Интегральная оценка политики управления оборотными средствами предприятия ЖКХ

В.П. Полуянова),

Н.С. Паламарчукб)

а) Донской казачий государственный

институт пищевых технологий и бизнеса,

филиал Московского государственного

университета технологий и управления

имени К.Г. Разумовского (Первый казачий университет),

(Батайск, Российская Федерация;

б) Независимый исследователь (Южный, Украина;

Экономика региона

№2 2017

В статье отражены подходы к управлению оборотными активами предприятий различных отраслей в публикациях ученых-экономистов. Описаны теоретико-методические и прикладные вопросы формирования и усовершенствования политики управления оборотными средствами на предприятиях жилищно-коммунального хозяйства, которые требуют дальнейшего исследования. Предложено проводить оценку политики управления оборотными средствами предприятий отрасли с помощью комплексного подхода на основе системы обоснованных показателей определения типа политики управления оборотными средствами, которая включает показатели, характеризующие политику управления оборотными средствами, управления ликвидностью оборотных средств и политику управления источниками финансирования. Для каждого вектора совершенствования управления выбраны самые влиятельные показатели определения типа политики управления оборотными средствами. Диапазон значений установлен с учетом современных рыночных условий функционирования предприятий ЖКХ на основе теоретических нормативных значений, адаптированных к современным условиям.

В работе предложено использовать интегральный показатель оценки политики управления оборотными средствами предприятий ЖКХ. Обоснована методика интегральной оценки политики управления оборотными средствами предприятия ЖКХ. В качестве примера применения показателя определен тип политики управления оборотными средствами АО «Ростовводоканал». Исходными данными для расчета интегральных показателей являются официальные данные о структуре баланса и финансовых результатов предприятия АО «Ростовводоканал» в течение 2012-2016 гг. На предприятии АО «Ростовводоканал» необходимо приблизить тип политики управления оборотными средствами и источниками их финансирования к умеренному или консервативному. Обоснован оптимальный тип политики управления оборотными средствами и направления улучшения управления данными активами. Разработанные в статье предложения, направленные на определение и применение оптимальной политики управления оборотными средствами предприятия ЖКХ в современных условиях, могут быть использованы прочими предприятиями, отраслями, органами государственного управления в данной сфере.

Постановка проблемы

Жилищно-коммунальные предприятия России работают в условиях дефицита оборотных средств, что влечет за собой недостатки обеспечения непрерывности снабжения, производства и реализации продукции и услуг. Предприятия отрасли имеют диспропорции в источниках финансирования и формирования оборотных средств, характеризуются недостаточной платежеспособностью и финансовой устойчивостью. Решение этих проблемных вопросов требует усовершенствования политики управления оборотными средствами для повышения эффективности их деятельности и улучшения основных показателей функционирования.

Анализ последних исследований и публикаций

Подходы к управлению оборотными активами предприятий различных отраслей достаточно полно изложены в публикациях.

К примеру, в работе Т.Л. Безруковой, И.И. Шанина, А.П. Якунина [1] рассматриваются оборотные средства, их состав и роль в финансово-хозяйственной деятельности предприятия. Указанные авторы обосновывают этапы управления оборотными активами и предлагают комплекс мероприятий по повышению объема оборотных средств предприятия.

В работе Е.Г. Кичигиной рассмотрен процесс преобразования оборотных активов по различным стадиям производственного и финансового цикла. Представлены способы расчета оборачиваемости капитала, по которым можно определить эффективность его использования. Предложены рекомендации, придерживаясь которых предприятие сможет максимизировать свою прибыль путем рационального использования имеющихся оборотных ресурсов [2].

А.С. Ковригина и В.А. Морозов рассмотрели задачи управления оборотными активами в процессе поступления и выбытия оборотного капитала. Указанными авторами на примере обобщенных сведений проанализирована политика управления оборотным капиталом на предприятиях пищевой отрасли и предложен ряд мероприятий по увеличению эффективности управления оборотным капиталом предприятия [3].

Работа Н.В. Липчиу и А.А. Юрченко посвящена исследованию моделей управления оборотным капиталом организаций и источников его финансирования. Указанными авторами выполнен теоретический обзор по методам управления оборотным капиталом, а также дана характеристика стратегий финансирования оборотного капитала [4].

Л.А. Соколова и О.И. Баринова выполнили оценку существующих противоречивых подходов к определению типа политики управления оборотными активами и текущими пассивами коммерческой организации. Ими предложены критерии и система показателей для оценки эффективности применяемого типа политики управления текущими активами и пассивами хозяйствующего субъекта, а также возможные варианты сочетания различных типов политик управления оборотными активами и источниками их финансирования с точки зрения их влияния на важнейшие критерии оценки деятельности организации [5].

Проблемы реформирования жилищно-коммунальной отрасли нашли отражение во многих исследованиях и публикациях. Аспекты управления развитием предприятий жилищно-коммунального хозяйства раскрываются в трудах таких ученых, как А.Р. Абдуллина, И.А. Владимиров [6], А.М. Ивакина [7], А.Я. Казарова, Э.А. Татевосян [8], Н.С. Фадеева [9], Ж. Кастро [10], Ж. Эльнабулси [11], Х. Монтейро [12].

А.Р. Абдуллина и И.А. Владимиров в своих работах говорят о том, что реформа ЖКХ — это, в первую очередь, реформа системы управления ЖКХ, а не системы оплаты услуг ЖКХ [6]. Целью такой реформы является переход к самоуправлению. То есть, сами граждане должны следить за состоянием своих жилищных хозяйств, благоустраивать прилегающие к ним территории и нести за это ответственность.

В работе А.М. Ивакиной [7] отражена цель совершенствования ЖКХ, которой является создание благоприятных условий для приведения жилищного фонда и коммунальной инфраструктуры к стандартам качества, которые обеспечат комфортные условия для проживания граждан. Обеспечение финансовой поддержки объектов ЖКХ позволит обеспечить коммунальной инфраструктурой жилищные объекты, повысить качество коммунальных услуг.

По мнению А.Я. Казаровой и Э.А. Татевосян [8], повышение качества жилищно-коммунальных услуг является одной из главных проблем Российской Федерации. Для этого важно обеспечение выполнения ряда мероприятий, которые направлены на улучшение объектов инфраструктуры, эффективность государственных программ, др.

Н.С. Фадеева и М.А. Гладких [9] в своих исследованиях акцентируют внимание на необходимости последовательной реализации реформ в сфере жилищно-коммунального хозяйства. Недостаточная комплексность проведения реформы приводит к тому, что основное внимание в ней уделено реформированию жилищного хозяйства, но крайне незначительны меры по реформированию коммунального сектора. Слабо проработаны вопросы регулирования капитального ремонта жилищного фонда [9].

Проблемы разработки и совершенствования политики управления оборотными средствами на предприятиях ЖКХ исследовали Е.А. Быкова [13], М.В. Гребень [14], Е.И. Данилина [15], С. Росс [16], Н.Ю. Соломина [17], В.Т. Доля [18], О.О. Еропутова [19], А.А. Оденат [20] и др.

Работа Е.А. Быковой [13] посвящена анализу различных форм кредитования предприятий, в том числе и предприятий жилищно-коммунального хозяйства. Автор дает оценку форм кредитования на пополнение оборотных средств предприятий и особенностей управления данными активами.

М.В. Гребень говорит в целом об особенностях формирования оборотных средств предприятий данной сферы экономики, источниках их формирования и показателях эффективности использования [14].

В работе Е.И. Данилиной [15] отражены механизм управления оборотными средствами, его особенности в современных условиях хозяйствования, а также основные этапы политики управления оборотными средствами предприятий.

Отечественными и зарубежными учеными сделан значительный вклад в исследование аспектов повышения эффективности функционирования предприятий ЖКХ в общем и управления оборотными средствами предприятий в частности. Существуют теоретико-методические и прикладные вопросы формирования и усовершенствования политики управления оборотными средствами на предприятиях ЖКХ, которые требуют дальнейшего исследования.

Цель настоящей статьи — обоснование методики интегральной оценки политики управления оборотными средствами предприятия ЖКХ в современных условиях.

Основные результаты исследования

Структура оборотных активов предприятий ЖКХ России за последние годы представлена в таблице 1.

Таблица 1. Структура оборотных активов предприятий жилищно-коммунального хозяйства России,%*

| Элемент оборотных активов | 2009 | 2010 | 2011 | 2012 | 2013 |

| Оборотные активы, всего | 100,00 | 100,00 | 100,00 | 100,00 | 100,00 |

| Товарно-материальные ценности | 17,46 | 19,23 | 19,37 | 17,34 | 17,13 |

| Дебиторская задолженность | 70,07 | 68,53 | 67,41 | 70,14 | 72,97 |

| Текущие финансовые инвестиции | 1,07 | 1,37 | 1,19 | 1,03 | 0,89 |

| Денежные средства и денежные эквиваленты | 5,53 | 5,24 | 6,95 | 7,82 | 3,68 |

| Прочие оборотные средства | 5,87 | 5,63 | 5,08 | 3,67 | 5,33 |

* Федеральная служба государственной статистики РФ [Электронный ресурс]. URL: http://www.gks.ru/bgd/regl/b14_48/Main.htm (дата обращения 27.11.2016).

Достаточную долю в структуре оборотных средств занимают товарно-материальные ценности, удельный вес которых в течение 2012-2016 гг. повышался от 17,13% в 2013 г. до 19,05% в 2016 г., что может свидетельствовать о повышении обеспеченности предприятий жилищно-коммунального хозяйства материальной базой для предоставления услуг и выпуска продукции в необходимом объеме. Существенной составляющей оборотных средств отрасли являются денежные средства, доля которых снизилась в 2013 г. до 3,68%, а затем начала повышаться и достигла 6,95% в 2016 г. Это свидетельствует о негативных сдвигах в деятельности отрасли в 2013 г., а именно — о снижении ликвидности активов предприятий в 2013 г. и выравнивании ликвидности активов к 2016 г. В целом, состав и структура оборотных средств предприятий жилищно-коммунального хозяйства страны в течение 2012-2016 гг. остаются достаточно стабильными: наблюдаются чрезмерная доля дебиторской задолженности, недостаточный уровень денежных средств, нехватка товарно-материальных ценностей, отсутствие существенных изменений в долях текущих финансовых инвестиций и других оборотных средствах.

Косвенно о состоянии оборотных активов и качестве проводимой политики управления ими свидетельствует динамика рентабельности оборотных активов предприятий ЖКХ Российской Федерации (табл. 2), которая с 2012 г. имеет перманентную тенденцию к снижению.

Таблица 2. Динамика рентабельности оборотных активов предприятий ЖКХ,%*

| Годы |

Рентабельность оборотных активов,% |

| 2009 | 4,9 |

| 2010 | 4,6 |

| 2011 | 1,1 |

| 2012 | 0,9 |

| 2013 | 0,7 |

* Федеральная служба государственной статистики РФ [Электронный ресурс]. URL: http://www.gks.ru/bgd/regl/b14_48/Main.htm (дата обращения 27.11.2016).

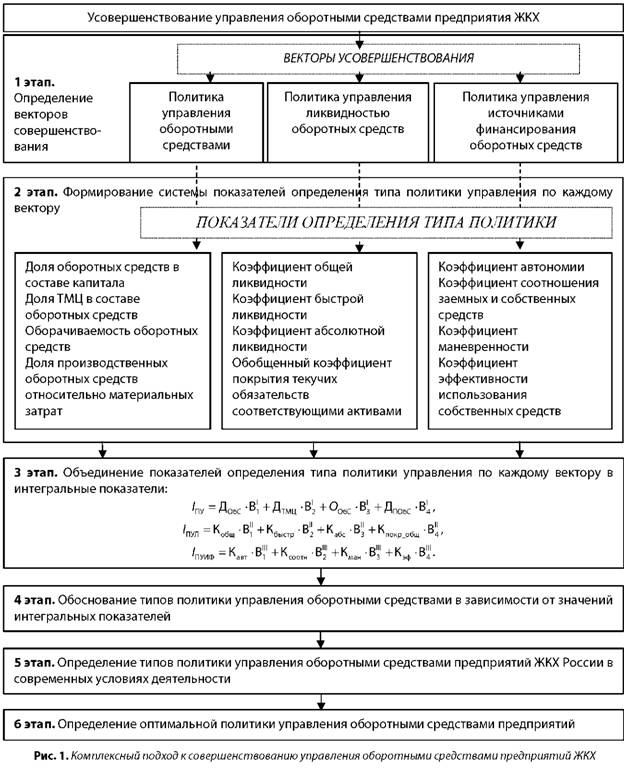

Мы предлагаем оценку политики управления оборотными средствами предприятий отрасли с помощью комплексного подхода на основе системы обоснованных показателей определения типа политики управления оборотными средствами, которая включает показатели, характеризующие политику управления оборотными средствами, политику управления ликвидностью оборотных средств и политику управления источниками финансирования (рис. 1).

Характерные свойства каждого из указанных векторов измеряются набором коэффициентов, а применение их комбинаций определяет общий тип политики управления оборотными средствами. Рентабельность оборотных активов предприятий ЖКХ уменьшается от 0,9% в 2012 г. до 0,5% в 2016 г. Это говорит о негативной тенденции использования оборотных активов на предприятиях данной сферы экономики. В результате прибыльность предприятий ЖКХ снижается, рентабельность постепенно уменьшается.

В связи с этим можно сделать вывод, что политика управления оборотными активами на предприятиях является недостаточно эффективной и требует усовершенствования в современных условиях оценки типа политики управления оборотными активами [17, с. 98]. Для каждого вектора выбраны показатели определения типа политики управления оборотными средствами как самые влиятельные, веса показателей распределены пропорционально и равновесно. Диапазон значений установлен с учетом современных рыночных условий функционирования предприятий ЖКХ на основе теоретических нормативных значений, адаптированных к современным условиям. Максимальные и минимальные значения показателей устанавливают пределы рекомендованных значений показателей, соответствующие эффективной деятельности предприятий ЖКХ с обеспечением доходности, ликвидности, финансовой устойчивости и платежеспособности в рыночных условиях (табл. 3) [17].

Таблица 3. Система показателей определения типа политики управления оборотными средствами

| Показатель | Формула расчета | Диапазон значений по казателей, рекомендуемый для ЖКХ в современных условиях | |

| минимальное значение | максимальное значение | ||

| Показатели, которые характеризуют политику управления оборотными средствами | |||

| Доля оборотных средств в составе капитала | Добс = ОбС / А | 0,30 | 0,80 |

| Доля товарно-материальных ценностей в составе оборотных средств | ДТМЦ = ТМЦ / ОбС | 0,15 | 0,80 |

| Оборачиваемость оборотных средств | ООбС = ВР / ОбС | 1,30 | 2,0 |

| Доля производственных оборотных средств относительно материальных затрат | ДПОбС = (З + НП) / МЗ | 0,10 | 0,30 |

| Показатели, которые характеризуют политику управления ликвидностью оборотных средств | |||

| Коэффициент общей ликвидности | Кобщ = ОбС / ТО | 1,0 | 2,0 |

| Коэффициент быстрой ликвидности | Кбыстр = (ОбС - З) / ТО | 0,6 | 0,9 |

| Коэффициент абсолютной ликвидности | Кабс = ДС / ТО | 0,2 | 0,6 |

| Обобщенный коэффициент покрытия текучих обязательств соответствующими активами | Кпокр.общ = (ВнА + ОбС) / ТО | 0,5 | 0,9 |

| Показатели, которые характеризуют политику управления источниками финансирования оборотных средств | |||

| Коэффициент автономии | Кавт = СК / А | 0,5 | 0,9 |

| Коэффициент соотношения заемных и собственных средств | Ксоотн = (ОБ + ТО + ДО) / СК | 0,5 | 1,0 |

| Коэффициент маневренности | Кман = (СК – ВнА) / СК | 0,2 | 0,6 |

| Коэффициент эффективности использования собственных средств | Кэф = ФРобыч / СК | 0,4 | 0,9 |

- В таблице 3 приведены следующие показатели:

- ОбС — оборотные средства;

- А — активы;

- ТМЦ — товарно-материальные ценности;

- ВР — чистая выручка от реализации услуг;

- З — производственные запасы;

- НП — незавершенное производство;

- МЗ — материальные затраты;

- ТО — текущие обязательства;

- ДС — денежные средства;

- ВнА — внеоборотные активы;

- СК — собственный капитал;

- ОБ — обеспечение;

- ДО — долгосрочные обязательства;

- ФРобыч — финансовый результат от обычной деятельности.

Предложенные показатели определения типа политики управления оборотными средствами объединяются (в соответствии с каждым вектором) в интегральные показатели которые рассчитываются по формулам:

IПУ = ДОбС*В1I + ДТМЦ*В2I + ООбС*В3I + ДПОбС*В4I, (1)

IПУЛ = Кобщ*В1II + Кбыстр*В2II + Кабс*В3II + Кпокр_общ*В4II, (2)

IПУИФ = Кавт*В1III + Ксоотн*В2III + Кман*В3III + Кэф*В4III, (3)

где IПУ — интегральный показатель политики управления оборотными средствами;

IПУЛ — интегральный показатель политики управления ликвидностью;

IПУИФ — интегральный показатель политики управления источниками финансирования;

ВI — вес каждого показателя в определении типа политики управления оборотными средствами;

ВII — вес каждого показателя в определении типа политики управления ликвидностью;

ВIII — вес каждого показателя в определении типа политики управления источниками финансирования оборотных средств.

Учитывая, что каждый из рассчитанных интегральных показателей находится в пределах от 0 до 1, с целью идентификации типа политики управления оборотными средствами предложено значение каждого интегрального показателя разделить на три равных промежутка, значение каждого из которых соответствует определенному типу политики управления оборотными средствами (табл. 4) [17, с. 100].

Таблица 4. Шкала значений интегрального показателя типа политики управления оборотными средствами предприятий

| Политика управления оборотными средствами | Интервал значений интегрального показателя оценки типа политики управления оборотными средствами | Тип политики управления | Сокращенное название типа политики управления | |

| минимальное | максимальное | |||

| Политика управления оборотными средствами | 0,00 | 0,35 | Агрессивная | А |

| 0,36 | 0,70 | Умеренная | У | |

| 0,71 | 1,00 | Консервативная | К | |

| Политика управления ликвидностью | 0,00 | 0,35 | Низколиквидная | Н |

| 0,36 | 0,70 | Среднеликвидная | С | |

| 0,71 | 1,00 | Высоколиквидная | В | |

| Политика управления источниками финансирования | 0,00 | 0,35 | Агрессивная | А |

| 0,36 | 0,70 | Умеренная | У | |

| 0,71 | 1,00 | Консервативная | К | |

Приведенный комплексный подход к совершенствованию оценки политики управления оборотными средствами применен для АО «Ростовводоканал». Исходными данными для расчета интегральных показателей являются официальные данные о структуре баланса и финансовых результатов предприятия АО «Ростовводоканал» в течение 2012-2016 гг. Необходимые данные для расчета представлены в таблице 5.

Таблица 5. Данные финансовой отчетности о деятельности предприятия АО «Ростовводоканал», млн руб., 2009-2013 гг.*

| Показатель | 2009 | 2010 | 2011 | 2012 | 2013 |

| Активы, всего | 5316,6 | 5502,8 | 6166,1 | 7070,3 | 7577,9 |

| Внеоборотные активы | 3418,7 | 3905,2 | 4763,9 | 5544,1 | 5957,9 |

| Оборотные активы | 1897,8 | 1597,7 | 1402,2 | 1526,2 | 1620,1 |

| Запасы | 67,5 | 70,9 | 66,7 | 66,9 | 69,8 |

| Товарно-материальные ценности | 67,5 | 70,9 | 66,7 | 66,9 | 69,8 |

| Денежные средства | 615,8 | 468,6 | 92,0 | 78,9 | 77,8 |

| Собственный капитал | 1556,8 | 1718,7 | 1600,9 | 1597,3 | 1690,2 |

| Текущие обязательства | 559,0 | 759,8 | 671,6 | 579,9 | 1512,1 |

| Долгосрочные обязательства | 3200,8 | 3024,4 | 3893,5 | 4893,1 | 4375,7 |

| Чистая выручка от реализации услуг | 207,9 | 219,6 | 82,0 | 53,9 | 107,8 |

| Финансовый результат от обычной деятельности | 351,4 | 532,4 | 374,1 | 451,1 | 530,7 |

| Материальные затраты | 2725,4 | 3019,4 | 3216,3 | 3146,9 | 3374,9 |

* Предприятия АО «Ростовводоканал» [Электронный ресурс]. URL:http://vodokanalrnd.ru (дата обращения: 27.11.2016).

На основе расчетов и диапазонов значений интегральных показателей в работе определены типы политики управления оборотными средствами. Наименование каждого типа общей политики управления оборотными средствами состоит из трех букв, соответствующих типам политики управления по трем векторам (табл. 6).

Таблица 6. Определение типа политики управления оборотными средствами предприятий ЖКХ в современных условиях на основе расчетных значений интегральных показателей

| Год | IПУ | IПУЛ | IПУИФ |

Общий тип политики управления оборотными средствами |

| 2009 | 0,1317 | 0,9203 | 0,4344 | АВУ |

| 2010 | 0,1239 | 0,9927 | 0,3879 | АВУ |

| 2011 | 0,0885 | 0,8488 | 0,3423 | АВА |

| 2012 | 0,0791 | 0,8689 | 0,3660 | АВУ |

| 2013 | 0,0860 | 0,7899 | 0,3739 | АВУ |

В 2012-2016 гг. предприятие АО «Ростов-водоканал» поддерживает агрессивную политику управления оборотными средствами и источниками их финансирования, механизмом которой предусматривается увеличение рисковых групп дебиторов, увеличение сроков и смягчение условий кредитования.

Тип политики управления ликвидностью на исследуемом предприятии соответствует высоколиквидному типу управления, что свидетельствует о балансе между активами и источниками их финансирования и достаточности применения предприятием мер по управлению платежеспособностью в целом. Переход к умеренной политике управления источниками финансирования оборотных средств в 2015-2016 гг. свидетельствует о стабилизации функционирования предприятия с умеренным риском недостаточности объемов оборотных средств и источников их финансирования, который продолжает накапливаться вследствие роста задолженности.

На практике в современных условиях агрессивный тип политики управления оборотными средствами имеет теоретическое обоснование, как отмечалось выше, и адаптирован к решению проблем отрасли. С одной стороны, руководство отрасли предоставляет жилищно-коммунальные услуги всем потребителям по дифференцированным тарифам, с другой — существует механизм урегулирования возникающих объемов дебиторской задолженности на стадиях ее формирования и инкассации. Предоставляя услуги потребителям в кредит, предприятия ЖКХ проводят мониторинг оплаты услуг и в дальнейшем оказывают услуги в случае их своевременной оплаты или прекращают поставки в случае накопления долгов, применяя механизмы возвращения долгов и реструктуризации задолженности. Таким образом, агрессивная политика, присущая предприятиям ЖКХ, отличается от ее традиционного теоретического обоснования для других отраслей и сочетает некоторые черты умеренной и консервативной политик.

Негативной тенденцией развития предприятий ЖКХ в современных условиях является формирование высоких объемов оборотных средств в целом, и дебиторской задолженности в том числе, за счет нестабильных источников финансирования, которое в большинстве случаев приводит к низкой ликвидности управления оборотными средствами. Поэтому для преодоления возникающих проблем необходимо определить оптимальную политику управления оборотными средствами, их ликвидностью и источниками финансирования. С этой целью использован диапазон значений показателей, рекомендованный для ЖКХ в целом и АО «Ростовводоканал» в частности в современных условиях (табл. 3) для расчета интегральных показателей и определения оптимального типа политики управления оборотными средствами (табл. 7).

Таблица 7. Определение оптимальной политики управления оборотными средствами предприятий ЖКХ

| Значение показателя | Показатель, который характеризует тип политики управления |

Оптимальный общий тип политики управления оборотными средствами |

||

| IПУ | IПУЛ | IПУИФ | ||

| Минимальное значение | 0,463 | 0,575 | 0,400 | УСУ |

| Максимальное значение | 0,975 | 1,00 | 0,850 | КВК |

Таким образом, для достижения уровня эффективного функционирования предприятий ЖКХ в рамках комплексного совершенствования управления оборотными средствами необходимо приблизить тип политики управления оборотными средствами и источниками их финансирования к умеренному (минимальный уровень) или к консервативному (максимальный уровень).

Выводы

Обоснованные учеными-экономистами аспекты управления оборотными средствами предприятий жилищно-коммунального хозяйства выступают основой для разработки подходов к совершенствованию политики управления оборотными средствами предприятий жилищно-коммунальной отрасли. Как свидетельствуют результаты исследования, жилищно-коммунальное хозяйство в современных условиях требует введения в действие эффективных мероприятий по улучшению состояния отрасли, ее реформированию. Целесообразно внедрение подходов к совершенствованию управления оборотными средствами как одному из способов повышения эффективности деятельности предприятий отрасли в целом.

Сегодня предприятия ЖКХ России имеют ряд проблем в структуре и составе оборотных средств, а именно: избыточные объемы дебиторской задолженности, недостаточное количество денежных средств и текущих финансовых инвестиций, товарно-материальных ценностей. Перечисленные тенденции затрудняют политику управления оборотными средствами и управление предприятиями отрасли в целом. В результате предприятия жилищно-коммунального хозяйства становятся убыточными, рентабельность оборотных средств — отрицательной. Предложено оценить состояние оборотных средств предприятий отрасли на основе системы показателей определения типа политики управления оборотными средствами, которая включает показатели, характеризующие политику управления оборотными средствами, политику управления ликвидностью оборотных средств и политику управления источниками финансирования. Предложенные показатели определения типа политики управления оборотными средствами объединяются в интегральный показатель.

Результаты расчетов интегральных показателей типа политики управления оборотными средствами для предприятия АО «Ростовводоканал» за период 2012-2016 гг. позволили обосновать типы управления данными активами на предприятии, а использование рекомендуемых значений системы показателей обеспечило определение оптимального типа политики управления оборотными средствами предприятий отрасли. На предприятии АО «Ростовводоканал» необходимо приблизить тип политики управления оборотными средствами и источниками их финансирования к умеренному или консервативному. Это позволит снизить уровень риска управления оборотными средствами с использованием действенных механизмов урегулирования объемов оборотных средств в целом и дебиторской задолженности в частности, применением методов урегулирования задолженности на стадии формирования и инкассации. Одновременно с применением упомянутых типов управления оборотными средствами обусловлены тенденции уменьшения объемов дебиторской задолженности, увеличения поступлений денежных средств на исследуемом предприятии и, как следствие, поддержания ликвидности оборотных средств на высоком уровне. В перспективе в целях развития предприятий ЖКХ должны учитываться результаты практического внедрения приведенных рекомендаций путем обеспечения последовательной, рациональной, экономически эффективной комплексной политики управления оборотными средствами.

Список источников

1. Безрукова Т.Л. , Шанин И.И. , Якунина А.П. Управление оборотными активами // Успехи современного естествознания. — 2015. — № 1-1 [Электронный ресурс]. URL: http://puma/article/n/upravlenie-oborotnymi-aktivami (дата обращения: 27.11.2016).

2. Кичигина Е.Г. Методические основы эффективного управления оборотным капиталом организации // Международный журнал прикладных и фундаментальных исследований. — 2015. — № 8-3 [Электронный ресурс]. — URL: http://puma/article/n/metodicheskie-osnovy-effektivnogo-upravleniya-oborotnym-kapitalom-organizatsii (дата обращения: 27.11.2016).

3. Ковригина А.С. , Морозов В.А. Оценка потенциала эффективности управления оборотным капиталом // Современные проблемы науки и образования. — 2013. — № 2 [Электронный ресурс]. URL: http://puma/article/n/otsenka-potentsiala-effektivnosti-upravleniya-oborotnym-kapitalom-1 (дата обращения: 27.11.2016).

4. Липчиу Н.В. , Юрченко А.А. Модели управления оборотным капиталом организаций в современных условиях // Научный журнал КубГАУ. — Краснодар. — 2012. — № 76 [Электронный ресурс]. URL: http://puma/article/n/modeli-upravleniya-oborotnym-kapitalom-organizatsiy-v-sovremennyh-usloviyah (дата обращения: 27.11.2016).

5. Соколова Л.А. , Баринова О.И. Выбор комплексной политики оперативного управления оборотными активами организации и источниками их финансирования // Молочнохозяйственный вестник. — 2013. — № 2 (10) [Электронный ресурс]. URL:http://puma/article/n/vybor-kompleksnoy-politiki-operativnogo-upravleniya-oborotnymi-aktivami-organizatsii-i-istochnikami-ih-finansirovaniya (дата обращения: 27.11.2016).

6. Абдуллина А.Р. , Владимиров И.А. Жилищно-коммунальное хозяйство в России // Проблемы современной экономики. Мат-лы междунар. науч. конф. (г. Челябинск, декабрь 2011 г.). — Челябинск: Два комсомольца, 2011. — С. 183-185.

7. Ивакина А.М. Современные проблемы жилищно-коммунального хозяйства // Молодой ученый. — Казань. — 2015. — № 8. — С. 537-539.

8. Казарова А.Я. , Татевосян Э.А. Качество услуг жилищно-коммунального хозяйства России // Молодой ученый. — Казань. — 2015. — № 24. — С. 449-452.

9. Фадеева Н.С. , Гладких М.А. Модернизация жилищно-коммунального хозяйства России // Актуальные вопросы экономики и управления. Мат-лы междунар. науч. конф. (г. Москва, апрель 2011 г.). — М.: РИОР, 2011. — Т. II. — С. 248-250.

10. Castro J. Water and sanitation services. Public policy and management // Quarterly journal of economics. — 2012. — Vol. 5. — Pp. 347-350.

11. Elnaboulsi J.C. Nonlinear Pricing and Capacity Planning for Water and Wastewater Services // Source: Water Resources Management. — 2011. — Vol. 1. — Pp. 55-69.

12. Monteiro H. Water pricing models: a survey. — Lisboa: DINAMIA, 2012. — 48 pp.

13. Быкова Е.А. Кредитование предприятий на пополнение оборотных средств // Гуманитарные научные исследования. — 2016. — № 6 [Электронный ресурс]. URL: http://human.snauka.ru/2016/06/15159 (дата обращения: 27.11.2016).

14. Гребень М.В. Оборотные средства управляющих компаний // Имущественные отношения в Российской Федерации. — М. — 2008. — № 11. — С. 73-81.

15. Данилина Е.И. Характеристика хозяйственного механизма управления оборотными средствами // Ученые записки РГСУ. — 2009. — № 1. — С. 45-49.

16. Ross S. A working capital on the enterprise // Quarterly journal of economics. — 2012. — Vol. 4. — Pp. 717-738.

17. Соломіна Н.Ю. Алгоритм визначення типу політики управління оборотним капіталом підприємств // Інвестиції: практика та досвід. — 2012. — №9. — С. 98–102.

18. Доля В.Т. Методологія аналізу оборотності оборотних активів комунальних підприємств // Коммунальное хозяйство городов. — 2009. — №87. — С. 278–284.

19. Єропутова О.О. Аналіз ефективності використання оборотних коштів на підприємстві // Економіка промисловості. — 2007. — №2. — С. 162–167.

20. Оденат А.А. Удосконалення методики аналізу оборотних коштів промислового підприємства // Схід. — 2007. — №4 (82). — С. 27–30.

Информация об авторах

Полуянов Владимир Петрович — доктор экономических наук, профессор, профессор кафедры бизнеса и проектных технологий, Донской казачий государственный институт пищевых технологий и бизнеса, филиал Московский государственный университет технологий и управления имени К.Г. Разумовского (Первый казачий университет) (346882, Российская Федерация, Ростовская обл., г. Батайск, ул. Ломоносова, 25).

Паламарчук Наталия Сергеевна — Паламарчук Наталия Сергеевна — кандидат экономических наук, независимый исследователь (65481, Украина, Одесская область, г. Южный, ул. Григорьевского десанта, д. 10, кв. 214).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ