Модель оценки инвестиционной привлекательности промышленного предприятия для стратегического инвестора

Р.А. Ростиславов,

аспирант,

Россия, Тула, ТулГУ

Известия Тульского государственного университета.

Экономические и юридические науки

№1-1 2011

Описывается многофакторная модель оценки инвестиционной привлекательности промышленного предприятия для стратегического инвестора. Раскрываются и обосновываются факторы, лежащие в основе разработанной модели. Вводится понятие чувствительности на инвестиции как критерий принятия инвестиционного решения.

Модели инвестиционной привлекательности предприятия основываются на экономических показателях, отражающих степень предпочтительности вложения инвестиций. На сегодняшний день в экономической литературе можно выделить пять основных подходов оценки инвестиционной привлекательности предприятия, в основе которых лежат различные математические модели:

- на основе исключительно финансовых показателей;

- на основе финансово-экономического анализа, где учитываются не только финансовые, но и производственные показатели;

- на основе соотношения доходности и риска;

- на основе комплексной сравнительной оценки;

- на основе оценки стоимости предприятия.

Однако существующие сегодня модели и методы оценки инвестиционной привлекательности промышленного предприятия не удовлетворяют современным требованиям стратегического инвестора, основной целью которого является не краткосрочное вложение денежных средств для получения инвестиционной прибыли, а обеспечения реального управления предприятием в соответствии с собственной концепцией его стратегического развития, так как зарубежные методики ориентированы в основном на оценку миноритарного или контрольного пакета акций акционерных обществ и неприменимы в российских условиях без надлежащей адаптации, а большинство методик российских авторов не учитывают перспективы долгосрочного развития предприятия и потенциальную способность эффективной реализации вложенных инвестиций. Однако стоит учитывать, что каждый субъект хозяйственной деятельности имеет свою систему управления имеющимися ресурсами, что по-разному отражается на максимизации стоимости рассматриваемого объекта инвестиций, той цели, которая сегодня в период развития менеджмента, ориентированного на стоимость (Value based management), и новой креативной экономики (направленной на созидание) является первоочередной.

Исходя из предположения, что в основе инвестиционного решения лежит стоимость предприятия, а точнее максимально достижимая стоимость в прогнозном периоде, была разработана факторная модель, учитывающая основные факторы, влияющие на стоимость промышленного предприятия и инвестиционное решение соответственно.

На стоимость, как и на инвестиционную привлекательность промышленного предприятия, влияют макроэкономические, региональные, отраслевые, производственные, технологические, маркетинговые, финансовые, управленческие и юридические факторы, которые можно разделить на две группы по месту их возникновения: внешние и внутренние.

К внешним факторам относятся макроэкономические, региональные и отраслевые факторы. К внутренним факторам относятся производственные, финансовые, управленческие, технологические, маркетинговые и юридические. Макроэкономические факторы характеризуются темпом экономического роста экономики страны, уровнем инфляции, изменением процентных ставок, налоговой политикой, уровнем политической и социальной стабильности и др. Региональные факторы включают в себя уровень экономического, социального развития региона, географическое положение, климатические условия, покупательную способность в регионе и многие другие. Отраслевые факторы занимают ключевую позицию при оценке стоимости предприятия, так как от уровня конкуренции в отрасли и емкости отраслевого рынка во многом зависит дальнейшее развитие предприятия. Внутренние факторы позволяют выявить потенциал роста стоимости предприятия. Производственные факторы отражают степень эффективности использования производственных ресурсов предприятия (средств труда, предметов труда, человеческих ресурсов). Использование или возможность использования современных технологий в бизнес-процессах также оказывают воздействие на стоимость предприятия и поэтому не могут быть не учтены при его оценке. Анализ финансового положения предприятия является неотъемлемой частью оценки бизнеса, так как финансовая сторона деятельности предприятия дает возможность оценить в ретроспективе динамику развития предприятия на основе финансовых показателей и коэффициентов. Управленческие факторы оказывают значительное влияние на стоимость предприятия, так как от эффективного менеджмента, соответствующего современным условиям и тенденциям, зависит достижение поставленных перед предприятия стратегических целей. Благодаря грамотно проводимой маркетинговой политике можно достичь положительных результатов финансово-хозяйственной деятельности предприятия. Для этого необходимо выявить основных потребителей продукции, определить каналы распределения и сформировать оптимальную структуру сбыта продукции того или иного предприятия. Особый акцент уделяется в последнее время юридической стороне деятельности предприятия, так как от чистоты осуществляемых сделок зависит дальнейшее развитие отношений с государственными органами и контрагентами.

Для минимизации отклонений и погрешностей при построении модели оценки инвестиционной привлекательности промышленного предприятия для стратегического инвестора были выбраны четыре основные группы факторов (рисунок):

- производственный потенциал;

- финансовое положение;

- рыночная устойчивость;

- качество менеджмента.

Производственный потенциал — это реальный объем продукции, который возможно произвести при полном использовании имеющихся ресурсов. Он характеризуется имеющимися и потенциальными возможностями производства, наличием факторов производства, обеспеченностью его определяющими видами ресурсов. Производственный потенциал включает в себя такие факторы, как: предметы труда, средства труда, трудовые ресурсы технологии и показывает эффективность их использования.

Финансовые ресурсы предприятия и эффективность их использования отмечаются большинством ученых как значимый фактор инвестиционной привлекательности предприятия. Учитывая тот факт, что финансовый анализ положен в большинство используемых методик оценки инвестиционной привлекательности предприятия, а в ряде методик присутствует как один из этапов ее оценки, финансовая сторона деятельности предприятия является необходимой для построения модели. Анализ финансового положения предприятия охватывает вопросы формирования и использования отдельных видов финансовых ресурсов, их размещение в разных видах материальных ценностей, оценку платежеспособности и финансовой устойчивости предприятия, скорость оборота средств. Таким образом, основными факторами, характеризующими финансовое положение предприятия, являются ликвидность, платежеспособность, деловая активность, финансовая устойчивость.

В качестве третьего основного фактора выбрана рыночная устойчивость как фактор, объединяющий эффективность маркетинговой деятельности и рыночную конъюнктуру. На рыночную устойчивость влияют параметры предприятия (тип предприятия, размер предприятия, диверсифицированность продукции и пр.), конъюнктура рынка, жизненный цикл предприятия, отраслевая значимость. В зависимости от типа рынка различают уровни рыночной устойчивости предприятия, которая зависит от доли рынка, удерживаемого предприятием.

Качество менеджмента — это совокупность свойств, присущих управлению и определяющих его состояние, возможность создавать надлежащие условия путем выбора, интегрирования и комбинирования факторов внутренней и внешней среды для обеспечения требуемой конкурентоспособности предприятия. От уровня менеджмента, грамотного и эффективного управления предприятием зависит его дальнейшее стратегическое развитие. Поэтому качество менеджмента выступает в роли одного из ключевых факторов принятия инвестиционного решения для стратегического инвестора.

Качество управления заключается не только в качестве протекающих в системе управления информационных, трудовых и других процессов, но и в проявлении того, насколько результативна деятельность предприятия на рынке, в какой степени установленные цели деятельности соответствуют состоянию внешней среды, выпускаемая продукция запросам потребителей, используемые стратегии действиям конкурентов. Качество менеджмента определяется наличием у предприятия стратегии развития и соответствия его работы этой стратегии, степенью оптимизации протекающих бизнес-процессов, наличием связей с поставщиками и потребителями и значимостью на рынке бренда.

Описанные факторы легли в основу модели оценки инвестиционной привлекательности предприятия для стратегического инвестора, для которого основным критерием принятия инвестиционного решения является потенциальная возможность объекта инвестиций максимизировать свою стоимость за кратчайший промежуток времени.

Исходя из этого, представляется обоснованным использовать следующий показатель:

IАЕ = Val(p) / Val(i), (1)

где IAE — коэффициент инвестиционной привлекательности предприятия;

Val(i) — текущая стоимость предприятия;

Val(p) — прогнозируемая стоимость предприятия.

Предполагается, что прогнозируемая стоимость будет больше текущей вследствие наилучшего и наиболее эффективного использования имеющихся ресурсов на промышленном предприятии за счет выявления потенциала, оптимизации бизнес-процессов и улучшения качества менеджмента.

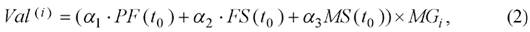

Значение величины Val(i) зависит от наиболее значимых факторов инвестиционной привлекательности промышленного предприятия, описанных ранее, и определяется формулой:

где PF(t0) — производственный потенциал на текущий момент;

FS(t0) — финансовое положение на текущий момент;

MS(t0) — рыночная устойчивость на текущий момент;

MGi — качество менеджмента на текущий момент.

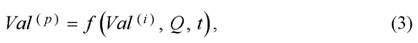

Прогнозируемая стоимость Val(p) является сложной функцией трех переменных и может быть выражена следующим образом:

где аргумент Val(i) согласно (2) является функцией основных факторов инвестиционной привлекательности;

Q — объем инвестиций, необходимый для развития предприятия;

f(t) — функция приращения стоимости предприятия во времени.

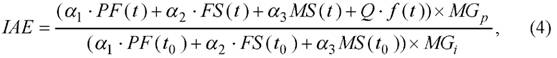

Исходя из этого, коэффициент инвестиционной привлекательности можно представить в следующем виде:

где PF(t0), PF(t) — производственный потенциал на текущий момент и прогнозный момент соответственно;

FS(t0), FS(t) — финансовое положение на текущий момент и прогнозный момент соответственно;

MS(t0), MS(t) — рыночная устойчивость на текущий момент и прогнозный момент соответственно;

MGi, MGp — качество менеджмента на текущий момент и прогнозный момент соответственно;

αi (i = 1,2,3) — весовые коэффициенты, отражающие степень важности факторов инвестиционной привлекательности, которые удовлетворяют соотношению α1 + α2 + α3 = 1;

f(t) — функция приращения стоимости предприятия во времени.

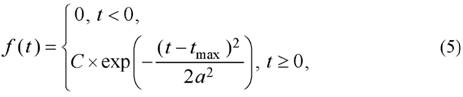

На основе анализа поведения каждого рассматриваемого в модели фактора во времени была установлена принадлежность функции приращения стоимости промышленного предприятия к семейству отрицательных экспоненциальных функций следующего вида:

где С — коэффициент масштабирования по высоте;

a — коэффициент масштабирования по ширине.

Данная колоколообразная функция является характерной функцией времени для предприятий машиностроительной отрасли, которая будет лежать в основе прогнозирования максимизации стоимости промышленного предприятия, а полученный таким образом коэффициент инвестиционной привлекательности IAE будет отражать потенциал развития предприятия и может быть использован для принятия инвестиционного решения стратегическим инвестором.

Данная модель является достаточно гибкой и позволяет инвестору оценить будущее поведение потенциального объекта инвестиций при вложении в развитие рассматриваемого предприятия дополнительных инвестиций и улучшения качества менеджмента, только при улучшении качества менеджмента без дополнительных вложений, а также естественное поведение рассматриваемого объекта без дополнительных вложений и без улучшений качества менеджмента.

Полученный показатель характеризует степень реакции рассматриваемого предприятия на вложенные инвестиции и показывает минимальный из максимально возможного роста стоимости рассматриваемого объекта инвестиций за счет улучшения качества менеджмента и оптимизации бизнес-процессов и может быть назван чувствительностью на инвестиции (SOI — Sensitivity on Investments).

Таким образом, чувствительность на инвестиции (SOI) определяется как степень реакции объекта инвестиций на вложенные в него денежные средства, выраженная отношением прогнозируемого роста стоимости за счет наиболее эффективного использовании ресурсов к текущей стоимости объекта инвестиций, а экономический смысл инвестиционной привлекательности заключается в выборе объекта инвестиций на основе чувствительности предприятия на инвестиции.

Предлагаемая модель оценки инвестиционной привлекательности предприятия для стратегического инвестора, основанная на четырех группах факторов максимизации стоимости предприятия, характеризующих разные аспекты его деятельности, является наиболее приемлемой для стратегического инвестора, так как позволяет принимать обоснованное инвестиционное решение и эффективно управлять объектом инвестиций.

Библиографический список

1. Анынин В.М. Инвестиционный анализ: учеб.-практ. пос. М.: Дело, 2000.

2. Бланк И.А. Основы инвестиционного менеджмента: в 2 т. СПб.: Ника-Центр, 2001.

3. Бочаров В.В. Инвестиции. СПб.: Питер, 2009.

4. Валинурова Л.С, Казакова О.Б. Управление инвестиционной деятельностью: учеб. М.: КНОРУС, 2005.

5. Гиляровская Л.Т. Экономический анализ: учеб. для вузов. 2-е изд., доп. М.: ЮНИТИ-ДАНА, 2004.

6. Крейнина М.Н. Финансовый менеджмент. М.: Дело и Сервис, 2001.

7. Москвин В.А. Управление рисками при реализации инвестиционных проектов. М.: Финансы и статистика, 2004.

8. Шарп У.Ф., Александер Г.Д., Бейли Д.В. Инвестиции / пер с англ. М.: ИНФРА-М, 1997.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ