Моделирование вероятности дефолта российских банков

Марина Владимировна Радионова,

кандидат физико-математических наук, доцент кафедры высшей математики,

Национальный исследовательский университет «Высшая школа экономики»,

Пермь, Российская Федерация

Ответственный автор

Юлия Владимировна Приступина

аналитик Центра производства информационных систем группы компаний «ИВС»,

Пермь, Российская Федерация

Финансовая аналитика: проблемы и решения

№2 2017

Аннотация

Тема. Статья посвящена моделированию вероятности дефолта российских коммерческих банков. В связи со спецификой экономической и политической обстановки в стране изучение проблем банкротства коммерческих банков еще долгое время будет оставаться актуальным. Объектом исследования выступают российские коммерческие банки двух категорий: лишившиеся лицензии Банка России с августа 2013 г. по май 2016 г. и продолжающие свою деятельность. Предметом исследования являются надежность и устойчивость кредитных организаций, а также факторы, влияющие на возникновение дефолта. Цели. Построение эконометрической модели оценки вероятности дефолта банков, учитывающей особенности российского рынка.

Методология. Вероятность банкротства определяется с использованием логистической регрессии, учитывающей как показатели финансовой отчетности, так и ряд институциональных факторов. Информационной базой служат квартальные данные отчетности российских коммерческих банков за период с января 2012 г. по январь 2016 г., оказавшихся банкротами с августа 2013 г. по май 2016 г. Результаты. В статье рассмотрены тенденции современной банковской системы, показаны основные этапы построения модели оценки вероятности дефолта российских коммерческих банков. На основании характеристик созданной модели сделан вывод о ее высоком качестве как с точки зрения статистической значимости, так и с точки зрения экономического смысла.

Применение. Полученные результаты могут быть полезны как исследователям, изучающим вопросы банкротства кредитных организаций, так и менеджменту банков. Кроме того, модель может применяться органами банковского надзора РФ в качестве системы дистанционного мониторинга, а также компаниями при выборе обслуживающего банка. Простота и доступность данных делают возможным анализ банка и со стороны его потенциальных клиентов.

Введение

Обеспечение устойчивого развития банковского сектора является первостепенной задачей органов финансового надзора. Для планирования работы и предотвращения возможных кризисов разрабатывается и постоянно совершенствуется комплекс мер, включающий в себя мониторинг, идентификацию, контроль и прогнозирование возможных рисков.

В наши дни большое внимание уделяется разработке систем раннего предупреждения, определяющих склонные к дефолту банки. Помимо государственных регуляторов, важность создания моделей, оценивающих вероятность банкротства, подчеркивается и коммерческими банками, поскольку применение этих технологий позволяет своевременно выявить возможные проблемы и принять меры по оздоровлению банков, тем самым предотвращая будущие потери.

С каждым годом стремительно растет число работ, посвященных изучению различных аспектов деятельности банков, и в частности моделированию вероятности дефолта коммерческих банков. Среди отечественных исследований наиболее известны работы таких ученых, как А.А. Василюк, С.А. Головань, А.М. Карминский, А.В. Копылов, А.В. Костров, Т.Н. Мурзенков, А.А. Пересецкий [1-7], опыт которых в значительной степени используется в данной статье.

В перечисленных трудах рассматриваются особенности моделирования вероятности дефолта банков в РФ на основе национальной финансовой отчетности, макроэкономических и институциональных данных. Кроме того, значительное внимание уделено тестированию достоверности моделей и проведению сравнительного анализа эконометрических моделей вероятности дефолта (с рассмотрением в качестве базовой logit-регрессии) с альтернативными моделями.

Базовой является именно logit-регрессия, поскольку авторы считают, что лишь логистическая модель по сравнению с прочими используемыми схемами дает наиболее точные результаты, отвечающие действительным случаям банкротства.

В упомянутых работах по эконометрическому моделированию вероятности дефолта банков РФ с 1996 до 2004 г. факт отзыва лицензии Центральным банком РФ являлся основным индикатором, определявшим дефолт кредитной организации. Однако в более поздний период (2005-2008 гг.) в формулировках приказов Банка России об отзыве лицензий стала встречаться такая причина, как нарушение Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Поэтому авторы приняли решение о более тщательном анализе банков с отозванной лицензией и исключении из выборки нарушителей данного закона.

Ключевая идея работы Пересецкого А.А. [6] состоит в разделении причин дефолта на две составляющие: плохое финансовое состояние кредитной организации и «махинации и отмывание денег». Исследование строится на основе финансовой отчетности российских банков, утративших лицензию со II квартала 2005 г. по IV квартал 2008 г. Результаты показали, что для построения более качественной модели оценки вероятности дефолта необходимо выделить в отдельную группу банки, занимающиеся «отмыванием денег», и исключить их из выборки.

Использование макроэкономических показателей базируется на гипотезе: устойчивость банка зависит от циклически меняющихся внешних условий. Большое внимание вопросу о возможности использования макропеременных в модели было уделено в исследовании, проведенном группой авторов [2, 3]. При помощи эконометрических моделей бинарного выбора оценивалась вероятность банкротства российских банков в период с 1996 по 2002 г.

Согласно результатам, введение в модель макропоказателей улучшает статистические характеристики качества модели, а также снижает долю допускаемых ошибок. Кроме того, в модель были включены такие параметры, как балансовая прибыль, кредиты экономике, негосударственные долговые обязательства.

Одно из последних эмпирических исследований, проведенное группой авторов под руководством А.М. Карминского [3], рассматривает банковский сектор России с точки зрения задач, стоящих перед риск-менеджерами крупных кредитных организаций и главным регулятором. Из полученных результатов регрессионного анализа по выборке российских банков с 1998 по 2011 г. авторы получили достойные внимания выводы.

Во-первых, было эмпирически подтверждено предположение о нелинейности взаимосвязей (квадратичной зависимости) между выбранными факторами.

Во-вторых, исследователям удалось значительно улучшить качество итоговой модели за счет использования макроэкономических факторов и индикаторов состояния институциональной среды (например, года, индекса потребительских цен, нормы безработицы и т.п.).

Первой и наиболее популярной работой по моделированию вероятности дефолта банков было исследование, проведенное в 1968 г. Эдвардом Альтманом [8], который использовал множественный дискриминантный анализ для классификации зарубежных компаний на устойчивые и неустойчивые посредством анализа финансовой отчетности.

Экономист предложил показатель Z-score, который рассматривался в качестве непосредственной меры риска. В своей работе Э. Альтман учитывал в качестве факторов относительные показатели: отношения капитала к сумме активов, нераспределенной прибыли к сумме активов, прибыли до налогообложения к общей стоимости активов, рыночной стоимости собственного капитала к балансовой стоимости всех обязательств и выручки к общей величине активов.

В дальнейшем данная модель претерпевала множество изменений, что нашло отражение в последующих работах Э. Альтмана.

Более широко затронутая тема разработана в работах зарубежных авторов: W.H. Beaver [9], P. Meyer, H. Pifer [10], A. Clare, R. Priestley [11], S. Claeys, K. Schoors [12], J. Frade [13], K. Mannasoo, D. Mayes [14], D. Duffle, K. Singleton[15], P. Bongini, L. Laeven, G. Majnoni [16], G. Lanine, R. Vennet [17], G. Gennotte, D. Pyle [18], T. Zaghdoudi [19].

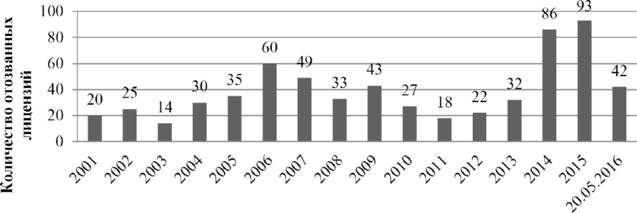

С назначением на должность председателя Центрального банка РФ Эльвиры Набиуллиной в 2013 г. Банк России приступил к активной чистке банковского рынка. Рост количества кредитных организаций, по которым в 2013-2016 гг. были приняты решения об отзыве лицензий на проведение банковских операций (рис. 1), объясняется накопившимися финансовыми проблемами у банков, утратой части капитала, стойкой неплатежеспособностью, вовлеченностью в отмывание преступных доходов и незаконным выводом за рубеж денежных средств.

За 15 лет лицензии были отозваны у 587 кредитных организаций, при этом 15% из них -за 2015 г., когда был установлен рекорд за последние 15 лет, - лицензий лишились 93 кредитные организации.

За апрель - май 2016 г. (по состоянию на 20 мая) лицензий были лишены 15 банков и 1 некоммерческая кредитная организация, тогда как за январь - март - 26. Пострадали за апрель - май 2016 г. в основном небольшие кредитные организации, суммарный объем их активов составил примерно 94 млрд руб. (примерно 0,12% суммарных активов банковской системы России на 1 апреля)1.

1 Данные Центрального банка РФ на 01.06.2016.

Таким образом, наблюдается тенденция к уменьшению количества действующих кредитных организаций и увеличению числа банков, у которых отозвана лицензия. В зоне риска остаются банки с низким запасом собственных средств, стабильно сокращающейся клиентской базой, а также учреждения, вовлеченные в проведение сомнительных операций.

Обзор моделей оценки вероятности дефолта

Сегодня для оценки вероятности дефолта банков разработано множество математических моделей. К наиболее известным относятся:

- рыночные модели. В их основе - рыночные данные по котируемым ценным бумагам. Такие модели можно разделить на структурные и модели сокращенных форм;

- модели, в основе которых - показатели финансовой и бухгалтерской отчетности [20]. В зависимости от используемого статистического метода их можно разделить на скоринговые, модели на основе дискриминантного анализа и модели бинарного выбора;

- модели на основе макроэкономических факторов;

- модели международных рейтинговых агентств;

- непараметрические модели.

В рамках данной статьи для моделирования оценки вероятности банкротства банков используется логистическая регрессия, которая относится к классу моделей бинарного выбора.

Сегодня предпочтение в исследованиях отдается применению logit-моделей, хотя практический опыт показывает, что получаемые с помощью probit- и logit-моделей результаты, как правило, совпадают.

Основная особенность таких моделей заключается в том, что зависимая переменная является бинарной, то есть принимает значение единицы, если банк признан банкротом, и нуля - в противном случае. При таком подходе вероятность дефолта не может выходить за рамки отрезка [0; 1]. Также предполагается нелинейность зависимости вероятности дефолта от используемых объясняющих факторов.

Формально логистическая регрессия выглядит следующим образом:

P(yi=1) = F(Zi) = 1 / (1 + e-Zi),

где P(yi=1) - вероятность банкротства i-го банка;

Zi = b0 + ∑nj=1bjxij - линейная комбинация независимых факторов;

bj - коэффициент регрессии для j-го фактора;

Xij - значение j-го фактора для i-го банка.

Характеристика объекта исследования

При формировании данных для моделирования возникает необходимость определения понятия «дефолт», поскольку в исходную выборку, сформированную из банков, у которых отозвана лицензия, входят и те, у которых это произошло по причинам недостоверности представляемой финансовой отчетности, махинаций (отмывания денежных средств, пособничества терроризму) по собственной инициативе учреждений.

Необходимо ввести следующее определение: банк считается банкротом только тогда, когда выполняется хотя бы одно из следующих положений:

- достаточность собственного капитала становится ниже 2%;

- размер собственных средств (капитала) становится ниже минимального значения уставного капитала на дату регистрации банка;

- учреждение полностью теряет собственные средства;

- возникает неисполнение требований Банка России о необходимости создания резервов, адекватных потерям;

- банк не способен удовлетворить требования кредиторов по денежным обязательствам;

- кредитная организация перешла под управление Агентства по страхованию вкладов.

Данные о фактах и причинах отзывов лицензий у российских банков были собраны на основе соответствующих приказов, изданных Банком России. В выборочную совокупность попали 139 коммерческих организаций (19,7% от всей выборки), которые оказались банкротами с августа 2013 г. по май 2016 г. и у которых была доступна финансовая отчетность за период от двух до шести кварталов до банкротства.

Каждому из банков, допустивших дефолт, были найдены аналоги по размеру чистых активов, но не признанные банкротами.

В результате было подобрано 560 банков (80,3% от всей выборки). В итоге выборка стала состоять из 699 банков.

Для построения logit-регрессий она была разбита на две части. В первую, на основе которой строятся модели (наблюдения с 1 августа 2013 г. по 31 декабря 2015 г.) вошло 117 банкротов, а также 471 действующее учреждение. Вторую (наблюдения с 1 января по 1 мая 2016 г.), на основе которой оценивается прогнозная сила построенных моделей, составили 22 банкрота и 89 действующих кредитных организаций.

Информационной базой выступали квартальные данные финансовой отчетности российских коммерческих банков с января 2012 г. по январь 2016 г. Все показатели сформированы из следующих публикуемых форм отчетности: № 101, 102, 123, 134, 135, а также агрегированный баланс, который строится в соответствии с инструкцией Банка России.

Таким образом, был сформирован набор возможных объясняющих переменных (табл. 1) для получения из них относительных величин.

Таблица 1. Список финансовых показателей

| Название фактора | Обозначение |

| Собственные средства (капитал) | capital |

| Обязательные резервы в Банке России | cashbal |

| Средства других банков - корреспондентские счета | corresp |

| Депозиты физических лиц | depindiv |

| Депозиты негосударственных коммерческих организаций | deposits |

| Кредиты физическим лицам | gratedloans |

| Норматив долгосрочной ликвидности банка | H4 |

| Обязательства до востребования | liabilities |

| Ликвидные активы | liquidity |

| Чистые активы | netassets |

| Чистая прибыль | netprofit |

| Просроченная задолженность по кредитному портфелю | overdue |

| Балансовая прибыль | profit |

| Резервы на возможные потери | reserves |

Источник: авторская разработка

При построении модели использовались не финансовые показатели в абсолютных величинах, а производные от них, относительные. Абсолютные параметры были преимущественно поделены на величину чистых активов, чтобы нивелировать размер каждого банка. В итоге был сформирован ряд финансовых коэффициентов, отобранных на основе их дискриминационной способности (на базе ANOVA) по отношению к обанкротившимся и не допустившим дефолт банкам.

Итоговый выбор финансовых показателей (табл. 2) был проведен на основе отбора оптимальной комбинации факторов с точки зрения качества модели путем поэтапного включения показателей из каждой группы.

Таблица 2. Список потенциально значимых относительных финансовых показателей

| Название фактора | Обозначение | Среднее значение | |

| Банкрот | Небанкрот | ||

| Отношение балансовой прибыли к чистым активам | profitnetassets | 0,014 | 0,018 |

| Отношение депозитов физических лиц к чистым активам | depindivnetassets | 0,145 | 0,247 |

| Отношение ликвидных активов к чистым активам | liquidity netassets | 0,223 | 0,333 |

| Отношение резервов на возможные потери к чистым активам | reservesnetassets | 0,165 | 0,061 |

| Отношение средств других банков (корреспондентские счета) к чистым активам | correspnetassets | 0,021 | 0,004 |

| Норматив долгосрочной ликвидности банка | H4 | 56,376 | 42,491 |

Источник: авторская разработка

В результате отбора было принято решение отказаться от использования следующих переменных: netprofit_netassets (коррелирует с profitnetassets), liquidityliabilities, overduecashbal, gratedloansnetassets, deposits_netassets, overdue_reserves.

Решение проблем несбалансированности выборки и определения горизонта прогнозирования

Особенностью построения logit-регрессии является необходимость обучения модели как на банках, потерпевших дефолт, так и на продолжающих свою деятельность. Отмечена несбалансированность данных исходной выборки, поскольку количество наблюдений для банков, признанных банкротами, существенно меньше, чем для функционирующих.

Чтобы уменьшить искажение данных, был применен следующий способ балансировки: рассматривались три варианта структуры выборки (исходная выборка, выборка с 35%-ной долей банков-банкротов и выборка в соотношении 1:1). При этом вручную формировалось 10 подвыборок для каждой структуры, содержащих все 139 банкротов и определенную долю случайно выбранных устойчивых организаций. Здесь и далее коэффициенты и результаты приравнивались к арифметическому среднему, рассчитанному по коэффициентам и результатам классификации у 10 моделей.

С ростом числа наблюдений общая точность верно классифицируемых значений модели повышалась (с 70 до 82,7%), однако росло и количество ошибок второго рода (определение ненадежных банков как устойчивых).

Увеличение доли банков-банкротов в каждой подвыборке позволило решить проблему недостаточной чувствительности модели, повысив этот параметр с 21,4 до 48,7%. С учетом этого обстоятельства, а также изменяющейся значимости коэффициентов наиболее приемлемой является подвыборка, состоящая из 139 банкротов (35%) и 256 кредитных организаций, продолжающих деятельность (65%).

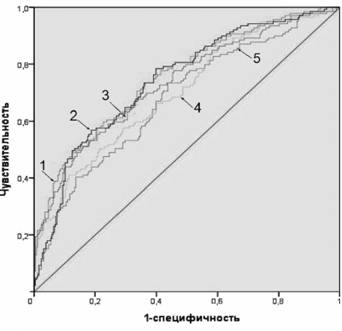

На следующем этапе было необходимо подобрать оптимальный горизонт прогнозирования, позволяющий заранее определять вероятность банкротства. Для этого строились логистические регрессии по отобранным относительным финансовым переменным отдельно для каждого горизонта (от двух до шести кварталов, поквартально). На рис. 2 представлены ROC-кривые, соответствующие горизонтам прогнозирования. Их расположение отражает тенденцию снижения точности модели при увеличении горизонта прогнозирования.

Рисунок 1. Динамика изменения численности лицензий, отозванных у кредитных организаций (2001-2016 гг.)

Рисунок 2. ROC-кривые для горизонтов прогнозирования

Примечание. Горизонт прогнозирования:

- 1 - два квартала (AUS = 0,754);

- 2 - три квартала (AUS = 0,745);

- 3 - четыре квартала (AUS = 0,734);

- 4 - пять кварталов (AUS = 0,701);

- 5 - шесть кварталов (AUS = 0,679).

Источник: авторская разработка

На практике горизонт прогнозирования подбирается в зависимости от целей использования модели [7]. Для определения банков, выживание которых в следующих периодах под вопросом, возможно применение модели даже на горизонте в шесть кварталов (1,5 года), что создает большие возможности для проведения мер, направленных на улучшение устойчивости банка.

В данном исследовании в качестве оптимального горизонта прогнозирования был выбран период, равный четырем кварталам, поскольку именно для него информационный критерий AIC принимает наименьшее значение и значение площади под кривой сохраняется на уровне 0,7.

Анализ институциональных факторов

Учет особенностей внешней среды, в которой функционирует банк, позволяет более точно определить вероятность дефолта. Были рассмотрены три институциональные переменные, отражающие наличие филиалов у банка, участие в системе страхования вкладов и расположение головного офиса (табл. 3).

Таблица 3. Институциональные переменные

| Фактор | Обозначение | Примечание |

| Наличие филиалов | branch | 1 - есть, 0 - нет |

| Расположение | location | 1 - головной офис в Москве, 0 - не в Москве |

| Участие в системе страхования вкладов | АСВ | 1 - банк участвует в АСВ, 0 - не участвует |

При включении переменной АСВ ухудшились статистические характеристики модели, поэтому авторы были вынуждены отказаться от дальнейшего ее рассмотрения.

Помимо факторов branch и location был учтен размер самого банка - логарифм чистых активов LNnetassets. Поскольку влияние размера банка на вероятность дефолта неоднозначно, для этого в модели был использован полином 2-й степени по переменной размера банка (LNnetassets2). Это позволило принять во внимание возможный U-образный характер зависимости [4].

Оценка качества полученной модели

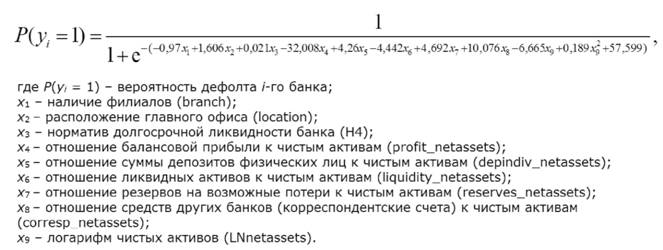

На основании проведенного исследования была разработана logit-регрессия с учетом относительных показателей финансовой отчетности, институциональных факторов и размера банка (рис. 3).

Рисунок 3. Logit-регрессия с учетом относительных показателей финансовой отчетности

Источник: авторская разработка

Значимыми на 1%-ном уровне являются коэффициенты при следующих переменных: расположение главного офиса, норматив долгосрочной ликвидности банка Н4, отношение балансовой прибыли к чистым активам, отношение суммы депозитов физических лиц к чистым активам, отношение ликвидных активов к чистым активам, отношение резервов на возможные потери к чистым активам, отношение средств других банков (на корреспондентских счетах) к чистым активам, логарифм чистых активов, квадрат логарифма чистых активов.

На 5%-ном уровне значимым является параметр при объясняющей переменной наличия филиалов.

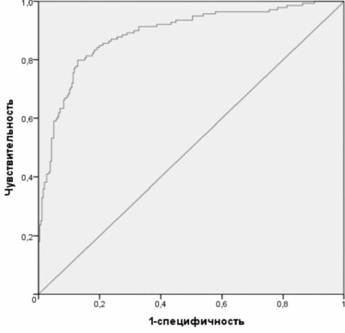

ROC-кривая принимает вид, представленный на рис. 4. Количественную интерпретацию ROC дает показатель AUC (площадь под ROC-кривой), AUC принимает значение 0,888, причем 95%-ный доверительный интервал соответствует значениям площади, принадлежащим диапазону от 0,853 до 0,953.

Рисунок 4. ROC-кривая для полученной модели

Источник: авторская разработка

Далее переходим к проверке качества модели при помощи классификационной табл. 4, в которой отражается, сколько наблюдений было верно классифицировано по их априорным категориям, а в скольких случаях модель допустила ошибку.

Таблица 4. Классификационная таблица

| Наблюдаемые | Предсказанные | |||||

| Обучающая выборка | Тестирующая выборка | |||||

| Модель | Процент правильных | Модель | Процент правильных | |||

| 0 | 1 | 0 | 1 | |||

| Default 0 | 160 | 56 | 74,1 | 28 | 12 | 70 |

| Default 1 | 16 | 101 | 86,3 | 1 | 21 | 95,5 |

| Общая процентная доля | 78,4 | 79 | ||||

Источник: авторская разработка

Минимизировать ошибки классификации категорий можно при изменении порога отсечения - значения вероятности, разделяющего априорные классы. Для данного исследования особенно важным является недопущение возникновения ошибок второго рода (определение ненадежных банков как устойчивых), поэтому, проанализировав классификационную диаграмму, примем порог отсечения равным 0,3.

В реальности определение параметра порога отсечения зависит от того, насколько жестко регулятор подходит к дистанционному мониторингу деятельности банков.

Экономический анализ и интерпретация модели

С точки зрения экономического анализа наивысший интерес представляет интерпретация модели. Объясняющие переменные были отсортированы по группам.

1. Группа переменных, связанных с выданными кредитами и депозитами (corresp_netassets, depindiv_netassets).

Рост отношения средств других банков (на корреспондентских счетах) к чистым активам ведет к увеличению вероятности дефолта банка. Повышение отношения суммы депозитов физических лиц к величине чистых активов также влечет за собой увеличение вероятности дефолта банка.

Вклады - не только ресурсная база банка, но и его обязательства по временно привлеченным средствам. Такая особенность объясняется, с нашей точки зрения, подверженностью учреждений банковской панике - попыткам массового изъятия вкладов в одном или нескольких банках, обычно ведущим к краху кредитной организации из-за невозможности быстрого исполнения обязательств перед вкладчиками.

2. Группа переменных, связанных с прибылью (profitnetassets). Снижение величины profitnetassets оказывает положительное влияние на вероятность дефолта, что соответствует экономическому смыслу, поскольку прибыль - основной источник средств для развития.

3. Группа переменных, связанных с ликвидностью и резервами (Н4, liquiditynetassets, reserves_netassets).

Норматив долгосрочной ликвидности Н4 ограничивает риск неплатежеспособности в результате размещения средств в долгосрочные активы. Максимально допустимое числовое значение Н4 устанавливается в размере 120%2. С ростом норматива долгосрочной ликвидности вероятность дефолта банка растет, что соответствует логике самого показателя.

2 О внесении изменений в Инструкцию Банка России от 16 января 2004 года № 110-И «Об обязательных нормативах банков»: указание Банка России от 31.03.2008 № 1991-У.

Недостаточная ликвидность может привести к неплатежеспособности банка, что подтверждает полученная модель: снижение величины отношения ликвидных активов к чистым активам оказывает положительное влияние на вероятность дефолта.

Создание дополнительных резервов на возможные потери снижает прибыль банков и создает дополнительное давление на капитал, что выражается в снижении запаса прочности по капиталу.

На основании полученной модели можно прийти к выводу, что при увеличении отношения резервов на возможные потери к чистым активам вероятность возникновения дефолта банка увеличивается.

4. Группа переменных, связанных с величиной банка (LNnetassets, LNnetassets2).

Переменная LNnetassets (логарифм чистых активов банка) характеризует размер банка. Из полученной модели выяснилось, что размер оказывает отрицательное влияние на вероятность дефолта. Предполагается, что это происходит за счет лучшей диверсификации ссудного портфеля и спектра предоставляемых услуг.

Однако нередко отмечается склонность крупных банков к риску, уверенность в том, что даже в случае возникновения финансовых трудностей, они все равно будут поддержаны государством из-за их системной значимости.

Чтобы учесть возможность проведения высокорискованной политики крупным банками, была введена дополнительная переменная - полином 2-й степени по переменной размера банка. Согласно результатам проведенного анализа опровергается гипотеза, гласящая, что в случае возникновения финансовых проблем банк будет поддержан государством. Это находит свое подтверждение и на практике.

5. Важную роль в модели занимают институциональные показатели. Подтвердилась гипотеза о том, что наличие филиалов снижает вероятность дефолта и что Банк России менее склонен отзывать лицензии у банков в регионах.

Возможно, это связано с решением Центрального банка РФ в меньшей степени отзывать лицензии у региональных банков, чтобы не ослаблять и без того не очень высокую конкуренцию.

Таким образом, полученные оценки коэффициентов полностью соответствуют заложенному в них экономическому смыслу и могут быть использованы для оценки вероятности дефолта банков.

Заключение

Итоговая модель позволяет обнаруживать преимущественно неустойчивые банки. Признание высокой значимости ошибок второго рода и балансировка выборки позволили добиться высокой точности классификации банков-банкротов.

Сохранение классификационных возможностей на высоком уровне для тестирующей выборки из обанкротившихся в 2016 г. банков говорит о возможности реализации данной модели на практике.

Полученные результаты могут послужить как исследователям, изучающим вопросы банкротства кредитных организаций, так и руководству, менеджменту банков. Используя всего шесть показателей, содержащихся в финансовой отчетности, менеджеры смогут оценить финансовое состояние своего банка и контрагентов.

Кроме того, модель вероятности дефолта российских банков может быть использована органами банковского надзора РФ в качестве системы дистанционного мониторинга, а также любыми компаниями - при выборе обслуживающего банка.

Простота модели и доступность используемых ею переменных делают возможным анализ банка и со стороны его постоянных или потенциальных клиентов.

Список литературы

1. Василюк А.А., Карминский А.М. Моделирование кредитных рейтингов отечественных банков на основе российской отчетности // Управление финансовыми рисками. 2011. № 3. С.194-205.

2. Головань С.А., Карминский А.М., Копылов А.В., Пересецкий А.А. Модели вероятности дефолта российских банков. I. Предварительное разбиение банков на кластеры. М.: РЭШ, 2003. 24 с.

3. Головань С.В., Карминский А.М., Копылов А.В., Пересецкий А.А. Модели вероятности дефолта российских банков. II. Влияние макроэкономических факторов на устойчивость банков. М.: РЭШ, 2004. 25 с.

4. Карминский А.М., Костров А.В., Мурзенков Т.Н. Моделирование вероятности дефолта российских банков с использованием эконометрических методов. М.: ВШЭ, 2012. 64 с.

5. Карминский А.М., Пересецкий А.А., Петров А.Е. Рейтинги в экономике: методология и практика. М.: Финансы и статистика, 2005. 240 с.

6. Пересецкий А.А. Методы оценки вероятности дефолта банков // Экономика и математические методы. 2007. Т. 43. № 3.С. 37-62.

7. Пересецкий А.А. Модели причин отзыва лицензий у российских банков. М.: РЭШ, 2010. 26 с.

8. Altman E. Financial Ratios, Discriminant Analysis and the Prediction of Corporate Bankruptcy. The Journal of Finance, 1968, vol. 23, iss. 4, pp. 189-209. doi: 10.1111/j.1540-6261.1968.tb00843.x

9. Beaver W.H. Financial Ratios as Predictors of Failure. Journal of Accounting Research, 1966, vol. 4, pp. 71-111.

10. Meyer P., Pifer H. Prediction of Bank Failures. The Journal of Finance, 1970, vol. 25, iss. 4, pp. 853-868. doi: 10.1111/j.1540-6261.1970.tb00558.x

11. Clare A., Priestley R. Calculating the Probability of Failure of the Norwegian Banking Sector. Journal of Multinational Financial Management, 2002, vol. 12, iss. 1, pp. 21-40. doi: http://dx.doi.org/10.1016/S1042-444X(01)00029-9

12. Claeys S., Schoors K. Bank Supervision Russian Style: Evidence of Conflicts between Micro- and Macro-Prudential Concerns. Journal of Comparative Economics, 2007, vol. 35, iss. 3, pp. 630-657. doi: http://dx.doi.org/10.1016/j.jce.2007.02.005

13. Frade J. Credit Risk Modeling: Default Probabilities. Journal of Applied Finance & Banking, 2014, vol. 4, no. 4, pp. 107-125.

14. Mannasoo K., Mayes D. Explaining Bank Distress in Eastern European Transition Economies. Journal of Banking and Finance, 2009, vol. 33, no. 2, pp. 244-253.

15. Duffie D., Singleton K. Credit Risk: Pricing, Measurement and Management. Princeton Series in Finance, 2003, pp. 48-120.

16. Bongini P., Laeven L., Majnoni G. How Good Is the Market at Assessing Bank Fragility? Journal of Banking and Finance, 2002, vol. 26, iss. 5, pp. 1011-1028. doi: http://dx.doi.org/10.1016/ S0378-4266(01)00264-3

17. Lanine G., Vennet R. Failure Prediction in the Russian Bank Sector with Logit and Trait Recognition Models. Expert Systems with Applications, 2006, vol. 30, no. 3, pp. 463-478. doi: http://dx.doi.org/ 10.1016/j.eswa.2005.10.014

18. Gennotte G., Pyle D. Capital Controls and Bank Risk. Journal of Banking & Finance, 1991, vol. 15, pp. 805-824. doi: http://dx.doi.org/10.1016/0378-4266(91)90101-Q

19. Zaghdoudi T. Bank Failure Prediction with Logistic Regression. International Journal of Economics and Financial Issues, 2013, vol. 3, no. 2, pр. 537-543.

20. Тотьмянина К.М. Обзор моделей вероятности дефолта // Управление финансовыми рисками. 2011. № 1.С. 39-53.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ