Методы обоснования экономической эффективности строительных проектов

В.В. Попова

ДИИТ

Мосты и тоннели: теория, исследования, практика

№2 2012

В статье рассмотрены различные методики расчета периода окупаемости инвестиционных средств. В работе этот показатель приобретает не менее важную значимость наряду с другими факторами при оценке экономической эффективности альтернативных вариантов инвестиционных проектов, так как именно он определяет скорость возврата вложенного капитала. Обращено особое внимание на расчет периода окупаемости инвестиций в строительные проекты.

Постановка проблемы

Вопросом обоснования экономической эффективности инвестиционных проектов задаются многие организации при оценке альтернативных вариантов инвестирования. Ряд из них пользуются услугами консалтинговых компаний. Все же очень часто принятие либо отклонение того или иного проекта не редко основывается на субъективном прогнозе инвестора связанного с выбором желаемого уровня достоверности получения положительного результата. В тоже время любой прогноз подвержен ряду дестабилизирующих факторов внутренней и внешней среды, которые нарастают с увеличение продолжительности прогнозирования, поэтому умелый аналитик отдаст преимущество тому варианту инвестирования, у которого этот промежуток времени будет минимальным. Поэтому при принятии инвестиционного решения инвестору необходимо четко понимать длительность инвестиционного проекта, а также период, за который этот проект окупится.

Анализ последних исследований и определение нерешенных проблем

В современных методиках посвященных обоснованию эффективности инвестиций на первый план выдвигаются такие показатели как: чистая приведенная стоимость (NPV), внутренняя норма рентабельности (IRR), рентабельность инвестиций (PI) [1, 4, 5, 6]. Возникает вопрос, на сколько быстро доход, генерируемый проектом, покроет вложенный капитал. В инвестиционном анализе этот промежуток времени называется периодом окупаемости (PP). В отличие от вышеперечисленных параметров, этот показатель имеет несколько методик расчета, но вопросу обоснования приоритетности того или иного способа расчета этого важного, на наш взгляд, параметра в литературе уделяется не достаточно внимания.

Цель проведенных исследований

Рассмотреть и оценить различные методики по расчету периода окупаемости и выяснить, за счет каких особенностей этот показатель принимает различные значения при неизменных исходных параметрах. А также, какие факторы оказывают существенное влияние при расчете периода окупаемости инвестиций в строительные проекты.

Основной материал исследований

Рассмотрим понятие срока окупаемости (период погашения, время возвращения). В работе [3] отмечается: «между определением мертвой точки предприятия и определением срока окупаемости инвестиционного проекта существует поразительная аналогия. Тогда как мертвая точка предприятия может быть определена как момент существования, начиная с которого предприятие становится рентабельным, срок окупаемости может быть определен, как время t, необходимое для накопления хозяйственного денежного потока проекта, равного его стоимости.

Срок окупаемости является широко используемым показателем того, возместятся или нет первоначальные инвестиции в течение жизненного цикла проекта.

Методика расчета периода окупаемости отличается от остальных показателей эффективности, таких как NPV, IRR, PI, которые основаны на вычислениях на базе дисконтированного денежного потока. Данный метод принимает в расчет стоимость денег во времени. Ситуация с периодом окупаемости несколько двояка, т.к. учет дисконтирования увеличивает расчетный показатель и тем самым дает возможность более критично подойти к вопросу вложения инвестиционных средств. С другой стороны, в момент завершения периода окупаемости все отрицательные и положительные значения денежного потока, определяющие наступление этого срока находятся в прошлом и представляют собой свершившийся факт. Поэтому, если условно переместиться в этот временной период и выполнить расчет периода окупаемости, ни о каком дисконтировании речи не может быть т.к. мы ведем расчет не по будущему, а по прошлому денежному потоку. Поэтому, при таких условиях, по нашему мнению допустимо выполнять расчет по реальным, а не дисконтированным, значениям денежного потока (если не учитывать нарастание сумм вмененных издержек до конца периода окупаемости).

При таком подходе значение периода окупаемости становится более оптимистическим, но тем не менее реально отражающим период наступления окупаемости понесенных инвестиционных затрат при принятых условиях расчета.

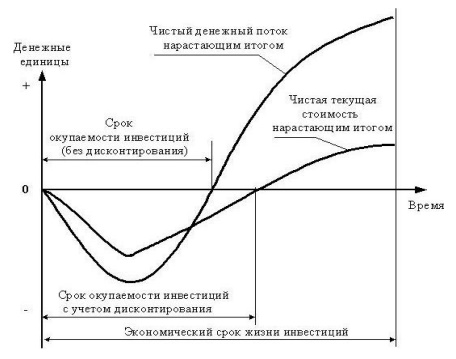

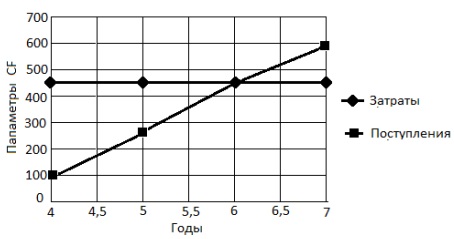

Для наглядности сравнения результатов расчета период окупаемости с помощью вышерассмотренных методик представлен на рис. 1 [2].

Рис. 1. Графическая интерпретация срока окупаемости инвестиций с учетом и без учета дисконтирования денежных потоков

В некоторых источниках [6] под сроком окупаемости понимается «продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме инвестиций». Отличие в данном подходе заключается в том, что применяя способ расчета периода окупаемости на базе дисконтированного денежного потока момент дисконтирования выбирается не начало инвестиционных затрат, как традиционно принимается, а «момент завершения инвестиций».

Прежде чем обратить внимание на некоторые обстоятельства, не принимаемые во внимание в известных способах расчета периода окупаемости, рассмотрим ряд особенностей, которые характерны для строительной отрасли хозяйствования. Важнейшим фактором, влияющим на эффективность инвестиций в строительное производство, является время. Это объясняется длительными сроками создания строительной продукции.

Положительным результатом совместной деятельности инвестора и подрядной строительной организации признается своевременный, с высоким качеством строительно-монтажных работ и в пределах договорной стоимости ввод строящего объекта в эксплуатацию, но при этом следует четко различать влияние временных параметров на их финансовые интересы. Инвестор осуществляет финансирование строительства, однако переданные подрядной организации средства не приносят прибыли их владельцу до момента ввода объекта в эксплуатацию (капитальные вложения «замораживаются») [7]. Поэтому в инвестиционном анализе существует практика учета «вмененных издержек» [2]. Вмененные издержки - затраты, обусловленные использованием экономических ресурсов в производстве данного товара, оцененные с точки зрения потерянной возможности использования тех же самых ресурсов в других целях (например вложение средств в банк под проценты).

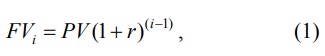

В финансовом анализе, для описания этих процессов, существует прием обратный дисконтированию - наращивание [3]

где PV - исходная денежная сумма;

FVi - наращенная к i-му временному периоду (будущая) стоимость денег;

i - количество временных интервалов; r - ставка дисконтирования.

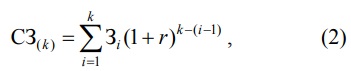

На основе этих расчетов можно определить будущую стоимость понесенных по этапам строительства затрат (Зг). Зi к концу периода строительства с учетом стоимости «вмененных издержек»

где СЗ - совокупные затраты к концу k-го периода;

к - количество временных периодов строительства объекта (кварталы, годы).

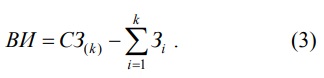

Отсюда легко определить сумму вмененных издержек (ВИ)

Вмененные издержки не являются расходами в бухгалтерском понимании, они всего лишь экономическая конструкция для учёта упущенных альтернатив.

Исходя из проанализированной специфики строительства (большие затраты, продолжительные периоды их освоения) оправдан учет вмененных издержек, они объективно имеют место и должны учитываться в расчете параметров эффективности строительных инвестиционных проектов. Кроме того, период накопления вмененных издержек не должен ограничиваться инвестиционным этапом, а продолжаться до момента завершения периода окупаемости.

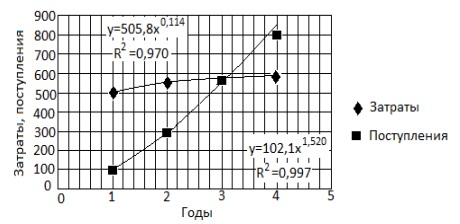

В табл. 1 приведен расчет периода окупаемости с учетом вмененных издержек накопленных к концу инвестиционного периода, механизм дисконтирования применен только к части денежного потока (рис. 2).

Таблица 1. Расчет периода окупаемости с учетом вмененных издержек

| Показатели | Время, годы | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Период дисконтирования | 1 | 2 | 3 | 4 | |||

| Инвестиции | -100 | -200 | -100 | ||||

| ЧОД | 100 | 200 | 270 | 230 | |||

| CF с учетом вмененных издержек | -100 | -200 | -149 | 100 | 200 | 270 | 230 |

| r, % | 12 | ||||||

| Коэффициент дисконтирования | 1,000 | 1,000 | 1,000 | 0,893 | 0,797 | 0,712 | 0,636 |

| DCF | -100 | -200 | -149 | 89 | 159 | 192 | 146 |

| NPV | 138 | ||||||

| DCF нарастающим итогом | -100 | -300 | -449 | -360 | -200 | -8 | 138 |

| Период окупаемости (PP) | 6+8/146= | 6,05 | |||||

Рис. 2. Динамика изменения денежного потока по периодам реализации инвестиций

Затраты приняты с учетом вмененных издержек на момент окончания инвестиционного этапа, а положительный будущий поток с учетом дисконтирования.

Логично начинать отсчет периода окупаемости не с момента начала инвестиционных затрат (как зачастую делается), а с момента когда начинается процесс их погашения (окупаемости), т.е. с момента начала положительного денежного потока.

Аналогичный результат можно получить, если рассчитать срок окупаемости с учетом вмененных издержек по отношению к моменту окончания инвестиционного этапа и без учета дисконтирования будущего потока, но с учетом продолжающегося накопления вмененных издержек до момента завершения периода окупаемости. Расчет периода окупаемости начинается с конца инвестиционного периода (в нашем примере - конец третьего года) (табл. 2).

С учетом инвестиционного периода

PP = 3 + 3 + 11/217 = 6,05.

В данном расчете строился накопительный денежный поток до момента компенсации положительным денежным потоком инвестиционных затрат с учетом вмененных издержек (рис. 3).

Рис. 3. Динамика изменения денежного потока по периодам реализации инвестиций

Таблица 2. Расчет периода окупаемости с учетом нарастания вмененных издержек и без учета дисконтирования будущего денежного потока

| Параметры | k | 1 | 2 | 3 | 4 |

| Вмененные издержки | 49 | ||||

| Инвестиции | 400 | ||||

| r, % | 12 | ||||

| Коэффициент наращивания | |||||

| ЧОД | 1,120 | 1,254 | 1,405 | 1,574 | |

| 100 | 200 | 270 | 230 | ||

| Динамика изменения совокупных затрат | |||||

| -449 | -503 | -451 | |||

| -403 | -251 | -281 | |||

| -11 | -13 | ||||

| Дополнительные ВИ | 217 | ||||

| -48,3 | -30,1 | -3,6 | |||

| -449 | -53,9 | -551 | -581 | -585 | |

| -449 | -503 | 300 | 570 | 800 | |

| 0 | 100 | ||||

Рассмотрим структуру денежного потока построенного нарастающим итогом. Обозначим k - конец периода завершения инвестиционного этапа, за которым начинается положительный денежный поток.

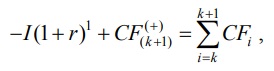

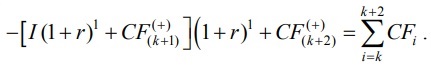

Для k+1 этапа

где I - затратная часть проекта (инвестиционная);

CF - положительный денежный поток (доходная часть);

r - ставка дисконтирования.

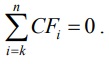

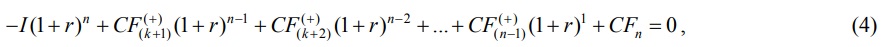

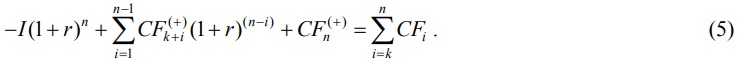

Период окупаемости определяется значением временного периода i = n, при котором

Период окупаемости от начала инвестиционного этапа составит

tok = k + n.

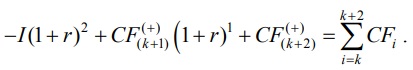

Для k+2 этапа

После несложных преобразований получим

По аналогии можем записать для «k+n» -го этапа соответствующего тоже окупаемости (4)

или в свернутом виде

Правомерность таких изменений в традиционную методику расчета периода окупаемости обоснована анализом принятия решения инвестором об эффективности инвестиций. Логично представить, что значения показателей эффективности должны рассчитываться по отношению к тому моменту времени, когда они формируются, и поэтому становится логичным выбор конца периода окупаемости для расчета его величины.

Выводы

Проведенный анализ показывает, что ни для одного другого показателя эффективности инвестиций нет такого многообразия способов его расчета, как периода окупаемости, каждый из которых дает отличие, в той либо иной мере, значения показателя. Основные отличия заключаются в особенностях учета следующих факторов:

- дисконтирование;

- срок, от которого начинается отсчет периода окупаемости;

- вмененные издержки.

Этот показатель довольно точно сигнализирует о степени рискованности проекта - чем больший срок нужен для возврата первоначальных инвестиций, тем больше вероятность неблагоприятного развития ситуации.

Также необходимо учитывать, что для каждой отрасли хозяйствования есть свои нюансы, которые отражаются в методики расчета периода окупаемости, в частности в строительной отрасли, где период создания готовой продукции занимает достаточно длительный промежуток времени и заставляет учитывать стоимость «замороженных средств» до введения объекта в эксплуатацию.

Библиографический список

1. Антипенко, Е.Ю. Принцип анализа капитальных вложений [Текст] / Е.Ю. Антипенко, В.И. Доненко. - Запорожье: ФАЗАН, 2005. - 420 с.

2. Бирман, Г. Экономический анализ инвестиционных проектов [Текст] / Г. Бирман, С. Шмидт [пер. с англ. под ред. Л. Белых. ] - М.: Банки и биржи, ЮНИТИ, 1997. - 631 с.

3. Коласс, Б. Управление финансовой деятельностью предприятия. Проблемы, концепции и методы [Текст] / Б. Коласс [пер. с франц. под ред. Я. Соколова]. - М.: Финансы, ЮНИТИ, 1997. - 576 с.

4. Млодецкий, В.Р. Оперативное управление инвестиционным проектом на основе интегральных показателей эффективности [Текст] / В. Млодецкий, В. Ботракова // ВДсник ПДАБА -2001. - № 11. - С. 26-31.

5. Савчук, В. Стратегия + Финансы: уроки принятия бизнес - решений для руководителей [Текст] / В. Савчук. - К.:Companion Group. -2009. - 352 с.

6. Четыркин, Е.М. Методы финансовых и коммерческих расчетов [Текст] /Е. М. Четыркин. -М.: «ДелоЛТД», 1995. - 320 с.

7. Экономика строительной отрасли [Текст]: учеб. для студ. сред. проф. учеб. заведений / Н.И. Бакушева и др. - М.: Издательский центр «Академия», 2006. - 224 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ