Кластерный анализ инвестиционной привлекательности предприятий*

Мария Николаевна Белоусова*,

кандидат экономических наук,

доцент кафедры экономической кибернетики,

Луганский национальный аграрный университет,

Луганск, Украина

*Ответственный автор

Виталий Андреевич Белоусов

ассистент кафедры экономической кибернетики,

Луганский национальный аграрный университет,

Луганск, Украина

Финансовая аналитика: проблемы и решения

№2 2017

Аннотация

Тема. В современных условиях инвестиции выступают важным элементом развития предприятий. Необходимость повышения инвестиционной привлекательности предприятий обусловливает целесообразность ее эффективной оценки. В условиях, когда решения принимаются на основании анализа стохастической, неполной информации, использование методов многомерного статистического анализа и самоорганизующихся карт Кохонена является не только оправданным, но и необходимым.

Цели. Проведение кластерного анализа инвестиционной привлекательности предприятий различными методами для получения наиболее достоверных результатов.

Методология. В работе использованы методы кластерного анализа: метод k-средних, древовидная и нейросетевая кластеризация картами Кохонена. Результаты. В статье проведен многомерный статистический кластерный анализ аграрных предприятий Луганской области на основе показателей финансовой устойчивости, ликвидности, доходности и деловой активности. В программном продукте STATISTICA выполнена кластеризация методом k-средних и путем построения горизонтальной древовидной дендрограммы. Получены кластеры предприятий по уровню инвестиционной привлекательности. Осуществлена нейросетевая кластеризация предприятий на базе самоорганизующейся карты Кохонена с использованием программного продукта Deductor Studio. Проанализированы полученные группы аграрных предприятий и сделаны выводы об уровне их инвестиционной привлекательности.

Выводы. В итоге исследования определены наиболее привлекательные для вкладчиков предприятия. Динамическое управление и ежеквартальный пересмотр рейтинга могли бы повысить инвестиционную привлекательность предприятий. Применение. Полученные результаты будут полезны для руководства предприятий.

* Авторы выражают благодарность доктору экономических наук, профессору, заведующему кафедрой экономики предприятия и управления трудовыми ресурсами Валентину Николаевичу Гончарову за советы и ценные замечания во время работы над статьей.

Введение. Одним из главных факторов стабилизации и роста производственных мощностей, интенсификации производства в условиях острой нехватки собственных средств у предприятий является эффективная инвестиционная деятельность. И в этом смысле оценка инвестиционной привлекательности организации играет важнейшую роль, а результаты анализа служат базой для принятия верных управленческих решений.

Существует большое количество подходов к оценке инвестиционной привлекательности, каждый из которых имеет свои недостатки и преимущества.

Этими вопросами занимались отечественные и зарубежные ученые И.А. Бланк [1], Н.Ю. Брюховецкая [2], С.А. Буткевич [3], А.С. Волков [4], В.Н. Гончаров [5], А. Дамодаран [6], Д.А. Ендовицкий [7], Н.А. Казакова [8], Б.Л. Кучин [9], Н.В. Лаврухина [10], И.А. Михалева [11], В.Г. Ткаченко [12], В.В. Царев [13], У. Шарп [14], К.В. Щиборщ1, Н.М. Якупова [15].

1 Щиборщ К.В. Оценка инвестиционной привлекательности предприятий // Банковские технологии. 2000. № 4. С. 32-36.

К примеру, И.А. Михалева проводит оценку инвестиционной привлекательности предприятий на основе организационно-технических, социальных условий производства, качества менеджмента и рыночной среды [11], У. Шарп - на базе отношения доходности и риска [14]. Н.М. Якупова предлагает интегральную трехмерную модель оценки инвестиционной привлекательности предприятий как результат взаимодействия величин этой привлекательности предприятия, региона, отрасли [15].

Несмотря на значительное количество работ, недостаточно глубоко рассмотрен кластерный анализ инвестиционной привлекательности предприятий. Авторы ставят перед собой задачу восполнить этот пробел.

Что показало исследование. Оценка инвестиционной привлекательности предприятия - сложный комплексный процесс, который предусматривает наличие взаимосвязанных элементов и определенной процедуры проведения оценки. Ее цель - обеспечение общих информационных потребностей внутренних и внешних субъектов для принятия инвестиционных решений.

Основными внутренними субъектами такой оценки выступают руководство и владельцы производства, внешними субъектами - потенциальные инвесторы, финансовые аналитики, конкуренты и др.

Инвестиционная привлекательность предприятий зависит от большого количества факторов, что осложняет выявление структуры их взаимосвязей. Когда решения принимаются на основании анализа неполной информации, использование методов многомерного статистического анализа и самоорганизующихся карт Кохонена не только оправдано, но и необходимо.

Для оценки инвестиционной привлекательности предприятий была использована система сгруппированных показателей. Чтобы определить требуемые показатели, был проведен анализ научной литературы.

Показатели рентабельности характеризуют эффективность и определяют прибыльность работы предприятия. Рентабельность собственного капитала наиболее существенна для инвесторов, так как характеризует результативность вложения их капитала.

Показатели финансовой устойчивости предприятия находятся в тесном взаимодействии с прибыльностью и деловой активностью организации. Наиболее информативными для инвесторов являются коэффициент автономии, финансирование, величина рабочего капитала. Одним из основных параметров, характеризующих удельный вес собственного капитала в балансе компании, является коэффициент финансовой независимости.

Ликвидность предприятия характеризует его способность отвечать по краткосрочным обязательствам перед кредиторами. Для инвестора этот показатель представляет интерес в качестве характеристики риска возможного банкротства предприятия.

Все показатели были объединены в четыре группы:

- финансовой устойчивости;

- ликвидности;

- доходности;

- деловой активности.

Таким образом, авторы определили показатели, наиболее часто применяемые при оценке инвестиционной привлекательности:

- рабочий капитал (RK);

- коэффициенты автономии (KN), финансирования (KF), текущей (KPL) и абсолютной (KAL) ликвидности, рентабельности собственного капитала (KRV) и активов (RA);

- операционная рентабельность (OR);

- производительность труда (P);

- фондоотдача (F);

- продолжительность оборота кредиторской задолженности (KV) и оборачиваемости собственного капитала (TK).

Информационным обеспечением исследования послужила статистическая отчетность аграрных предприятий Луганской области.

При всестороннем анализе инвестиционной привлекательности предприятий были использованы методы многомерного статистического кластерного анализа, карты Кохонена. Для экономико-математических расчетов применены компьютерные программы STATISTICA 7.0, Deductor Studio.

Преимуществом кластерного анализа является то, что он дает возможность разбивать объекты по ряду признаков. Алгоритмы такого анализа можно разделить на иерархические и неиерархические. В данном исследовании использованы иерархические агломеративные процедуры, состоящие в последовательном объединении (разделении) групп элементов сначала ближайших (дальних), а затем все более отдаленных (близких) [16]2.

2 Буреева Н.Н. Многомерный статистический анализ с использованием ППП «STATISTICA». Нижний Новгород, 2007. 112 с.

В программе STATISTICA реализованы агломеративные методы минимальной дисперсии: древовидная кластеризация (tree clustering) и двухвходовая кластеризация (two-way joining), а также метод k-средних (k-means).

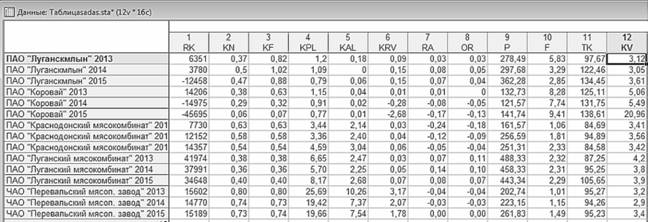

Оценка инвестиционной привлекательности проводилась на базе ПАО «Луганскмлын», «Коровай», «Краснодонский мясокомбинат», «Луганский мясокомбинат», ЧАО «Перевальский мясоперерабатывающий завод». Расчетные данные основных показателей анализируемых предприятий за 2013-2015 гг. были внесены в электронную таблицу Spreadsheet (рис. 1).

Так как эти показатели ненормированные, нельзя визуально провести кластеризацию предприятий и определить их состояние. Поэтому все выходные данные должны быть приведены к единому измерению. Авторами был использован следующий способ нормирования:

rn = (ri - rmin) / (rmax - rmin),

где rn — нормированное значение исследуемого показателя;

ri - фактическое значение исследуемого показателя;

rmin - минимальное значение показателя в анализируемой совокупности;

rmax - максимальное значение показателя в анализируемой совокупности.

После такого преобразования все значения коэффициентов заняли диапазон от 0 до 1.

Рисунок 1. Расчетные данные аграрных предприятий за 2013-2015 гг. (компьютерное отображение)

Расчетные данные аграрных предприятий за 2013-2015 гг. (компьютерное отображение)"

Расчетные данные аграрных предприятий за 2013-2015 гг. (компьютерное отображение)"

Источник: авторская разработка

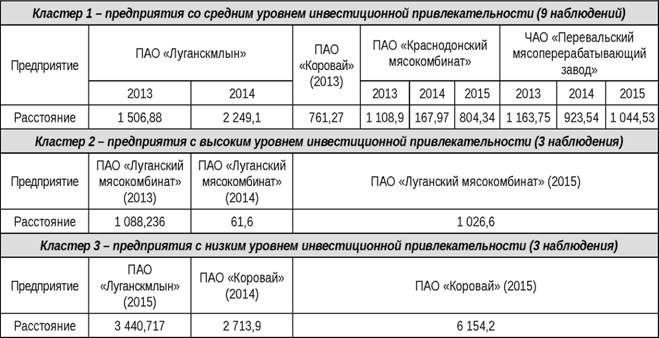

Изучим инвестиционную привлекательность аграрных предприятий методом k-средних. Разделим исследуемые объекты на организации с высоким, средним и низким уровнем инвестиционной привлекательности, то есть число кластеров равно трем.

Результаты исследования представлены на рис. 2, средние значения показателей каждого кластера — в табл. 1.

Рисунок 2. Кластеризация предприятий по уровню инвестиционной привлекательности методом k-средних

Источник: авторская разработка

Таблица 1. Средние значения показателей каждого кластера предприятий

| Показатель | Кластер 1 | Кластер 2 | Кластер 3 |

| RK | 11 570,78 | 38 204,33 | -24 376 |

| KN | 0,59 | 0,38 | 0,3 |

| KF | 0,72 | 0,38 | 0,4 |

| KPL | 8,84 | 6,84 | 0,8 |

| KAL | 3,67 | 2,46 | 0 |

| KRV | 0,82 | 0,05 | -0,9 |

| RA | -0,04 | 0,1 | -0,1 |

| OR | -0,03 | 0,09 | 0 |

| P | 229,57 | 463,33 | 208,5 |

| F | 2,92 | 2,31 | 6,7 |

| TK | 99,35 | 96,05 | 134,9 |

Источник: авторская разработка

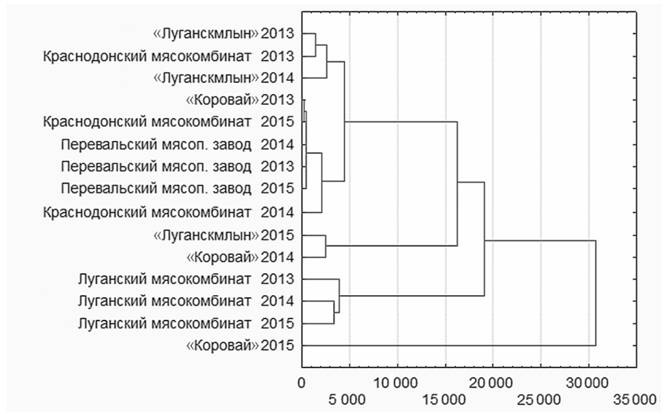

На рис. 3 изображена построенная дендрограмма предприятий по уровню инвестиционной привлекательности.

Рисунок 3. Горизонтальная древовидная дендрограмма исследуемых предприятий (компьютерное отображение)

Примечание. Число наблюдений - 15; метод одиночной связи; нижняя шкала - евклидово расстояние объединений.

Источник: авторская разработка

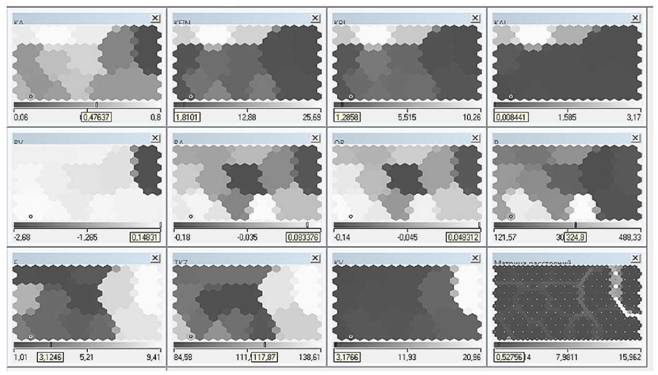

Рассмотрим нейросетевую кластеризацию инвестиционной привлекательности сетями Кохонена. Такая сеть распознает кластеры в анализируемых данных и относит все объекты к тем или иным кластерам. Ее преимущество в том, что она работоспособна в условиях помех, так как число классов фиксировано, весы модифицируются медленно, настройки весов заканчиваются после обучения [17, 18].

Построим карты Кохонена исходных показателей предприятий за 2015 г. (рис. 4).

Рисунок 4. Карты Кохонена исходных показателей (компьютерное отображение)

Источник: авторская разработка

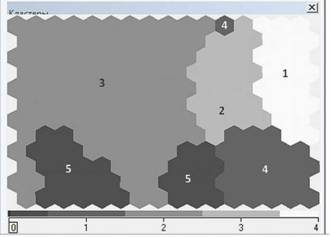

Кластеры сельскохозяйственных организаций представлены на рис. 5.

Рисунок 5. Кластеры аграрных предприятий (компьютерное отображение)

Примечание. Цифрами обозначены номера кластеров (см. табл. 2)

Источник: авторская разработка

С учетом данных рис. 5 в программном продукте Deductor Studio можно выделить каждое предприятие и посмотреть, в какой кластер оно попало.

Изменяя значения входных показателей, можно разработать рекомендации по улучшению состояния и перехода предприятий в более высокий по уровню инвестиционной привлекательности кластер.

Характеристика кластеров аграрных предприятий представлена в табл. 2.

Таблица 2. Характеристика кластеров аграрных предприятий, полученных в результате кластеризации картами Кохонена

| № кластера | Предприятия, годы наблюдений | Характеристика |

| 1 | ПАО «Луганский мясокомбинат» (2013, 2015) | Наилучшее состояние предприятий, кластер инвестиционно наиболее привлекателен. Здесь высок уровень почти всех показателей |

| 2 | ПАО «Луганский мясокомбинат» (2014), ПАО «Луганскмлын» (2013, 2014) | Высокий уровень показателей финансовой устойчивости и ликвидности |

| 3 | ЧАО «Перевальский мясоперерабатывающий завод» (2013—2015), ПАО «Краснодонский мясокомбинат» (2015), ПАО «Коровай» (2013) | Средний уровень показателей оценки |

| 4 | ПАО «Краснодонский мясокомбинат» (2013, 2014) | Практически все показатели ниже среднего уровня, низки показатели рентабельности |

| 5 | ПАО «Луганскмлын» (2015), ПАО «Коровай» (2014, 2015) | Низкий уровень всех показателей, предприятия наименее привлекательны для инвестора |

Источник: авторская разработка

Выводы. В работе для оценки инвестиционной привлекательности аграрных предприятий Луганской области были использованы современные аналитические методы: многомерный кластерный анализ, нейросетевая кластеризация картами Кохонена. Комплексное применение предложенных способов позволит достичь наилучшего результата при оценке инвестиционной привлекательности предприятий и разработать необходимые практические рекомендации.

Список литературы

1. Бланк И.А. Основы финансового менеджмента. Киев: Ника-Центр, 1999. 512 с.

2. Брюховецька Н.Ю., Хасанова О.В. Оцшка швестицшно'1 привабливост шдприемства: визначення недолшв деяких юнуючих методик // Економша промисловостг 2009. № 44. С. 110-117.

3. Буткевич С.А. Инвестиционная привлекательность аграрного сектора экономики: монография. Киев: Европейский университет, 2004. 251 с.

4. Волков А.С., Куликов М.М., Марченко А.А. Создание рыночной стоимости и инвестиционной привлекательности. М.: Вершина, 2007. 304 с.

5. Гончаров В.Н., Ландик А.В. Формирование финансовых ресурсов в аграрных предприятиях: монография. Донецк: СПД Куприянов В.С., 2009. 224 с.

6. Дамодаран А. Инвестиционная оценка: инструменты и методы оценки любых активов / 5-е изд. М.: Альпина Бизнес Букс, 2008. 1340 с.

7. Ендовицкий Д.А., Бабушкин В.А., Батурина Н.А. Анализ инвестиционной привлекательности организации. М.: КноРус, 2010. 376 с.

8. Казакова Н.А. Экономический анализ в оценке бизнеса и управлении инвестиционной привлекательностью компании. М.: ИНФРА-М, 2009. 240 с.

9. Кучин Б.Л., Казаков С.П. Инвестиционный маркетинг: монография. М.: МАТИ, 2010. 208 с.

10. Лаврухина Н.В. Методы и модели оценки инвестиционной привлекательности предприятий // Теория и практика общественного развития. 2014. № 8.С. 113-117.

11. Михалева И.А., Федорова Е.А. Анализ и оценка инвестиционной привлекательности предприятия // Известия Тульского государственного университета. Экономические и юридические науки. 2008. № 2.С. 78-84.

12. Ткаченко В.Г., Богачев В.И. Инвестиционные и инновационные процессы в АПК в условиях аграрной реформы: монография. Луганск: Книжковий св1т, 2010. 272 с.

13. Царев В.В. Оценка экономической эффективности инвестиций. СПб: Питер, 2004. 464 с.

14. Шарп У., Александер Г., Бейли Дж. Инвестиции. М.: ИНФРА-М, 2001. 1028 с.

15. Якупова Н.М., Яруллина Г.Р. Оценка инвестиционной привлекательности предприятия как фактора его устойчивого развития // Проблемы современной экономики. 2010. № 3. C.144-147.

16. Боровиков В.П. Популярное введение в программу STATISTICA. М.: КомпьютерПресс, 1998. 267 с.

17. Haykin S. Neural Networks: A Comprehensive Foundation. New York, MacMillan College Publishing Co., 1994, 842 p.

18. Дебок Г., Кохонен Т. Анализ финансовых данных с помощью самоорганизующихся карт. М.: Альпина Паблишер, 2001. 317 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ