Оценка стоимости факторинга услуг компании

Покаместов Илья Евгеньевич – к.э.н., доцент МЭСИ,

генеральный директор ООО «ФАКТОРинг» (г. Москва)

Леднев Михаил Владимирович – к.э.н.,

начальник отдела маркетинга ФК «ПОЛИТЕКС» (г. Москва)

Управление корпоративными финансами

06 (54) 2012

В последние годы рынок факторинга в России развивается стремительными темпами, однако лишь незначительная доля российских компаний уже пользуется этим финансовым инструментом. Для большинства факторинговые услуги остаются во многом не до конца понятными, и тем важнее для руководителей и финансовых специалистов становится оценка различных показателей эффективности применения факторинга на предприятиях.

Согласно данным «Эксперт РА», по итогам первого полугодия 2012 г. на рынке факторинга в России присутствует около 35 активных игроков-банков и факторинговых компаний, или факторов (так обычно называют компании или банки, которые оказывают услуги факторинга). Лидерами рынка на данный момент являются крупные российские банки или их дочерние компании: ГК «ВТБ Факторинг» (000 «ВТБ Факторинг» и ЗАО «Транскредитфакторинг»), Промсвязьбанк, Альфа-Банк, Банк «Петрокоммерц», ГК «НФК» (входит в финансовую корпорацию «УРАЛСИБ»).

В целом в мире услуги факторинга, по данным International Factors Group, предлагают примерно 2700 компаний и банков, в числе их клиентов около 485 тыс. компаний.

По большинству показателей, которые позволяют оценить уровень развития рынка факторинга в стране (доля факторинга в ВВП, размер оборота на одного клиента, среднее число клиентов в стране), российский рынок отстает от остального мира. Так, общемировой показатель доли факторинга в ВВП составляет более 3%, в европейских странах он более 6%, а в России не превышает 1,5%.

Среди клиентов факторинговых компаний можно выделить несколько основных категорий:

• компания-дистрибьютор (торгово-закупочная);

• производственная компания;

• крупная торговая сеть (ретейлер);

• «дочка» западной компании или международная компания;

• компания-экспортер.

Основными клиентами факторов являются компании первого типа, большинство которых составляют поставщики товаров народного потребления и продуктов питания в крупные торговые сети. Такие компании обычно не могут похвастаться хорошим финансовым состоянием и наличием крупных активов.

Производственные компании, которые не обладают собственными подразделениями по кредитной работе с покупателями, часто интересует защита от рисков неплатежа дебиторов, управление дебиторской задолженностью (особенно в регионах), финансирование кассовых разрывов при просрочках.

Следующим типом клиента, который очень привлекателен для факторов, являются крупные торговые сети. Заключение партнерского соглашения с сетью и использование схемы реверсивного факторинга дает фактору доступ к огромному числу потенциальных клиентов в лице поставщиков данного ретейлера.

Международные компании или их дочерние предприятия, действующие в РФ, обычно не проявляют интереса к финансированию, т.к. получают его из-за рубежа от своих материнских компаний. Они привыкли к широкому набору услуг факторов, которые им предлагают за рубежом, поэтому такие клиенты требовательны не только к качеству услуг, но и к их цене, выдвигаемой факторами.

В основном они заинтересованы в защите от кредитного риска и в оценке покупателей, поскольку часто не знают российской специфики и не могут адекватно оценить кредитные риски, поэтому наиболее востребованными услугами у них являются безрегрессный или срочный факторинг.

Сейчас на российском рынке разные факторы выдвигают различные требования к своим клиентам. Обобщив эти требования, можно составить примерное описание компании, которую они будут готовы принять на обслуживание:

• срок ведения фактической деятельности не менее одного года;

• форма договорных отношений с дебиторами, предусматривающая отсрочку платежа;

• срок отсрочки — до 180 дней;

• месячный оборот клиента не менее 3 млн руб.;

• количество дебиторов — от одного;

• безналичная форма расчетов;

• отсутствие аффилированности поставщика и дебиторов.

Существует множество количественных и качественных методов оценки эффективности функционирования компаний и предприятий различных сфер деятельности. Среди них стоит отметить такие, как:

• функционально-стоимостной;

• экстраполяционный;

• сравнительный;

• экспертных.

При анализе эффективности нельзя не учитывать особенности, характерные для конкретной отрасли, которые определяют успешность ведения бизнеса. Для факторингового рынка, по нашему мнению, это имидж компании, стаж, опыт работы на рынке, наличие качественного программного обеспечения, в том числе клиентского модуля, работающего в режиме онлайн, квалифицированный персонал.

Выделим основные критерии оценки поставщика факторинговых услуг с точки зрения их потребителей:

• репутация, в том числе отзывы существующих клиентов;

• количество упоминаний в прессе;

• стаж и опыт работы на рынке;

• объем портфеля факторинговых сделок;

• наличие дополнительных услуг помимо финансирования;

• сроки постановки на обслуживание;

• наличие качественного программного обеспечения, в том числе клиентского модуля, работающего в режиме онлайн;

• размер комиссионного вознаграждения;

• качество интернет-сайта1.

1 Покаместов И.Е., Подлеснова А.Ю. Бюджетирование и бизнес-планирование факторинговой деятельности // Факторинг и торговаое финансирование. – 2008. - №1

Сразу стоит отметить, что все вышеперечисленные критерии можно разделить на ценовые и неценовые. Для развитых рынков факторинга характерна высокая информированность потребителей факторинговых услуг, поэтому они уделяют основное внимание неценовым параметрам. В России данная тенденция стала проявляться лишь в течение нескольких последних лет, однако вследствие финансового кризиса и в настоящее время большинство клиентов оценивают факторов только с точки зрения стоимости факторинговых продуктов.

Для оценки эффективности этих продуктов со стороны потребителя применяются количественные ценовые поКазатели. Среди них величина вознаграждения факторинговой компании, эффективная процентная ставка, абсолютные затраты на использование факторинга, коэффициент высвобождения дебиторской задолженности. К количественным показателям относится в первую очередь величина вознаграждения, взимаемого фактором за свои услуги.

Структура факторинговой комиссии обычно выглядит следующим образом.

1. Разовые затраты (начальные):

• подписание договора на факторинговое обслуживание;

• установка и настройка модулей программного обеспечения (при электронном факторинге).

2. Фиксированный сбор за обработку документов

3. Фиксированный процент от оборота поставщика за администрирование факторинга. Большая часть этой части комиссии представляет собой оплату оказываемых фактором услуг, а именно:

• контроля своевременной оплаты товаров дебиторами;

• работы с дебиторами при задержках платежей (только для факторинга без регресса);

• учета текущего состояния дебиторской задолженности и предоставления поставщику соответствующих отчетов;

• инкассации платежных требований.

4. Премия за принятые фактором на себя риски:

• риск несвоевременной оплаты поставок (ликвидный риск);

• риск неплатежеспособности дебиторов (кредитный риск);

• риск резкого изменения стоимости кредитных ресурсов (процентный риск);

• риск банкротства продавца.

5. Стоимость кредитных ресурсов, необходимых для финансирования поставщика (в практике принят ежедневный расчет данного процента, обычно он на 2-396 превышает ставки по краткосрочным кредитам банков, что связано с повышенными рисками, принимаемыми на себя фактором, а также с наличием сопутствующих услуг).

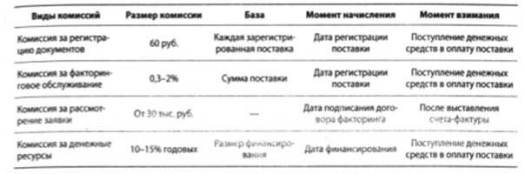

Помимо этого фактор может взимать и другие сопутствующие платежи, например за каждый день просрочки платежа покупателями. Основные виды факторинговых комиссий, общепринятые в большинстве компаний-факторов, приведены в табл. 1.

Таблица 1. Виды факторинговых комиссий

Рассмотрим подробнее принципы определения основных факторинговых комиссий. Величина комиссионного вознаграждения за денежные ресурсы, которое подлежит удержанию фактором при окончательном расчете с клиентом по денежному требованию, увеличивает на сумму НДС по действующей налоговой ставке и определяет ся по следующей формуле:

Д = Д + Д * 18% (1);

Д = Цном * ПРфин * СТпр / 100% * Тпл / 365,

где Цном — номинальная сумма денежного требования (в рублях); ПРфин — процент финансирования денежного требования (от суммы требования); CTпp — ставка размещения денежных ресурсов фактором (в процентах годовых); Tпл — период платежа, т.е. период времени с момента финансирования фактором денежного требования до момента оплаты последнего дебитором, клиентом либо третьим лицом (в днях).

Ставка размещения денежных ресурсов фактором устанавливается в валюте РФ в процентах годовых от суммы произведенного им финансирования и определяется как ставка привлечения денежных ресурсов фактором, т.е. стоимость привлекаемого им фондирования плюс маржа фактора.

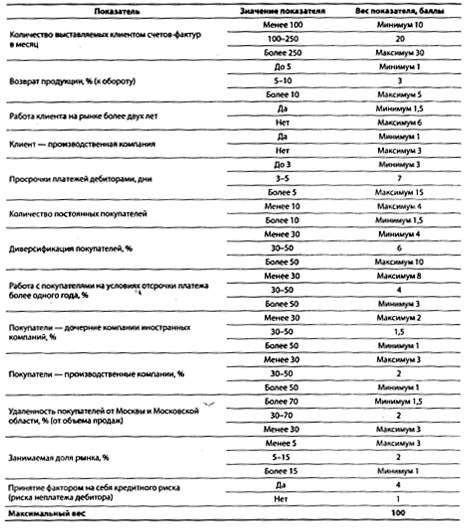

Комиссионное вознаграждение за факторинговое обслуживание устанавливается в процентах от суммы уступленных фактору денежных требований, кроме того, начисляется НДС по действующей налоговой ставке. Величина вознаграждения определяется исходя из величины следующих ключевых параметров (табл.2).

• количество дебиторов, денежные требования к которым будут уступлены фактору;

• уровень концентрации риска на дебиторах, денежные требования к которым будут уступлены фактору;

• количество счетов-фактур, выставляемых клиентом в течение месяца дебиторам;

• наличие возвратов товаров со стороны дебиторов;

• наличие поручительства клиента по обязательствам дебиторов;

• фактическое географическое расположение дебиторов;

• история торговых (деловых) взаимоотношений клиента с дебиторами.

Полный набор параметров представлен в табл. 2.

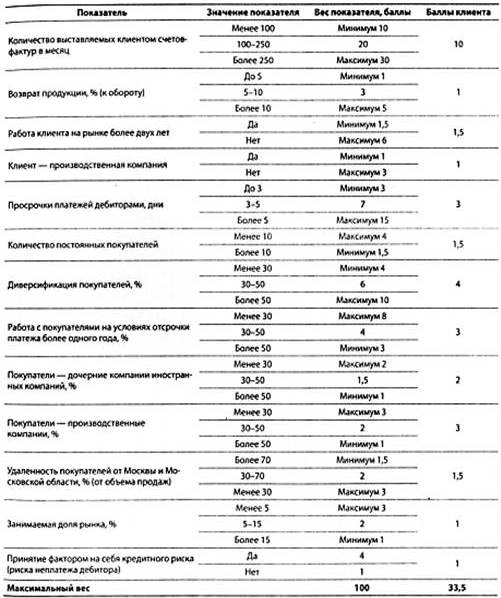

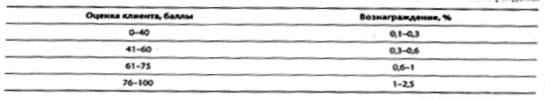

Величина вознаграждения устанавливается в зависимости от количества набранных баллов. Пример расчета баллов приведен в табл. 3, вознаграждения — в табл. 4. Итоговый результат оценки ключевых параметров клиента в нашем случае — 33,5 балла. По результатам анализа ключевых параметров клиента величина вознаграждения за факторинговое обслуживание может устанавливаться в пределах от 0,1% до 2% и более от суммы уступленных требований.

Комиссионное вознаграждение за обработку документов устанавливается в размере 25-75 руб., кроме того учитывается НДС по действующей налоговой ставке (за один комплект документов по одной поставке). Величина данного комиссионного вознаграждения составляет 25-50 руб. за один комплект документов по одной поставке для клиентов, которые классифицируются как крупные, и 50-75 руб. за один комплект документов по одной поставке для клиентов, которые классифицируются как средние. Классификация клиентов по определенным категориям осуществляется в соответствии с действующим у фактора порядком.

Таблица 2. Расчет комиссии за факторинговое обслуживание

Таблица 3. Оценка клиента

Таблица 4. Расчет вознаграждения

Комиссионное вознаграждение за организацию сделки устанавливается в процентах в размере 0,05-0,5% от величины утвержденного лимита по портфелю клиента, кроме того, учитывается НДС по действующей налоговой ставке. Часто также устанавливается минимальная сумма данной комиссии.

Таким образом, при определении стоимости услуг факторинга для клиентов в расчет принимаются различные условия: стабильность положения клиента и его должника, способ платежа по договору (например, аккредитив и инкассо имеют различные гарантийные ценности), время наступления платежа (существующее или будущее требование), количество требований, переданных клиентом финансовому агенту, и пр. Размер вознаграждения также может исчисляться по-разному: в виде твердой суммы, процента от стоимости переданных требований, разницы между номинальной стоимостью требования, указанной в договоре, и его оценочной (действительной, рыночной) стоимостью.

Поскольку факторинг в соответствии с мировой практикой и российским законодательством не является кредитной операцией, факторинговая комиссия не может рассчитываться в процентах годовых. Более того, в отличие от процентов по банковскому кредиту, которые включаются в себестоимость в размере учетной ставки ЦБ РФ плюс 396, факторинговая комиссия, согласно Положению о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость... от 5 августа 1992 г. ЗР552, полностью относится на себестоимость. Необходимо иметь в виду, что только плата за предоставление денежных ресурсов показывает стоимость денег для продавца и поэтому взимается фактором в процентах от суммы досрочного платежа за каждый день с момента выплаты до дня поступления соответствующих денежных средств на счет банка (но не более чем за срок отсрочки платежа плюс 30 дней) и поэтому может быть пересчитана в проценты годовых.

Обычно схемы комиссионного вознаграждения у различных операторов идентичны, что свидетельствует о слепом копировании опыта первых игроков, неразвитости и неопытности рынка. Новые игроки зачастую идут по пути ценового демпинга, что негативно сказывается на развитии рынка факторинговых услуг в РФ, ибо цена услуги должна отражать ее себестоимость и определенную норму маргинальной прибыли, которую закладывает оператор.

Важно также знать, как происходит удержание и взимание комиссий при факторинговом обслуживании. Погашение финансирования под уступку денежного требования осуществляется посредством получения и последующего учета платежей дебиторов. При получении платежа от дебитора фактор в соответствии с договором переводит клиенту оставшуюся сумму финансирования согласно условиям договора за вычетом комиссионного вознаграждения фактора, состоящего из всех начисленных ему по договору комиссионных вознаграждений,пеней и штрафов.

После поступления в адрес фактора платежа от клиента, дебитора либо третьего лица по конкретному денежному требованию фактор перечисляет на счет клиента стоимость денежного требования за вычетом профинансированной суммы, величины комиссионного вознаграждения за денежные ресурсы, за факторинговое обслуживание, обработку документов и организацию сделки. Величина комиссионного вознаграждения за денежные ресурсы устанавливается в процентах от величины денежного требования, профинансированного фактором, и рассчитывается от даты перечисления финансирования на счет клиента до даты поступления от дебитора оплаты в полном размере по профинансированному таким образом требованию. В случае частичной оплаты требования дебитором величина комиссионного вознаграждения за денежные ресурсы будет рассчитываться на оставшуюся сумму непогашенного финансирования до полной оплаты. В случае частичного погашения стоимости денежного требования величина комиссионного вознаграждения за денежные ресурсы рассчитывается исходя из суммы частично погашенного требования.

Вознаграждение за факторинговое обслуживание, за обработку документов, а также пени и штрафы удерживаются фактором из суммы соответствующего платежа, подлежащего уплате клиенту, после поступления полной или частичной оплаты соответствующего требования на счет фактора от дебитора и/или в предусмотренных договором финансирования под уступку денежных требований случаях от клиента. В случае неисполнения требования дебитором и реализации фактором положений договора о поручительстве дебитора указанное вознаграждение фактора выплачивается клиентом в установленном этими положениями порядке. Указанное выше вознаграждение удерживается фактором единовременно по мере построения от дебитора(ов) оплаты профинансированных денежных требований. Вознаграждение за организацию сделки устанавливается в твердой сумме и подлежит уплате клиентом фактору не позднее 10 календарных дней с даты подписания договора.

Для итоговой оценки влияния факторинга на оборачиваемость дебиторской задолженности можно также рассчитать коэффициент высвобождения (дополнительного вовлечения) дебиторской задолженности, который позволит оценить ее сумму, высвобожденную в результате применения факторинга:

К э = (Т об.дз.1 - Тоб.дз.0) * Q р / Т,

Т об.дз.1, Т об.дз.0 — продолжительность одного оборота в днях в предыдущем и отчетном периоде соответственно (после начала использования факторинга); Q р — фактический объем реализованной продукции в отчетном периоде; Т — количество дней в отчетном периоде.

Помимо собственно комиссий есть ряд других неценовых факторов, которые оказывают большое влияние на клиента при выборе фактора. Приведем наиболее часто встречающиеся из них:

• процент финансирования;

• наличие и длительность льготного периода;

• размер лимита финансирования;

• финансирование по копиям документов;

• наличие электронного факторинга;

• финансирование старых поставок (поставок, которые были произведены, но срок оплаты по которым еще не наступил);

• срок финансирования;

• количество документов, которые необходимо предоставлять фактору по каждой поставке.

Важнейшим из вышеперечисленных критериев является процент финансирования. Его величина оказывает влияние на стоимость факторинговых услуг. Процент финансирования определяется отдельно по каждому дебитору. При определении процента финансирования основное значение имеет размер возможных вычетов и прямых платежей со стороны данного дебитора, поэтому на этапе определения процента финансирования проводится анализ списаний и вычетов в отношении поставок данному дебитору:

Пф мах = 100% - (В ср + 10%), (3)

где Пфмах - максимальный процент финансирования от величины требования; В ср — средняя сумма вычетов за период, %.

Средняя сумма вычетов за период рассчитывается как средняя сумма величины кредитных нот, скидок, возвратов товара и пр.

После начала финансирования требований клиента к данному дебитору на регулярной основе проводится мониторинг списаний и вычетов для подтверждения / изменения процента финансирования. Показатель «условия финансирования поставок» включает такие параметры, как возможность финансирования по копиям документов и финансирование старых поставоК количество документов, которые необходимо предоставлять фактору по каждой поставке, и наличие электронного факторинга. Другие неценовые параметры деятельности факторинговой компании могут быть оценены клиентом исходя из общедоступных источников информации, таких как вебсайт фактора, рейтинги факторинговых компаний, информация в прессе.

Следует также обратить внимание на следующее обстоятельство. Одним из условий, обеспечивающих эффективность факторингового обслуживания, является финансирование фактором всех или почти всех поставок продавца в течение длительного периода времени. Только в этом случае продавец может рассчитывать на реализацию своей программы расширения продаж, не опасаясь возникновения дефицита оборотных средств. Это означает, что в промежутке времени фактор будет вынужден финансировать продажи клиента, почти не влияя на подбор контрагентов, ценовую политику и другие существенные моменты его стратегии продаж. Для того чтобы избежать угроз, связанных с таким положением, факторинговые компании выплачивают после поставки досрочные платежи не в полном объеме (как правило, в размере 60-90%).Это сохраняет заинтересованность продавца в проведении оптимальной политики продаж с учетом рыночной ситуации, поскольку, препятствуя возникновению дополнительных потерь фактора, продавец тем самым оберегает от потерь и себя.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ