Финансовая безопасность компании: аналитический аспект

Наталия Александровна Казакова,

ответственный автор,

доктор экономических наук, профессор,

заведующая кафедрой анализа хозяйственной деятельности,

Российский экономический университет им. Г.В. Плеханова,

Москва, Российская Федерация,

Анастасия Николаевна Иванова,

специалист департамента казначейства ОАО «ГруПпа Систематика»,

Москва, Российская Федерация,

Экономический анализ: теория и практика

№10 (2016) 93-105

Аннотация

Предмет. В условиях высоких экономических рисков повышается угроза нарушения финансовых интересов бизнеса. В связи с этим научно-практический интерес представляет рассмотрение понятия финансовой безопасности, показателей ее оценки, методов внутреннего контроля.

Цели. Развитие риск-ориентированного подхода к анализу и оценке финансовой безопасности компании, разработка системы показателей ее оценки с учетом специфики деятельности компании.

Методология. Методологической платформой выполненного исследования послужили научные работы, данные компании ОАО «НК «Роснефть», совокупность методов качественного и количественного анализа.

Результаты. Проведена интерпретация понятия финансовой безопасности компании российскими учеными, представлено авторское суждение, обосновано различие экономической и финансовой безопасности, предложена «идеальная» модель подчиненности службы, ответственной за оценку и контроль финансовой безопасности. Разработана система показателей оценки риска финансовой безопасности, учитывающая специфику компании. Оценены риски потери финансовой безопасности нефтегазовой компании-гиганта, проанализированы полученные результаты.

Применение. Предложенный подход к анализу и оценке финансовой безопасности может быть использован экономическими субъектами для мониторинга и контроля собственного состояния бизнеса, получения информации для принятия бизнес-решений инвесторами, аудиторами и другими контрагентами.

Выводы. Использование предлагаемого подхода к анализу и мониторингу финансовой безопасности компании позволяет учесть специфику ее деятельности за счет механизма гибкого построения системы показателей, их ранжирования и присвоения весовых значений, отображающих вклад того или иного фактора, а также сгенерировать объективный и обоснованный показатель уровня финансовой безопасности.

В условиях современной рыночной экономики, характеризующейся высоким уровнем финансовых рисков, изменением факторов внешней и внутренней среды функционирования организаций, нарастанием угроз их финансовым интересам, одним из актуальных направлений экономического анализа, основанного на управленческой информации, можно назвать диагностику и контроль финансовой безопасности компании или консолидированного бизнеса.

Рассмотрим понятие финансовой безопасности компании, процесс диагностики финансовой безопасности, источники информации и показатели для ее мониторинга и оценки.

Финансовая безопасность - важная экономическая категория, у которой до сих пор нет устоявшегося и однозначного определения. Поэтому представим интерпретацию понятия финансовой безопасности компании различными российскими учеными (табл. 1).

Несомненно, приведенные определения имеют различия по своей глубине, широте и ракурсу обзора, но, на наш взгляд, они отражают общие ключевые направления оценки, такие как финансовое состояние, ресурсы, развитие, противодействие угрозам финансовых потерь. Поэтому мы дадим трактовку понятия финансовой безопасности компании как состояния ее финансовой среды, при котором она имеет возможность эффективно функционировать в соответствии с целями, установленными собственниками бизнеса, оперативно и адекватно реагировать на изменения во внутренней и внешней среде, а также адаптироваться к ним без потери автономности и снижения результативности.

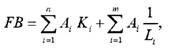

В некоторых работах встречается стремление отождествить понятия «финансовая безопасность» и «экономическая безопасность» [1-3], что, с нашей точки зрения, вполне можно понять, рассмотрев одно из многих определений экономической безопасности компании как состояния наиболее эффективного использования ее ресурсов для предотвращения угроз и обеспечения стабильного функционирования. Очень похоже на определение финансовой безопасности. Однако существует разница между этими понятиями (рис. 1).

Финансовая безопасность представляет собой одну из составляющих экономической безопасности [2], причем настолько важную, что многие авторы позволяют себе упустить из виду остальные компоненты и использовать финансовую в качестве синонима экономической безопасности. В частности, В.В. Бурцев, Ю.М. Осипов и другие отмечают, что финансовая составляющая сегодня имеет определяющее значение в стратегическом развитии организации, так как реализация стратегии зависит от управления ее денежными потоками [3, 4].

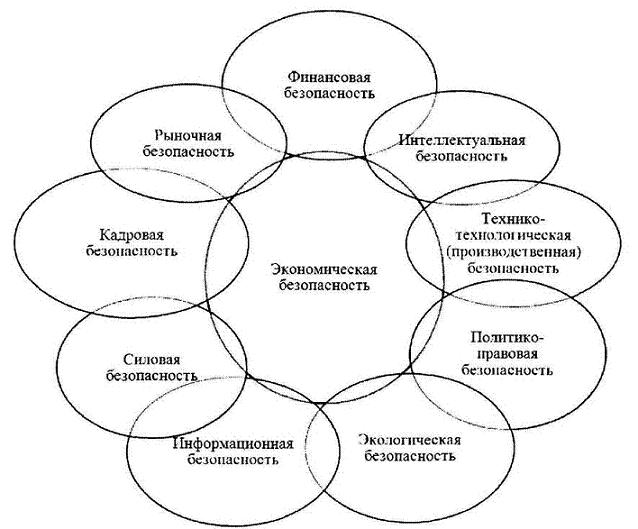

В соответствии с Федеральным законом от 28.12.2010 № 390-ФЗ «О безопасности» (с изменениями и дополнениями, внесенными Федеральным законом 05.10.2015 № 285-ФЗ) деятельность по обеспечению безопасности включает прогнозирование, выявление, анализ и оценку угроз безопасности. Она может входить в компетенцию общей системы внутреннего контроля бизнес-процессов или быть функцией службы внутреннего аудита [5]. Согласно «идеальной» рекомендуемой модели, контролирующая служба должна подчиняться собственнику и быть независимой от управляющего (генерального директора) для формирования более достоверной информации. Однако на самом деле в подавляющем большинстве компаний контрольная служба подчиняется финансовому директору. Внутренняя организация взаимодействия подразделений компании при осуществлении контроля ее финансовой безопасности представлена на рис. 2. В процесседиагностики и контроля финансовой безопасности можно выделить несколько этапов.

Первый этап. Идентификация потенциальных опасностей и угроз, стоящих перед организацией. Цель этого этапа - получение необходимой информации о структуре, характеристиках объекта и имеющихся рисках.

Второй этап. Оценка и ранжирование рисков по степени опасности, определение их приемлемого уровня. На этом этапе учитываются отраслевая принадлежность компании и ее специфика, так как они определяют степень подверженности организации тем или иным угрозам.

Третий этап. Определение и отбор системы показателей для количественной оценки и параметров для качественной оценки уровня финансовой безопасности компании для последующего мониторинга угроз и рисков. Система показателей обязательно должна коррелировать с выявленными на предыдущих этапах рисками.

Четвертый этап. Разработка комплекса мер, направленных на обеспечение финансовой безопасности организации в краткосрочном и долгосрочном периодах.

Пятый этап. Контроль выполнения и анализ полученных результатов с их последующей оценкой и корректировкой.

Шестой этап. Идентификация опасностей и угроз, корректировка индикаторов в зависимости от изменения состояния внешней среды, целей и задач организации.

Содержание этапов процесса диагностики и контроля финансовой безопасности может быть иным, в зависимости от специфики компании.

Рассмотрим источники информации для мониторинга и контроля финансовой безопасности компании. В большинстве работ по данной проблеме в качестве информационной базы диагностики и контроля финансовой безопасности используется бухгалтерская отчетность [6]. Мы же позволим себе не согласиться с этим, рекомендуя для анализа данные управленческого учета и внутренней отчетности компании. Бухгалтерская отчетность создается преимущественно для внешних пользователей (налоговой службы, инвесторов, банков и пр.), поэтому не секрет, что ее показатели недостаточно точно отражают реальную картину бизнеса. Такая отчетность подобна фотографии, которая фиксирует данные на определенный момент времени. Наоборот, управленческая информация, собранная под конкретную задачу, позволяет увидеть динамику, результаты и причины изменения показателей, дает аналитику большую базу для размышлений.

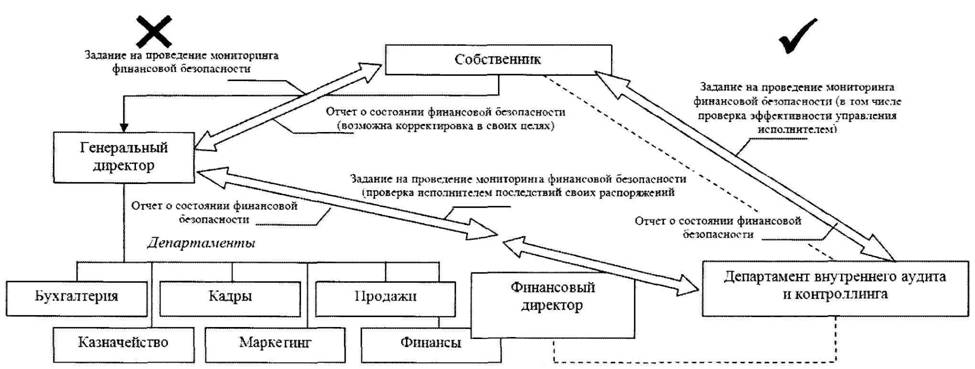

Теперь перейдем непосредственно к комплексу показателей, позволяющих оценить уровень финансовой безопасности. Согласно классическому подходу, используемому большинством авторов, финансовая безопасность анализируется с использованием четырех типовых блоков экономического анализа (рис. 3).

На наш взгляд, наиболее рационально, обоснованно и нетривиально рассмотреть финансовую безопасность сквозь призму риска ее потери. Поэтому мы отобрали систему показателей для оценки риска потери финансовой безопасности и с ее помощью оценили финансовую безопасность нефтегазовой компании-гиганта ОАО «НК «Роснефть». Наиболее значимые с позиции оценки финансовой безопасности показатели и их значения за трехлетний период [7] представлены в табл. 2.

В качестве индикаторов рисков финансовой безопасности в систему оценки включены показатели запаса финансовой прочности и эффекта операционного левериджа. Приведем обоснование их включения. Запас финансовой прочности ЗФП равен разнице между фактическим объемом продаж Вфакт и критическим Вкр. Он показывает зону безопасной работы организации, и чем он больше, тем лучше для организации. В относительном выражении он рассчитывается по следующей формуле [8]:

ЗФП = (Вфакт - Вкр) / Вфакт * 100%.

Но как определяется критический объем производства? Разберем именно этот показатель, так как он является здесь определяющим. Итак, критический объем производства или продаж - это нижний предельный размер выпуска продукции, при котором прибыль равна нулю. Иными словами, это такой объем продаж, ниже которого компания понесет убытки, на уровне которого -у нее не будет ни убытков, ни прибыли, выше которого - прибыль. Поэтому, чем ниже критический объем продаж, тем меньше производственно-хозяйственные риски. Главная причина, по которой стоит уделить особое внимание этому показателю, это возможность изучения поведения затрат в зависимости от изменения объемов производства, что позволяет гибко и оперативно принимать решения по оптимизации уровня финансовой безопасности.

Для проведения расчета этого показателя все затраты на производство и продажу продукции подразделяют на переменные (материалы, комплектующие изделия, инструменты, заработная плата, расходы на транспорт и пр.) и постоянные (амортизационные отчисления, управленческие расходы, арендная плата, проценты за кредит и пр.). Также вместо одного показателя прибыли из отчета о финансовых результатах мы используем два - маржинальный доход и прибыль. Для этого компания должна вести управленческий учет по системе директ-костинг.

При расчете маржинального дохода мы руководствовались следующим: маржинальный доход МД - это разница между выручкой от продаж Вфакт и переменными затратами Зпер, или сумма постоянных расходов Зпост и прибыли от продаж Пп [9]:

МД = Вфакт - Зпер = Зпост = Пп

Отметим, что желательно, чтобы маржинальный доход был максимальным, так как это источник покрытия постоянных расходов и образования прибыли. Таким образом, зона безопасности или устойчивой работы организации, когда она получает прибыль, характеризуется разностью между маржинальным доходом и постоянными затратами:

Пп = МД - Зпост

Рассчитывая точку безубыточности, мы использовали следующую формулу [10]:

Зпост / (МД / Вфакт).

Все приведенные расчетные показатели позволили определить относительный показатель финансовой безопасности - запас экономической прочности (табл. 2).

Показатель эффекта операционного левериджа характеризует риск финансовой безопасности, так как отражает уровень зависимости прибыли от структуры затрат. Изменение выручки от продаж приводит к еще более сильному изменению прибыли, что объясняется непропорциональным воздействием постоянных и переменных затрат на финансовый результат при изменении объемов производства и продаж: чем выше доля постоянных расходов в себестоимости продукции, тем сильнее воздействие операционного левериджа. С ростом продаж доля постоянных расходов в себестоимости падает, а воздействие операционного левериджа уменьшается. Отсюда вывод: при значительных постоянных расходах весьма опасно снижение выручки, так как потеря прибыли может оказаться многократно выше. Сила воздействия операционного левериджа Эл показывает, на сколько процентов увеличивается прибыль при увеличении выручки на один процент, или наоборот. И рассчитывается она по следующей формуле:

Эл = МД / Пп 100% - 100%.

Высокое значение операционного левериджа соответствует высокому производственно-хозяйственному риску. Так, приобретение новой технологической линии сопровождается ростом уровня операционного левериджа и одновременно повышением общего риска, связанного с деятельностью компании, за счет появления риска неокупаемости этой линии. Высокий уровень операционного левериджа характерен для организаций высокотехнологичных отраслей, требующих по определению значительных инвестиций.

Запас финансовой прочности у компании очень мал и имеет тенденцию к снижению: по состоянию за 2014 г. составляет всего 9% (табл. 2). Эффект операционного левериджа растет, составляя 1,4. При отсутствии изменений, направленных на улучшение этой ситуации, финансовая безопасность компании может оказаться под угрозой.

Коэффициент текущей ликвидности [11] демонстрирует недостаточность денежных средств для срочного погашения краткосрочных обязательств в значительном объеме. Если в 2012 г. этот коэффициент был уверенно оптимальным, то тенденция за два года изменила ситуацию, и риск финансовой безопасности компании стал очень высоким. Если посмотреть на соотношение показателей абсолютной и быстрой ликвидностей, то можно увидеть значительную диспропорцию между ними, которая подразумевает дебиторскую задолженность компании. Напомним, что такая задолженность - это отвлечение средств, которые должны были бы работать на компанию, а не использоваться в качестве беспроцентной кредиторской задолженности контрагентами. Однако общий тренд позитивен - компания сократила долю кредиторской задолженности в валюте баланса, а порог коэффициента быстрой ликвидности достаточен.

Из анализа текущей ликвидности видно, что если в 2012 г. наблюдалась неоптимальная структура баланса (непропорциональные размеры оборотных активов и краткосрочных обязательств), то в 2014 г. коэффициент текущей ликвидности достаточен для погашения краткосрочных обязательств.

По результатам расчетов коэффициента обеспеченности собственными оборотными средствами очевидно, что последних не хватает. Коэффициент автономии снижается, и компания стала более зависима от заемных средств. В начале периода, аналогично предыдущему показателю, ситуация была приемлема. Теперь же она неудовлетворительна. Плечо финансового рычага [ 12] подтверждает: заемными средствами компания стала пользоваться в очень больших масштабах. По отношению к началу периода они примерно в четыре раза превышают собственный капитал.

Оборачиваемость [13] у компании по всем активам впечатляющая. Особо следует отметить оборачиваемость собственного капитала, готовой продукции и фондоотдачу (которая имеет лидирующую степень важности для компании нефтегазовой отрасли) - их тренды при хороших показателях еще и положительны. Но есть и негативные моменты. Так, оборачиваемость дебиторской задолженности весомо упала, она сильно увеличилась за период. Кроме того, снизилась оборачиваемость заемного капитала -компания также увеличила эту статью в имуществе. Однако следует отметить, что в отличие от предшествующих активов, этот не оборачивается за период - коэффициент оборачиваемости 86%.

Проанализируем блок показателей рентабельности [14] (табл.2) (темпы изменения коэффициентов рентабельности на основе чистой и валовой прибыли). В первую очередь следует отметить положительные тренды показателей, рассчитанных по чистой прибыли. и отрицательные тренды для показателей. рассчитанных на основе валовой прибыли. Эта диспропорция говорит о росте чистой прибыли компании по отношению к валовой. Здесь возможны два сценария: либо компания получает доход от неосновных видов деятельности, таких как участие в других компаниях, либо уменьшаются расходы (налоговые выплаты. расходы по прочим видам деятельности, например, проценты к уплате и пр.). Для однозначного ответа желательно провести экспресс-анализ отчета о финансовых результатах. Рентабельность компании по внеоборотным активам достаточно высока, так как основные средства и нематериальные активы составляют ядро для производственных компаний, рентабельность продаж и продукции также на достойном уровне.

Теперь перейдем к итоговому этапу - оценке интегрального показателя финансовой безопасности. Для этого мы проранжировали анализируемые показатели, а затем с помощью системы Фишберна [15] определили их весовые значения. В итоге получилась система показателей оценки рисков финансовой безопасности (табл. 3).

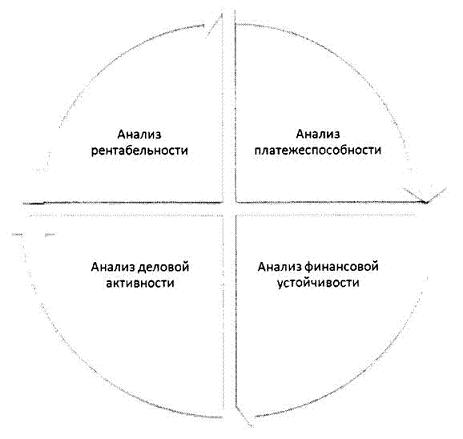

Интегральный показатель финансовой безопасности рассчитан по следующей формуле:

где n - количество показателей, увеличение которых рассматривается как положительный фактор для предприятия;

Ai - удельный вес показателя;

Кi - значение показателя, увеличение которого рассматривается как положительный фактор для предприятия;

m - количество показателей, снижение которых рассматривается как положительный фактор для предприятия;

Li - значение показателя, снижение которого рассматривается как положительный фактор для предприятия.

Рассчитанный уровень финансовой безопасности за три анализируемых периода составляет соответственно 28, 45 и 23%. Полученные результаты подтверждают, что компания имеет тенденцию снижения уровня финансовой безопасности. Несмотря на улучшение ситуации в 2013 г., 2014 г. свел все успехи на нет под влиянием кризисной ситуации в мировой и российской экономике. Спад цен на нефть ударил по компании особенно сильно. Слабыми местами бизнеса можно назвать недостаточный запас финансовой прочности, слишком большую чувствительность к влиянию выручки на прибыль, многократное превышение заемного капитала над собственным с вытекающей отсюда сильной зависимостью компании от него, высокую долю дебиторской задолженности, а также отсутствие собственного оборотного капитала. Среди сильных сторон бизнеса можно назвать высокую рентабельность активов, продукции и продаж, а также интенсивную оборачиваемость активов.

Таким образом, ОАО «НК «Роснефть» имеет недостаточную финансовую безопасность и, учитывая, что компания - стратегически важный объект российской экономики, следует обратить внимание, что она имеет высокие финансовые риски, остается защищенной только государственным участием, а не рыночными методами.

Обобщая результаты исследования проблем диагностики и контроля финансовой безопасности, можно сделать вывод, что она представляет собой многоаспектную экономическую категорию, которую можно определить как состояние компании, при котором она имеет возможность эффективно функционировать в рамках целей собственников, оперативно и адекватно реагировать на воздействующие внутренние и внешние факторы и адаптироваться к ним без потери автономности и результативности.

Большинство авторов, занимавшихся вопросами финансовой безопасности [1, 2, 16-21], сходятся во мнении, что ее диагностика крайне важна для бизнеса, особенно в условиях высоких мировых рисков. Настолько важна, что многие авторы используют ее в качестве синонима экономической безопасности, пренебрегая другими компонентами, считая, что денежные потоки играют определяющую роль в стратегическом развитии бизнеса.

Регламент проведения мониторинга финансовой безопасности компании, подходы к нему и функциональная подчиненность службы финансовой безопасности могут быть различными, а показатели внутри каждого блока анализа могут варьировать. Кроме того, в отдельный блок могут быть выделены риски финансовых нарушений1 [22-24]. При этом следует акцентировать внимание на качестве информационной базы, в том числе - достоверности управленческой информации, анализировать цифры показателей гибко, учитывая условия, временной фактор, обстоятельства и специфику бизнеса.

1 Report to the Nations on Occupational Fraud and Abuse Official Website (ACFE). URL: http://www.acfe.com/rttn.aspx

Таблица 1. Интерпретация понятия финансовой безопасности компании российскими учеными

| Автор | Трактовка понятия |

| Бланк И.О. | Финансовая безопасность предприятия представляет собой количественно и качественно детерминированный уровень его финансового состояния, обеспечивает стабильную защиту его приоритетных сбалансированных финансовых интересов от идентифицированных реальных и потенциальных угроз внутреннего и внешнего характера, параметры которого определяются на основе его финансовой философии и создают необходимые предпосылки финансовой поддержки устойчивого развития в текущем и перспективном периодах |

| Горячева К.С. | Финансовая безопасность предприятия - такое его финансовое состояние, которое характеризуется сбалансированностью и качеством финансовых инструментов, технологий и услуг, устойчивостью к угрозам, способностью финансовой системы предприятия обеспечивать реализацию собственных финансовых интересов, миссии и задач достаточными объемами финансовых ресурсов, а также обеспечивать эффективное и устойчивое развитие его финансовой системы |

| Епифанов А.А. | Финансовая безопасность - состояние предприятия, позволяющее обеспечить финансовое равновесие, стабильность, платежеспособность и ликвидность в долгосрочном периоде; достаточную финансовую независимость; потребности в финансовых ресурсах для устойчивого расширенного воспроизводства; достаточную гибкость при принятии финансовых решений |

| Кириченко О.А., Лаптев СМ., Прыгунов П.Я., Захаров О.И. | Финансовая безопасность - состояние наиболее эффективного использования корпоративных ресурсов предприятия, выраженное в лучших значениях финансовых показателей прибыльности и рентабельности бизнеса, качества управления, использования основных и оборотных средств предприятия, структуры его капитала, нормы дивидендных выплат по ценным бумагам, а также курсовой стоимости его ценных бумаг как синтетического индикатора текущего финансово-хозяйственного состояния предприятия и перспектив технологического и финансового развития |

| Никифоров П.А. | Финансово безопасная компания - это та, которая взвешенно и оптимально подходит к использованию своих финансовых ресурсов, управлению ими, осуществляет четкий их контроль, оперативно реагирует на любые внутренние или внешние угрозы для их минимизации или предотвращения без ущерба для общей деятельности |

| Папехин Р. С. | Финансовая безопасность определяет предельное состояние финансовой устойчивости, в котором должно находиться предприятие для реализации своей стратегии, характеризуется способностью предприятия противостоять внутренним и внешним угрозам |

| Реверчук Н.И. | Финансовая безопасность предприятия - это защита от возможных финансовых потерь и банкротства, достижение наиболее эффективного использования корпоративных ресурсов |

Источник: [1-3, 6, 16-19]

Таблица 2. Система показателей и их расчетные значения для оценки риска потери финансовой безопасности ОАО «НК «Роснефть» за 2012-2014 гг.

| Показатель | 2012 | 2013 | 2014 |

| Запас финансовой прочности, % | 14,5 | 13,9 | 9,25 |

| Эффект операционного левериджа | 1,22 | 1,08 | 1,4 |

| Коэффициент текущей ликвидности (общий коэффициент покрытия) | 4,36 | 1,24 | 1,26 |

| Коэффициент быстрой ликвидности | 2,2 | 0,8 | 0,89 |

| Коэффициент абсолютной ликвидности | 0,79 | 0,15 | 0,058 |

| Коэффициент обеспеченности собственными оборотными средствами | 0,2 | -1,2 | -1,3 |

| Коэффициент автономии | 0,5 | 0,28 | 0,17 |

| Плечо финансового рычага | 1 | 2,59 | 4,75 |

| Коэффициент оборачиваемости собственного капитала | 5,59 | 2,67 | 3,13 |

| Коэффициент оборачиваемости заемного капитала | 5,6 | 1,46 | 0,86 |

| Коэффициент оборачиваемости дебиторской задолженности | 16,9 | 5,59 | 3,19 |

| Отдача основных средств (фондоотдача), руб./руб. | 9,9 | 4,56 | 4,79 |

| Оборачиваемость готовой продукции | 3,6 | 2 | 2,14; |

| Показатели рентабельности, рассчитанные на основе чистой прибыли, % | |||

| Рентабельность внеоборотных активов | 11 | 4,09 | 10,06 |

| Рентабельность продукции | 6,92 | 8,72 | 20,45 |

| Рентабельность продаж | 3,84 | 3,87 | 11,66 |

| Показатели рентабельности, рассчитанные на основе (валовой) прибыли, % | |||

| Рентабельность внеоборотных активов | 127,16 | 46,92 | 37,1 |

| Рентабельность продукции | 79,98 | 100 | 75,41 |

| Рентабельность продаж | 44,44 | 44,4 | 43 |

Источник: авторская разработка

Таблица 3. Система показателей для оценки риска потери финансовой безопасности ОАО «НК «Роснефть» за 2012-2014 гг.

| Показатель | Весовой показатель | Тип рисковой ситуации | ||||||

| Катастрофический риск | Критический риск | Допустимый риск | 2012 | 2013 | 2014 | Тенденция риска | ||

| Запас финансовой прочности | 0,11 | r < 25% | 50% > r > 25% | r < 50% | 14% | 14% | 9% | ↓ |

| Эффект операционного левериджа | 0,1 | r < 150% | 150% < r <1 00% | r > 100% | 122% | 108% | 139% | ↓ |

| Плечо финансового рычага | 0,09 | r < 200% | 100% < r < 200% | r < 100% | 100% | 259% | 475% | ↓ |

| Коэффициент автономии | 0,09 | r<15% | 15% < r < 25% | r > 25% | 50% | 28% | 17% | ↓ |

| Коэффициент обеспеченности собственными оборотными средствами | 0,08 | r < 0% | 0% < r< 25% | r > 25% | 2% | -121% | -129% | ↓ |

| Коэффициент текущей ликвидности (общий коэффициент покрытия) | 0,08 | r < 100% | 150% > r > 100% | r < 150% | 436% | 124% | 126% | ↓ |

| Коэффициент абсолютной ликвидности | 0,07 | r < 10% | 20% > r > 10% | r < 20% | 79% | 15% | 6% | ↓ |

| Оборачиваемость готовой продукции | 0,06 | r < 100% | 100% < r < 200% | r > 200% | 360% | 200% | 214% | ↑ |

| Коэффициент оборачиваемости заемного капитала | 0,06 | r < 85% | 85% < r < 100% | r > 100% | 559% | 146% | 86% | ↓ |

| Коэффициент оборачиваемости собственного капитала | 0,05 | r < 100% | 100% < r < 200% | r > 200% | 559% | 267% | 313% | ↑ |

| Отдача основных средств (фондоотдача) | 0,05 | r < 100% | 100% < r < 200% | r > 200% | 990% | 456% | 479% | ↑ |

| Коэффициент оборачиваемости дебиторской задолженности | 0,04 | r < 100% | 100% < r < 200% | r > 200% | 681% | 559% | 319% | ↑ |

| Рентабельность продукции | 0,04 | r < 10% | 25% > r > 10% | r < 25% | 80% | 100% | 75% | ↑ |

| Рентабельность продаж | 0,03 | r <10% | 25% > r > 10% | r < 25% | 44% | 44% | 43% | ↑ |

| Рентабельность внеоборотных активов | 0,02 | r < 10% | 25% > r > 10% | r < 25% | 127% | 47% | 37% | ↑ |

| Темпы изменения рентабельности продукции | 0,02 | r < 0% | 0% < r < 5% | r > 5% | -19% | 2% | 12% | ↑ |

| Темпы изменения рентабельности продаж | 0,01 | r < 0% | 0% < r < 5% | r > 5% | -13% | 0% | 8% | ↑ |

| Темпы изменения рентабельности внеоборотных активов | 0,1 | r < 0% | 0% < r < 5% | r > 5% | -13% | -7% | 6% | ↑ |

Источник: авторская разработка

Рисунок 1. Финансовая безопасность как составная часть экономической безопасности

Источник: авторская разработка

Рисунок 2. Внутренняя организация взаимодействия подразделений компании при осуществлении контроля ее финансовой безопасности

Рисунок 3. Типовые блоки экономического анализа оценки финансовой безопасности компании

Источник: авторская разработка

Список литературы

1. Бланк И.А. Управление финансовой безопасностью предприятия. М.: Эльга, 2009. 776 с.

2. Гончаренко Л.П. Процесс обеспечения экономической безопасности предприятия // Справочник экономиста. 2004. № 12. С. 14-18.

3. Бурцев В.В. Факторы финансовой безопасности России // Маркетинг в России и за рубежом. 2001. №1.С. 4-9.

4. Казакова Н.А. Концепция контроллинга экономической безопасности региона // Фундаментальные исследования. 2015. № 11.4. 6. С. 1180-1183.

5. Яковлева И.Н. Оценка финансовых рисков на базе бухгалтерской отчетности // Справочник экономиста. 2008. № 5. С. 6-9.

6. Бадаева О.Н. Оценка финансовой безопасности малых и средних предприятий // Российское предпринимательство. 2013. № 14. С. 71-83.

7. Иванникова И.В., Сизов Д.В. Использование методических приемов аудита в целях обеспечения экономической безопасности // Вестник Оренбургского государственного университета. 2008. № 4. С. 70-73.

8. Замбржицкая Е.С., Скрылева Г.И. Запас финансовой прочности, как показатель оценки экономической эффективности инвестиционных проектов по созданию производственных объектов // Молодой ученый. 2013. № 2. С. 128-132.

9. Прудников А.Г., Журова О.И. Анализ взаимосвязи финансовых результатов деятельности и показателей оценки финансового состояния коммерческой организации // Научный журнал Кубанского государственного аграрного университета. 2016. № 115. URL: http://ej.kubagro.ru/2016/01/pdf/58.pdf.

10. Каримов М.Х. Оценка производственного левериджа // Материалы VII Международной студенческой Электронной научной конференции «Студенческий научный форум - 2015». URL: http://www.scienceforum.ru/2015/851/7265.

11. Волосевич К.В. Методические подходы в оценке платежеспособности коммерческих организаций // Теория и практика общественного развития. 2014, № 16. С. 37-40.

12. Абдукаримов И.Т., Абдукаримова Л.Г. Заемный капитал: роль и значение в современных условиях, показатели и методы оценки состояния, обеспеченности и эффективности использования // Социально-экономические явления и процессы. 2014. №12, Т.9. С. 18-21.

13. Слободняк И.А. Совершенствование методики расчета коэффициента оборачиваемости отдельных активов // ИзвестияУральского государственного экономического университета. 2012. №1. Т.39. С. 87-94.

14. Домбровская Е.Н., Мартынова Т.П. Рентабельность предприятия: показатели и управление // Известия высших учебных заведений. Пищевая технология. 1995. № 3-4. С. 37-39.

15. Букреева А.А. Качественная оценка факторов стоимости металлургических компаний (на примере ОАО «Магнитогорский металлургический комбинат») // Фундаментальные исследования. 2008. № 11. С. 80-82.

16. Горячева К.С. Информационно-аналитическое обеспечение финансовой безопасности предприятия // Актуальные проблемы экономики. 2003. № 9. С. 16-21.

17. Финансовая безопасность предприятий и банковских учреждений / под ред. А.А. Епифанова. Сумы: УАБДНБУ, 2014. 295 с.

18. Никифоров П.А. Сущность и значение финансовой безопасности страховой компании // Финансы Украины. 2006. №5. С. 86-90.

19. Реверчук Н.И. Влияние маркетинговой безопасности на деловую репутацию предприятия // Universum: экономика и юриспруденция. 2014. №5. С. 8-12.

20. Казакова Н.А., Ефремова Е.И. Концепция внутреннего контроля эффективности организации. М.: ИНФРА-М,2015.234с.

21. Хлевная Е.А., Казакова НА., Ангеловская А.А. Финансовый контроллинг в холдингах. М.: ИНФРА-М, 2016.237 с.

22. Cetindamar D., Kilitcioglu H Measuring the Competitiveness of a Firm for an Award System. Competitiveness Review: An International Business Journal, 2013, vol. 23, iss. 1, pp. 7-22. doi: 10.1108/10595421311296597

23. Echterling K, Eierle В., Ketterer S. A Review of the Literature on Methods of Computing the Implied Cost of Capital. International Review of Financial Analysis, 2015, vol. 42, pp. 235-252. doi:10.1016/j.irfa.2015.08.001

24. Glover S.M., Prawitt D.F., Messier W.F. Auditing & Assurance Services: A systematic approach. McGraw-Hill, 2014, 792 p.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ