О некоторых вопросах налоговой задолженности и налоговой недоимки

В.А. Славянская

Вестник Ростовского государственного экономического университета (РИНХ)

№4 (52) 2015

Аннотация

Наибольшая часть доходов бюджетов приходится на налоговые поступления. Часть своевременно не поступивших средств налогоплательщики вносят самостоятельно, другая часть остается бременем, негативно влияющим на пополняемость бюджета. Понятия «налоговая недоимка» и «налоговая задолженность» широко применимы на практике. Имея схожую природу возникновения, данные категории с первого взгляда являются взаимозаменяемыми, но при более тщательном рассмотрении вопроса становятся очевидными различия, имеющие большое значение при выборе методов работы по повышению налоговых поступлений в бюджет. Разработка практических рекомендаций по стимулированию взаимодействия муниципальных образований и федеральных структур по вопросам снижения налоговой задолженности возможна при четком понимании и разграничении ключевых понятий, что способствует эффективной работе по данному направлению.

Налоговые доходы занимают наибольшую часть доходов бюджетов в целом. Так, по данным Федерального казначейства РФ на 1 марта 2015 г., объем налоговых доходов федерального бюджета составил 2278,9 млрд руб., или 19,7 % по отношению к ВВП. Поступления в консолидированные бюджеты РФ составили 803,5 млрд руб. [1]. В связи с высокой зависимостью размеров доходов бюджета от налоговых поступлений и недопоступлений вопрос возникновения, наличия и роста налоговой задолженности набирает все большее значение.

Налоговый кодекс РФ не дает определения термину «налоговая задолженность». В Кодексе приведено определение налоговой недоимки — суммы налога или сбора, не уплаченной в установленный законодательством о налогах и сборах срок [2]. Несмотря на это в Налоговом кодексе, а также других нормативно-правовых актах все же применяется словосочетание «налоговая задолженность». И, если понятие налоговой недоимки четко определено, то налоговая задолженность трактуется в различных источниках по-разному, что определяет актуальность исследования данного направления. В некоторых источниках, например, сервисах общего доступа, предназначенных для проверки наличия налоговой задолженности, и новостных сообщениях, различия не существенны, в других, таких как документы внутреннего пользования, — приписываемые налоговой задолженности свойства и характеристики способны исказить смысл термина, применяемого в той или иной ситуации.

Научная новизна статьи заключается в разработке понятийного аппарата, улучшающего механизм взаимодействия муниципального образования с федеральными службами, что способствует повышению качества отчетности, направляемой в Министерство финансов на региональном уровне. Также представлены научно-практические рекомендации по использованию рассматриваемого понятийного аппарата при проведении мероприятий по пополнению доходной части бюджета за счет результативного сбора налогов.

В данной статье поставлены и решены следующие задачи:

- уточнены значения терминов «налоговая задолженность» и «налоговая недоимка»;

- уточнено экономическое содержание налоговой задолженности юридических и физических лиц;

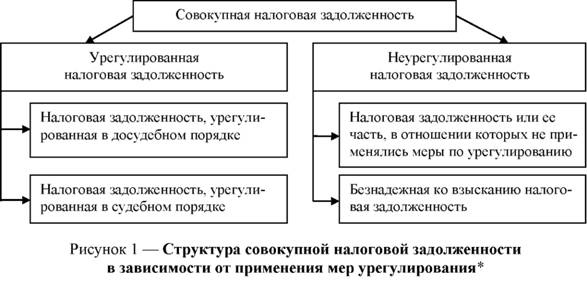

- рассмотрена структура совокупной налоговой задолженности в зависимости от применения мер урегулирования;

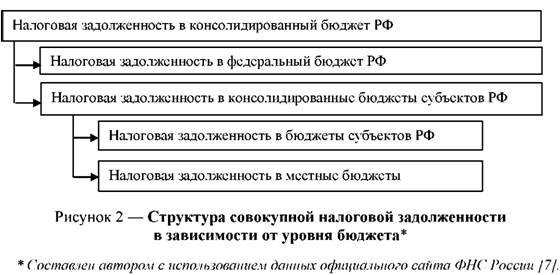

- рассмотрена структура совокупной налоговой задолженности в зависимости от уровней бюджета;

- уделено внимание новым тенденциям организации совместной работы муниципального образования и федеральных служб по снижению налоговой задолженности и рекомендаций по оценке эффективности данной работы.

Теоретическая и практическая значимость статьи заключается в уточнении автором ключевых понятий на основе практического опыта, четкая дифференциация которых является необходимым условием при разработке и налаживании механизма взыскания налоговой задолженности и методики оценки эффективности деятельности муниципальных образований и федеральных служб в сфере урегулирования данной задолженности.

В сфере налогообложения понятие «задолженность» может выступать синонимом налоговой недоимки в случае, если к ней еще не применялись меры урегулирования, либо включать в себя несколько экономических категорий:

- недоимку и начисленные пени. Понятие «задолженность» в данном случае применимо к физическим лицам, которые своевременно не оплатили налоги на собственность. Так как штрафы применяются за нарушение законодательства о налогах и сборах, а уплата налогов на собственность не требует предоставления в налоговый орган декларации, как, например, при уплате НДФЛ от полученного дохода, штрафные санкции автоматически не включаются в понятие «задолженность», применяемое к данной категории налогоплательщиков. Следует отметить, что в случае ареста имущества налогоплательщика с целью обеспечения исполнения им обязанности по уплате налогов, понятие «задолженность» будет включать категории, указанные в следующем пункте;

- недоимку, пени и штрафные санкции. Так как начисление пеней и применение штрафов за нарушение налогового законодательства является признаком применения налоговыми органами мер урегулирования, задолженность, включающая в себя указанные категории, является урегулированной, но в результате окказионального словоупотребления определение «урегулированная» опускается и применяется только понятие «задолженность»;

- недоимку, отсрочки и рассрочки, а также суммы своевременно неуплаченных региональных, местных налогов и налога на прибыль, по которым предоставляется инвестиционный налоговый кредит.

Несмотря на законодательно установленное понятие недоимки, у налогоплательщиков и представителей налоговых органов возникают вопросы при применении данного термина. Согласно ст. 45 НК РФ основным признаком недоимки является неисполнение обязанности по уплате налога или сбора, под которой понимается перечисление денежных сумм на соответствующий счет территориальных органов Федерального казначейства, после чего они поступают в бюджет. Если денежные средства внесены налогоплательщиком через банк, но из банка не поступили на счет Федерального казначейства, его обязанность по уплате налога или сбора со стороны налогового органа считается неисполненной, несмотря на то, что денежные средства налогоплательщиком уже отчуждены.

Хозяйствующие субъекты осуществляют расчеты с бюджетом через банки. Нередки случаи, когда банк принимает денежные средства в счет оплаты различных видов налогов, но по различным причинам не выполняет операцию — не перечисляет указанные денежные средства в бюджет. В данном случае вина лежит не на налогоплательщике, который добросовестно в срок выполнил обязательства перед государством, и недоимка теоретически не возникает. Тем не менее, если хозяйствующий субъект уже сталкивался с подобной ситуацией в банке, услугами которого пользуется, либо имеет информацию о факторах, негативно влияющих на деятельность банка в целом и его платежеспособность в частности, но принимает решение продолжать осуществлять расчеты с бюджетом через указанный банк, то в данном случае речь идет о налоговой недоимке, вызванной недостаточно ответственным поведением налогоплательщика. Налогоплательщик в данном случае переходит в разряд недобросовестных. Если недоимка возникла у юридического лица, но не погашается по истечении установленного времени, налоговый орган самостоятельно в случае наличия денежных средств спишет их с расчетного счета организации, так как п. 1 ст. 45 НК РФ установлено, что недоимка с юридических лиц взыскивается в бесспорном порядке [2]. В целом взыскание недоимки и пени носит компенсационный характер и осуществляется налоговыми органами в бесспорном порядке, в то время как штраф как налоговая санкция носит карательный характер и взыскивается в соответствии со ст. 46, 47 НК РФ [3]. В практике возникают случаи, когда сумма начисленной пени превышает сумму неуплаченного налога. Это происходит в связи с тем, что налоговым законодательством не установлены ограничения размера начисленных пеней. Также нередко налогоплательщик погашает крупную сумму недоимки, пропустив срок уплаты налога на несколько дней, а недоимка остается без внимания по причине того, что уплачивается по другому КБК, в связи с чем не может быть включена в одно платежное поручение с налогом. Когда налоговая недоимка образуется вновь в небольшом размере, на нее также начинает начисляться пеня. В сумме с пеней, начисленной на предыдущую крупную сумму недоимки, она может превышать новую недоимку хозяйствующего субъекта. Также с ситуацией, когда пеня превышает сумму неуплаченного налога, сталкиваются налогоплательщики, у которых в прошлых периодах возникла недоплата в некрупных размерах — до трех тысяч рублей. Налоговая инспекция своевременно не выставила такому должнику требование об уплате, так как работа производится в первую очередь с крупными должниками, и данный недоимщик в обрабатываемый перечень не попал. По истечении 10 и более лет сумма пени будет превышать сумму налога. Например, при налоговой проверке у организации была выявлена недоимка по налогу на прибыль в сумме 2316,0 рублей, которая не была уплачена с авансовым платежом за четвертый квартал 2004 г. Рассчитаем в соответствии со ст. 75 НК РФ сумму начисленной по состоянию на 26 ноября 2014 г. пени (табл. 1).

Таблица 1 — Расчет сумм начисленной недоимки

| Дата возникновения недоимки — 29 ноября 2004 г. Сумма недоимки — 2 316 руб. | |||

| Период действия ставки рефинансирования | Ставка рефинансирования, %* | Процент пени (1/300 от ставки рефинансирования) | Сумма начисленной пени за период действия ставки рефинансирования, руб. |

| 30.11.2004-25.12.2005 | 13 | 0,043333333 | 392,41 |

| 26.12.2005-25.06.2006 | 12 | 0,040000000 | 168,60 |

| 26.06.2006-22.09.2006 | 11,5 | 0,038333333 | 79,01 |

| 23.09.2006-28.01.2007 | 11 | 0,036666667 | 108,70 |

| 29.01.2007-18.07.2007 | 10,5 | 0,035000000 | 138,61 |

| 19.07.2007-03.02.2008 | 10 | 0,033333333 | 154,40 |

| 04.02.2008-28.04.2008 | 10,25 | 0,034166667 | 67,26 |

| 29.04.2008-09.06.2008 | 10,5 | 0,035000000 | 34,05 |

| 10.06.2008-13.07.2008 | 10,75 | 0,035833333 | 28,22 |

| 14.07.2008-11.11.2008 | 11 | 0,036666667 | 102,75 |

| 12.11.2008-30.11.2008 | 12 | 0,040000000 | 17,60 |

| 01.12.2008-23.04.2009 | 13 | 0,043333333 | 144,52 |

| 24.04.2009-13.05.2009 | 12,5 | 0,041666667 | 19,30 |

| 14.05.2009-04.06.2009 | 12 | 0,040000000 | 20,38 |

| 05.06.2009-12.07.2009 | 11,5 | 0,038333333 | 33,74 |

| 13.07.2009-09.08.2009 | 11 | 0,036666667 | 23,78 |

| 10.08.2009-14.09.2009 | 10,75 | 0,035833333 | 29,88 |

| 15.09.2009-29.09.2009 | 10,5 | 0,035000000 | 12,16 |

| 30.09.2009-29.10.2009 | 10 | 0,033333333 | 23,16 |

| 30.10.2009-24.11.2009 | 9,5 | 0,031666667 | 19,07 |

| 25.11.2009-27.12.2009 | 9 | 0,030000000 | 22,93 |

| 28.12.2009-23.02.2010 | 8,75 | 0,029166667 | 39,18 |

| 24.02.2010-28.03.2010 | 8,5 | 0,028333333 | 21,65 |

| 29.03.2010-29.04.2010 | 8,25 | 0,027500000 | 20,38 |

| 30.04.2010-31.05.2010 | 8 | 0,026666667 | 19,76 |

| 01.06.2010-27.02.2011 | 7,75 | 0,025833333 | 162,74 |

| 28.02.2011-02.05.2011 | 8 | 0,026666667 | 39,53 |

| 03.05.2011-25.12.2011 | 8,25 | 0,027500000 | 150,95 |

| 26.12.2011-13.09.2012 | 8 | 0,026666667 | 162,43 |

| 14.09.2012-26.11.2014 | 8,25 | 0,027500000 | 512,07 |

| Итого | 2 769,20 | ||

* По данным официального сайта Центрального Банка Российской Федерации [4].

По состоянию на 29 ноября 2004 г. выявленная недоимка составляла 2316 руб. Сумма начисленной пени на 26 ноября 2014 г. составила 2769,2 руб. и превысила сумму недоимки на 453,2 руб. по истечении 10 лет. Таким образом, организации надлежит уплатить 5085,2 руб.

При статистической обработке данных о величине налоговой задолженности в число хозяйствующих субъектов, по которым начисленная пеня превышает сумму недоимки, чаще всего попадают «брошенные организации», не ведущие хозяйственной деятельности, но не оформившие ее прекращение документально, а также лица, прекратившие деятельность в качестве индивидуальных предпринимателей, но не погасивших при закрытии выставленную к оплате недоимку. Наличие свидетельства о прекращении предпринимательской деятельности в данном случае не освобождает должника от необходимости уплаты налога. На практике указанные должники редко проявляют инициативу по уплате налога, и если налоговая инспекция и выставляет требование об уплате налога, то большинство должников обращаются в суд по причине истечения срока исковой давности.

Важно отметить разночтение понятий «налоговая недоимка» и «налоговая задолженность» различными структурами и органами исполнительной власти. Специалисты налоговой инспекции определяют понятие «недоимка» как невыполненные должниками перед бюджетом обязательства, в том числе налог и начисленные по нему пени, в отношении которых еще не были приняты меры урегулирования, а понятие «задолженность» — недоимка, в отношении которой были приняты меры урегулирования, а также штрафы за нарушение законодательства по налогам и сборам. Муниципальные образования при работе с налоговой недоимкой в процессе упрощения понятий для оптимизации работы несколько искажают рассматриваемые определения. Недоимка определяется муниципальными образованиями как суммы неоплаченного налога, независимо от того, принимались ли к суммам налога меры урегулирования или нет, а задолженность — как суммы неоплаченного налога, пеней и штрафов.

Понятие задолженности, равнозначное налоговой недоимке, применяется в п. 4 ст. 69 НК РФ, в котором указано, что требование об уплате налога должно содержать сведения о сумме задолженности по налогу. При этом в п. 2 данной статьи указано, что требование об уплате налога направляется налогоплательщику при наличии у него недоимки [2]. Таким образом, можно сделать вывод, что законодатель в данном случае под «задолженностью по налогу» подразумевает для неуплаченных сумм налога именно недоимку, и основанием возникновения задолженности по налогу является недоимка [5]. Учитывая все приведенные случаи употребления терминов «налоговый долг» и «налоговая задолженность», очевиден вывод о целесообразности применения понятия «налоговая задолженность», так как оно имеет более широкое значение и наиболее часто применимо на практике.

Наиболее часто используются понятия урегулированной и неурегулированной задолженности. Эти понятия тесно взаимосвязаны между собой, так как задолженность постоянно переходит из одного состояния в другое. К урегулированной относится та задолженность, к которой налоговые и другие уполномоченные на это федеральные органы либо сам налогоплательщик уже применили те или иные методы урегулирования. К методам урегулирования налоговой задолженности можно отнести: реструктуризацию; отсрочку или рассрочку налоговых платежей, налоговый кредит, которые выдаются по решению налогового органа; отсрочку или рассрочку налоговых платежей, на которые дает право решение, вынесенное судом; приостановление мер взыскания до принятия решения суда либо вышестоящего налогового органа; задолженность, в отношении которой применен весь порядок бесспорного взыскания, в том числе и передача в Службу судебных приставов; задолженность налогоплательщика, в отношении которого инициирована процедура банкротства [6]. Каждый из методов урегулирования налоговой задолженности имеет свою специфику и особенности. К неурегулированной задолженности относится невозможная к взысканию задолженность и неуплаченные в срок налоговые платежи, которые являются недоимкой. Выделяя урегулированную и неурегулированную налоговую задолженность как составные части совокупной налоговой задолженности, представим структуру совокупной налоговой задолженности (рис. 1).

* Составлен с использованием данных официального сайта ФНС России [7].

При проведении анализа структуры налоговой задолженности актуальным является сравнение уровня задолженности по субъектам. При этом нецелесообразно сравнивать уровень налоговой задолженности в бюджет области с уровнем налоговой задолженности в бюджет города, так как сравниваемые данные будут несопоставимы. В связи с этим приведем вариант структурирования налоговой задолженности в консолидированный бюджет Российской Федерации по уровням бюджетов (рис. 2).

Учитывая разный размер ставок по тем или иным налогам, разные сроки уплаты и объекты налогообложения, на практике принято анализировать налоговую задолженность в разбивке по видам налогов. Структурирование должно производиться строго в рамках одного бюджета, иначе данные будут несопоставимы. Муниципальное образование, являясь заинтересованной стороной при взимании налога, но не имея широкого круга полномочий, закрепленных законодательством, привлекает к содействию федеральные службы. С созданием электронных баз данных и появлением возможности сбора и систематизации контактной информации физических и юридических лиц начала проводиться активная индивидуальная работа с налогоплательщиками, позволяющая получать оперативную информацию о состоянии задолженности и мерах, принимаемых по ее погашению, что упростило схему взаимодействия с налогоплательщиками и дало возможность осуществления контроля исполнения обязательств, данных должниками по погашению налогов. Эффективность проводимых мероприятий различна и зависит от широкого перечня факторов, в ряде случаев возможно возникновение спорных моментов в рамках действующего законодательства.

Дальнейшая разработка мероприятий по снижению налоговой задолженности будет направлена на минимизацию рисков для сторон-взыскателей, на предупреждение нормативно-правовых несоответствий и повышение эффективности взыскания.

Библиографический список

1. Кассовое исполнение Федерального бюджета на 01.07.2014 [Электронный ресурс]: данные Федерального Казначейства. — Режим доступа: http://info.minfin.ru/fbdohod.php (Дата обращения: 02.12.2014).

2. Налоговый кодекс Российской Федерации [Электронный ресурс]: [Федеральный Закон № 117-ФЗ от 05.08.2000. Принят Государственной Думой 19.07.2000, по состоянию на 06.04.2015] // СПС «Консультант Плюс» (Дата обращения: 28.06.2015).

3. Понятие недоимки и причины ее возникновения [Электронный ресурс] // Опись дела. — Режим доступа: http://opisdela.ru/?p=1134 (Дата обращения: 02.06.2015).

4. Ставка рефинансирования Центрального Банка Российской Федерации [Электронный ресурс]: [Официальный сайт Центрального Банка Российской Федерации]. — Режим доступа: http://www.cbr.ru/statistics/credit_statistics/refinancing_rates.htm (Дата обращения 20.01.2015).

5. Галкин, А.В. Понятие налоговой задолженности по российскому законодательству // Финансовое право. — 2009. — № 10. — С. 4-8.

6. Бондарь, О.А. Совокупная налоговая задолженность: понятие, структура и принципы ее снижения // Актуальные вопросы экономики и управления: материалы междунар. науч. конф. — М.: ПРИОР, 2011. — Т.I. — С. 64-67.

7. Налоговая аналитика [Электронный ресурс]: [Официальный сайт ФНС России]. — Режим доступа: http://analytic.nalog.ru/portal/index.ru-RU.htm (Дата обращения 12.02.2015).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ