Аудит расчетно-платежной дисциплины в государственном учреждении

О.В. Стеблецова

ЭТАП: экономическая теория, анализ, практика

№6 2015

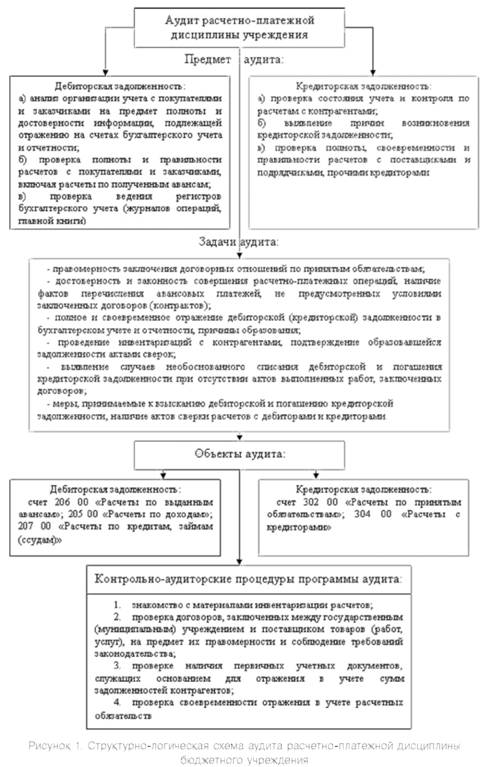

В статье устанавливается понятие расчетно-платежной дисциплины бюджетного учреждения, рассматривается структурно-логическую схема аудита расчетно-платежной дисциплины бюджетного учреждения, включающая предмет, задачи, объект и контрольно-аудиторские процедуры.

Все хозяйствующие субъекты должны правильно, в соответствии с действующими нормативными документами организовать хранение и расходование денежных средств, своевременно рассчитываться по своим платежным обязательствам с поставщиками продукции, товаров, работ, услуг, со звеньями финансово-кредитной системы, учреждениями и организациями, то есть соблюдать расчетно-платежную дисциплину. За неправильное хранение и расходование денежных средств, несвоевременные расчеты и платежи предприятия уплачивают в пользу соответствующих субъектов в установленном размере пени, штрафы, неустойки.

В настоящее время в действующих нормативных актах отсутствует четкое определение понятия расчетно-платежной дисциплины, вместе с тем, есть упоминание о ее составных элементах — кассовой (платежной) и расчетной дисциплинах.

Кассовая (платежная) дисциплина — соблюдение предприятиями (фирмами), организациями и учреждениями правил выполнения операций с наличными денежными средствами (поступления и расходы), сроков сдачи их в банк и т.д., разновидность финансовой дисциплины учреждения банков, в соответствии с Порядком ведения кассовых операций [9].

Расчетная дисциплина предусматривает обязательство субъектов ведения хозяйства придерживаться установленных правил проведения расчетных операций. Расчетная дисциплина базируется на выполнении основных принципов осуществления денежных расчетов. Соблюдение расчетной дисциплины способствует ускорению кругооборота средств и укреплению финансового состояния предприятия. Нарушение расчетной дисциплины может быть следствием неудовлетворительной работы финансовых служб предприятия, а также сложного финансового положения предприятий.

По нашему мнению, под расчетно-платежной дисциплиной в бюджетных учреждениях следует понимать соблюдение учреждением требований нормативных актов, устанавливающих правила осуществления наличных и безналичных денежных расчетов по исполнению обязательств учреждения.

В рамках данного определения устанавливается предметная область контроля расчетно-платежной дисциплины, которая включает в себя: контроль кассовых, банковских и расчетных операций по исполнению обязательств учреждения.

Аудит расчетно-платежной дисциплины предполагает, в первую очередь, проверку расчетов с поставщиками и подрядчиками за товары, работы, услуги. Кроме того, учреждение само выступает как контрагент, оказывая свои услуги покупателям и заказчикам, причем направленность данных услуг зависит от вида деятельности организации. Таким образом, проверка состояния расчетно-платежной дисциплины и является обязательной частью программы аудита и может быть выделена как самостоятельный объект.

Предметом контрольно-аудиторских процедур являются:

-

в отношении дебиторской задолженности:

- анализ организации учета с покупателями и заказчиками на предмет полноты и достоверности информации, подлежащей отражению на счетах бухгалтерского учета и отчетности;

- проверка полноты и правильности расчетов с покупателями и заказчиками, включая расчеты по полученным авансам;

- проверка ведения регистров бухгалтерского учета (журналов операций, главной книги);

-

в отношении кредиторской задолженности:

- проверка состояния учета и контроля по расчетам с контрагентами;

- выявление причин возникновения кредиторской задолженности;

- проверка полноты, своевременности и правильности расчетов с поставщиками и подрядчиками, прочими кредиторами. [12]

Основными задачами проверки состояния расчетно-платежной дисциплины в государственном (муниципальном) учреждении являются:

- правомерность заключения договорных отношений по принятым обязательствам;

- достоверность и законность совершения расчетно-платежных операций, наличие фактов перечисления авансовых платежей, не предусмотренных условиями заключенных договоров (контрактов);

- полное и своевременное отражение дебиторской (кредиторской) задолженности в бухгалтерском учете и отчетности, причины образования;

- проведение инвентаризаций с контрагентами, подтверждение образовавшейся задолженности актами сверок;

- выявление случаев необоснованного списания дебиторской и погашения кредиторской задолженности при отсутствии актов выполненных работ, заключенных договоров;

- меры, принимаемые к взысканию дебиторской и погашению кредиторской задолженности, наличие актов сверки расчетов с дебиторами и кредиторами. [13]

При проведении контрольно-аудиторских процедур необходимо учитывать разъяснения Минфина России, приведенные в Письме от 21 января 2014 года №02-10-11/1763 [10]. В нем финансовое ведомство отмечает, в частности, что для определения нарушения бюджетного законодательства в каждой конкретной ситуации необходимо выявить несоответствие факта осуществления финансово-хозяйственной операции конкретным положениям нормативных правовых актов и иных документов, повлекшее данное нарушение, и привести полные доводы в подтверждение выводов о нарушении. Анализируются все несоответствия, которые можно отнести к доказательствам допущения нарушения бюджетного законодательства, а также условия проведения неправомерной операции, первичная документация, подтверждающая ее состав. На основании указанных данных по конкретной ситуации лицами, осуществляющими контрольные мероприятия, определяются конкретные нарушения бюджетного законодательства.

Перед тем как начинать проверку, необходимо учитывать, что кредиторская задолженность в бюджетной организации по расчетам концентрируется в пассиве баланса на счете 302 00 «Расчеты по принятым обязательствам». Кроме того, в процессе финансово-хозяйственной деятельности кредиторская задолженность образуется на счете 304 00 «Расчеты с кредиторами».

Дебиторская задолженность отражается в активе баланса. Напомним, что при расчетах с поставщиками и подрядчиками, как правило, используется счет 206 00 «Расчеты по выданным авансам», однако не следует забывать, что дебиторская задолженность может быть отражена и на других счетах:

- 205 00 «Расчеты по доходам»;

- 207 00 «Расчеты по кредитам, займам (ссудам)».

Таким образом, в ходе аудита расчетной дисциплины объектами будут выступать счета аналитического учета счетов 206 00 «Расчеты по выданным авансам», 302 00 «Расчеты с поставщиками и подрядчиками». [13]

Источниками информации для проверки будут служить:

- формы годовой отчетности, перечень которых предусмотрен Инструкциями №191н, и №33н [6, 7];

- журнал операций расчетов с поставщиками и подрядчиками;

- журнал операций расчетов с дебиторами и кредиторами;

- договоры купли-продажи, оказания услуг, выполнения работ;

- счета, счета-фактуры;

- акты выполненных работ, оказанных услуг, накладные на поставку товаров, акты закупки, если товары приобретались у физических лиц;

- акты инвентаризации (сверок) расчетов.

В качестве контрольно-аудиторских процедур проверки выступают: инспектирование (просмотр документов), аналитические процедуры (сравнение информации в документах), запрос (опрос сотрудников и контрагентов), подтверждение (например, третьих лиц о фактическом размере задолженности) и др.

Программа контрольно-аудиторских процедур включает следующие направления и этапы проверки:

1. На первом этапе рекомендуется провести знакомство с материалами инвентаризации расчетов. С этой целью необходимо запросить документы, в данном случае — инвентаризационную опись расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами с приложением к ней актов сверок расчетов. Посредством обозначенной процедуры нужно убедиться в обоснованности сумм, которые числятся на счетах бухгалтерского учета. Учитывая, что сами учреждения во многих случаях проводят инвентаризацию расчетов на низком уровне (либо вообще не проводят), контролер устанавливает сроки возникновения задолженности по счетам дебиторов и кредиторов, ее реальность и лиц, виновных в пропуске сроков исковой давности.

2. На втором этапе проводится проверка договоров, заключенных между государственным (муниципальным) учреждением и поставщиком товаров (работ, услуг), на предмет их правомерности и соблюдения требований Закона о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд (№44-ФЗ) [3]. Необходимо обратить внимание на наличие фактов перечисления авансовых платежей, не предусмотренных условиями заключенных договоров (контрактов). Кроме того, при проверке следует учитывать, что оплата поставленных услуг, выполненных работ должна производиться за счет того источника, который предусмотрен сметой доходов и расходов учреждения либо финансово-хозяйственным планом учреждения. В ином случае проведение платежной операции будет являться нарушением.

3. Третий этап заключается в проверке наличия первичных учетных документов, служащих основанием для отражения в учете сумм задолженностей контрагентов. В соответствии со статьей 9 Закона о бухгалтерском учете [2] каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. При этом, как отмечает Минфин России в Письме от 08 апреля 2013 года №03-03-06/1/11347 [11], подтвердить факт возникновения дебиторской задолженности могут любые первичные документы о совершении хозяйственной операции, в результате которой образовался долг контрагента перед организацией (накладные на передачу ценностей, акты приемки-сдачи работ (услуг), платежные документы и др.).

Следует полистно просмотреть те документы, которые были отобраны для проверки в соответствии с выбранными критериями. По результатам проведения названной процедуры выявляется общий уровень соблюдения правил оформления документов по данному участку, выявленные нарушения отражаются в Отчете аудитора. Информация по тем операциям, по которым документов нет либо они оформлены неверно (отдельные реквизиты отсутствуют, в документах есть исправления), обязательно учитывается при дальнейшей проверке отражения этих операций на счетах учета.

В случае возникновения сомнения в подлинности документов рекомендуется провести встречные проверки у поставщиков товаров (работ, услуг) в части сверки учетных данных потребителя (заказчика) и поставщика товаров (работ, услуг) путем выполнения процедуры запроса в адрес контрагентов и получения соответствующих подтверждений о суммах дебиторской и кредиторской задолженностей.

4. На четвертом этапе осуществляется проверка своевременности отражения в учете расчетных обязательств. В зависимости от масштаба деятельности учреждения проверка указанных операций проводится сплошным или выборочным методом. Выборка на этом участке осуществляется путем непредставительной выборки в зависимости от предмета договора, стоимости и прочих факторов. Контрольный орган сверяет данные первичных приходных документов с договорами на поставку, заключенными с тем или иным поставщиком. Затем он проверяет наличие счетов-фактур от поставщиков по каждой конкретной сделке по журналу регистрации счетов-фактур или отражение операций в журнале операций расчетов с поставщиками и подрядчиками либо карточке учета средств и расчетов.

При проверке своевременности отражения в бухгалтерском учете оказанных услуг, проверяющий может выявить расхождения между датами совершения хозяйственных операций и их регистрации в учете. При этом обязательно устанавливаются причины возникновения расхождений, а именно какой они носят характер — разовый или систематический.

По каждому нарушению берется объяснение либо от главного бухгалтера, либо от бухгалтера, ответственного за ведение участка, по которому обнаружено нарушение.

В качестве типичных ошибок и нарушений при проверке расчетно-платежной дисциплины выступают следующие:

- превышение установленных законодательством Российской Федерации размеров авансовых платежей (размеры авансовых платежей установлены п. 22 Постановление Правительства Российской Федерации от 23 декабря 2013 года №1213 (ред. от 18 декабря 2014 года) «О мерах по реализации Федерального закона «О федеральном бюджете на 2014 год и на плановый период 2015 и 2016 годов» [4] и составляют 100, 60 и 30%. Таким образом, превышение установленных законодательством размеров авансовых платежей, выявленное в ходе проверки, является нарушением);

- превышение предельного размера расчетов наличными деньгами. Согласно пункту 6 Указания Банка России от 07 октября 2013 года №3073-У «Об осуществлении наличных расчетов» [8] наличные расчеты в валюте Российской Федерации и иностранной валюте между участниками наличных расчетов в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 000 рублей;

- нецелевое использование бюджетных средств. В соответствии с пунктом 21 Приказа Минфина России от 01 декабря 2010 года №157н «Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению» [5] в разрядах 24—26 бухгалтерского счета казенных и бюджетных учреждений отражаются коды Классификации операций сектора государственного управления (КОСГУ), которые ежегодно доводятся Минфином посредством Указаний о порядке применения бюджетной классификации Российской Федерации. Каждый код КОСГУ квалифицирует или определяет тот или иной вид расходов. Кроме того, в номере счета 302 00 «Расчеты по принятым обязательствам», который применяется для расчетов с поставщиками и подрядчиками согласно пункту 254 Инструкции №157н [5], указание аналитических кодов вытекает из условий договоров, соглашений. Таким образом, от предмета договора будут зависеть квалификация произведенного вида расходов при отражении финансово-хозяйственной операции и применяемый счет по учету обязательств перед поставщиком;

- проведение незаконной расчетной операции (как уже было отмечено выше, оплата поставленных услуг, выполненных работ должна производиться за счет того источника, который предусмотрен сметой доходов и расходов учреждения либо финансово-хозяйственным планом учреждения, в ином случае проведение платежной операции будет являться нарушением);

- отсутствие документального подтверждения расходов (расходы учреждения, не подтвержденные документально либо совершенные без наличия правовых оснований для их осуществления, являются нецелевым использованием бюджетных средств);

- нарушения в части списания с учета дебиторской (кредиторской) задолженности. По правилам бухгалтерского учета списать с баланса государственного (муниципального) учреждения можно только нереальную к взысканию дебиторскую задолженность неплатежеспособных дебиторов;

- несвоевременность отражения расчетных обязательств в учете. В соответствии с пунктом 9 Инструкции №157н [5] в целях обеспечения своевременного и достоверного отражения в бухгалтерском учете фактов хозяйственной жизни (результатов операций) субъект учета формирует первичный учетный документ в момент совершения факта хозяйственной жизни, а если это не представляется возможным — непосредственно по окончании операции. Кроме того, в соответствии с пунктом 1 статьи 10 Закона о бухгалтерском учете [2] данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета.

В результате проверки полноты и точности отражения данных первичных документов в регистрах бюджетного учета могут быть выявлены следующие нарушения:

-

в нарушение пункта 1 статьи 10 Закона о бухгалтерском учете [2], пунктов 9, 11 Инструкции № 157н [5]:

- не все документы, которыми оформлены проверяемые операции, зарегистрированы (приняты к учету) своевременно;

- не все документы зарегистрированы в соответствующих данной хозяйственной операции учетных регистрах (прежде всего — в журнале операций расчетов с поставщиками и подрядчиками или карточке учета средств и расчетов);

- в нарушение пункта 1 статьи 9 Закона о бухгалтерском учете [2], пункта 7 Инструкции №157н [5] не все операции, подтвержденные документами на оказание услуг, выполнение работ, поставку товаров, отражены на счете 302 00 «Расчеты по обязательствам» и не по всем документам произведен точный количественный и качественный перенос данных в систему учета;

- в нарушение пункта 3 статьи 9 Закона о бухгалтерском учете [2], пункта 3 Инструкции №157н [5] выявлены документы, принятые к учету несколько раз.

На рисунке 1 представлена структурно-логическая схема организации аудита расчетной дисциплины.

В заключение отметим, что все нарушения, выявленные по результатам проверки, должны быть исправлены.

Кодекс административных правонарушений Российской Федерации [1] предусматривает административную ответственность за невыполнение в установленный срок законного предписания (постановления, представления, решения) органа (должностного лица), осуществляющего государственный надзор (контроль), об устранении нарушений законодательства. Согласно части 1 статьи 19.5 Кодекса [1] невыполнение в установленный срок законного предписания (постановления, представления, решения) органа (должностного лица), осуществляющего государственный надзор (контроль), об устранении нарушений законодательства влечет наложение административного штрафа в размере:

- на должностных лиц — от 1000 до 2000 рублей (или дисквалификацию на срок до трех лет);

- на юридических лиц — от 10 000 до 20 000 рублей.

Литература

1. Кодекс Российской Федерации об административных правонарушениях от 30 декабря 2001 года №195-ФЗ. Электронный ресурс. Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_34661/ (дата обращения 01 октября 2015 года).

2. Федеральный закон «О бухгалтерском учете» от 06 декабря 2011 года №402-ФЗ Электронный ресурс. Режим доступа: http://base.consultant.ru/ cons/cgi/online.cgi?req=doc;base=LAW;n=148289 (дата обращения 01 октября 2015 года).

3. Федеральный закон «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» от 05 апреля 2013 года №44-ФЗ. Электронный ресурс. Режим доступа: http://base.garant.ru/70353464/ (дата обращения 01 октября 2015 года).

4. Постановление Правительства Российской Федерации «О мерах по реализации Федерального закона «О федеральном бюджете на 2014 год и на плановый период 2015 и 2016 годов» от 23 декабря 2013 года №1213 Электронный ресурс. Режим доступа: http://www.consultant.ru/document/ cons_doc_LAW_156087/ (дата обращения 01 октября 2015 года).

5. Приказ Минфина России «Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению» от 01 декабря 2010 года №157н. Электронный ресурс. Режим доступа: http://base.garant.ru/12180849/ (дата обращения 01 октября 2015 года).

6. Приказ Минфина России «Об утверждении Инструкции о порядке составления и представления годовой, квартальной и месячной отчетности об исполнении бюджетов бюджетной системы Российской Федерации» от 28 декабря 2010 года №191н. Электронный ресурс. Режим доступа: http://base.garant.ru/12181732/ (дата обращения 01 октября 2015 года).

7. Приказ Минфина России «Об утверждении Инструкции о порядке составления, представления годовой, квартальной бухгалтерской отчетности государственных (муниципальных) бюджетных и автономных учреждений» от 25 марта 2011 года №33н. Электронный ресурс. Режим доступа: http://base.garant.ru/12184447/(дата обращения 01 октября 2015 года).

8. Указание Банка России «Об осуществлении наличных расчетов» от 07 октября 2013 года №3073-У. Электронный ресурс.

9. Указание Банка России «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» от 11 марта 2014 года №3210-У. Электронный ресурс. Режим доступа: http://base.garant.ru/70664762/ (дата обращения 01 октября 2015 года)..

10. Письмо Минфина России «Об определении нецелевого использования бюджетных средств» от 21 января 2014 года №02-10-11/1763..

11. Письмо Минфина России от 08 апреля 2013 года №03-03-06/1/11347.

12. Обухова Т. Проверка состояния дебиторской и кредиторской задолженности в учреждении // «Ревизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учреждений». 2014. №10. С. 26—33.

13. Ревизии и проверки государственных (муниципальных) учреждений 2014 / под общ. ред. д.э.н. Ю.А. Васильева. М.: БиТуБи, 2014. 248 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ