Денежное обращение в России: проблемы налично-денежной эмиссии и перспективы безналичных расчетов

Ю.А. Рахматуллина,

к.э.н., доцент кафедры «Финансов и экономического анализа»

ФГБОУ ВО Уфимский государственный авиационный технический университет

Г.М. Вильданова

студентка 2 курса ФГОБУ ВО Финансовый университета

при Правительстве Российской Федерации Уфимский филиал

Инновационная наука

№5-1 (17) 2016

Аннотация. В статье рассматривается денежное обращение в Российской Федерации, проведен анализ денежной массы, скорости обращения денег и коэффициента монетизации. Представлены проблемы налично-денежной эмиссии и предложены пути развития безналичных расчетов.

Экономика в настоящее время представляет собой сложную, развивающуюся сеть отношений между хозяйствующими субъектами и другими внешними и внутренними агентами. Одной из основополагающих связей являются расчёты и платежи, посредством которых, удовлетворяются потребности, осуществляются финансово- экономические операции и выполняются соответствующие обязательства.

Все перераспределительные процессы в экономике, в том числе и реализация внутреннего валового и национального продукта, национального дохода осуществляются с помощью потока денег в наличной и безналичной формах. Денежный оборот представляет собой всю совокупность платежей, которые опосредуют движение стоимости в денежной форме между финансовыми агентами.

Итак, денежный оборот- это непрерывный процесс, сопровождающийся непрерывным движением денежных знаков в наличной и безналичной формах.

В настоящее время в России по-прежнему велика роль наличных денег. Данный вывод был сделан исходя из результатов социологического исследования проведенного по указанию Центрального банка Российской Федерации[1, с.18].

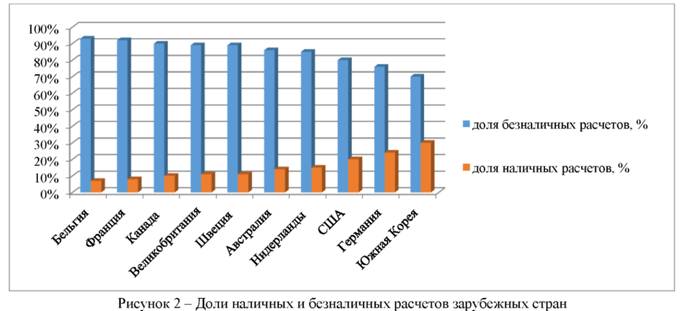

Структура денежного оборота РФ характеризуется достаточно высокой долей наличных денег, в то время как в экономически развитых странах доля налично-денежных платежей существенно ниже и составляет не более 3-8 % совокупного денежного оборота [2, с.34-35].

Ситуация в монетарной сфере в I полугодии 2015 года определялась спадом общеэкономической активности и характеризовалась сокращением совокупного денежного предложения (-1,5%), вследствие сжатия денежной массы в иностранной валюте (-3,3%). В то же время пополнение рублёвых текущих счетов юридических лиц обеспечило рост объёма национальной денежной массы (+1,4%). Наличная составляющая сократилась на 10,5%, в результате чего доля расчётов наличными деньгами снизилась на 4,6 п.п. до 34,2%, большей частью отражая ситуацию с выплатой заработной платы в бюджетной сфере и пенсий не в полном объёме.

По данным, которые предоставил Центральный банк России, на 01.01. 2015 года рост денежной массы немного замедлился. По сравнению с предыдущим годом она увеличилась на 705,8 млрд. руб. А по сравнению с базисным - на 7627,4 млрд. руб. Темп роста в 2014 году уменьшился на 12,34%, а по сравнению с базисным годом увеличился на 19,21%. Темп прироста составил всего 2.25%, при этом по сравнению с базисным годом - 31,15%.

На 1 января 2016 года денежная масса составила 35809,2 млрд. руб., что на 3698,7 млрд. руб. больше, чем в предыдущем году. По сравнению с базисным годом увеличилась на 11326,1 млрд. руб. Темп прироста составил 11,52%.

Увеличение денежной массы приводит к росту цен и увеличению затрат на кредитование и инвестиции. А также обуславливает падение курса национальной валюты.

Данная ситуация в стране может повлечь за собой уменьшение предложений иностранной валюты, снижение инвестиционной привлекательности страны для иностранного краткосрочного капитала.

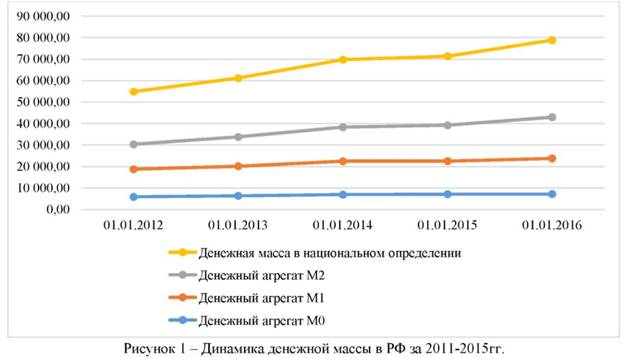

Рассмотрим структуру и динамику денежной массы в Российской Федерации по трем агрегатам: М0, М1 и М2 (см. рис.1).

По сравнению с 2011 годом объем наличных денег в 2015 году увеличился на 1300,5 млрд. руб. Денежная масса в национальном определении имеет устойчивый рост. Что приводит к увеличению уровня инфляции. Так годовая инфляция в 2012 году по данным Федеральной службы государственной статистики составила 6,58%.1 А в 2016 году уровень инфляции составил 12,91%.

1 http://www.gks.ru/

Объем денежного агрегата М1 также увеличился. В 2015 г. он составил 16575,2 млрд. руб., что на 3717,8 млрд. руб. больше, чем в 2012 г., или на 28,9%. Заметим, что в 2014 году произошло снижение объема агрегата М1 на 147,8 млрд. руб. Это также видно на рисунке 1. Снижение объема агрегата М1 произошло вследствие уменьшения переводных депозитов. Так в на 01.01.2014г. остатки средств на текущих, расчетных счетах до востребования составляли 8 551,0 млрд. руб., а на 01.01.2015 г. уже 8 217,3 млрд. руб.

У денежного агрегата М2 с 2011 г. по 2015 гг. наблюдается тенденция к увеличению. Абсолютный прирост за 5 лет составил 7608,3 млрд. руб.

Среди причин высокой доли наличности в России отмечаются:

- слабая организация системы безналичных платежей и расчетов;

- намеренное снижение прибыли для минимизации налоговых отчислений;

- экономический кризис.

Расширение наличного оборота приводит к негативным последствиям, таким как недобор налогов и появление «черного нала», что в дальнейшем складывается в финансовую неустойчивость экономики. Если денежный оборот преимущественно проходит по банковским счетам, ЦБ проще контролировать состояние экономики и разрабатывать меры по развитию.

Одним из факторов сдерживающих развитие денежного обращения, является скорость обращения, которая зависит от склонности потребителей поддерживать у себя запас денег для какой-нибудь цели (неорганизованные сбережения). Такого рода сбережения населения не в состоянии обслуживать денежный оборот. Так, скорость оборачиваемости денежной массы в 2015 году снизилась на 0,32 оборота и составила 1,886 оборота. Замедление оборачиваемости денежной массы было обусловлено уменьшением скорости обращения наличных денег на 0,113 оборота и снижением доли наличности в общем объеме денежной массы на 0,207 оборота. При этом коэффициент монетизации увеличился с 45,24% до 52,99% [2, с.13].

Все это - следствие сложившейся на рынке децентрализованной модели развития, при которой каждый банк-участник самостоятельно строит отношения со всеми значимыми платежными системами, что неизбежно ведет к дублированию базовых функций взаимодействия и потере эффективности бизнеса в целом, следовательно - к повышению стоимости услуг для конечного потребителя.

В настоящее время многие страны переходят к безналичному денежному обращению, признавая этот способ достаточно удобным (см. рис.2).

Россия в настоящее время не входит в топ стран по объему безналичных платежей. Большинство расчетов производится наличными средствами и лишь небольшой процент населения используют банковские карточки при оплате товаров и услуг.

На сегодняшний день China UnionPay (CUP) является мировым лидером по числу эмитированных пластиковых карт, опережая даже платежную систему Visa.

Опираясь на этот пример, собираются создать свою карту и в России. Неизвестно как воспримут НПСК клиенты, станут ли её предпочитать хорошо известным и популярным Visa и MasterCard. Единственное, что можно сказать с уверенностью, Россия готова развиваться в данном сегменте бизнеса и для этого есть все ресурсы и условия.

В настоящее время в связи с возросшей активностью в использовании электронных платежных средств вырос интерес к криптовалюте Bitcoin.

Bitcoin - система электронной наличности, которая полностью децентрализована. Bitcoin использует специальную технологию, работающую без центрального контролирующего органа. Эмиссия производится коллективно усилиями одноранговой сети [5, с.114].

Банк России впервые обозначил свою позицию в отношении биткойна в 2014 году. Он предостерегает граждан РФ от использования криптовалюты и приравнивает биткойны к денежным суррогатам.

Однозначно нельзя сказать, хороши ли криптовалюты, но ясно одно: в криповалютах заложен огромный потенциал, который, с одной стороны, может дать сильный толчок экономике всего мира, а с другой - затормозить его развитие.

Таким образом, закрепление в России института электронных денег оказало значительное влияние на розничный финансовый сектор. Однако наиболее важные изменения в этой сфере еще впереди.

Список использованной литературы:

1. Афанасьева Г.А., Евстифейкина А.А. Тенденции развития денежного обращения в России. - 2015.- №7.-С.17-19.

2. Селезнева А.И., Рахматуллина Ю.А., Шарипова А.А. Денежное обращение. Кредит. Банки. Практикум. Учебное электронное издание. Уфа: УГАТУ, 2014.- С.109 (№ Гос. регистр. 0321400671)

3. Фокин Н.В. Проблемы денежного обращения в РФ/ Современные наукоемкие технологии. - 2015. - №12/2.-С.238-240.

4. М.А. Абрамова, Л.С. Александрова. Характер развития наличного денежного обращения в России / Монография. - 2015.- С.20-25.

5. Роббек А.Е. Bitcoin как явление в мировой экономике// Вестник СВФУ. - 2014г. - т. 11, №6. - с.114-118.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ