Анализ организации контроля за кредитным процессом

С.Д. Юшкова,

кандидат экономических наук,

доцент кафедры аудита и контроля

Финансовый университет при Правительстве Российской Федерации

Экономический анализ: теория и практика

№9 (408), 2015

Кредитные процессы являются одним из центральных звеньев экономики любого государства. Курс на инновационное развитие, принятый руководством страны, требует модернизации сферы взаимодействия банков и предприятий. В связи с этим тема разработки и внедрения в банках качественно новых инструментов в области контроля за организацией кредитных процессов является востребованной и весьма актуальной. Целью статьи является изложение подходов к организации контрольных процессов в сфере кредитования на базе стандарта качества банковской деятельности, разработанного в Ассоциации российских банков. Для этого ставится задача краткого анализа макро- и микроэкономических факторов, влияющих на состояние сферы кредитования в России, а также изложение методики построения бизнес-процесса кредитования для целей контроля. С помощью аналитических методов проведена оценка факторов, воздействующих на формирование различных аспектов работы банков и предприятий. Проанализирована методика внедрения стандарта качества организации кредитного процесса в банке в целях модернизации бизнес-процесса. Выделены группы рисков и обозначены основные проблемы развития области кредитования, в том числе инновационного направления. Сформулированы предложения по адаптации стандарта качества организации кредитного процесса в банке для построения сквозного контроля. Сделан вывод о том, что в условиях турбулентности экономика страны вынуждена развиваться с учетом ряда ограничений. Кредитные процессы являются наиболее чувствительными к изменениям и аккумулируют в себе значительную часть риска. С этой точки зрения необходимо модернизировать кредитные процессы и внедрять качественно новые инструменты, позволяющие оптимизировать систему контроля за бизнес-процессом в соответствии с задачей развития новых форм кредитования. В полной мере этому способствует стандартизация, позволяющая выделить ключевые точки риск-ориентированного контроля, наладить систему сквозной оценки и мониторинга процесса работы с ссудами, взаимосвязь с достижением стратегических задач, сформулированных кредитной организацией.

Традиционно показатели кредитования являются лакмусовой бумажкой развития экономики. В современных реалиях, когда турбулентность становится определяющей характеристикой экономической ситуации в стране, необходимы современные инструменты и методы, позволяющие развивать кредитование на всех уровнях, а значит, активизировать инвестиционные процессы. Последние являются главным звеном экономического роста и реализации планов инновационного развития России. Поэтому необходимо проанализировать экономические условия, в которых банки-кредиторы и предприятия-заемщики выстраивают стратегию взаимодействия.

Ретроспективный анализ макросреды позволяет утверждать, что к 2012 г. экономика России полностью восстановилась после кризиса 2008 г. и имела рост основных показателей: валового внутреннего продукта, инвестиций в основной капитал, реальных доходов населения, занятости, темпов внешнеторгового оборота, экспорта и импорта продукции при стабильной, достаточно высокой цене на нефть.

Замедление темпов экономического роста было отмечено специалистами уже во втором квартале 2012 г. Индикаторы показали резкое снижение индексов промышленного производства, показателей строительной отрасли и грузооборота транспорта, снижение объемов экспорта, замораживание инвестиционной активности, ускорение темпов годовой инфляции. В 2013 г. аналитики делали выводы о стагнировании экономики. А в 2014 г. вследствие сложившейся политической обстановки вокруг России произошли резкие колебания на фондовом и валютных рынках (снижение капитализации отечественных компаний, существенное ослабление валютного курса рубля). Недофинансированию отечественной экономики способствовали сокращение инвестиций, отток капитала, существенный моральный и материальный износ основных фондов, сырьевая ориентация, основу которой составляют капиталоемкие отрасли, импортозависимость и т.п. Таким образом, ряд ученых характеризуют современное состояние экономики как триединое: стагнация - рецессия - стагфляция на фоне внутренней инвестиционной паузы [1].

Незамедлительно на сложившуюся ситуацию отреагировали рейтинговые агентства. Так, рейтинговое агентство «Эксперт РА» снизило страновой рейтинг кредитного климата России с приемлемого до достаточного. Среди обстоятельств, повлиявших на мотивацию данного решения, в том числе указывается повышение в 2014 г. Банком России ключевой ставки (с 5,5 до 17%). Следствием этого явились повышение стоимости кредитных ресурсов и снижение показателей рынка корпоративных облигаций. В совокупности это привело к росту рисков финансовой неустойчивости частного сектора. С учетом высокой зависимости страны от цены на нефть негативно воспринимаются высокие темпы сокращения золотовалютных резервов, являющихся базовым фактором кредитного рейтинга России. Кроме того, негативно оценивается ограничение доступа бизнес-структур к валютной ликвидности для рефинансирования своих обязательств в совокупности с фактором девальвации рубля, так как традиционно долговая нагрузка частного сектора в разы больше государственного.

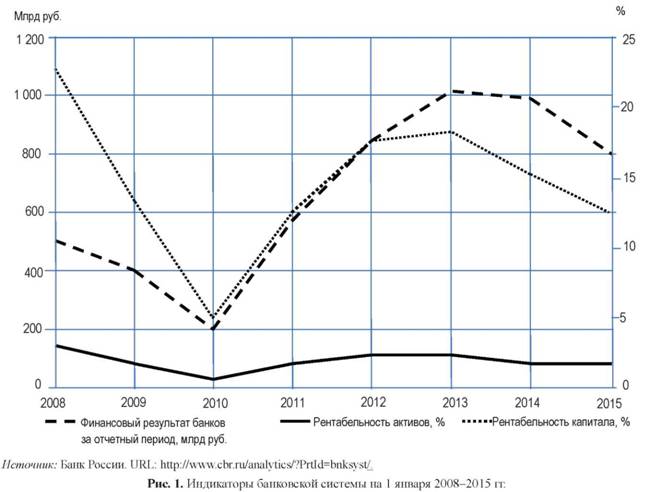

Для комплексной оценки условий развития кредитования помимо макросреды целесообразно привести краткую характеристику основных индикаторов состояния кредитных организаций и их клиентов-заемщиков. Индикаторы финансового состояния банковской системы представлены на рис. 1.

Банковская система, являясь неотъемлемой частью экономики, повторяет ее тренд. Спад, как следствие 2008 г., по ключевым показателям рентабельности активов и капитала, финансового результата происходит до начала 2010 г. Далее ситуация полностью восстанавливается, и финансовые индикаторы демонстрируют уверенную тенденцию роста в 2010-2013 гг. Вместе с тем уже к началу 2014 г. начинается заметное снижение тренда, сохраняющееся до начала 2015 г. В нынешней ситуации, вероятнее всего, не предвидится резкого улучшения показателей в течение последующего периода. Так, финансовый результат банковского сектора за 2014 г. сократился с 1 012 млрд руб., до 732 млрд руб. Отрицательную динамику продемонстрировали рентабельность капитала (изменение с 18,2 до 12,8%) и рентабельность активов (снижение с 2,3 до 1,6%). Анализ изменений позволяет сделать вывод, что для банковского сектора достаточно затруднительным будет наращивать темпы кредитования в этих условиях.

По мнению ряда экспертов, в 2015 г. неизбежно произойдет сужение ресурсной базы банков вследствие ожидаемого роста просроченной задолженности клиентов-заемщиков под влиянием общеэкономической ситуации. Ключевой тренд банковского рынка в 2014-2015 гг. - снижение процента качественных заемщиков и рост дефолтности портфелей [16]. Кроме того, необходимо учитывать влияние таких факторов, как системный дефицит ликвидности и усиление надзора со стороны Банка России (в том числе введение дополнительных ограничений на капитал, повышение его минимального значения и более жесткие подходы к оценке заемщиков).

Вместе с тем намечены точки роста, к которым следует отнести расширение возможностей банков в использовании инструментов РЕПО, предоставление рефинансирования Банка России под залог инвестиционных кредитов, освоение тендерного кредитования.

Однако ключевым звеном и предметом особого внимания остается качество кредитного портфеля, т.е. тщательный анализ и мониторинг заемщиков, изменение политики взаимоотношений банка и клиента в кредитном процессе, усиление роли контрольной составляющей.

Отправной точкой отсчета является 2012 г., который, как было отмечено ранее, демонстрирует наиболее высокие результаты по экономике в целом. Характерный спад показателей чистых активов (самофинансирования), коэффициента текущей ликвидности и рентабельности активов произошел к концу 2013 г. и более плавно продолжился в 2014 г. Так, за 2012-2014 гг. удельный вес чистых активов снизился с 63 до 43%, коэффициент текущей ликвидности - со 152 до 118%, рентабельность активов снизилась вдвое - с 4,4 до 2,4%.

Одновременно на фоне снижения основных финансовых показателей предприятий происходит рост заемных средств в банках. Доля кредитов неуклонно возрастает - с 30% в 2012 г. до 43% в 2014 г., при этом наибольший скачок происходит в период резкого спада показателей деятельности заемщиков - в 2013 г.

Наиболее чувствительными к проявлению этой тенденции оказались отрасли промышленного производства и добычи полезных ископаемых. Общая динамика снижения финансовых показателей характеризуется ростом доли ссудной задолженности. За 2012-2014 гг. в добывающих отраслях произошло резкое увеличение доли займов с 8 до 52%, а в промышленном в производстве - с 29 до 45%.

При этом, если проанализировать отдельно показатели темпов роста корпоративного кредитования в целом по банковской системе, то их прирост за 9 мес 2014 г. вызван факторами переоценки (валютных ссуд, рефинансирования внешнего долга компаний, кредитов по крупным стратегическим проектам, рефинансированием кредитов).

По мнению ряда банковских экспертов, в дальнейшем ожидается существенное снижение спроса на кредиты со стороны обрабатывающих и строительных предприятий. Более устойчивыми к кризисным проявлениям в экономике традиционно являются торговые предприятия, если они не связаны с импортной продукцией. Резкого сокращения спроса на кредиты в сельском хозяйстве не ожидается, за исключением тех компаний, которые существенно зависят от импортной составляющей. Наиболее спорной является оценка объемов заимствований малого и среднего бизнеса [16].

Таблица 1. Цена кредитных ресурсов для предприятий в 2010-2014 гг., %

| Год | Рентабельность активов заемщиков | Ставки по кредитам в рублях (свыше одного года) | Спрэд |

| 2010 | 7,7 | 11,0 | -3,3 |

| 2011 | 10,3 | 10,6 | -0,3 |

| 2012 | 6,8 | 12,2 | -5,4 |

| 2013 | 4,2 | 10,6 | -6,4 |

| 2014 | 2,6 | 13,6 | -11,0 |

Источник: рассчитано автором по данным Банка России.

В целом проведенный анализ основных финансовых показателей позволяет утверждать, что потребность в насыщении экономики кредитными ресурсами будет нарастать, при этом рост ставок по ссудам в банках не будет способствовать скорейшему удовлетворению спроса на кредиты. Очевидно обострение проблемы недоступности кредитный средств для реального сектора экономики (табл. 1).

Анализ данных, представленных в табл. 1, показывает, что наиболее благоприятная ситуация, как и во всей экономике, приходится на 2011 г. В этот период ставки по ссудам были наиболее приближены к показателю рентабельности заемщиков, значит, оптимальны для процесса кредитования как с точки зрения выдачи займа, так и его возвратности. Далее очевидно нарастание разрыва. Причем, если в 2010 г. спрэд составлял -3,3%, то уже в 2012 г. -5,4%, а после 2013 г. последовал резкий скачок с -6,4 до -11%. Таким образом, ситуация складывается не в пользу потребностей экономики, требующей расширения доступности источников и длительности сроков кредитования.

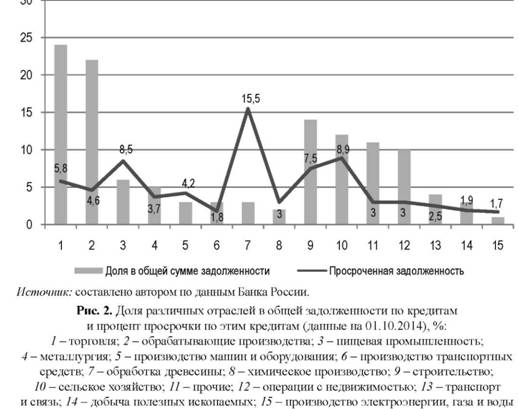

В сложившихся условиях необходимо учитывать карту рисков кредитования, сложившуюся к концу 2014 г., по отраслям хозяйствования (рис. 2).

Данные риски связаны в первую очередь с долей просроченной задолженности в общей сумме кредитного долга. Наибольший удельный вес займов в пределах от 13,9 до 24,8% традиционно приходится на сферу торговли, обрабатывающей промышленности, строительства и сельского хозяйства, что связано с особенностями производственных циклов. И, если в торговле и обрабатывающих сферах просроченная задолженность составляет не более 1/5 суммы общего долга, то в строительстве это значение достигает 7,5% - почти половину общей ссуды, а в сельском хозяйстве процент просрочки уже превышает долю кредита отрасли в общей задолженности. Вместе с тем растет количество отраслей, где сумма просроченной задолженности превышает величину общей суммы кредита. Из пятнадцати сфер хозяйствования, представленных на рис. 2, такая ситуация складывается в десяти отраслях. Так, доля предприятий, обрабатывающих древесину, в общей сумме задолженности по кредитам составляет не более 3%, при этом процент просрочки по этим кредитам достигает 15,5%. Почти вдвое просрочка превышает долг в пищевой промышленности, производстве машин и оборудования, химической отрасли.

Достаточно серьезным фактором является рост показателя отношения совокупной величины крупных кредитных рисков к капиталу. Общий тренд на снижение, уверенно продолжавшийся с 2007 г., к 2010 г. достиг своего исторического минимума в 186%. Резкий скачок к концу 2011 г. вернул этот показатель на отметку 228%, а в ноябре 2014 г. его величина составила 244%, что превысило пиковое значение 2007 г. в 240%.

Аналогичная ситуация складывается, исходя из анализа доли крупных кредитных рисков, в активах банковского сектора. Снижение данного показателя с 25,8% в 2013 г. продолжалось до начала 2014 г. и достигло минимального значения в 25,1%. К концу 2014 г. этот показатель поднялся выше значения 2013 г. и занял отметку 28,2%. Очевиден рост доли крупных кредитных рисков, что также не способствует расширению базы кредитования реального сектора экономики.

Следствием ситуации, сложившейся к 2014 г. в экономике в целом и в области кредитования в частности, является степень неудовлетворенности кредитных организаций и предприятий в отношении взаимодействия в сфере кредитных процессов. Банки не имеют достаточной уверенности в возврате кредитных средств и надежности залогового обеспечения на фоне ужесточения требований к кредитным процессам со стороны регулятора. Заемщики в свою очередь крайне осторожны в увеличении заимствований, зачастую не могут показать себя с наилучшей стороны как перспективного заемщика, особенно это касается инновационных предприятий, которые не в полной мере используют возможности раскрытия информации на основе баланса с соответствующим документированием. Следует отметить в целом слабость системы реструктуризации долгов в области кредитования.

Вместе с тем следует согласиться с позицией, согласно которой перспективными для банков считаются именно предприятия с инновационной составляющей.

Проведенный анализ экономической ситуации кредиторов и заемщиков позволяет утверждать, что происходящие изменения под влиянием различных факторов обусловливают необходимость качественной перестройки контрольных процессов банков в области кредитования. В этих целях следует изменить акценты методологии кредитного процесса. На основе экспертизы методологии укрупненной схемы кредитного процесса, представленной на рис. 3, можно сделать вывод о том, что наибольшее внимание банк уделяет этапам 1-5. По своей сути они представляют лишь начало кредитного процесса, требующего от сторон согласования основных параметров сделки. На этом этапе банк крайне внимательно анализирует экономическую и юридическую стороны заемщика. Вместе с тем практика показывает, что невозвратной может стать ссуда любой категории качества.

Следует отметить, что в экономической литературе достаточно широко представлены исследования на тему оценки предприятий с позиции банка. Современные ученые отмечают, что одной из первых эту проблему обозначила в своих работах С.Б. Барнгольц, разработав базовые понятия кредитоспособности предприятий, организаций и проанализировав направления взаимодействия предприятий с кредитными организациями [13]. Также следует отметить ее вклад в формирование базы риск-ориентированного аудита коммерческого банка, одним из объектов которого является кредитный риск [3]. Важно, что в этих исследованиях подчеркивается необходимость углубленного анализа взаимосвязи финансовых результатов с изменениями производственного характера, управленческой составляющей предприятия, что в настоящее время востребовано в банковских методиках. Прогрессивные направления оценки заемщика дополняются анализом, в основе которого лежит ресурсный подход. В дополнение к традиционным направлениям анализа предприятий предлагается типизация экономического состояния заемщика, исходя из сочетания выручки, трудовых, материальных и прочих ресурсов, которые рассматриваются как факторы достижения результата [12].

Несмотря на стремительное развитие скор-ринговых моделей, которые широко применяются банками для оценки заемщиков - физических лиц, следует согласиться с авторами, что в отношении предприятий и организаций требуется реализация дифференцированного подхода. При использовании банками финансовых коэффициентов для оценки эффективности и рискованности ссудных операций необходимо иметь в виду, что в кредитном процессе значительную роль могут сыграть как изначально сложившиеся отношения между сторонами, так и понимание внутренних процессов (технологических, управленческих и пр.) деятельности заемщика [10]. Такой подход позволит сформировать объективное мотивированное профессиональное суждение с позиции совершенствования методики определения справедливой стоимости ссуды [9].

Проведенный анализ методик оценки кредитоспособности юридических лиц ряда крупнейших банков позволил утверждать, что они имеют один общий недостаток - недостаточную методическую базу оценки нефинансовых параметров заемщика [15].

С учетом сложившейся в экономике ситуации, когда и банки, и заемщики испытывают неуверенность в стабильности взаимовыгодных отношений, на первый план выходят вопросы качественной организации мониторинга обслуживания долга. Именно этот этап должен быть методологически проработан с позиции построения контрольных процессов, призванных своевременно сигнализировать менеджменту о возможных критических отклонениях. Кроме того, процесс должен носить двусторонний характер, позволяющий обеспечить информационную прозрачность и для клиента, и для банка. Такой подход становится актуальным с учетом новаций, проводимых в законодательном регулировании банковской деятельности. Они требуют от банков затрат на перестройку кредитных процессов, что, безусловно, накладывает нагрузку на их деятельность. В то же время эти новации должны быть понятны клиентам. К числу таких нововведений можно отнести введение дополнительных требований к капиталу в соответствии с положениями «Базель III». Так, стандартами предусмотрено изменение расчета кредитного риска по требованиям к центральному контрагенту. А именно - в рамках стандартизированного подхода вводится коэффициент взвешивания не менее 2% по данным требованиям. Дополнительно в рамках IRB-подхода, основанного на системе внутренних рейтингов заемщиков, повышен коэффициент корреляции (на 25%) для расчета кредитного риска крупных финансовых организаций, что потребует перестройки самих моделей.

Кроме того, у банков появилась обязанность отслеживать признаки реальной деятельности заемщиков, были введены новые нормативы кредитования, ограничивающие до 20% капитала в случае связи заемщика с собственниками банка, ужесточение требований норматива по кредитованию связанных сторон. В отношении последнего следует согласиться с мнением практиков, которые указывают на необходимость создания действенных внутрибанковских методик адекватной оценки уровня риска. Подчеркивается необходимость развернутого анализа возможного ухудшения финансового состояния заемщика, угрожающего группе взаимосвязанных сторон [14].

Даже отмена квартальной отчетности для предприятий и организаций требует от банка перестройки системы мониторинга исполнения обязательств по погашению ссуды и формированию объективного мотивированного суждения, так как это требует налаживания каналов получения достоверной информации от клиента.

Параллельно идут процессы реформирования систем расчетов, внедряются в отечественную практику хорошо зарекомендовавшие себя в проектном финансировании эскроу-счета, что опять же требует от банков и клиентов взаимодействия и совершенствования форм кредитных отношений.

Активное внедрение в практику системы присвоения внутренних рейтингов заемщикам как направление использование опции «Базель II», с одной стороны, дает банку преимущество, позволяющее проводить группировки. С другой стороны, банки постепенно становятся заложниками математических моделей, которые предлагают все большее количество дополнительных, уточняющих количественных факторов, которые, тем не менее, не способны заменить в совокупности качественной характеристики клиента. Именно поэтому в центре внимания стоит проблема правильного определения показателя вероятности банкротства заемщика, объединившего базовый подход и подход «Базель II». Ряд исследователей приходят к выводу, что зависимость от выбираемых банком значений этого показателя может привести кредитную организацию к негативным последствиям [18].

Принимая во внимание тот факт, что перспективным направлением развития экономики являются инновации, представляет интерес позиция авторов, предлагающих введение новой категории инновационных ссуд, либо выделения в специальный блок кредитных заявок заемщиков, реализующих инновационные проекты для их комплексного анализа.

В сложившихся условиях целесообразно внедрение в банковскую практику нового подхода к построению кредитного механизма, в основе которого лежит стандарт качества банковской деятельности.

Стандарты качества банковской деятельности на протяжении десяти лет разрабатываются в Ассоциации российских банков при активном участии банковского сообщества и Банка России. В основе стандартов лежит банковский бизнес-процесс (например, кредитование), либо конкретный банковский продукт (например, реструктуризация задолженности физических лиц). При этом оба стандарта являются взаимодополняемыми

Следует отметить, что проблемы организации банковских процессов, вопросы управления и оптимизации, выделение зон рисков, в том числе в области кредитования и контроля, достаточно широко представлены в публикациях многих авторов [4, 6-8, 11, 17]. Вместе с тем стандарт качества организации управления кредитным риском в кредитных организациях, разработанный банками и одобренный советом Ассоциации российских банков, имеет ряд отличий, имеющих ключевое значение для выстраивания системы контроля.

В постулатах, изложенных в документе COBIT, содержится перечень целей контроля во взаимосвязи с процессами и бизнес-требованиями к отражению информации и предназначен для широкого круга пользователей (менеджеров, аудиторов, клиентов и др.). Стандарт качества управления кредитным риском расширяет традиционное представление о составляющих бизнес-процесса (табл. 2).

Таблица 2. Составляющие процесса кредитования (краткая выдержка из стандарта качества банковской деятельности)

| Составляющая | Содержание |

| Продуктовая (маркетинговая) | Состав лиц (стороны и пользователи) - требования компонента 2 «Надзорный процесс» и компонента 3 «Рыночная дисциплина» Базельского соглашения. Количественная сторона - внешние и внутренние кредитные рейтинги, в том числе IRB-подход (компонента 1 «Базель II») |

| Технологическая |

Стратегии кредитной политики и внутренних документов, регламентирующих порядок осуществления кредитных операций. Оценка индивидуальных кредитных рисков. Управление кредитным портфелем. Кредитный мониторинг. Работа с проблемными кредитами |

| Организационная |

Конфигурация организационной структуры (подразделения, коллегиальные органы управления). Выделение и закрепление функций (видов деятельности) между подразделениями. Распределение обязанностей и ответственности между менеджментом и коллегиальными органами управления |

| Управленческая | Определение регламентирующих действий в документах (стратегии, политики, планы, инструкции, методики). Исполнение функций менеджмента по мероприятиям планирования (организации и внутреннему контролю, аудиту). Отдельное внимание - стресс-тесты с акцентом на учет экономического цикла, внешних и внутренних факторов |

| Информационная |

Определение состава, качества, источников, способов обработки и хранения информации. Требования к организации и управлению информационными потоками (для управления кредитным портфелем, мониторинга, внутреннего контроля) |

| Программно-техническая | Характеристика средств обработки, доставки, хранения управленческой информации (программного обеспечения и технических средств) для управления кредитными процессами (например, информация о кредитных рисках на индивидуальном уровне, включая информацию о концентрации риска по признакам, установленным политикой банка) |

| Кадровая | Наличие корпоративного кодекса, требований к персоналу, обучение и мотивация сотрудников (корпоративная культура) |

| Имущественно-техническая | Количественные и качественные характеристики используемого оборудования, техники и др. |

| Клиентская (раскрытие информации) | Обеспечение прозрачности процесса для клиентов и других заинтересованных сторон (публичные результаты самооценки по выполнению данного стандарта) |

Документ представляет описание девяти компонентов, которые имеют шесть уровней зрелости (от первоначального, базирующегося на нормативной документации Банка России, до оптимизированного -лучшей банковской практики) [20].

Проведенный анализ стандарта качества кредитования позволяет утверждать, что с позиции управления рисками и для целей внутреннего контроля документ позволяет оптимальным образом выстроить матрицу ролей и ответственности участников внутреннего контроля. Тем самым в кредитном процессе на всех уровнях в соответствующей организационной структуре банка закрепляются владельцы, исполнители и кураторы процесса контроля, определяются роль и функции общего собрания акционеров, совета директоров и правления банка.

Анализ результатов самооценки, проведенной банками, показал действенность данного стандарта с позиции мониторинга и выявления узких мест для целей контроля и оптимизации самого кредитного процесса, в том числе с учетом требований международных стандартов, таких как Базельские соглашения [19].

Таким образом, стандарт качества организации управления кредитным риском как инструмент контроля способствует реализации:

- постулатов корпоративного управления (организационная составляющая);

- парадигмы процессного подхода;

- риск-ориентированного подхода, сквозного построения процессов внутреннего контроля;

- принципа информационной прозрачности (широкий круг как внутренних, так и внешних пользователей/клиентов);

- дифференцированного подхода к оценке заемщика;

- адаптивности к изменению внешней/внутренней среды;

- организации самооценки и мониторинга качества кредитного процесса.

Особую значимость стандарт приобретает с позиции информационной прозрачности. Если банк следует этому требованию и информирует клиентов о применении стандарта и самооценки по нему, процесс кредитования становится более прозрачным и понятным для заемщика, что положительно сказывается на дальнейшем развитии взаимоотношений.

В настоящее время достаточно серьезное внимание уделяется реализации концепции риск-ориентированных проверок, развиваются такие направления, как стратегический аудит и аудит бизнеса, операционный аудит и др. [2]. В банках происходит реформация системы внутреннего контроля и активное внедрение института внутренних аудиторов. В связи с этим применение таких новых направлений, как стандарты качества, будет способствовать не только оптимизации внутренних процессов контроля, но и представлять ценность для внешних проверяющих, формирования профессионального суждения. В сфере внешнего аудита достаточно широко обсуждаются концепция аудита в широком понимании и ее влияние на реформу образования аудиторов [5]. В этом смысле стандарты качества, сочетающие в себе стратегические цели с организационно-управленческой структурой, направленные на достижение конкретных результатов, в полной мере отвечают и способствуют развитию аудита в широком понимании.

Список литературы

1. Аганбегян А.Г., Ивантер В.В. Текущая экономическая ситуация в России: траектория развития и экономическая политика // Деньги и кредит. 2014. № 11. С. 3-10.

2. Аудит: учебник / под ред. Р.П. Булыги. М.: Юнити-Дана, 2013. 431 с.

3. Барнгольц С.Б., Грязнова А.Г. Банковский аудит и его роль в снижении банковских рисков // Деньги и кредит. 1997. № 10. С. 20-28.

4. БулыгаР.П. Инновации современного аудита: аудит эффективности бизнес-процессов // Аудитор. 2012. № 3. С. 16-22.

5. Булыга Р.П. Широкий взгляд на профессию как стратегическое направление становления инновационного образования аудиторов // Учет. Анализ. Аудит. 2014. № 1. С. 14-24.

6. Гаврилина В.Ф. Идентификация операционных рисков на основе бизнес-процессов // Управление в кредитной организации. 2012. № 1. С. 17-26.

7. Исаев Р.А. Банковский менеджмент и бизнес-инжиниринг: в 2 т. М.: ИНФРА-М, 2013.

8. Королев О.Г. О сущности банковских бизнес-моделей // Экономические науки. 2014. № 3. С. 69-74.

9. Королев О.Г. Подходы к разработке коммерческими банками методик определения справедливой стоимости ссудной задолженности // Аудит и финансовый анализ. 2007. № 1. С. 263-288.

10. Королев О.Г. Формирование профессионального суждения при оценке кредитных рисков // Экономические науки. 2006. № 5. С. 53-65.

11. Лопатин В.А. Сервисный подход к управлению бизнес-процессами // Управление в кредитной организации. 2011. № 5. С. 6-9.

12. Любушин Н.П., Бабичева Н.Э., Козлова Л.В. Учет фактора риска в анализе кредитоспособности заемщика // Экономический анализ: теория и практика. 2011. № 10. С. 2-7.

13. Мельник М.В. Будущее строится на надежном фундаменте // Учет. Анализ. Аудит. 2014. № 1. С. 7-13.

14. Мурина Н.В. Риск кредитования групп связанных заемщиков: оценка и регулирование // Управление в кредитной организации. 2013. № 3. C. 17-19.

15. Половинкина О.М. Методика оценки финансового положения крупных корпоративныхзаемщиков // Банковское кредитование. 2014. № 4. С.21-28.

16. Результаты опроса топ-менеджеров банков на IX ежегодной конференции «Финансы растущему бизнесу - 2014: будущее рынка кредитования МСБ». URL: http://raexpert.ru/researches/banks/frb_2014_opros#3.

17. Тысячникова Н.А. Внутренний контроль бизнес-процессов банка: выявление проблемных участков // Внутренний контроль в кредитной организации. 2013. № 3. С. 17-25.

18. Хафизов А.Ф. Проблемы теории и практики оценки кредитного риска // Инновационное развитие экономики. 2013. № 6. С. 87-90.

19. Юшкова С.Д. Адаптация Базельских соглашений для целей внутренних стандартов деятельности банка // Аудитор. 2013. № 4. С. 29-37.

20. Юшкова С.Д. Инновации стандартизации для целей управления и контроля. Одинцово: ОГИ, 2011. 180 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ