Анализ процентного дохода при внутрисистемном взаимодействии подразделений многофилиального коммерческого банка

Т.Н. Данилова,

доктор экономических наук, профессор,

заведующая кафедрой финансов и кредита

В.А. Решетов

Волго-вятская академия государственной службы,

г. Нижний Новгород

Финансы и кредит

№35 (323) 2008

Приоритетным направлением развития многих крупных коммерческих банков в настоящее время является расширение территориального присутствия и как следствие увеличение каналов предложения своих услуг. При формировании региональной сети обозначается четкое разграничение функций между головной и дочерними структурами. Центр (головной офис банка) осуществляет единое финансовое руководство в целях оптимального распределения и использования ресурсов, подбор высшего руководства и управления материальными, финансовыми и людскими ресурсами.

Создание внутренних структур предполагает внутрибанковское кредитование и перераспределение ресурсов. Манипулирование кредитной и депозитной процентными ставками между учреждениями одного банка стало одним из важных преимуществ. За счет снижения разницы между ставками привлечения и выдачи финансовых ресурсов возможна их значительная экономия, а также получение некоторых льгот (например региональных) и определенного финансового выигрыша при использовании завышенных трансфертных цен, что позволяет легко превращать филиал в «убыточный».

При этом филиалы обязаны возвратить с процентами суммы ссуд, выделенных им в качестве временной финансовой помощи из центра. денежные средства принимаются от филиалов по межбанковским ставкам.

Эффективность филиального бизнеса для банка складывается из трех составляющих:

- балансовой прибыли (или убытка), заработанной самим филиалом;

- прибыли от взаимодействия с филиалом головной конторы банка (или убытка), полученной в результате положительного (или отрицательного) сальдо расчетов с филиалом;

- временной финансовой помощи филиалу, или затратами на создание.

Расчет балансовой прибыли не представляет сложностей. На практике зачастую представляют филиал убыточным, что достигается соответствующей разницей процентных ставок между выданными и привлеченными от филиала средствами. Это вызвано стремлением банка уменьшить налогооблагаемую базу — манипулирование трансфертными ценами [3]. Поэтому при расчете эффективности следует учитывать и скрытую прибыль филиала.

Прибыль от взаимодействия возникает вследствие того, что головная контора может пользоваться средствами филиалов, находящимися на корреспондентских счетах в центральном офисе, вкладывая их в более эффективные рынки. При этом надо помнить, что обычное суммирование денежных средств, выплаченных или полученных в разное время, может дать искаженное представление о размерах показателей, требуемых в результате расчетов. Это связано с основным принципом теории финансов — денежные суммы сегодня не эквивалентны денежной сумме завтра, так как деньги должны находиться в обороте, на них должны начисляться проценты, действует инфляция и другие факторы. Банк, получая в течение анализируемого периода финансовые ресурсы от филиала, возвращает их в оборот, где они вновь начинают приносить доходы. Образуется так называемый «дополнительный доход», или прибыль от взаимодействия.

При построении филиальной сети возникает потребность в построении децентрализованной системы управления банком, качественного планирования и эффективного управления запланированным результатом, а также во внедрении системы управления рисками.

Крупные банки с широкой филиальной сетью должны иметь отвечающую данному состоянию систему управления. В централизованной системе, когда за местных сотрудников все решения принимаются сверху, возникает угроза для существования и развития банка.

Главной целью системы управления, опирающейся на децентрализацию принятия решений, является повышение мотивации сотрудников банка путем делегирования полномочий вниз на места при одновременном повышении ответственности за результат работы [5, 6]:

- соглашение по целям между центром и филиалом: бюджет процентных операций, бюджет затрат, плановая/минимальная маржа1;

- вспомогательные инструменты: назначение кондиционных2 условий, лимиты, система бонусов/малусов;

- собственные операции центра: межбанковские операции, операции на открытом рынке, торговля иностранными валютами;

- децентрализованное управление рынками: результаты (кондиционный вклад, маржа, комиссионные доходы), производительность, самоконтроллинг.

1 Маржа — разница между ставками по кредитам различных категорий заемщиков.бЧистая процентная маржа — показатель прибыльности банка — разница между средней процентной ставкой, получаемой по кредитам и инвестициям, и средней ставкой, уплачиваемой по обязательствам и капиталу.

2 Кондиционность — качество объекта, т.е. совокупности свойств, которым должен соответствовать объект согласно стандарту или условиям договора, отражающих степень пригодности объекта и взаимосвязи свойств для достижения целей. В данном контексте под кондиционностью подразумевается соответствие финансового инструмента банка нормам, уровню риска, уровню доходности, объемам резервирования, требованиям, которым должен соответствовать продукт.

Платежеспособность Банка связана с ликвидностью, привлечением необходимых ресурсов или временным размещением свободных средств на финансовых (денежном, валютном и ином) рынках по своим операциям или по заказам клиентов, выполнением требований положений по ликвидности, предъявляемых банковским надзором.

При этом возникают операции по трансформации сроков, что в свою очередь предполагает управление рыночным риском в целях извлечения дохода от ожидаемого развития ситуации на рынке (процентный, валютный и курсовые риски). В связи с этим появляется необходимость установления базовых процентных ставок3 для децентрализованных структур.

3 Базовая процентная ставка — (англ. base interest rate) — процентная ставка, устанавливаемая и публикуемая банками для определения базовой основы начисления процентов по различным видам кредитов. При предоставлении кредитов процентная ставка определяется по базисной процентной ставке, а также исходя из уровня процентной маржи. Размер базисной процентной ставки зависит от спроса на кредитные ресурсы и их предложения, процентных ставок денежного рынка, процентных ставок, устанавливаемых властями. Базисная процентная ставка является, как правило, минимальной процентной ставкой банка.

При определении процентного дохода от операционной деятельности филиала банка необходимо учитывать, что филиалы обязаны возвратить с процентами суммы ссуд, выделенных им в качестве временной финансовой помощи из центра. В то же время филиал может выполнять и функцию центра привлечения ресурсов и фондировать центр, либо другие филиалы. Такой подход соответственно определяет необходимость внутрисистемного учета и как следствие — усложнение определения результатов взаимодействия филиалов и центра [2].

Филиалы после заключения сделки с клиентом освобождаются от рисков изменения процентных ставок и зарабатывают гарантированно по последующим периодам свой кондиционный вклад4.

4 Клиентская часть процентной ставки — клиентская часть доходности, сформированная исходя из определения спроса на кредитные ресурсы и их предложения, процентных ставок денежного рынка, процентных ставок, устанавливаемых Центральным банком РФ.

При этом центр может также зарабатывать доход на внешнем рынке тем, что использует разницу в процентах по различным срокам. Например, он может разместить средства на три месяца под 4,5 % годовых, используя ресурсы по однодневным займам по 4,4 %. Или же он может разместить ресурсы на рынке капитала на 10 лет, используя для этого одногодичный заем на денежном рынке. Данный процентный доход по трансформации сроков несет, естественно, риск изменения процентной ставки.

Введем следующие обозначения:

- DКР(x) — ставка по кредиту со сроком x;

- DоДКР(x) — рыночная ставка offer со сроком x на денежном и капитальных рынках (ДКР);

- DbДКР(x) — рыночная ставка bid со сроком x на денежном и капитальных рынках;

- DДЕП(x) — ставка по вкладу со сроком х;

- DД — дневная ставка на денежно-кредитном рынке;

- V — объем сделки.

Предположим, что банк предоставляет заемщику кредит на четыре года и одновременно привлекает срочный вклад на один год, при этом объемы операций совпадают. Тогда результаты деятельности по проводимым сделкам в разрезе подразделений можно определить следующим образом [4]:

1. Филиал, разметивший кредит:

- Кондиционная маржа (MD1) = DКР(4) — DоДКР(4);

- Кондиционный вклад (MV1) = Кондиционная маржа * V;

- Структурный вклад5 (SV1) = (DоДКР(4) — DД )V.

2. Филиал, привлекший кредит:

- Кондиционная маржа (MD2) = DbДКР(1) — DДЕП(1)

- Кондиционный вклад (MV2) = Кондиционная маржа * V;

- Структурный вклад (SV2) = [DД — DbДКР(1)] * V.

3. Центральный офис — казначейство:

- Маржа трансформации сроков (SD) = DоДКР(4) — DbДКР(1);

- Вклад трансформации сроков (SM) = Маржа трансформации сроков * V.

- Прибыль по процентным операциям (P) = MD1 + MD2 + SM.

5 Структурная часть процентной ставки — структурная составляющая доходности, сформированная исходя из трансформационных операций по срокам по различным инструментам и учитывающая возникновение риска изменения рыночной процентной ставки.

Пусть кондиционная маржа (вклад) децентрализованного подразделения выдавшего кредит составляет 1 % (1 ед.) (табл. 1).

Таблица 1.

| Сделки с клиентами | Процентные ставки для клиентов, % | Конгруэнтная6 по срокам процентная ставка ДКР, % | Кондиционная маржа, % | Объем, ед. | Кондиционный вклад, ед. |

| Кредит на 4 года | 7.53 | 6.53 | 1.00 | 100 000 | 1 000 |

| Срочный вклад | 5.18 | 6.18 | 1.00 | 100 000 | 1 000 |

| на 1 год | |||||

| Общая сумма | 1.00 | 200 000 | 2 000 |

6 Конгруэнтность (лат. congruens — совпадающий) — количественная равнозначность качественно равноценных (эквивалентных) состояний какого-либо процесса.

Кондиционная маржа (вклад) децентрализованного подразделения, привлекшего вклад, составляет также 1 % (1 ед.). Казначейство, которое решило не проводить контрсделок и войти в процентный риск в целях извлечения трансформационного дохода, имеет структурную маржу 0,35 % (вклад 350 ед.) (табл. 2).

Таблица 2.

| Сделки с клиентами (актив) | Конгруэнтная по срокам процентная ставка ДКР, % | Дневная ставка, % | Структурный вклад, % | Сделки с клиентами (пассив) | Конгруэнтная по срокам процентная ставка ДКР, % | Дневная ставка, % | Структурный вклад, % |

| Кредит на 4 года | 6,53 | 4,40 | 2,13 | Срочный вклад на 1 год | 6,18 | 4,40 | -1,78 |

| Сумма актива | 6,53 | 4,40 | 2,13 | Сумма пассива | 6,18 | 4,40 | -1,78 |

| Структурная маржа | 0,35 % | ||||||

Таким образом, процентный доход подразделений составляет:

- MD1 = 1 000 ед.;

- MD2 = 1 000 ед.;

- SD = 350 ед.;

- P = 2 350 ед.

Базовый метод позволяет вычленить периодический вклад каждого подразделения, однако не дает возможности оценить будущие события. Это позволяет сделать расширенная модель [4].

Рассмотрим расширенную модель рыночной процентной ставки, построенной на основе рыночной стоимости или, иначе говоря, на приведенной стоимости [1].

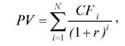

В расширенной модели все предстоящие платежи дисконтируются с помощью соответствующего по сроку дисконтного фактора по каждому платежу.

где PV — приведенная стоимость, или текущая цена сделки;

CF — будущая стоимость доходов/расходов по сделке в момент времени i;

N — число лет по сделке;

r — стоимость капитала, или стоимость денег во времени (ставка ДКР).

Предположим, что банк в 2008 г. выдаст кредит клиенту на четыре года на сумму 100 000 ед. под 7,53 %. При этом он осуществляет одно годичное финансирование кредита из клиентского вклада на ту же сумму, взятого под 5,18 %.

В табл. 3 приведены процентные ставки денежного и капитального рынка (ставки ДКР), а также соответствующие им дисконтные факторы.

Таблица 3.

| Срок | Ставка ДКР, % | Дисконтный фактор |

| 1 год | 6,18 | 0,9417973 |

| 2 года | 6,35 | 0,8840580 |

| 3 года | 6,46 | 0,8285270 |

| 4 года | 6,53 | 0,7759960 |

Приведенная стоимость вкладов подразделений MV1 (PMV1) и MV2 (PMV2) на момент совершения сделки t = 0 приведена в табл. 4:

Таблица 4.

| Год | Точка отсчета | 1 год | 2 года | 3 года | 4 года | |

|

Приведенная стоимость |

||||||

| Дисконтный фактор | 0,941797 | 0,884058 | 0,828527 | 0,7759963 | ||

| Ставка по кредиту, % | 7,53 | |||||

| Платежи по кредиту | 100 000.00 | 7 530,00 | 7 530,00 | 7 530,00 | 107 530,00 | |

|

Приведенная стоимость |

7 091,73 | 6 656,96 | 6 238,81 | 83 442,88 | 103 430,38 | |

| Процентная ставка ДКР, % | 6,53 | |||||

| Платежи «фикс» - сделки ДКР | 100 000.00 | 6 530,00 | 6 530,00 | 6 530,00 | 106 530,00 | |

|

Приведенная стоимость |

6149,93 | 5 772,90 | 5 410,28 | 82 666,89 | 100 000,00 | |

| PMV1 вклада в t = 0 | 3 430,38 | |||||

| Ставка по вкладу, % | 5,18 | |||||

| Платежи по вкладу | 100 000,00 | -105 180,00 | ||||

|

Приведенная стоимость |

-99 058,21 | -99 058,21 | ||||

| Процентная ставка ДКР, % | 6,18 | |||||

| Платежи «фикс» - сделки ДКР | -100 000,00 | -106 180,00 | ||||

|

Приведенная стоимость |

-100 000,00 | -100 000,00 | ||||

| PMV2 вклада в t = 0 | 941,80 | |||||

Результаты расчетов кондиционных вкладов по базовой модели отличны от результатов расчета по расширенной модели метода рыночной процентной ставки. Так, значения доходов подразделений составляют:

- по кредиту MV1 = 1000 ед. и PMV1 = 3 340,38 ед.;

- для клиентского вклада соответственно MV2 = 1 000 ед. и PMV2 = 941,80 ед.;

- P = 3 340,38 + 941,80 = 4 282,18 ед.

Приведенная стоимость структурного вклада составляет ноль, так как приведенная стоимость «фикс» - сделок на денежном и капитальном рынках по кредиту и привлеченному клиентскому вкладу равна по 100 000 ед., вычитая одно из другого, получим в результате 0 ед. Этот результат отличен от результата расчетов приведенной стоимости структурного вклада Казначейства по базовой модели, которая составляет 350 ед.

Причина этих несовпадений в том, что при базовом методе расчет относится на время t = 1, рассматривается только период в один год. При расширенном методе все платежи приводятся на момент t = 0, он «смотрит» на все последующие платежи.

Рассмотрим состояние в момент t = 1 по расширенной модели и рассмотрим то, какому риску подвергает себя Казначейство, если оно не закроет сразу открытых позиций. В первом случае процентные ставки через год будут считаться неизменными, а во втором произойдет изменение процентных ставок на рынке (табл. 5).

Таблица 5.

| Срок | Ставка ДКР, % | Дисконтный фактор |

| 1 год | 8,14 | 0,924727 |

| 2 года | 8,14 | 0,855120 |

| 3 года | 8,13 | 0,790991 |

| 4 года | 8,12 | 0,731824 |

Мы считаем процентные ставки неизменными. Центр имеет следующие курсовые стоимости:

- MD1 = 1 000 + 2 654,38 = 3 654,38 ед.;

- MD2 = 1 000 ед.;

- SD = 350 + 185,81 = 535,81 ед.;

- P = 5 190,19 ед.

- Приведенная стоимость вкладов (t = 1) приведена в табл. 6.

Таблица 6.

| Год | Точка отсчета | 1 год | 2 года | 3 года | 4 года | |

|

Приведенная стоимость |

||||||

| Дисконтный фактор | 0,941797 | 0,884058 | 0,828527 | |||

| Ставка по кредиту, % | 7,53 | |||||

| Платежи по кредиту | 100 000,00 | 7 530,00 | 7 530,00 | 7 530,00 | 107 530,00 | |

| Приведенная стоимость | 7 091,00 | 6 656,00 | 89 091,51 | 102 840,20 | ||

| Процентная ставка ДКР, % | 6,53 | |||||

| Платежи «фикс»-сделки ДКР | 100 000,00 | 6 530,00 | 6 530,00 | 6 530,00 | 106 530,00 | |

| Приведенная стоимость | 6 149,93 | 5 772,00 | 88 262,98 | 100 185,81 | ||

| PMV1 вклада в t = 1 | 2 654,38 | |||||

| Ставка по вкладу, % | 5,18 | |||||

| Платежи по вкладу | -100 000,00 | -5 180,00 | ||||

| Приведенная стоимость | 100 000,00 | 100 000,00 | ||||

| Процентная ставка ДКР, % | 6,18 | |||||

| Платежи «фикс»-сделки ДКР | -100 000,00 | -6 180,00 | ||||

| Приведенная стоимость | 100 000,00 | 100 000,00 | ||||

| PMV2 вклада в t = 1 | 0 | |||||

Таким образом, Казначейство в t = 1 реализует трансформационный вклад в размере 350 ед., как и в базовой модели. Расширенный метод «смотрит» в будущее и если Казначейство в t = 1 закроет все позиции, то оно реализует общий трансформационный вклад в размере 535,81 ед. (350+185,81).

При условии изменения процентных ставок решение Казначейства не закрывать открытые позиции в ожидании благоприятного развития процентных ставок на рынке согласно приведенному примеру изменения процентных ставок оказалось неверным (табл. 7).

- MD1 = 1 000 + 2 570,84 = 3 570,84 ед.;

- MD2 = 1 000 ед.;

- SD = 350 — 4 113,33 = — 3 763,33 ед.;

- P = 807,51 ед.

Приведенная стоимость трансформационного вклада стала отрицательной: — 4 113,33 ед.

Таблица 7.

| Год | Точка отсчета | 1 год | 2 года | 3 года | 4 года |

Приведенная стоимость |

| Дисконтный фактор | 0,924727 | 0,85512 | 0,790991 | |||

| Ставка по кредиту, % | 7,53 | |||||

| Платежи по кредиту | 100 000,00 | 7 530,00 | 7 530,00 | 7 530,00 | 107 530,00 | |

| Приведенная стоимость | 6 963,19 | 6 439,00 | 85 055,26 | 98 457,51 | ||

| Процентная ставка ДКР, % | 6,53 | |||||

| Платежи «фикс»-сделки ДКР | 100 000,00 | 6 530,00 | 6 530,00 | 6 530,00 | 106 530,00 | |

| Приведенная стоимость | 6 038,47 | 5 583,00 | 84 264,27 | 95 886,67 | ||

| PMV1 вклада в t = 1 | 2 570,84 | |||||

| Ставка по вкладу, % | 5,18 | |||||

| Платежи по вкладу | -100 000,00 | -5 180,00 | ||||

| Приведенная стоимость | 100 000,00 | 100 000,00 | ||||

| Процентная ставка ДКР, % | 6,18 | |||||

| Платежи «фикс»-сделки ДКР | -100 000,00 | -6 180,00 | ||||

| Приведенная стоимость | 100 000,00 | 100 000,00 | ||||

| PMV2 вклада в t = 1 | 0 | |||||

Можно констатировать, что базовый метод фактически можно использовать как однопериодный «ex-post» -анализ (анализ статистических данных эксперимента относящися к прошлому по отношению к моменту наблюдения, при котором контроль за ходом эксперимента имитируется при анализе данных). расширенный метод показывает доход, который будет иметь Казначейство, если оно закроет позиции.

Как один, так и второй метод обладают своими преимуществами и недостатками. Каким образом банк решит применять данные методы, зависит от позиции руководства банка. В условиях развития информационных систем можно рекомендовать внедрение сразу двух методов.

При прогнозировании трансформационного вклада нужно учитывать возможные сценарии изменения процентных ставок. Например, при некоторых стратегиях, в рамках которых центр не планирует закрывать открытые позиции в ожидании благоприятного развития процентных ставок на рынке, изменение процентных ставок может привести к отрицательной стоимости трансформационного вклада.

Несмотря на очевидную сложность, данный подход внедрен во многих финансово-кредитных учреждениях Германии и Швейцарии. Так, немецкий Deutsche Bank и швейцарский UBSиспользуют его в своей работе.

Литература

1. Криничанский К.В. Математика финансового менеджмента / Учеб. пособие. М., 2006.

2. Altman, Edward I. Financial Rations, Discriminant Analysis, And the Prediction of Corporate Bankruptcy // Journal of Finance, 1968 (September). P. 589 — 609.

3. Baltensperger, Ernst. Alternative Approaches to the Theory of the Banking Firm // Journal of Monetary Economics. 1980 (January). P. 1 — 37.

4. Edgeworth, Francic V. The Mathematical Theory of Banking // Journal of the Poval Statistical Society. 1988 (March). P. 113 — 127.

5. Kane and Burton G. Malkiel. Bank Portfolio Allocation. Deposit Variability, and the Availability Docturine // Quarterly Journal of Economics. 1965 (February). P. 113 — 134.

6. Биссада Й., Дермин Ж. Управление активами и пассивами в банках / Пособие пользователя. Материалы семинара. М.: Издательство Сбербанка России, 1996.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ