Управление дебиторской и кредиторской задолженностью: практика применения скидок и взаимозачетов

О.А. Овчинникова,

канд. экон. наук,

доцент кафедры учета и финансов

М.Ю. Ромадыкина

студентка 5 курса специальности

«Бухгалтерский учет, анализ и аудит»

Курский государственный университет

Auditorium: электронный научный журнал

Курского государственного университета

№2 (6) 2015

Наличие дебиторской и кредиторской задолженности можно рассматривать как неминуемое следствие системы расчетов между различными предприятиями. В ходе осуществления подобных расчетов постоянно существует разрыв между временем платежа и моментом перехода прав собственности на товар; предъявлением платежных документов и их оплатой и тому подобное. Следовательно, очень важно выбрать для таких взаимоотношений партнеров, способных вовремя и в полном объеме рассчитаться по своим обязательствам. В статье рассматриваются преимущества и недостатки применения в расчетах между контрагентами системы скидок и взаимозачетов.

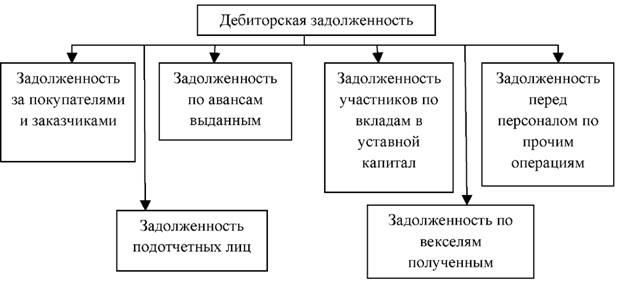

В процессе работы каждого предприятия возникает дебиторская и кредиторская задолженность, что является естественным процессом [Алехина 2013], так как данные виды задолженности включают в себя основные элементы, представленные на рисунках 1 и 2.

Рис. 1. Классификация дебиторской задолженности

Классификация кредиторской задолженности в зависимости от субъекта, которому причитается получение денежных средств от организации-должника [Парушина 2013], представлена на рисунке 2.

Рис. 2. Классификация кредиторской задолженности

Целесообразно органично управлять дебиторской и кредиторской задолженностью и следить за ее своевременным погашением [Киреева, Овчинникова 2014; Ходыревская, Припадчева, Заикин 2014]. Рассмотрим мероприятия по управлению данными видами задолженности через применение системы скидок и проведения взаимозачетов на примере ООО «Заря». Состав дебиторской и кредиторской задолженности представлен в таблице 1.

Таблица 1. Анализ состава дебиторской и кредиторской задолженности

| Наименование показателя | 2012 | 2013 | 2014 |

Темп роста 2014-2012, % |

| Краткосрочная дебиторская задолженность, всего: | 14137 | 9710 | 1345 | 9,51 |

| в том числе: | 13061 | |||

| расчеты с покупателями и заказчиками | 6264 | 1297 | 9,93 | |

| авансы выданные | - | - | - | - |

| прочая | 1076 | 3446 | 48 | 4,46 |

| Дебиторская задолженность всего | 14137 | 9710 | 1345 | 9,51 |

| Долгосрочная кредиторская задолженность, всего: | 45896 | 39 796 | 37644 | 82,02 |

| в том числе: | ||||

| кредиты | 45896 | 39 796 | 37644 | 82,02 |

| Краткосрочная кредиторская задолженность всего: | 23560 | 45251 | 40577 | 172,23 |

| в том числе: | ||||

| расчеты с поставщиками и подрядчиками | 11262 | 3560 | 27151 | 241,09 |

| расчеты по налогам и сборам | 132 | 204 | 1221 | 925 |

| кредиты | 6940 | 25995 | 8000 | 115,27 |

| займы | - | - | - | - |

| прочая | 5226 | 15392 | 4205 | 80,46 |

| Кредиторская задолженность, всего | 69456 | 84947 | 78221 | 112,62 |

Остановимся подробнее на каждом из предложенных направлений. Начнем с внедрения системы скидок на ООО «Заря». Покупателям могут быть предложены следующие скидки в зависимости от внесенной предоплаты:

- вариант А: если покупатель сразу вносит 20% предоплаты от общей суммы, то получает скидку в размере 3%;

- вариант Б: если покупатель вносит в счет предоплаты половину от общей стоимости продукции, то может рассчитывать на 6% скидку.

В таблице 2 представлены основные показатели, на которых отразится введение подобной политики управления расчетами. При этом необходимо рассчитать сумму дополнительной прибыли при введении скидок, на основании таблицы 3.

Таблица 2. Преимущества ООО «Заря» от использования системы скидок

| Показатель | Без скидки | Со скидкой | Изменения |

| Предоставляется скидка в размере 3% при предоплате 30% | |||

| Дебиторская задолженность, тыс.руб. | 1345 | 941,5 | -403,5 |

| Коэффициент оборачиваемости дебиторской задолженности | 18,04 | 25,8 | 7,76 |

| Период погашения дебиторской задолженности, дней | 19,96 | 13,45 | -6,01 |

| Предоставляется скидка в размере 6% при предоплате 50% | |||

| Дебиторская задолженность, тыс.руб. | 1345 | 672,5 | 672,5 |

| Коэффициент оборачиваемости дебиторской задолженности | 18,04 | 36,8 | 18,04 |

| Период погашения дебиторской задолженности, дней | 19,96 | 9,98 | -9,98 |

Таблица 3. Расчет дополнительной прибыли при использовании варианта А или Б

| Вариант | Размер скидки, % | Дебиторская задолженность, тыс. руб. | Изменение | Расчет |

| А | 3 | 1345 | 403,5 | 403,5 - 1345 * 0,03 = 363,15 |

| Б | 6 | 1345 | 672,5 | 672,5 - 1345 * 0,06 = 591,8 |

На основании вышеприведенных расчетов можно сделать следующие выводы. В случае если покупатель предпочтет вариант А, то сумма дебиторской задолженности снизится с 1345 тыс. руб. до 941,5 тыс. руб. К тому же подобная динамика приведет к увеличению коэффициента оборачиваемости дебиторской задолженности на 7,76.

Получается, что до внедрения скидки дебиторская задолженность превращалась в денежные средства в среднем 18 раз, а после - уже 25 раз. При этом период погашения данного вида задолженности снизился на 6 дней. Подобная динамика оценивается положительно, так как сокращается срок возврата покупателями своей задолженности.

При выборе варианта Б общая сумма дебиторской задолженности сократится на 672,5 тыс. руб. Это приведет к тому, что значение коэффициента оборачиваемости дебиторской задолженности после внедрения скидки составит 36,08, что на 18,04 больше, чем до предоставления скидки. Предположительно рост оборачиваемости данной задолженности также будет иметь правильную динамику, а именно снизится в среднем с 20 дней до 10 при использовании системы скидок.

В целом можно сказать, что внедрение такого направления корректировки величины дебиторской задолженности положительно скажется на финансовом состоянии ООО «Заря». При этом наибольший эффект можно получить при использовании 6% скидки в случае предоплаты в размере 50% от общей стоимости продукции. При выборе такого варианта развития событий ООО «Заря» получит максимально возможную дополнительную прибыль в размере 591,8 тыс. руб.

Затем проанализируем возможность сокращения кредиторской задолженности за счет взаимозачетов. В таблице 4 представлены сводные данные организаций, по которым можно произвести взаимозачеты.

Таблица 4. Сводные данные дебиторской и кредиторской задолженности ООО «Заря» на 1 января 2015 года

| Наименование покупателей |

Дебиторская задолженность, тыс. руб. |

Кредиторская задолженность, тыс. руб. |

Разница |

| ОАО «Новая жизнь» | 28,3 | 51,7 | 23,4 |

| ИП Боженко Н.Б. | 19,0 | 40,9 | 21,9 |

| ОАО «Русский дом» | 151,5 | 170,9 | 19,4 |

| Итого: | 198,8 | 263,5 | 64,7 |

На основании приведенных в таблице 4 данных можно сказать, что общая сумма дебиторской задолженности по вышеперечисленным организациям составляет 198,8 тыс. руб., а общая сумма кредиторской - 263,5 тыс. руб. Если эти предприятия погасят свою дебиторскую задолженность, то кредиторская задолженность сократится на ту же сумму. Также необходимо уточнить, что оставшуюся разницу от данной суммы кредиторской задолженности можно снизить частично за счет реализации продукции, выполнения работ и оказания услуг следующим предприятиям:

- ОАО «Новая жизнь» - 23,4 тыс. руб.;

- ИП Боженко Н.Б. - 21,9 тыс. руб.;

- ОАО «Русский дом» - 19,4 тыс. руб.

Таким образом, получается, общая сумма оставшейся кредиторской задолженности равна 64,7 тыс. руб. Предположим, что в данной ситуации произойдет снижение кредиторской задолженности на 30%, или 19,41 тыс. руб. Затем рассмотрим результат данного направления корректировки суммы кредиторской задолженности по данным таблицы 5.

Таблица 5. Экономическая эффективность от применения взаимозачетов на ООО «Заря»

| Показатель | До использования взаимозачетов | После использования взаимозачетов | Отклонение | |

| абсолютное | относительное, % | |||

| Выручка от реализации, тыс. руб. | 99707 | 129619,1 | 29912,1 | 130 |

| Себестоимость реализованной продукции, тыс. руб. | 90515 | 117669,5 | 27154,5 | 130 |

| Прибыль от продаж, тыс. руб. | 9192 | 11949,6 | 2757,6 | 130 |

| Чистая прибыль, тыс. руб. | 6820 | 8866 | 2046 | 130 |

| Рентабельность продаж, % | 9,22 | 9,22 | - | - |

| Кредиторская задолженность, тыс. руб. | 32577 | 22803,9 | -9773,1 | 30 |

На основании данных таблицы 5 можно сказать, что после введения данного мероприятия в ООО «Заря» сумма кредиторской задолженности сократится на 30%. При этом увеличение выручки от реализации можно ожидать в размере 29912,1 тыс. руб. Себестоимость реализованной продукции также увеличится с 90515 до 117669,5 тысяч рублей. Показатель чистой прибыли возрастет на 30% и составит 8866 тысяч рублей. В свою очередь рентабельность продаж не изменится в результате применения взаимозачетов, так как темп роста прибыли от продаж соответствует темпу роста выручки от реализации.

Подводя итог проведенному исследованию, можно сделать вывод, что грамотно выстроенная система скидок, а также механизм взаимозачетов:

- способны качественно повлиять на величину дебиторской и кредиторской задолженности,

- способны сбалансировать их размер, представить более выгодно ключевые показатели деятельности предприятия,

- могут быть использованы в практической деятельности коммерческих предприятий.

Библиографический список

1. Алехина А.А. Финансовая стратегия управления оборотным капиталом предприятия // Актуальные проблемы социально-гуманитарного и научно-технического знания. 2013. № 1-2 (1). С. 21-22.

2. Киреева Е.В., Овчинникова О.А. Сравнение учета финансовых инструментов в российской и международной практике // Материалы VII международной научно-практической конференции «Проблемы экономики, организации и управления в России и мире». Прага, 2014. С. 34-37

3. Парушина Н.В. Анализ краткосрочных обязательств и оборотных средств // Бухгалтерский учет. 2013. № 4. С. 51

4. Ходыревская В.Н., Припачеваа И.В., Заикин Е.Н. Повышение эффективности управления сбытом готовой продукции на сельскохозяйственном предприятии // Вестник Курской государственной сельскохозяйственной академии. 2014. № 6. С. 11-13

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ