Концепция валютно-финансового регулирования национальной экономики в условиях нестабильности глобальных финансов

А.В. Навой

д.э.н., профессор Департамента мировой экономики и мировых финансов

Финансового университета при Правительстве Российской Федерации

(г. Москва)

Финансовый журнал

№1 (41) 2018

Статья подготовлена в рамках выполнения научно-исследовательской работы по гранту РФФИ № 17-02-00347 «Разработка модели рационального валютно-финансового регулирования в России в контексте возросшей неустойчивости глобальных финансов».

Аннотация

В статье представлены подходы к валютно-финансовому регулированию в условиях возросшей нестабильности глобальных финансов. Изменение характера и масштаба внешних вызовов, усложнение состава финансовых инструментов, повышение волатильности на глобальном валютном и финансовом рынках потребовало выработки системного подхода к формам и методам регулирования в изменившихся условиях. Автором предложены концептуальные подходы к разработке регулятивных мероприятий на основе выявления места страны в качестве чистого должника / чистого кредитора остального мира, оценки условий инвестирования на глобальном финансовом рынке, оптимизации структуры иностранных активов и обязательств, их сопряжения, а также принятия комплекса мер по возможному делевериджингу и повышению роли перераспределительных механизмов на национальном рынке. Сделан вывод, что данный подход позволит скорректировать структуру международной инвестиционной позиции, повысить финансовую стабильность и эффективность интеграции страны в глобальные финансовые потоки.

Проблема определения оптимального места страны в структуре глобальных потоков капитала, на наш взгляд, более чем актуальна в условиях возросших вызовов геополитического характера и внешних рисков для национальной финансовой стабильности. Формирование теоретической основы выстраивания валютно-финансовых отношений экономики позволяет создать базис для устойчивости к внешним шокам и долгосрочного роста.

Решение вопросов, связанных с «погружением» национальной финансовой системы в глобальные потоки капитала, относится к реализации валютной политики государства — одного из направлений государственной экономической политики, значение которого многократно возросло в условиях глобализации мировой экономики. Совокупность специфических приемов и методов, используемых в рамках валютной политики, позволила выделить их в отдельное направление — валютно-финансовое регулирование.

Термин «валютно-финансовое регулирование» достаточно широко распространен в российской экономической школе. Его активно используют такие российские исследователи, как Л. Н. Красавина, Е. А. Звонова, В. Я. Пищик и др., эта дефиниция применяется как в фундаментальных теоретических разработках (см. тематику грантов РФФИ), так и в учебной литературе. Появление этого термина в теоретических изысканиях отчасти связано с отсутствием в русском языке точного аналога англоязычных терминов exchange rate policy (дословно — политика валютного курса) и capital control (контроль за движением капитала), ближайшие российские аналоги которых — валютное регулирование и валютный контроль. Однако, на наш взгляд, такое соответствие между англоязычными дефинициями и их российскими аналогами является неполным и требует дополнительных пояснений. Так, политика валютного курса наряду с валютным регулированием1 включает методы косвенного (экономического) регулирования, как то: изменение лимита открытой валютной позиции, пруденциальные нормативы в отношении валютных активов и обязательств, процентная политика центрального банка и др. В валютный контроль входит вся гамма методов и инструментов регламентации и надзора за валютными отношениями, включающими не только их финансовый, но и торговый сегмент.

1 Под которым понимается регламентация государством международных расчетов и порядка проведения валютных операций и которое носит, как правило, характер прямого административного воздействия на динамику валютного курса.

Это породило необходимость вовлечения в научный оборот дополнительного термина, который бы отражал те специфические формы государственного экономического регулирования, которые влияют на динамику и структуру трансграничных финансовых потоков национальной экономики, непосредственно воздействуют на динамику валютного курса и обеспечивают финансовую стабильность на локальном финансовом рынке. Таким образом, по нашему мнению, под валютно-финансовым регулированием следует понимать совокупность методов и инструментов воздействия на композицию и динамику трансграничных финансовых потоков в целях достижения требуемой динамики обменного курса и обеспечения долгосрочной финансовой стабильности.

Как правило, подходы к валютно-финансовому регулированию базируются либо на концепции либерализма, либо на концепции регулятивного влияния на потоки капитала. Сторонники идеи свободного движения капитала базируют свои идеи на схожих с либерализацией торговли выгодах: сравнительные преимущества мобильности капитала должны приводить к более эффективным распределению инвестиционных ресурсов и управлению рисками, а также к выравниванию уровня потребления. Последовательный сторонник данного подхода А. Гринспен считает, что растущая экспансия глобальных финансов способствует расширению международной торговли и облегчает фондирование вложений в реальный капитал, в то время как контроль за движением капитала приводит к возникновению дисбалансов.

Сторонники противоположной точки зрения — регуляторного направления (P. Купер) — считают, что свобода движения капитала оптимизирует благосостояние экономических агентов только в идеальном мире чистой конкуренции и совершенных прогнозов. В реальной же экономике с ее дисбалансами и информационной асимметрией она недостижима и приводит к ухудшению распределения мирового капитала, вызывая в ряде случаев снижение благосостояния в странах — импортерах инвестиций. В связи с этим разумное введение ограничений на движение капитала могло бы стать фактором повышения, а не снижения благосостояния. Для любой возможной формы «провалов рынка» (market failure) существует соответствующая форма оптимального регуляторного вмешательства [1].

В настоящее время теория контроля за движением капитала развивается по линии выработки оптимального набора инструментов, позволяющих нивелировать негативные последствия проникновения волн капитала с глобального на национальный рынок [1]. В широком смысле под контролем за движением капитала (capital control) понимается экономическая политика правительства и центрального банка, направленная на ограничение мобильности международного капитала и способная изменить соотношение между статьями финансового счета платежного баланса [2].

Ряд экономистов акцентирует внимание не столько на экономических диспропорциях, связанных со свободным движением капитала, сколько на природе финансовых рынков, которые сами по себе предрасположены к частым кризисам и трансформациям [3]. Главной проблемой при этом является взаимозависимость инвестиционных решений, связанных с приобретением и продажей финансовых активов, вызывающих «стадное» поведение инвесторов. Финансовые рынки подвержены спекулятивным атакам, самовоспроизводящемуся раздуванию «пузырей» активов, в то время как на изменение фундаментальных показателей реагируют с запозданием. Эти особенности финансовых рынков служат оправданием для разумного вмешательства регулирующих органов, призванных ограничить чрезмерную волатильность капитала и эффекты «заражения» финансовых систем (contagion effects). В связи с этим вполне обоснованным представляется введение тех или иных форм контроля за движением капитала, призванных защитить развивающиеся страны от разрушительных последствий финансовых кризисов. По мнению профессора Колумбийского университета Дж. Бхагвати, несмотря на предположение о том, что в реальном мире потоки капиталов свободны, очевидные факты и логика приводят к выводу о необходимости ограничения потоков капитала [4].

Дж. Стиглиц, признавая неизбежную реальность волатильности мировых финансовых рынков, призывает развивающиеся страны к применению различных методов стабилизации экономики, включая принятие разумного законодательства о банкротстве и использование чилийского опыта регулирования, устанавливающего допустимые пределы либерализации потоков капитала [5]. Хотя валютные ограничения, применявшиеся в Чили, не действуют уже более 15 лет, их общепризнанная эффективность стала важным аргументом сторонников регулирования движения капитала.

Постановка вопроса о регулятивных мерах контроля за движением капитала в условиях возросшей нестабильности глобальных финансов стала особенно актуальной в свете резкого повышения волатильности финансового капитала на формирующихся рынках в предкризисный, кризисный и посткризисный периоды. Резкое увеличение масштабов движения глобальных инвестиций в 2005-2008 гг. содержало в себе возрастающую компоненту спекулятивных операций, что привело к кризису и массовому сворачиванию операций в конце 2008 г. С 2009 г. отмечается постепенное восстановление объемов ввоза капитала на рынки развивающихся стран, причем в 2011 г. их объем был близким к предкризисному уровню, а в структуре новой волны притока инвестиций значимую роль стали играть портфельные и краткосрочные вложения, имеющие наибольшую мобильность.

Волатильность потоков трансграничного капитала усиливается многократным увеличением их объема, в сравнении с которым емкость национальных финансовых рынков развивающихся стран оказывается несопоставимо малой2, а их денежные власти — практически бессильными (данная проблема, известная под названием «слишком большая рыба для мелкого пруда», исследуется в работах западных экономистов применительно к финансовым рынкам [6]). В этих условиях глобальное движение капитала стало оказывать все большее дестабилизирующее воздействие на национальные рынки стран-реципиентов.

2 См.: McKinsey Global Institute Analysis, 2012.

Данные события привели к корректировке подхода к проблеме регулирования потоков капитала со стороны международных финансовых организаций. Так, МВФ признал в ряде случаев эффективность селективных финансовых ограничений [7]. Под влиянием происходящих событий акцент стал делаться на меры по контролю за движением иностранных капиталов.

В опубликованных материалах МВФ представлен новый подход к регулированию потоков капитала. Признавая выгоды от отсутствия ограничений на потоки капитала, эксперты Фонда считают, что переход к либерализации должен быть тщательно спланирован и может осуществляться, если страна уже достигла определенного уровня финансового и институционального развития. В то же время полная либерализация не является самоцелью и не всегда будет иметь положительный эффект на экономическое развитие «на все времена и для всех стран»3.

3 The Liberalization and Management of Capital Flows: an Institutional View/ IMF. 2012. November 14.

Тем не менее полноценной концепции валютно-финансового регулирования в условиях возросших внешних вызовов, базирующейся на строгом системном подходе и учете специфики влияния глобальных финансовых потоков на отдельные национальные экономики, в настоящее время не разработано. Западные ученые в основном делают акцент на исследовании эффективности применения мер контроля за движением капитала, детализируя свой анализ по формам иностранных инвестиций. В целом для западной экономической школы характерен ad-hoc-подход, базирующийся на анализе последствий проникновения иностранного капитала на формирующиеся рынки, и эффективность регуляторных мер принимающей экономики. Подобное исследование предпринято, например, А. Гхошем [8].

Однобокость данного подхода состоит в том, что авторы не связывают трансграничное движение инвестиций с реальной потребностью в них стран-реципиентов, то есть с объемом местных сбережений и инвестиций. При отсутствии учета места страны в качестве чистого кредитора (заемщика) такого рода исследования ограничены лишь задачей поиска путей противодействия негативным последствиям проникновения иностранного капитала на национальные рынки.

Нам же представляется, что системность подхода к валютно-финансовому регулированию состоит прежде всего в целеполагании при выборе конфигурации исходящего и входящего потоков капитала, которая должна в полной мере отвечать задаче поддержания финансовой стабильности и роста национальной экономики. Такой подход базируется как на оценке модели вовлеченности национальной экономики в систему международного разделения труда (структура экспорта и импорта, доля товаров с высокой добавленной стоимостью), так и на учете того, каким образом может быть оптимизирована роль страны в качестве чистого кредитора или чистого заемщика остального мира. Системный подход не исключает мер контроля за движением капитала в качестве инструментального средства достижения поставленной цели — оптимизации интеграции экономики в глобальные финансовые потоки, однако не ограничивается им. Наряду с таким контролем меры валютно-финансового регулирования могут включать рычаги, стимулирующие формирование требуемой структуры экспорта национального капитала.

В первой статье мы представим основные этапы предлагаемого системного подхода, а во-второй — его применение к ситуации в Российской Федерации.

Оценка степени вовлеченности экономики в мирохозяйственные связи

В основе системного подхода к выработке модели валютно-финансового регулирования лежит определение места экономики в системе международного разделения труда. Как правило, модель догоняющего развития, более характерная для развивающихся стран, требует концентрации валютных ресурсов в руках государства и их распределения на приоритетные национальные проекты. Для такой модели обычно характерна достаточно высокая степень регулирования, прежде всего вывозного потока капитала, и всемерное стимулирование привлечения инвестиций (страны Латинской Америки и Восточной Европы).

На другом полюсе находятся развитые страны с хроническим переизбытком капитала. Их политика состоит в обеспечении максимального либерализма в модели валютно-фи-нансового регулирования. В условиях развитости финансовых рынков, устойчивого спроса на свободно конвертируемые валюты такая модель, с одной стороны, создает стимулы для привлечения сбережений развивающихся стран и их трансформации в целях финансирования избыточного потребления лидеров мирового хозяйства, а с другой — позволяет финансово-промышленным группам развитых стран беспрепятственно проникать на формирующиеся рынки.

И в том и в другом случае подходы к валютно-финансовому регулированию базируются на тех ресурсах, которыми обладает экономика, и определяются тем местом, которое она занимает в системе международного разделения труда.

Формально финансовые условия интеграции в мирохозяйственные связи описываются фундаментальным соотношением:

CAB = S - I,

где CAB — сальдо счета текущих операций платежного баланса;

S — совокупный объем сбережений экономики;

I — совокупный объем внутренних инвестиций.

В том случае, если CAB > 0, экономика обладает избыточными сбережениями, размещаемыми на внешних рынках, и не нуждается в дополнительном иностранном финансировании. В данной ситуации суть валютно-финансового регулирования сводится к выбору стратегии экспансии национального капитала за рубеж при избирательном доступе зарубежных кредиторов на национальный рынок.

В том случае, если CAB < 0, национальных сбережений не хватает для фондирования внутренних инвестиций, и страна вынуждена искать внешние источники финансирования. С теоретической точки зрения в данных условиях валютно-финансовое регулирование должно быть направлено на стимулирование привлечения внешних инвестиций и на ограничение исходящего потока капитала. Как правило, в развивающихся странах такая политика сопровождается достаточно жесткими валютными ограничениями на вывоз капитала за рубеж (например, в странах Латинской Америки).

Представляется, что для России, как для страны с устойчивым текущим счетом, основная задача регулирования состоит в выработке подходов к планомерной долгосрочной экспансии национального капитала за рубеж, которая соответствовала бы международной специализации нашей страны, задаче развития ее конкурентных преимуществ, в том числе в создании уникальной высокотехнологичной продукции. При этом зарубежные вложения должны отвечать требованиям внешнеэкономической безопасности и диверсификации рисков от внешних шоков, включая геополитические.

Оценка условий инвестирования на глобальном финансовом рынке

Модель валютно-финансового регулирования в условиях повышенной волатильности глобальных потоков капитала должна учитывать конъюнктуру на мировых финансовых площадках. Такая оценка базируется в первую очередь на учете уровня глобальной ликвидности, включающей объем международных резервов официального и частного секторов, процентную и эмиссионную политику стран — эмитентов резервных валют, готовность международных инвесторов размещать ресурсы на формирующихся рынках («аппетит к риску»), а также общий геополитический фон принятия инвестиционных решений, например финансовые санкции в отношении отдельных государств.

Глобальная финансовая система вошла в период высокой турбулентности и неопределенности. Так, потеряв связь со стоимостной основой курсообразования, динамика соотношений основных валют практически перестала быть привязанной к паритетам процентных ставок, динамике инфляции и другим макроэкономическим индикаторам. Пример укрепляющегося на протяжении 2017 г. евро к доллару США при отрицательном дифференциале процентных ставок между ЭВС и США — тому наглядное подтверждение. Еще менее предсказуема динамика процентных ставок на глобальном рынке. Активное использование центральными банками политики количественного смягчения, повсеместное нарушение ранее декларируемых безоговорочных правил монетарной политики, а самое важное — отрыв процентной политики от состояния выпуска — привели к тому, что динамику процентных ставок и доходности в различных сегментах глобального финансового рынка стало почти невозможно предсказать.

Международная практика свидетельствует, что движение глобального финансового капитала также носит во многом спорадический характер: так, период инвестиционного бума на формирующихся рынках в 2005-2007 гг., нарастание объемов кредитования со стороны международных банков закончилось масштабным изъятием внешних инвестиций из развивающихся стран, ужесточением требований к международным банкам-кредиторам и сворачиванием последними кредитной активности на глобальных площадках. Причем все эти события крайне слабо коррелировали с состоянием экономики стран-реципиентов.

Хаотичность потоков глобального финансового капитала усиливается их глубокой асимметричностью: как правило, инвестиции устремляются в страны с устойчивым положением платежного баланса, в то же время финансовые потоки обходят государства, крайне нуждающиеся во внешних инвестициях.

Нам представляется, что учет состояния глобального финансового рынка в регуля-торном контуре состоит в своевременном распознавании периодов увеличения доли фиктивной компоненты финансового капитала на глобальном рынке и в разработке программы соответствующих гибких мер противодействия проникновению «горячих» денег на национальный рынок (контроль за движением капитала). В качестве «триггера» для введения таких мер может выступать превышение объемом сформированного на рынке «горячего» капитала обоснованного порогового уровня. Для идентификации такого порога может быть использована статистика активных операций глобальных банков на формирующихся рынках, оборот операций производных финансовых инструментов, а также индекс глобальной ликвидности, публикуемый на регулярной основе Банком международных расчетов (БМР)4.

4 Global liquidity indicators (https://www.bis.org/statistics/gli.htm)

Другим направлением учета условий инвестирования на глобальном финансовом рынке должно стать нивелирование последствий чрезмерных рисков, связанных с ухудшением финансовой конъюнктуры, для размещенных за рубежом иностранных активов экономики, например рисков снижения доходности по инструментам хранения резервных активов, рисков резкого обесценения валют, в которых хранятся резервные активы, рисков ликвидности и др.

Особую важность при планировании комплекса регулятивных мер имеет разработка программы оперативных и гибких действий в случае принятия отдельными странами финансовых ограничений административного характера (санкций). По сути речь идет о разработке особого стресс-сценария на случай частичной заморозки активов или ограничения доступа к ним, включая возможность временного введения комплекса мер валютного регулирования и валютного контроля.

Выработка модели экспансии национального капитала и привлечения инвестиций из-за рубежа

Определение подходов к регулированию форм экспансии национального капитала за рубеж и к привлечению иностранного капитала с внешних рынков во многом определяется инфраструктурными факторами (развитость инструментария, глубина финансовых рынков, простота заключения сделок и организации расчетов), а также степенью развитости производительных сил и производственных отношений в национальном хозяйстве. В значительной степени именно эти факторы оказываются ключевыми при выборе модели валютно-финансового регулирования и методов воздействия на поведение резидентов и нерезидентов.

По нашему мнению, значимое воздействие на формы экспансии национального капитала за рубеж (помимо наличия внешних ресурсов — положительного сальдо текущего счета) оказывает степень зрелости национальной бизнес-элиты. Следует отметить, что для стран — обладателей положительного сальдо текущего счета из числа формирующихся рынков характерна консервативная модель внешних инвестиций. Незрелость местных элит, незавершенность процесса концентрации капитала обуславливают неготовность представителей бизнеса к принятию долгосрочных решений, формируют примитивные формы размещения ресурсов на международных рынках. Так, основная часть нефтедобывающих стран осуществляет накопления зарубежных инвестиций в форме концентрации активов в суверенных фондах благосостояния, выступающих субъектом регулирования со стороны международных финансовых организаций. Как правило, такие ресурсы размещаются в надежных ликвидных инструментах, которые при этом не обеспечивают полноценного участия инвестора в капитале иностранных компаний (фонды Катара, Саудовской Аравии, Норвегии и др.) [9].

Значительная часть ресурсов развивающихся стран консолидируется в международных резервах — это наиболее консервативная и низкодоходная часть инвестиций, которая является не более чем формой накопления транзакционных остатков денежных средств экономики и не предусматривает реализации каких-либо иных задач, кроме простого сохранения интернациональной стоимости.

Та относительно небольшая часть сбережений формирующихся рынков, которая направляется на внешние рынки в форме прямых инвестиций, имеет целью, как правило, приобретение долей участия в непроизводительном бизнесе, связанном с обслуживанием потребительского спроса. Так, значительная часть арабского капитала сосредоточена в европейском гостиничном бизнесе и в сфере услуг. Исключение составляет, пожалуй, интенсивно наращивающий индустриальный потенциал Китай, активно инвестирующий ресурсы в высокотехнологичные проекты как в развитых странах (пример, АЭС Hinkley Point в Великобритании), так в развивающихся (прежде всего африканских).

Следует отметить, что и развитые страны жестко ограничивают переход к нерезидентам контроля за предприятиями в системообразующих отраслях. Так, в 2007 г. в США были приняты поправки в Закон о защите производства5, предусматривающие контроль за осуществляемыми при участии иностранных инвесторов сделками слияния и поглощения в стратегически важных отраслях. Последние в американском законодательстве трактуются крайне широко и определяются как «системы, части и активы, как в физической, так и виртуальной форме, жизненно важные для США».

5 Section 721 of the Defense Production Act of 1950.

Напротив, стратегия экспансии капитала из стран со сформированными бизнес-элитами носит спланированный, последовательный и системный характер. Причем в большинстве случаев развитые страны фондируют свои собственные экспансионистские амбиции не за счет национальных сбережений, а за счет привлеченных средств самих же формирующихся рынков.

Так, ядро развитых стран в течение длительного времени сохраняло устойчивый дефицит счета текущих операций, то есть выступало чистым заемщиком на международном рынке. Однако за счет резервного статуса собственных валют и развитых финансовых рынков они получали возможность привлекать ресурсы третьих стран и не только покрывать имеющееся отрицательное сальдо текущих операций, но и фондировать наращивание собственных зарубежных активов. Типичные примеры — США и Великобритания, которые, обладая отрицательным сальдо текущего счета, одновременно выступают крупнейшими инвесторами на глобальном пространстве. Лишь с 2012 г. развитым странам удалось сбалансировать счета международных расчетов, добившись перехода совокупного сальдо счета текущих операций в область положительных значений. Это, однако, не изменило сущностной роли лидеров мирового хозяйства в формировании глобальных потоков капитала: аккумулирование ресурсов развивающихся стран для реализации собственных экспансионистских амбиций.

Как правило, экспансия капитала финансово-промышленных групп развитых стран имеет поэтапный характер. На первом этапе иностранные инвесторы проникают в банковский и финансовый секторы развивающейся страны и концентрируют ссудно-депо-зитное обслуживание промышленной клиентуры. В последующем дочерние структуры иностранных банков приобретают доли участия в обслуживаемых ими предприятиях, в том числе за счет частичной конверсии ссудной задолженности в акции, паи и др. На завершающем этапе к иностранным инвесторам переходит контроль за системообразующими отраслями национальной промышленности, кроме того, они начинают оказывать все более значимое влияние на государственные и политические решения страны-реципиента (подробнее см. [10]). Типичной в данном контексте следует считать экспансию капитала Старой Европы в восточноевропейские страны, завершившуюся переходом к иностранцам практически полного контроля над финансовым сектором и утратой местными элитами контроля над промышленностью.

Полагаем, что с учетом специфики места, занимаемого в глобальных финансовых потоках развитыми и развивающимися странами, валютно-финансовое регулирование в отношении экспансии национального капитала за рубеж у формирующихся рынков должно носить поэтапный характер. В фазе оформления национального капитала должно стимулироваться накопление сбережений, причем преимущественно в инструментах, дающих сравнительно более высокую доходность и эмитированных странами — экономическими партнерами рассматриваемой экономики. В дальнейшем, по мере вызревания интересов бизнес-элит, акцент в валютно-финансовом регулировании должен быть смещен на привлечение долгосрочных прямых вложений. Их направления должны быть четко скоординированы с задачами государственной экономической политики. Так, стимулирующие меры могут быть предусмотрены для инвестиций, направляемых в страны и регионы, вовлеченные в производственную кооперацию с данной экономикой, а также связанные с ней отношениями торгово-экономических союзов и т.д. Представляется, что адекватным инструментом регулирования может стать государственная экспертиза наиболее крупных операций, связанных с приобретением прав участия в иностранных компаниях.

Отдельное место должно занять формирование отраслевой структуры зарубежных производственных инвестиций. Акцент государственного регулирования должен быть сделан на создании полного цикла производственно-сбытовых цепочек, включая стимулирование национального инвестора к продвижению собственной продукции на наиболее перспективных экспортных направлениях.

Разработки особой модели требует и управление иностранными активами в форме портфельных инвестиций, а также ссуд и займов. В настоящее время значительная часть ликвидных внешних активов развивающихся стран слабо диверсифицирована и сконцентрирована на традиционных рынках США и Европы. Это создает дополнительные риски для их внешнеэкономической безопасности. Например, приблизительно три четверти активов российского банковского сектора размещено в странах ЭВС, США и Японии. Уязвимыми с точки зрения геополитических рисков являются и резервные активы. Их объем достигает около половины всех сформированных развивающимися странами внешних сбережений. Однако в силу требований к ликвидности и надежности данных вложений практически все они сконцентрированы в инструментах развитых стран.

Как представляется, с точки зрения регуляторного воздействия должны быть сформулированы приоритетные географические направления размещения ресурсов банковского сектора и нефинансовых предприятий и форма помещения активов. В рамках данного направления инвестирование капитала в инструменты, эмитированные регионами с более высоким уровнем финансовой стабильности, при расчете пруденциальных требований может учитываться с пониженным коэффициентом риска.

Стратегия валютно-финансового регулирования в сфере привлечения инвестиций

Данное направление валютно-финансового регулирования жестко привязано к условиям местного финансового рынка. Развивающиеся страны, не обладая достаточно развитой инфраструктурой, чаще всего не имеют возможности привлекать иностранный капитал на внутренний рынок в достаточном объеме, а ограниченная конвертируемость большинства национальных валют не позволяет им ориентироваться на размещение среди институциональных инвесторов крупных объемов национальных обращающихся инструментов. Размещение долговых ценных бумаг осуществляется преимущественно на международных площадках с номиналом в свободно конвертируемых валютах (еврооблигации).

Как правило, большинство частных заемщиков из корпоративного и банковского секторов развивающихся стран не могут самостоятельно разместить займы на зарубежных площадках в силу отсутствия международно признанных рейтингов, необходимой финансовой отчетности, а также из-за достаточно высокой стоимости организации таких займов. Поэтому основным эмитентом обычно выступают органы государственного управления.

Кроме того, международные инвесторы предъявляют достаточно жесткие требования к качеству инструментов, в которых осуществлены заимствования. Это и их высокая ликвидность, и достаточная доходность, и надежность, подкрепленная гарантиями и обеспечением. Наиболее востребованы инвесторами обращающиеся ценные бумаги с номиналом в свободно конвертируемых валютах (еврооблигации). Однако привлеченные в таких формах ресурсы носят неустойчивый характер для самих эмитентов, так как при возникновении признаков финансовой нестабильности инвесторы могут начать массовую распродажу таких ценных бумаг, что подтверждает, например, опыт панического бегства нерезидентов из кризисных сегментов финансового рынка в 1997-1998 гг. в России и в странах Юго-Восточной Азии.

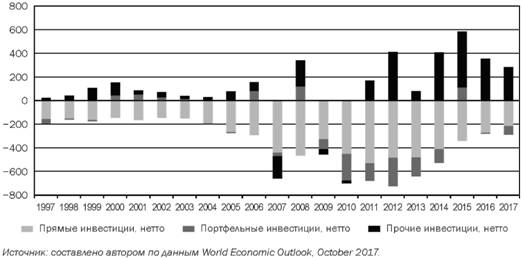

Жесткие условия, которые ставят инвесторы при привлечении капитала на формирующиеся рынки, обуславливают доминирование в структуре ввоза иностранного капитала банковских кредитов (см. рис. 1). Как правило, банковские ресурсы привлекаются в виде синдицированных и двусторонних займов. Однако эта форма внешнего фондирования не лишена недостатков. В частности, банки-кредиторы могут диктовать условия заемщику: устанавливать достаточно высокую по международным меркам ставку по займам, а в случае неспособности заемщика обслуживать долг — оговаривать возможность конверсии обязательств в приобретение прав участия (установление контроля над активами заемщика). Достаточно жесткие требования выдвигаются и к обеспечительным мерам — например, к залогу и гарантиям по иностранным кредитам.

Рисунок 1. Динамика нетто-движения иностранного капитала на рынках развивающихся стран в 1997-2017 гг., $ млрд

За исключением некоторых инвестиционно привлекательных развивающихся экономик (Китай и другие страны ЮВА) относительно меньший объем ресурсов проникает на формирующиеся рынки в форме прямых инвестиций. Хотя это наиболее эффективная форма размещения ресурсов в общеэкономическом смысле, в реальных условиях такие вложения редко ориентированы на привнесение технологических новшеств, методов управления и т.д. Чаще иностранные инвесторы направляют капитал не в наиболее востребованные с точки зрения долгосрочного развития страны-реципиента проекты, а в проекты, обещающие отдачу в краткосрочном периоде либо нацеленные на эксплуатацию природных ресурсов. Проблема ориентации глобального капитала на извлечение краткосрочного спекулятивного дохода в развивающихся странах неоднократно поднималась на заседаниях Группы двадцати, на которых присутствовал автор статьи. Она же звучит в многочисленных публикациях представителей формирующихся рынков [6; 11], а также в материалах МВФ [12].

Как правило, объектами прямых вложений иностранцев являются сфера обращения (торговля), добыча полезных ископаемых, а также использование дешевого труда. Крайне неохотно инвесторы делятся современными технологиями, оставляя развивающимся странам даже в случае прямых инвестиций роль зависимых участников производственной кооперации. Например, несмотря на перенос значительной части производственных мощностей в страны АТР, головные структуры ТНК сохранили все основные НИОКР в офисах, базирующихся в развитых странах.

Как представляется, регуляторному воздействию должны быть подвергнуты следующие направления.

В первую очередь при выборе форм внешней задолженности приоритет должен быть отдан привлечению иностранных ресурсов в инструменты, обращающиеся на внутреннем рынке, это в основном облигации органов государственного управления, а также первоклассные инструменты национальных компаний и банков с номиналом в национальной валюте. Помимо прозрачной структуры инвестиционных потоков это позволит повысить спрос на национальную денежную единицу, развить местный финансовый рынок, а самое главное — использовать эмиссионный рычаг в случае проблем со своевременным обслуживанием обязательств перед нерезидентами.

Во-вторых, крайне важным представляется создание особых обращающихся на внутреннем рынке инструментов, которые в наибольшей степени отвечали бы интересам иностранных инвесторов с точки зрения качества (ликвидность, надежность, государственные гарантии). Эмиссия таких инструментов позволила бы обеспечить репатриацию национальных ресурсов, размещенных на внешнем рынке, и их трансформацию в долгосрочные инфраструктурные проекты на территории страны. Такими инструментами в мировой практике являются инфраструктурные облигации — обращающиеся ценные бумаги, гарантированные правительством, средства от размещения которых направляются на перспективные национальные проекты (строительство дорог, промышленная инфраструктура и т.д.). Выпуск инфраструктурных облигаций позволяет нивелировать риски возможного изъятия средств нерезидентов за счет дополнительной эмиссии бумаг, имеющих государственный статус. Кроме того, возможность обслуживания и погашения таких бумаг может быть отсрочена на сколь угодно длительный период, поскольку выходящие из обращения бумаги будут замещаться новыми выпусками. В случае каких-либо затруднений с обслуживанием инфраструктурных облигаций за счет средств бюджета или поступлений от реализуемых долгосрочных проектов могут быть задействованы эмиссионные источники, например кредит центрального банка или рефинансирование центральным банком инфраструктурных облигаций.

По нашему мнению, ревизии должна быть подвергнута и политика в отношении привлечения прямых инвестиций. Полагаем, что необходим контроль за долгосрочным инвестированием со стороны нерезидентов на национальном рынке. Очевидно, что приобретение долей участия на вторичном рынке иностранными инвесторами нацелено лишь на получение сиюминутных выгод, базирующихся на высоких дивидендах и на росте курсовой стоимости инструментов участия в капитале. В то же время долгосрочные интересы экономики реципиента скорее сосредоточены на вложении капитала в новые предприятия (так называемые Greenfield investments).

Со стороны органов валютно-финансового регулирования воздействие должно быть направлено на стимулирование инвестиций в наукоемкие национальные проекты, с гарантией того, что стратегические инвесторы в первые годы владения долей участия обеспечат приток реального капитала в форме новых технологий, ноу-хау и др. В то же время доля участия нерезидентов в капиталах национальных компаний может быть ограничена на базе подходов, схожих с подходами, используемыми в развитых странах. Представляется, что для этого на уровне законодательных актов должно быть оговорено проведение специального исследования источников и целей прямых инвестиций, превышающих 10 % уставного капитала национальной компании. Полагаем, что такой подход к контролю за источником происхождения средств нерезидентов и за их конечными целями будет во многом схож с подходами в Законе о прямых инвестициях и безопасности, принятом в 2007 г. США6.

6 Foreign Investment and National Security Act of 2007

Сопряжение активов и обязательств международной инвестиционной позиции по валютам и срокам

С точки зрения контроля за рисками интеграции страны в систему глобального движения капитала представляется, что такая интеграция должна быть в максимальной степени привязана к структуре внешней торговли страны. Это позволяет обеспечить связь доходов, формируемых по текущему счету платежного баланса, с потребностями в ресурсах для обслуживания внешних обязательств.

Формирование внешних активов страны, отраженных в международной инвестиционной позиции, традиционно предполагает размещение национальных сбережений в свободно используемых валютах, в первую очередь в валютах стран — эмитентов резервных валют. Опираясь на высокую ликвидность таких вложений, экономика может достаточно оперативно мобилизовать валютные ресурсы. Однако, как нам представляется, не менее важным в организации структуры внешних требований является и направление вложений в активы стран — крупнейших торговых партнеров. Приобретение таких инструментов дает дополнительные гарантии возвратности, поскольку резиденты всегда могут использовать остатки сбережений для финансирования торговых операций.

Так, портфели иностранных активов стран с формирующимися рынками, в которых преобладают высоколиквидные вложения на рынках развитых стран, могли бы быть диверсифицированы посредством приобретения активов крупных развивающихся экономик — Индии, Китая, ЮАР, Кореи, России и др.

Кроме того, в целях диверсификации рисков применения конфискационных мер (замораживания активов) портфель активов, номинированных в резервных валютах, требует трансформации в инструменты развивающихся стран, номинированных в тех же активах: например, в евробонды, номинированные в долларах США, но эмитированные Бразилией, Мексикой, Индией, или еврооблигации в евро, выпущенные странами Азии и Ближнего Востока.

С точки зрения формирования структуры пассивов наиболее приемлемым представляется стимулирование размещения инструментов, номинированных в национальной валюте. В этом случае некоторое преобладание в международной инвестиционной позиции обязательств в национальной валюте свидетельствует скорее о повышении финансовой стабильности, поскольку диверсифицируются курсовые риски экономики, а денежные власти приобретают возможность использовать эмиссионный рычаг в качестве финансового источника покрытия внешних обязательств.

Коррекция структуры внешних активов и обязательств экономики на основе перераспределительных механизмов внутреннего рынка

Важная задача в условиях возросших глобальных вызовов — выявление рисков для внешнеэкономической безопасности страны и их предупреждение или устранение посредством мер оперативного воздействия со стороны органов валютно-финансового регулирования.

Как свидетельствует мировая практика, безоглядное вовлечение экономики в глобальные финансовые потоки на основе либерализации валютного законодательства без должного просчета последствий приводит не только к формированию устойчивой зависимости экономики от международного рынка капитала, но и к диспропорциям внутри национального хозяйства. Регулятивного вмешательства требует и неэффективно построенная композиция иностранных активов экономики, в частности перекос направлений инвестирования частного сектора развивающихся стран в пользу долгосрочных инструментов при недостаточном объеме ликвидных активов. Например, по данным о чистой позиции Российской Федерации только по долговым требованиям и обязательствам на долю долгосрочных и, следовательно, менее ликвидных внешних требований приходилось более 60 % накопленных резидентами активов7. Если же оценить внешние активы частного сектора с учетом прямых зарубежных вложений, то по меньшей мере 80 % иностранных требований представлены в долгосрочной низколиквидной форме8 .

7 Чистая позиция по внешнему долгу Российской Федерации на 01.10.2017.

8 Расчеты автора по: Чистая позиция по внешнему долгу Российской Федерации, Международная инвестиционная позиция Российской Федерации по состоянию на 01.10.2017.

Полагаем, что в данном направлении должны быть выявлены индикаторы внешнеэкономических связей, которые превышают международно признанные предельно допустимые значения. Например, для внешнего долга такие соотношения предлагаются МВФ (см. табл. 1). Кроме того, ограничениям должны подвергаться слишком высокие темпы прироста некоторых показателей внешнеэкономических связей, например увеличение внешнедолговых обязательств, а также некоторых форм иностранных активов.

Таблица 1. Показатели внешней долговой устойчивости экономики

| Коэффициент «Внешний долг / ВВП», % | Коэффициент «Внешний долг / экспорт товаров и услуг», % | Коэффициент «Платежи по внешнему долгу / экспорт товаров и услуг», % | |

| Пороговые значения коэффициентов* | 30/40/50 | 100/150/200 | 15/20/25 |

Примечание: * значения, предлагаемые Международным валютным фондом в аналитических целях (степень риска: «низкая/средняя/высокая»).

Источники: Reform of The Policy On Public Debt Limits in Fund-Supported Programs. IMF, 2014; Debt Sustainability Indicators. IMF, 2009.

Крайне важен подход к оценке степени несоответствия активов и обязательств по срокам и валютам с точки зрения потенциальных рисков для своевременного выполнения внешних обязательств экономики за счет мобилизации активов. По нашему мнению, в регулятивном контуре должен быть учтен не только количественный, но и качественный аспект соотношения активов и обязательств, то есть предпринята не балансовая, а реалистичная оценка возможности мобилизовать некоторые виды активов (например, ссуды и займы, наличная валюта и депозиты, портфельные инвестиции) и оценка вероятности реорганизации внешнего долга. Для таких оценок может быть предложен подход мотивированного суждения, аналогичный подходу, применяемому в МСФО.

Кроме того, в рамках мероприятий, нацеленных на коррекцию структуры иностранных активов и обязательств, может быть сделан вывод о необходимости проведения комплексной программы делевериджинга, то есть погашения имеющихся внешних обязательств за счет мобилизации внешних активов. Программа делевериджинга должна быть основана на оценке чистого финансового потока, формируемого за счет иностранных активов, за вычетом расходов на обслуживание внешних обязательств. Причем в расчете должны быть учтены не только финансовые, но и не имеющие точной оценки внеэкономические выгоды (гудвилл) от владения иностранными активами, а также долгосрочные последствия привлечения иностранных ресурсов.

Программа делевериджинга может включать меры государственного стимулирования мобилизации накопленных иностранных активов экономики для погашения наиболее неустойчивой и дорогостоящей части долга. Так, несмотря на возросшие с 2014 г. объемы погашения внешнего долга страны за счет имеющихся внешних активов, Россия сохраняет значительную долю накопленных долговых обязательств, причем их большая часть сосредоточена в сегменте погашения в ближайшие три года, в то время как основная часть иностранных активов остается иммобилизованной в низколиквидных формах (подробнее см. [13]).

Еще одно важное направление валютно-финансового регулирования — повышение эффективности перераспределения национальных финансовых ресурсов. Наличие у страны масштабных иностранных активов и внешних обязательств может свидетельствовать о непродуктивности механизмов трансформации формируемых экономикой сбережений в инвестиции. Действительно, кристаллизация чистых национальных сбережений у остального мира свидетельствует о роли страны на глобальном рынке в качестве кредитора последней инстанции. Формирование такой позиции оправданно при наличии устойчивого положительного счета текущих операций. Тем не менее при наличии наряду с внешними активами и крупных внешних обязательств вывоз капитала приводит к дефициту долгосрочных инвестиционных ресурсов на национальном рынке, который его участники вынуждены компенсировать внешними заимствованиями. В данном случае при эффективной системе перераспределения потребность во внешнем кредите могла бы быть удовлетворена за счет имеющихся ресурсов экономики.

Институциональная структура валютно-финансового регулирования

Регулятивный контур в условиях возросшей финансовой нестабильности претерпевает кардинальные институциональные изменения. Большая часть развивающихся стран сталкивается с необходимостью ужесточения валютных ограничений. В то же время финансовая инженерия привела к потере эффективности значительной части традиционных мер валютного регулирования. Это выдвинуло на первый план проблему поиска новых институциональных форм влияния на участников валютно-финансового рынка, которое обеспечивало бы достижение поставленных целей в формировании структуры мирохозяйственных связей.

Представляется, что одной из таких мер является активизация косвенного регулирования на основе контроля за открытой валютной позицией не только банков, но и нефинансовых предприятий. Относительная простота применения такого метода связана с доступностью бухгалтерской отчетности субъектов внешнеэкономической деятельности и с возможностью оперативного контроля за применением тактики Leads and lags (ускорения или задержки платежей в иностранной валюте) в реальном секторе экономики и за вовлечением в валютные спекуляции банков.

Важным институтом является система контроля за показателем активов, взвешенных с учетом риска, используемая в банковском надзоре. Использование в данном индикаторе завышенных коэффициентов для инструментов в валютах, отличных от резервных, приводит к перекосу валютной структуры экономических активов в пользу резервных валют. В свою очередь, изменение системы коэффициентов в пользу активов, номинированных в валютах формирующихся рынков, способно привести к коррекции структуры иностранных требований экономики.

По нашему мнению, новым явлением регулятивного контура должно стать усиление вектора контроля за валютными операциями компаний с превалирующим государственным участием, которые должны напрямую отражать интересы государства в валютной сфере. Как свидетельствуют статистические данные, такие компании играют значимую роль на формирующихся рынках, на них приходится до половины иностранных активов и обязательств. В частности, согласно исследованию, проведенному центром NBER (National Bureau of Economic Research), государство контролирует значительную часть активов банковского сектора в странах Латинской Америки (Аргентина, Чили, Бразилия), в странах Юго-Восточной Азии (Корея, Таиланд, Сингапур, Филиппины, Индонезия) и Ближнего Востока (Египет, Пакистан, Израиль). Среди развитых стран государственный сектор широко представлен в банках Швейцарии, Германии, Португалии, Греции, Японии [14]. В России на долю компаний и банков с превалирующим государственным участием приходится около половины всего внешнего долга9.

9 Внешний долг Российской Федерации (аналитическое представление).

Прямое влияние на операции компаний с государственным участием (например, через институт государственного представителя) позволяет оперативно и гибко корректировать структуру международной инвестиционной позиции в соответствии со стратегическими приоритетами государства, давая одновременно верные ориентиры для рынка.

Наконец, немаловажную роль в валютно-финансовом регулировании могут сыграть операции квазигосударственных институтов развития. Последние позволяют привлечь иностранный капитал под схожие с государственными гарантии и обеспечить эффективную трансформацию внешних ресурсов в инвестиции, наиболее соответствующие приоритетам долгосрочного экономического развития экономики.

Подходы к валютно-финансовому регулированию претерпевают трансформацию в условиях возросшей нестабильности глобальных финансов. Изменился характер и масштаб внешних вызовов, усложнился состав финансовых инструментов, резко возросла волатильность глобального валютного и финансового рынков. Вместе с тем системного подхода к валютно-финансовому регулированию в изменившихся условиях не разработано, современная теория делает акцент преимущественно на способах контроля за движением капитала. В рамках систематизации основных направлений валютно-финансового регулирования автором предложена модель регулирования на основе выявления места страны в качестве чистого должника / чистого кредитора остального мира; оценки глобального инвестиционного фона; разработки подходов к оптимизации структуры иностранных активов и обязательств, их сопряжения, а также принятия комплекса мер по возможному делевериджингу и повышению роли перераспределительных механизмов на национальном рынке. Как представляется, данный подход позволит оказать комплексное воздействие на участников валютно-финансового рынка, скорректировать структуру международной инвестиционной позиции и повысить финансовую стабильность и эффективность интеграции национальной экономики в глобальные финансовые потоки.

Библиография

1. Cooper R. N. Growth and Inequality: the Role of Foreign Trade and Investment. WCFIA Working Paper, 2001, no. 1–7.

2. Понаморенко В.Е. Валютное регулирование и валютный контроль: учебное пособие. М.: Омега-Л, 2011. 336 c. [Ponamorenko V.E. Currency Regulation and Exchange Control. Moscow: Omega-L Publ., 2011, 336 p.].

3. Magud N.E., Reinhart C.M., Rogoff K.S. Capital Controls: Myth and Reality — A Portfolio Balance Approach. NBER Working Paper, 2011, no. 16805.

4. Бхагвати Дж. В защиту глобализации. М.: Ладомир, 2005 [Bhagwati J.N. In Defense of Globalization. Oxford University Press, 2004].

5. Stiglitz J.E. The Stiglitz Report: Reforming the International Monetary and Financial Systems in the Wake of the Global Crisis. The New Press, 2010.

6. Haldane A.G. The Big Fish, Small Pond Problem. INET. Bretton Woods Conference, 9 April 2011.

7. Habermeier K., Kokenyne A., Baba C. The Effectiveness of Capital Controls and Prudential Policies in Managing Large Inflow. IMF Staff Discussion Note, August 5, 2011.

8. Ghosh A.R., Ostry J.D., Qureshi M.S. Managing the Tide: How Do Emerging Markets Respond to Capital Flows? IMF Working Paper, 2017, WP/17/69.

9. Навой А.В., Шалунова Л.И. Роль и место резервного фонда и фонда национального благосостояния России в международной системе суверенных фондов // Деньги и кредит. 2014. № 4.С. 26-33 [Navoy A., Shalunova L. Russia's Reserve Fund and National Wealth Fund in the International System of Sovereign Funds. Dengi i kredit — Russian Journal of Money and Finance, 2014, no. 4, pp. 26-33].

10. Навой А.В. Центральный банк в глобальном хозяйстве. М.: РЭУ им. Г.В. Плеханова, 2010 [Navoy A.V. Central Bank in the Global Economy. Moscow: Plekhanov Russian University of Economics Publ., 2010].

11. Sohn W., Choi B. An Equity Market Perspective on the Korean Financial Crisis. Global Economic Review, 2010, no. 39, pp. 83-90.

12. Tahsin Saadi Sedik, Tao Sun. Effects of Capital Flow Liberalization — What is the Evidence from Recent Experiences of Emerging Market Economies? IMF Working Paper, 2012, WP/12/275.

13. Навой А.В. Адаптация платежного баланса Российской Федерации к внешним шокам в 2014-2017 годах // Деньги и кредит. 2017. № 11. С. 3-13 [Navoy A.V. Adaptation of the Payments Balance of the Russian Federation to External Shocks in 2014-2017. Den'gi i kredit — Russian Journal of Money and Finance, 2017, no. 11, pp. 3-13].

14. Morck R., Yavuz M.D., Yeung B. Banking System Control, Capital Allocation and Economy Performance. NBER Working Paper, 2009, no. 15575.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ