Анализ ликвидности баланса

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

наиболее ликвидные активы, денежные средства предприятия и краткосрочные финансовые вложения (ценные бумаги);

быстро реализуемые активы, дебиторская задолженность и прочие активы;

медленно реализуемые активы, запасы и затраты;

труднореализуемые активы, основные и прочие внеоборотные средства.

Пассивы баланса группируются по степени срочности их оплаты:

наиболее срочные обязательства (кредиторская задолженность, а также ссуды, не погашенные в срок);

краткосрочные пассивы (краткосрочные кредиты и заемные средства);

долгосрочные пассивы (долгосрочные кредиты и заемные средства);

постоянные пассивы (источники собственных средств за вычетом величины по статье «Расходы будущих периодов» и суммы иммобилизации оборотных средств по статьям раздела III актива плюс строки 630—660 пассива баланса).

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: Ах > Пр А2 > П2, А3 > П3, А4 > П4.

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсации при этом имеют место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные.

Сопоставление наиболее ликвидных средств и быстрореализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет выяснить текущую ликвидность. Сравнение медленно реализуемых активов с долгосрочными и среднесрочными пассивами отражает перспективную ликвидность. Текущая ликвидность свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайший промежуток времени. Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей (из которых в соответствующих группах актива и пассива представлена лишь часть, поэтому прогноз достаточно приближенный).

Для быстрого измерения ликвидности используйте программу финансового анализа ФинЭкАнализ.

Пример из отчета

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

| АКТИВ | 01.01.2006 | 01.01.2007 | ПАССИВ | 01.01.2006 | 01.01.2007 | излишек (+) или недостаток (-) активов на погашение обязательств | |

| 01.01.2006 | 01.01.2007 | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. Наиболее ликвидные активы | 1409 | 3205 | 1. Наиболее сроч. обязательства | 42922 | 65046 | -41513 | -61841 |

| 2. Быстрореали-зуемые активы | 17816 | 24247 | 2. Краткосрочные пассивы | 19163 | 10849 | -1347 | 13398 |

| 3. Медленнореа-лизуемые активы | 70863 | 90041 | 3. Долгосрочные пассивы | 16036 | 15400 | 54827 | 74641 |

| 4. Труднореали-зуемые активы | 63188 | 64837 | 4. Постоянные пассивы | 75155 | 91035 | -11967 | -26198 |

| БАЛАНС | 153276 | 182330 | БАЛАНС | 153276 | 182330 | x | x |

Для определения ликвидности баланса сопоставим приведенные группы. Баланс считается абсолютно ликвидным, если имеют место следующие оптимальные соотношения:

Условия абсолютной ликвидности:

А1=>П1

А2=>П2

А3=>П3

А4<=П4

(соотношение краткосрочных финансовых вложений и денежных средств с кредиторской задолженностью (сроком погашения до 3 мес.));

(соотношение дебиторской задолженности (платежи по которой ожидаются в течении 12 месяцев после отчетной даты) с краткосрочными заемными средствами и прочими краткосрочными пассивами (сроком от 3-х до 6-ти месяцев));

(соотношение запасов, НДС, дебиторской задолженности (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), а также прочих оборотных активов с долгосрочными пассивами, расчетам по дивидендам, доходами будущих периодов, фондами потребления и резервами предстоящих расходов и платежей);

(соотношение внеоборотных активов с капиталами и резервами).

В случае, когда одно или несколько неравенств системы имеют противоположный знак от рекомендуемого в оптимальном варианте (варианте абсолютной ликвидности), ликвидность баланса отличается от абсолютной.

Фактические соотношения на начало анализируемого периода:

(1409) А1<П1(42922)

(17816) А2<П2(19163)

(70863) А3>П3(16036)

(63188) А4<П4(75155)

На 01.01.2006 г. не достигались условия абсолютной ликвидности баланса!

Фактические соотношения на конец анализируемого периода:

(3205) А1<П1(65046)

(24247) А2>П2(10849)

(90041) А3>П3(15400)

(64837) А4<П4(91035)

На 01.01.2007 г. не достигались условия абсолютной ликвидности баланса!

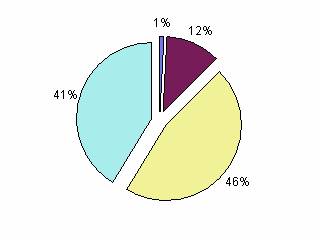

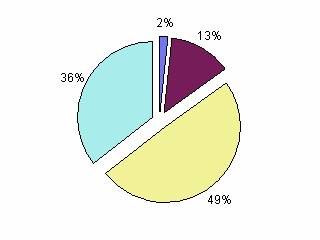

| Структура АКТИВА на 01.01.2006 г. | Структура АКТИВА на 01.01.2007 г. | ||

|

| ||

| - 1. Наиболее ликвидные активы | - 3. Медленно реализуемые активы | ||

| - 2. Быстрореализуемые активы | - 4. Труднореализуемые активы | ||

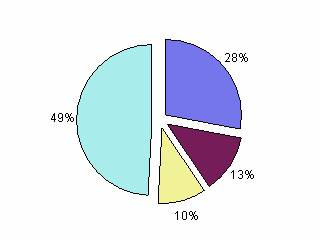

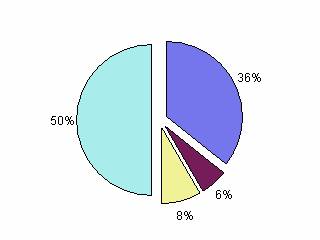

| Структура ПАССИВА на 01.01.2006 г. | Структура ПАССИВА на 01.01.2007 г. | ||

|

| ||

| - 1. Наиболее срочные обязательства | - 3. Долгосрочные пассивы | ||

| - 2. Краткосрочные пассивы | - 4. Постоянные пассивы | ||

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ