Новый подход к оценке качества прибыли предприятия

Бобкова Н.Г.,

Зарубина А.А.,

Иркутский государственный университет, г. Иркутск

Бизнес-образование в экономике знаний

№3 (5) 2016

В статье обобщены основные подходы к оценке качества прибыли предприятия, а также модели для прогнозирования и улучшения качественных характеристик ее формирования. Рассмотрены качественные и количественные факторы, оказывающие влияние на оценку качества прибыли: динамика рентабельности продаж, производственный и финансовый рычаги, учетная политика компании, структура прибыли, достоверность финансовой отчетности и т.д. Представлены различные авторские методики оценки качества прибыли, основанные на использовании системы сигнальных показателей. Предложен новый подход к оценке качества прибыли.

Для руководителей любых компаний рано или поздно становится актуальным вопрос оценки эффективности деятельности. Одним из наиболее часто используемых для этой цели показателей является прибыль. Она используется как для расчета отдельных коэффициентов (доходность собственного капитала, чистая рентабельность продаж и др.), так и для интегрированных показателей (остаточная прибыль, экономическая добавленная стоимость и др.). В этой связи актуальным является вопрос оценки качества прибыли как показателя, характеризующего результаты деятельности предприятия, качество управления им.

Оценка качества прибыли позволяет оценивать эффективность использования ресурсов компании, выявлять резервы роста, стабильность достигнутого уровня прибыли, тенденции ее формирования, способность получать ее в будущем с учетом стратегических планов компании.

Анализ экономической литературы по теме исследования позволяет сделать вывод, что не существует единства в понимании сущности экономической категории «качество прибыли». В узком понимании [1, 2 и др.] под качеством прибыли понимается достоверность финансовой отчетности. Если прибыль рассчитана с применением всех положений по ведению бухгалтерского учета и прочих нормативных документов, то она считается качественной, так как на ее основании пользователи финансовой отчетности могут делать правильные выводы о результатах хозяйственной деятельности предприятия, его финансовом и имущественном положении. В широком понимании под качеством прибыли подразумевается структура источников ее формирования, а также стабильность достигнутого уровня прибыли и использование резервов для его достижения [3, 4, 5 и др.].

Рассмотрим основные подходы к оценке качества прибыли предприятия. Наиболее популярным является подход, основанный на использовании коэффициентов. В самом простом случае качество прибыли определяется как отношение денежного потока, полученного от операционной деятельности, к чистой прибыли. Если полученное значение превышает 1, то это свидетельствует о высоком качестве прибыли, в противном же случае следует говорить о том, что качество прибыли является низким. Так как чистая прибыль рассчитывается на основе использования метода начислений и не отражает поступление денежных средств, то расчет данного коэффициента позволяет оценить, сколько рублей поступает от основной деятельности на 1 рубль чистой прибыли. И если каждый рубль чистой прибыли генерирует поступление денежных средств в размере одного рубля или более, то это свидетельствует высоком о качестве прибыли. Несмотря на простоту метода, следует отметить, что существенным недостатком является то, что он не рассматривает факторы, оказывающие влияние на качество прибыли.

Так как одним из признаков качественности прибыли является устойчивость доходов во времени, то на практике используется показатель рентабельности продаж, который рассчитывается за ряд лет. Для этого рассчитываются стандартное отклонение (σ), коэффициент вариации (V) и коэффициент равномерности (Кравн):

где Хi - рентабельность продаж за i-ый период;

Х - средний показатель рентабельности;

n - число периодов.

Данный подход позволяет избежать недостатков, связанных с использованием абсолютных величин прибыльности, а именно: негативного влияния инфляционных процессов и масштаба деятельности компании. Однако он не учитывает воздействие качественных факторов, таких как учетная политика, состояние расчетов с кредиторами и т.д. Именно поэтому на практике широкое распространение получили методы, основанные на использовании системы показателей качества прибыли.

Ряд авторов предлагает использовать для оценки только количественные показатели. Так, например, О. А. Дроздов [6] выделяет четыре группы показателей, оценивающих качество валовой прибыли, прибыли от продаж, прибыли до налогообложения и чистой прибыли.

Вывод о качестве прибыли делается на основании расчета за несколько лет следующих показателей: устойчивость коэффициентов валовой прибыли и чистой прибыльности, темпов прироста валовой прибыли, прибыли от продаж, прибыли до налогообложения и чистой прибыли, а также показателя соотношения прибыли от продаж и валовой прибыли.

Как было отмечено ранее, в данной методике не учитываются качественные показатели. Кроме того, недостатки данной методики освящены в работе А. Д. Клименко. В частности сделан вывод о том, что данная методика не работает в условиях нестабильной рыночной экономики.

В отличие от О. А. Дроздова, большинство исследователей [8, 9, 10 и др.] предлагают использовать как количественные, так и качественные показатели. Так, например, в работе О. В. Нарежневой [11] показатели разделены на шесть групп:

- стабильность дохода;

- структура издержек обращения;

- структура сбыта;

- структура оборотных средств;

- трудовой фактор;

- прочие операции.

Данный подход учитывает множество внутренних и внешних факторов, как количественных, так и качественных. К недостаткам следует отнести отсутствие единого интегрального показателя. Так как влияние различных показателей на качество прибыли различно, то сложно сделать вывод о качестве прибыли, если полученные результаты по отдельным показателям или даже группам показателей будут кардинально отличаться. Данная проблема решена в работе О. В. Хистевой [12]. Ей разработан обобщающий показатель качества прибыли, определены его составляющие, обоснованы уровни качества прибыли и их граничные значения.

Так как структура затрат оказывает влияние на качество прибыли, то в качестве одного из методов оценки также используется маржинальный анализ. Данный аналитико-графический подход хорошо представлен в работе А. М. Турило и О. А. Зинченко [13].

Для эффективного управления качеством прибыли важно не только оценить ее в настоящий момент, но и составить прогноз на будущее. Для этого А. И. Олейник и Е. А. Зинченко [14] предлагают использовать экономико-математическое моделирование. Основу модели составляют существующие бизнес-процессы, которые оптимизируются с использование ключевых показателей эффективности, непосредственно связанных с величиной и качеством прибыли.

Так И. Ю. Сольской, Н. В. Трубиной и Д. А. Динец [15] разработаны статическая и динамическая модели оценки качества прибыли в условиях инфляции. Сделан вывод о том, что качество прибыли в условиях инфляции зависит от степени поддержания, как физического, так и финансового капитала.

Мы предлагаем делить прибыль на две категории: активную и пассивную. Под активной прибылью следует понимать ту часть прибыли, которая была получена предприятием в результате целенаправленного воздействия на деятельность компании. Пассивная прибыль — это часть прибыли, которая была получена предприятием в результате благоприятного стечения обстоятельств. Так, например, положительные курсовые разницы следует отнести к пассивной прибыли, в то время как увеличение объема продаж за счет эффективной маркетинговой кампании следует отнести к активной части.

Для более качественного представления нового метода рассмотрим его на примере управления торгово-материальными ценностями ПАО «Иркутскэнерго». Факторы активной и пассивной прибыли, относящиеся к управлению ТМЦ, представлены в таблице 1.

Таблица 1. Факторы активной и пассивной прибыли

| Активная прибыль | Пассивная прибыль |

| Грамотное планирование потребности в ТМЦ | Переоценка активов по существующей системе или МСФО |

| Грамотное планирование закупа ТМЦ | Обесценивание запасов |

| Грамотное управление складскими запасами ТМЦ (избавление от излишков) | Метод списания активов (FIFO, LIFO) |

| Вовлечение Невостребованных ликвидных активов | Невидимые проценты |

| Соответствие план/факт потребностей ТМЦ при выполнении проектов |

Факторы активной прибыли имеют довольно теоретический вид, однако для расчетов необходимы более конкретные значения. С этой целью была выведена следующая формула общего экономического эффекта по активной прибыли:

1. Эо = Эв + Эр

2. Эв = Цб * К

3. Эр = К * (Цб - Цр) + (Цф - Цп)

В таблице 2 представлены расшифровки всех сокращений с дополнительной информацией.

Таблица 2.

| № П/П | Наименование величины | Обозначение | Ед. изм. | Источник данных |

| 1 | 2 | 3 | 4 | 5 |

| 1. | Общий экономический эффект | Эо | Тыс.руб | Определяется по формуле (1) |

| 2. | Эффект от вовлечения ТМЦ в пр-во | Эв | Тыс.руб | Определяется по формуле (2) |

| 3. | Эффект от реализации невостребованных ТМЦ | Эр | Тыс.руб | Определяется по формуле (3) |

| 4. | Цена реализации | Цр | Тыс.руб/ед. изм ТМЦ | По результатам торгов |

| 5. | Цена балансовая | Цб | Тыс.руб/ед. изм ТМЦ | КСУ |

| 6. | Количество ТМЦ | К | ед. изм ТМЦ | Фактические данные |

| 7. | Цена факт | Цф | Тыс.руб. | По результатам, выявленным отделом по управлению ТМЦ |

| 8. | Цена факт | Цп | Тыс.руб. | Фактические данные по окончанию проекта |

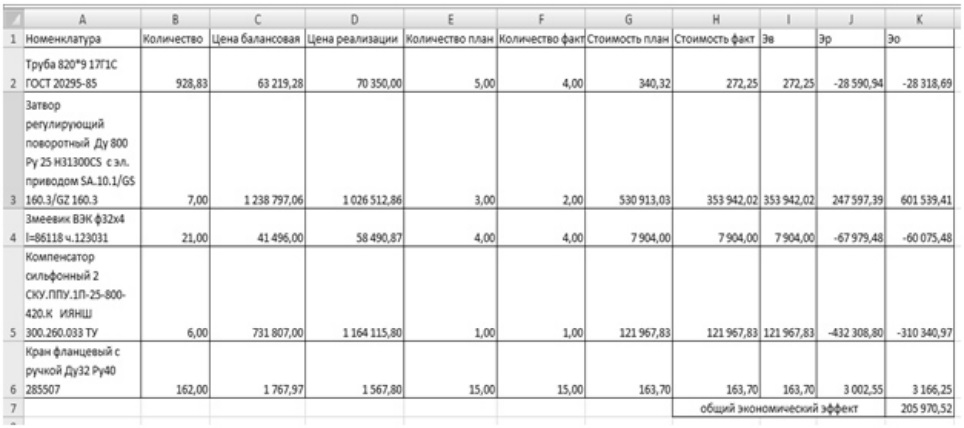

Таким образом, указанная формула позволит с максимальной точностью и достоверностью определить существующий экономический эффект по активной прибыли, а так же выявить грамотность управления товарно-материальными ценностями, их планирование и соответствие реальной вовлеченности запасов в проекты. Для выявления эффективности предлагаемой модели авторами статьи была создана модель проекта с использованием запасов и представлены необходимые расчеты. Результаты активной прибыли представлены на рисунке 1.

Рис.1. Активная прибыль модельного проекта

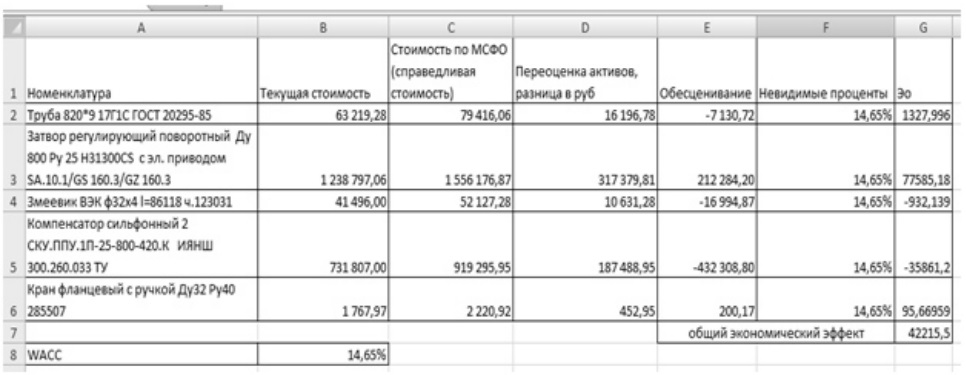

Предложенная методика включает в себя так же пассивную прибыль. Для расчетов пассивной прибыли, представленной на рисунке 2, были взять данные у отдела закупок и выбора поставщиков ПАО «Ирутскэнерго». В качестве «невидимых процентов» принимается показатель WACC.

Рис.2. Пассивная прибыль от ТМЦ

Сравнивая результаты по модельному проекту, получаются следующие данные: активная прибыль — 205 970,95 руб., пассивная прибыль — 42 215,5 руб.

Новая методика предлагает следующую формулу коэффициента качества прибыли:

Коэффициент качества прибыли = доля активной прибыли / доля пассивной прибыли

Соответственно, коэффициент качества прибыли от управления запасами ТМЦ в ПАО «Иркутскэнерго» рассчитывается как 205 970,95 / 42 215,5 и равен 4,55. В результате расчетов было выведено, что управление ТМЦ в компании обладает высоким коэффициентом качества прибыли.

Таким образом, качество прибыли является сложной экономической категорией, от эффективного управления которой зависит успешность деятельности компании в будущем. На качество прибыли оказывают влияние такие факторы, как достоверность финансовой отчетности, выбранная учетная политика, режим налогообложения, ассортимент продукции, структура издержек, ценовая политика, прочая реализация и вне реализационная деятельность компании. Предложенный подход к оценке качества прибыли на основе ее деления на активную и пассивную позволит руководству более эффективно управлять компанией и выявлять резервы роста. ■

1. Ефимова О.В. Анализ финансовой отчетности / под ред. О.В. Ефимовой, М.В. Мельник. - 4-е изд., испр. и доп. - М.: Омега-Л, 2009. - 451 с.

2. Ефимова О.В. Анализ финансовой отчетности / под ред. О.В. Ефимовой, М.В. Мельник. - 4-е изд., испр. и доп. - М.: Омега-Л, 2009. - 451 с.

3. Броило С.В. Оценка качества прибыли торгового предприятия / С.В. Броило // Корпоративное управление и инновационное развитие Севера: Вестник научно-исследовательского центра корпоративного права, управления и венчурного инвестирования Сыктывкарского государственного университета. - 2005. - №74. - С. 32-35.

4. Булдакова М.В. Методики диагностического анализа качества прибыли на примере ООО «Диана К» / М.В. Булдакова // Экономика и менеджмент инновационных технологий. - 2013. - №4. - [Электронный ресурс]. - URL: http://ekonomika.snauka.ru/2013/04/2185.

5. Дроздов О.А. Система количественных показателей качества прибыли предприятия / О.А. Дроздов // Финансовый анализ. - 2010. - № 17. - С. 22-28.

6. Там же.

7. Дроздов О.А. Система количественных показателей качества прибыли предприятия / О.А. Дроздов // Финансовый анализ. - 2010. - № 17. - С. 22-28.

8. Броило С.В. Оценка качества прибыли торгового предприятия / С.В. Броило // Корпоративное управление и инновационное развитие Севера: Вестник научно-исследовательского центра корпоративного права, управления и венчурного инвестирования Сыктывкарского государственного университета. - 2005. - №74. - С. 32-35.

9. Булдакова М.В. Методики диагностического анализа качества прибыли на примере ООО «Диана К» / М.В. Булдакова // Экономика и менеджмент инновационных технологий. - 2013. - №4. - [Электронный ресурс]. - URL: http://ekonomika.snauka.ru/2013/04/2185.

10. Нарежнева О.В. Система показателей анализа «качества» прибыли / О.В. Нарежнева // Сибирский торгово-экономический журнал. - 2009. - №9. - С. 25-26.

11. Там же.

12. Khisteva O. Using the mathematical methods in process of building enterprise profit quality estimation / O. Khisteva // Экономика строительства и городского хозяйства. - 2007. - Т.3. - №1. - С. 25-29.

13. Турило А.М. Аналитико-графический подход к измерению качества прибыли предприятия / А.М. Турило, О.А. Зинченко // Экономика промышленности. - 2009. - Т. 47. - №4. - С. 171-175.

14. Там же.

15. Сольская И.Ю. Анализ и оценка эффективности в системе управления предприятием железнодорожного транспорта / И.Ю. Сольская, Н.В. Трубина, Д.А. Динец. -Иркутск: Изд-во ИрГУПС, 2009. - 308 с.

Список литературы

Броило С.В. Оценка качества прибыли торгового предприятия / С.В. Броило // Корпоративное управление и инновационное развитие Севера: Вестник научно-исследовательского центра корпоративного права, управления и венчурного инвестирования Сыктывкарского государственного университета. - 2005. - №74. - С. 32-35.

Булдакова М.В. Методики диагностического анализа качества прибыли на примере ООО «Диана К» / М.В. Булдакова // Экономика и менеджмент инновационных технологий. - 2013. - №4. - [Электронный ресурс]. - URL: http://ekonomika.snauka.ru/2013/04/2185.

Дроздов О.А. Система количественных показателей качества прибыли предприятия / О.А. Дроздов // Финансовый анализ. - 2010. - № 17. - С. 22-28.

Ефимова О.В. Анализ финансовой отчетности / под ред. О.В. Ефимовой, М.В. Мельник. - 4-е изд., испр. и доп. - М.: Омега-Л, 2009. - 451 с.

Клименко А.Д. Апробация методики оценки качества прибыли предприятия / А.Д. Клименко. -2012. - [Электронный ресурс]. - URL: http://lomonosovmsu.ru/archive/Lomonosov_2012/1944/43738_fe64.pdf.

Нагайчук В.В. Оценка и контроль качества прибыли предприятия / В.В. Нагайчук, А.В. Кашпрук // Наука и экономика. - 2014. - №1(33). - С. 157-161.

Нарежнева О.В. Система показателей анализа «качества» прибыли / О.В. Нарежнева // Сибирский торгово-экономический журнал. - 2009. - №9. - С. 25-26.

Олейник А.И. Управление качеством прибыли предприятия на основе экономико-математического моделирования / А.И. Олейник, Е.А. Зинченко // Наука и бизнес: пути развития. - 2010. - №1. - С. 5455.

Сольская И.Ю. Анализ и оценка эффективности в системе управления предприятием железнодорожного транспорта / И.Ю. Сольская, Н.В. Трубина, Д.А. Динец. - Иркутск: Изд-во ИрГУПС, 2009. - 308 с.

Турило А.М. Аналитико-графический подход к измерению качества прибыли предприятия / А.М. Турило, О.А. Зинченко // Экономика промышленности. - 2009. - Т. 47. - №4. - С. 171-175.

Khisteva O. Using the mathematical methods in process of building enterprise profit quality estimation / O. Khisteva // Экономика строительства и городского хозяйства. - 2007. - Т.3. - №1. - С. 25-29.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ