Развитие внутрифирменного планирования собственного капитала промышленного предприятия

С.В. Пономарева,

к.э.н.; доцент кафедры экономики и управления промышленным производством

Пермского национального исследовательского политехнического университета

И.В. Железнова

аспирант кафедры экономики и управления промышленным производством

Пермского национального исследовательского политехнического университета

Вестник Нижегородского университета им. Н.И. Лобачевского. Серия: Социальные науки

№2 (50) 2018

Рассматриваются вопросы внутрифирменного планирования на промышленных предприятиях, виды внутрифирменного планирования: стратегическое, тактическое и оперативно-продуктивное планирование. Определено место планирования собственного капитала во всем процессе внутрифирменного планирования на промышленных предприятиях. Представлена модель внутрифирменного планирования собственного капитала промышленных предприятий, в рамках которой были классифицированы детерминанты собственного выкупа акций на внутренние и внешние факторы, а те, в свою очередь, распределены на влияние на цену, влияние на финансовые показатели, влияние рынка и влияние управленческих отношений. Введены уточнения в понятия: внутрифирменное планирование собственного капитала, эффект/эффективность от внутрифирменного планирования собственного капитала, собственные акции, выкупленные у акционеров, и программа обратного выкупа. На основании представленной модели внутрифирменного планирования собственного капитала сделан вывод, что модель позволяет не только вести учет потребности в капитале для финансирования деятельности, не допуская нехватки финансирования, но и улучшить финансовые показатели компании.

Введение

На сегодня планированию уделяется должное внимание. Производственный план деятельности предприятия представляет собой эскиз, представленный на бумаге, детальную модель всех взаимосвязанных процессов, на котором наглядно отражаются текущая ситуация на предприятии, направление дальнейшего развития, сопряженные риски и дополнительные возможности.

На успешном производственном предприятии должна действовать модель управления акционерным капиталом, которая четко регламентирует, при каких обстоятельствах компания должна выплачивать дивиденды, по какой цене проводить обратный выкуп или, наоборот, дополнительное размещение акций.

Это зависит от таких показателей, как рентабельность собственного капитала, соотношение рыночной и балансовой стоимости, долгового и долевого капитала. В этом случае акции действительно станут средством сбережения, а из всех видов собственности для человека акции являются, пожалуй, самым главным, так как они закрепляют собственность на средства производства. Именно состояние и развитие средств производства определяет силу экономики, качество жизни общества, его конкурентоспособность и защищенность.

Актуальность темы исследования связана с тем, что для устойчивого развития руководству промышленных предприятий необходимо вести учет потребности в капитале для финансирования своей деятельности и быть готовым к постоянно меняющимся внешним условиям, не допускать нехватки финансирования, а также привести структуру капитала предприятия к оптимальной, чтобы все ресурсы предприятия использовались максимально эффективно.

Цель научной статьи - на основе детерминантов, влияющих на релевантные управленческие решения по изменению акционерного капитала, создать модель внутрифирменного планирования собственного капитала промышленных предприятий, оценить эффект и эффективность от внутрифирменного планирования собственного капитала промышленных предприятий.

Для достижения цели ставятся следующие задачи:

- определить место планирования собственного капитала во всем процессе внутрифирменного планирования на промышленных предприятиях;

- определить компоненты собственного капитала, которые необходимо планировать;

- выявить факторы, оказывающие влияние на выбранные компоненты собственного капитала.

Основная гипотеза исследования заключается в том, что планирование собственного капитала способствует ясному представлению о производственных и финансовых перспективах предприятия, пониманию общей потребности в капитале и способов финансирования своей деятельности.

В связи с этим на промышленных предприятиях функционируют целые отделы, занимающиеся как текущими планами, так и долгосрочным планированием:

- сектор планирования и учета энергоресурсов;

- отдел календарного планирования, который ведет учет сроков начала и завершения взаимосвязанных процессов, сроков получения разрешительной документации на строительство, сроков непосредственного строительства объектов, а также длительности найма бригад рабочих, контролирует отсутствие накладок на связанные виды работ при смещении сроков в одном из процессов;

- сектор планирования и мониторинга добычи полезных ископаемых, по результатам которых формируется доходная часть бизнес-плана предприятия, намечаются производственные мощности;

- отдел текущего планирования и учета капитальных вложений, который занимается краткосрочным и среднесрочным планированием на период от 1 до 3 лет, составлением перечня объектов, их производственных характеристик и объемов работ;

- планово-экономический отдел по капитальным вложениям и сводному планированию проводит мониторинг экономических показателей, стоимости объектов, анализирует их удельные показатели, распределяет по годам стоимость объектов по освоению и финансированию;

- отдел производственного планирования, экономического анализа эффективности оценивает период окупаемости, внутреннюю норму доходности и чистую приведенную стоимость проектов на производственном предприятии;

- отдел перспективного планирования, относящийся к отдельному большому направлению по развитию производства, которое занимается долгосрочным планированием от 3 лет и далее на основе текущей ситуации в производственной компании.

В рамках проведенного исследования были использованы следующие методы научного познания материала: анализ, моделирование, дедукция и пр. Изучением проблем внутрифирменного планирования занимались такие авторы, как М.М. Алексеева [1], М.И. Бухалков [2], В.А. Горемыкин [3], А.И. Ильин [4], И.Я. Кац [5], И.А. Либерман [6], Г.К. Лапушинская [7], В.Д. Маркова [8], А.Н. Петров [9], В.В. Царев [10] и др.

Научная полемика в области управления собственным капиталом и обратного выкупа акций компаниями стала активной в 2016 г., в связи с изменениями в законодательстве [11]. Среди ученых, занимающихся этой проблематикой, целесообразно упомянуть А.Н. Задорожную [12], Н.М. Сибову [13], К.Е. Кузьмичева [14], которые отмечают в своих научных трудах практический аспект обратного выкупа акций компаниями. А.В. Солопченко рассматривает обратный выкуп акций компании как инструмент управления стоимостью компании [15].

И.В. Железновой также ранее рассматривались мотивы обратного выкупа акций российскими компаниями [16] и особенности проведения обратного выкупа акций компаниями в России. К зарубежным ученым, особенно активно изучающим проблемы обратного выкупа акций, можно отнести: G. Grullon, R. Michaely [17], Yang Hua [18], M. Kulchania [19].

Планирование является инструментом управления на предприятии, оно дает понимание о направлениях развития предприятия, его слабых сторонах и методах по их устранению, способствует установлению контроля за счет мониторинга деятельности, а также внесению корректировок при необходимости, что, в свою очередь, ведет к повышению конкурентоспособности и более устойчивой работе предприятия, подготовленного к изменениям внешней среды.

Внутрифирменное планирование представляет собой комплекс связанных между собой решений, направленных на достижение определенных целей предприятия (повышение прибыли, улучшение конкурентоспособности, удержание доли рынка и так далее).

По сути плановых решений внутрифирменное планирование делится на:

- стратегическое планирование, которое ориентируется на долгосрочные планы. В нем определяются основные директивы развития компании на несколько лет вперед. В стратегическом плане отражаются ключевые перспективы, возможности внедрения новых направлений, расширение деятельности и рынков сбыта. Рассматривается, на какой нише рынка фокусироваться, какие меры принять для покрытия запросов заказчиков, какой товар из производимых компанией наиболее востребован на рынке и так далее. В результате составления стратегического плана формируется четкое видение перспектив дальнейшего развития предприятия, и ведется разработка методов по достижению поставленных перспектив;

- тактическое планирование, которое является основой для внедрения стратегического плана. В рамках тактического планирования происходит формирование предпосылок в небольшом временном периоде сроком до 5 лет для реализации ключевых перспектив;

- оперативно-производственное планирование, в процессе которого определяются сроки проведения основных операций по производству товара или предоставления услуг, осуществляется подготовка производства к реализации запланированных объемов (подготовительные работы, закупка материалов и оборудования и так далее), проведение анализа, контроля и учета всех реализованных задач, осуществляется внедрение инноваций.

Для достижения эффективного планирования экономической деятельности промышленного предприятия необходимо обеспечение полного объема производства и занятости, имеющихся материальных, трудовых и финансовых ресурсов, что предполагает рациональное использование производственных средств, материальных запасов, рабочего времени, источников финансирования. В связи с этим внутрифирменное планирование осуществляется по следующим направлениям [20]:

- производственная политика, которая является основным приоритетом в деятельности предприятия, так как направлена на создание и укрепление его производственного потенциала, технического обеспечения, модернизацию технологической базы, создание и сбыт конкурентоспособной продукции;

- маркетинговая политика, на этапе которой выявляется наиболее востребованный товар, что дает основание для увеличения его производства;

- финансовая политика, в задачи которой входит анализ и оценка рационального использования ресурсов, формирование и регулирование внутренних и внешних источников финансирования, выявление и предотвращение финансовых рисков, оценка эффективности использования собственного и заемного капитала, определение цены капитала и формирование оптимальной структуры капитала предприятия.

Таким образом, принцип внутрифирменного планирования предполагает, что ни одна производственная проблема не должна решаться изолированно, каждая из политик представляет собой совокупность взаимосвязанных инструментов, последовательное применение которых позволяет планировать отдельные направления деятельности промышленного предприятия для обеспечения его эффективного развития.

Углубляясь в планирование по направлению финансовой политики, можно детализировать план по ключевым видам активов или по ключевым статьям баланса.

Для максимизации благосостояния владельцев предприятия больший интерес представляет стоимость собственного капитала компании. Планирование стоимости собственного капитала позволит определять общую потребность в капитале для финансирования деятельности, а также поддерживать структуру капитала в оптимальном состоянии, что способствует устойчивому развитию предприятия в отрасли и обеспечивает готовность предприятия к любым изменениям на рынке и форс-мажорным обстоятельствам.

Кроме того, собственный капитал - это чистая стоимость имущества, определяемая как разница между стоимостью активов организации и ее обязательствами. Собственный капитал является обязательным условием образования и функционирования любого промышленного предприятия, служит фундаментом, на котором основывается вся деятельность промышленного предприятия с первого дня его существования.

Как правило, собственный капитал состоит из уставного капитала, добавочного капитала, резервного капитала и нераспределенной прибыли.

Стоит отметить, что планирование уставного и добавочного капитала не производится, поскольку для изменения их величины требуются специальные решения. На практике рассматриваемые виды капиталов не меняются. По резервному капиталу планируется лишь увеличение до установленной законом и уставом нормы в соответствии с планом распределения прибыли [21]. Уменьшение резервного капитала не рассматривается. Следовательно, научный интерес представляют статьи, подверженные изменениям под влиянием внутренних и внешних факторов.

Таким образом, в отчете об изменениях капитала движение денежных средств происходит по статьям «нераспределенная прибыль» и «собственные акции, выкупленные у акционеров».

Предприятия для внутреннего управления могут составлять планы двух видов:

- план, показывающий только увеличение и уменьшение величины собственного капитала;

- план, раскрывающий источники его пополнения и конкретные направления использования.

Планирование средств, зачисляемых в нераспределенную прибыль, необходимо увязать с планом по использованию чистой прибыли. Целевое использование средств по статье нераспределенной прибыли определяется в соответствии с планами инвестиций, погашения долгосрочных кредитов и процентов по ним. Переходящий остаток средств для использования по назначению в следующем году одновременно является и не использованным по назначению остатком средств на начало предыдущего планового периода.

Для того чтобы спланировать собственные акции, выкупленные у акционеров, составляется программа по обратному выкупу акций, которая согласовывается в совете директоров предприятия.

Кроме вышеупомянутых показателей, в состав собственного капитала входит амортизационный капитал. У амортизационного капитала существует единственное предназначение - инвестиции на восстановление изношенных основных средств.

Общая величина собственного капитала в плановом бухгалтерском балансе предприятия планируется путем прибавления к его остатку на начало планируемого года (итог по разделу «Капитал и резервы») всей нераспределенной чистой прибыли планируемого года (бухгалтерской чистой прибыли за вычетом дивидендов), а также величиной собственных акций, выкупленных у акционеров в отчетном периоде.

Теоретико-методологические подходы

Таким образом, определив место планирования собственного капитала во всем процессе внутрифирменного планирования на промышленных предприятиях, дадим уточнение определений. Внутрифирменное планирование собственного капитала на промышленных предприятиях представляет собой процесс планирования нераспределенной прибыли, связанной с планом по использованию чистой прибыли, а также планирования собственных акций, выкупленных у акционеров, основывающегося на программе по обратному выкупу акций, для устойчивого развития промышленного предприятия, повышения его конкурентоспособности и готовности противостоять любым изменениям, происходящим на рынке.

В свою очередь, собственные акции, выкупленные у акционеров, представляют собой выкупленные эмитентом собственные акции, не обладающие правом голоса и не участвующие при распределении дивидендов, поставленные на баланс предприятия на срок не более года, по истечении которого акции должны быть проданы, аннулированы или обменяны. Такая процедура носит название «обратный выкуп».

Программа обратного выкупа акций представляет собой обязательство компании по многократному выкупу акций в течение определенного периода времени, характеризующееся едиными условиями выкупа.

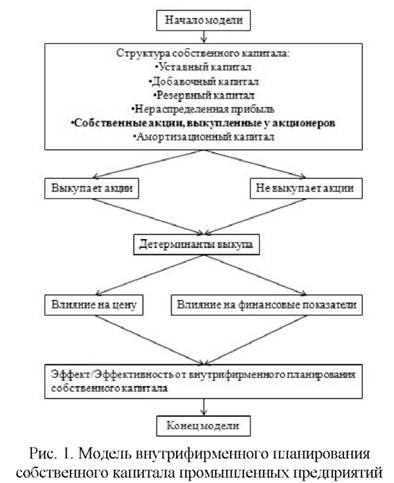

Исходя из анализа, была разработана модель внутрифирменного планирования собственного капитала промышленных предприятий, представленная на рисунке 1.

Модель внутрифирменного планирования собственного капитала промышленного предприятия представляет собой процесс принятия управленческих решений об изменении величины собственного капитала путем выкупа собственных акций на основе влияния внутренних и внешних факторов, а также оценке последствий проведения процедуры обратного выкупа на цене акций компании и на основных финансовых показателях, вследствие чего делается вывод о том, насколько эффективно было планировать изменение собственного капитала компании или оставить его постоянным.

В таблице 1 детерминанты обратного выкупа разделены на внутренние и внешние факторы. В свою очередь, внутренние факторы распределяются на влияние на цену и влияние на финансовые показатели, внешние факторы состоят из влияния рынка и влияния управленческих отношений.

Таблица 1. Классификация детерминантов обратного выкупа промышленного предприятия

| Внутренние факторы | |

| Влияние на цену | Влияние на финансовые показатели |

| Сигнал о недооценке акций компании | Большой объем денежных средств по статье баланса «Денежные средства и их эквиваленты» |

| Превышение премии за выкуп над дивидендной доходностью | Ужесточение критериев для инвестиционных проектов (ориентир на первоклассные активы) |

| Управление финансовым рычагом компании | |

| Улучшение показателя прибыли на акцию | |

| Внешние факторы | |

| Влияние рынка | Влияние управленческих отношений |

| Кризисное состояние экономики (резкие спады цен акций) | Угроза враждебного поглощения |

| Снижение мировых цен на производимую продукцию | Слияние компаний и другая реорганизация структуры акционерного капитала |

| Снижение спроса на производимую продукцию | Выкуп с целью перепродажи высококлассным стратегическим партнерам |

По исследованию, проведенному ранее Hua Yang [18], проведение обратного выкупа дает рынку сигнал о том, что акции компании были недооценены. Согласно гипотезе, компании выкупают собственные акции, во-первых, чтобы заработать на разнице от покупки по низкой цене акции и продажи по высокой цене и, во-вторых, чтобы подать сигнал о том, что цена акций компании занижена, акции компании привлекательны для приобретения.

Говоря о том, кто останется в выгоде от обратного выкупа акций, M. Kulchania [19] в своем исследовании отметил, что инвесторы намерены предоставить свои акции к выкупу в том случае, когда доходность от повышения акций в цене (премия за выкуп) будет выше, чем дивидендная доходность. В противном случае инвестор прибережет свои акции и потребует выплат в виде дивидендов. Превышение премии за выкуп над дивидендной доходностью отражает конкурирующую привлекательность процедуры по обратному выкупу.

Также компании сталкиваются с агентскими конфликтами между менеджментом и акционерами (собственниками). Основой конфликта выступает расхождение интересов в распределении временно свободных денежных средств. Менеджеры имеют склонность к сверхинвестированию капитала (capital overinvestment) с тем, чтобы увеличить размер компании и расширить свои права на контроль [22]. Изъятие наличности из-под контроля менеджеров усложняет возможности вложения капитала в неэффективные убыточные проекты с отрицательной чистой приведенной стоимостью, которые снижают стоимость компании и тем самым уменьшают благосостояние собственников.

В рамках улучшения качества управления инвестициями компании ужесточают критерии для инвестиционньгс проектов (IRR не ниже 20%), смещают ориентир в сторону вложений в первоклассные активы (с низким уровнем риска и высокой доходностью) [23].

В связи со снижением общего количества акций, находящихся в обращении, обратный выкуп способствует оптимизации структуры капитала [18]. При финансировании выкупленных акций собственными средствами компании повышение финансового левериджа происходит только за счет снижения собственного капитала компании, а при заемном финансировании еще и за счет увеличения долга, что, в свою очередь, может привести к ухудшению кредитного рейтинга компании. Поэтому чаще всего обратный выкуп финансируется из собственного капитала компании.

При проведении обратного выкупа прибыль на акцию увеличивается ввиду снижения общего числа акций, даже когда чистая прибыль остается неизменной [18]. Если чистая прибыль действительно повышается, то прибыль на акцию растет значительно. Такой эффект привлекателен для менеджмента компании, система вознаграждений и поощрений которого связана с величиной заработанной прибыли, а также это сигнал для инвесторов, что компания успешно функционирует на рынке.

Кроме внутренних детерминантов, следующих за непосредственным выкупом акций компании, существуют внешние факторы, в рамках которых завершение процедуры обратного выкупа выгодно для участников сделок.

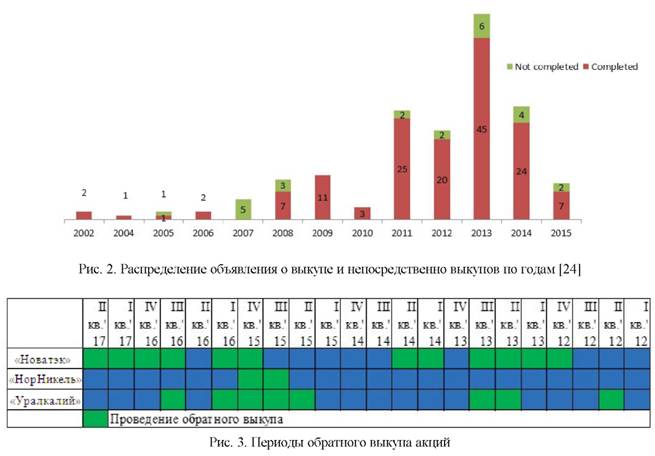

На выбор способа распределения временно свободных денежных средств влияет экономическая ситуация в стране и мире. Анализ процедуры по обратному выкупу за период с 2002 по 2015 г. среди 23 российских публичных компаний выявил тенденцию, что около кризисных лет (2008 и 2014 годы) резко возрастало количество обратных выкупов, как показано на рис. 2. Рост популярности особенно в 2013 году объясняется неопределенностью и нестабильностью денежных потоков. В ситуации неоднозначности и асимметричности информации крайне сложно держаться заданной политики дивидендных выплат, и чтобы стимулировать инвесторов, компании прибегают к обратному выкупу акций.

Связь обратного выкупа, снижения мировых цен на производимую продукцию и снижения спроса на производимую продукцию поясним на примере российских компаний, которые разработали программу по обратному выкупу: ПАО «Новатэк», ПАО «Норильский Никель», ПАО «Уралкалий».

Это компании объединяет то, что они занимаются добычей полезных ископаемых, являются лидерами отрасли на российском рынке, имеют рынки сбыта как внутри страны, так и за ее пределами, торгуются на Московской и Лондонской фондовых биржах (в 2015 г. «Уралкалий» прекратил торги на Лондонской фондовой бирже).

На рисунке 3 представлены периоды, в которых проводился обратный выкуп. Наиболее благоприятными для обратного выкупа оказались II и III кв. 2013 г., III и IV кв. 2015 г., I и III кв. 2016 г.

Поскольку выручка добывающих компаний зависит от мировых цен на продукцию, то в периоды снижения цен компаниям невыгодно расширять производство и увеличивать добычу, поэтому среди всех существующих инвестиционных возможностей наиболее оптимальным будет проведение обратного выкупа. Той же логики придерживаются компании, когда падает спрос на производимую продукцию.

Так, например, компания «Норильский Никель» провела ряд обратных выкупов в III и IV кв. 2015 г. при долгосрочном падении цен на никель (см. рис. 4).

Кроме того, в рамках пересмотра стратегии развития компании проводят ревизию технологических решений, оптимизируют поддерживающие инвестиции, обеспечивающие беспрерывность производства и соответствие необходимым требованиям и стандартам, до среднеотраслевого уровня.

Выкуп акций может осуществляться как метод сопротивления поглощению или предотвращения захвата контрольного пакета акций компании. В таком случае акции выкупаются с особой премией к цене [26].

В результате проведения обратного выкупа происходит перераспределение структуры собственников, открывая путь к слиянию компаний и другой реорганизации структуры акционерного капитала. Частота объявлений о сделках обратного выкупа в 2015 году компанией «Евразия Дриллинг» была обоснована выкупом собственных акций у миноритариев, что привело к завершению торгов на Лондонской бирже и слиянию двух компаний-партнеров нефтесервисного сектора - «Евразия Дриллинг» и франко-американской компании «Шлюмберже» [27].

Также компании выкупают акции с целью их перепродажи высококлассным стратегическим партнерам. Так, например, ПАО «Роснефть» при поддержке правительства Российской Федерации провело процедуру обратного выкупа 19.5% собственных акций осенью 2016 года [28]. Эта процедура была необходима для того, чтобы впоследствии продать 19.5% акций компании «Роснефть» стоимостью 692 млрд руб. консорциуму инвесторов, которым в равных долях владеют фонд Qatar Investment Authority и швейцарский трейдер Glencore [29]. В качестве подготовительного этапа к продаже пакета акций иностранным инвесторам была выбрана именно процедура обратного выкупа, поскольку, в отличие от дополнительной эмиссии ценных бумаг, обратный выкуп не снижает долю государства в уставном капитале.

По результатам модели внутрифирменного планирования собственного капитала можно сделать ряд выводов.

Как правило, когда компания объявляет программу обратного выкупа, динамика ее акций становится весьма интересной. Может наблюдаться значительный рост. Более подробно влияние выкупа собственных акций на их цену описывает динамическая модель цены на акции при проведении обратного выкупа [24]. Но не все так однозначно. Сверхрост в большинстве случаев сопровождается не только обратным выкупом, но и позитивной финансовой отчетностью, анонсированием новых проектов и продуктов, а также различными благоприятными слухами.

Касательно финансовых показателей, эконометрический анализ панельных данных, состоящих из поквартальных приростов бухгалтерских показателей баланса РСБУ и отчета о финансовых результатах трех производственных предприятий, следующих программе обратного выкупа акций: ПАО «Новатэк», ПАО «Норильский Никель», ПАО «Уралкалий», в период с 2012 по первое полугодие 2017 года показал, что в ходе проведения обратного выкупа снижаются вложения в результаты исследований и разработок, вложения в основные средства и нематериальные активы, с другой стороны, увеличивается величина денежных средств, нераспределенная прибыль и выручка.

В целом состояние компании при обратном выкупе акций характеризуется стабильной ситуацией, улучшением ее финансовых показателей и увеличением цены акций предприятия.

Заключение

Представленная модель внутрифирменного планирования собственного капитала промышленного предприятия позволяет не только вести учет потребности в капитале для финансирования деятельности, не допуская нехватки финансирования, но и улучшить финансовые показатели компании.

Количественным критерием такого улучшения может стать оценка эффекта и эффективности от внутрифирменного планирования собственного капитала. Введем эти определения.

Эффект от внутрифирменного планирования собственного капитала представляет собой абсолютный показатель, отражающий рост финансовых показателей деятельности предприятия при планировании собственного капитала.

Эффективность от внутрифирменного планирования собственного капитала представляет собой относительный показатель, характеризующий прирост финансовых показателей по отношению к финансовым показателям при отсутствии планирования собственного капитала.

Эконометрический анализ показал обобщенную тенденцию влияния выкупа собственных акций на финансовые показатели на анализируемых предприятиях, однако для каждой компании и для каждой программы обратного выкупа будет целесообразно рассчитать эффект и эффективность от внутрифирменного планирования собственного капитала.

Подводя итоги, следует подчеркнуть, что планирование собственного капитала в рамках программы по обратному выкупу, безусловно, является позитивным явлением на рынках. Иногда в сочетании с другими факторами это способствует феноменальной динамике котировок отдельных эмитентов. Очевидно, что компании, осуществляющие щедрую политику в отношении своих акционеров, в среднем лучше чувствуют себя на рынках. К планированию собственного капитала следует относиться как к процессу, который создает дополнительный источник доходов, поддерживает котировки в случае неблагоприятных рыночных явлений и улучшает финансовые показатели.

Список литературы

1. Алексеева М.М. Планирование деятельности фирмы: Учебно-методическое пособие. М.: Финансы и статистика, 2000. 248 с.

2. Бухалков М.И. Внутрифирменное планирование: Учебник. М.: ИНФРА-М, 2003. 400 с.

3. Горемыкин В.А., Бугулов Э.Р., Богомолов А.Ю. Планирование на предприятии: Учебник. М.: Информационно-издательский дом «Филинъ», Рилант, 2000. 328 с.

4. Ильин А.И. Планирование на предприятии: Учебное пособие. 6-е изд., перераб. и доп. Минск: Новое знание, 2005. 656 с.

5. Кац И.Я. Система внутрифирменного планирования // Проблемы теории и практики управления. 1999. № 4.С. 84-90.

6. Либерман И.А. Планирование на предприятии. М.: РИОР, 2005. 128 с.

7. Лапушинская Г.К., Петров А.Н. Планирование в условиях рынка. М.: Дашков и К, 2003. 252 с.

8. Маркова В.Д. Внутрифирменное планирование. Новосибирск: Экор-книга, 2004. 320 с.

9. Петров А.Н. Стратегическое планирование развития предприятия: Учебное пособие. СПб.: Изд-во СПбГУЭФ, 1993. 109 с.

10. Царев В.В. Внутрифирменное планирование. СПб.: Питер, 2002. 496 с.

11. Федеральный закон от 26.12.1995 г. № 208-ФЗ (ред. от 31.12.2017 г.) «Об акционерных обществах» Статья 72. Приобретение обществом размещенных акций. Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_8743/02357c13ce1cdc26c49e1fd44a40fa341fb8ea37/ (дата обращения: 16.02.2018).

12. Задорожная А.Н. Практика обратного выкупа акций российскими компаниями // Финансовая аналитика: проблемы и решения. 2016. № 42 (324). С. 13-26.

13. Сибова Н.М. Практика обратного выкупа акций // Управление экономическими системами: Электронный научный журнал. 2013. № 4 (52). С. 3.

14. Кузьмичев К.Е. Исследование обратного выкупа акций российскими компаниями // Вопросы новой экономики. 2012. № 4 (24). С. 20-24.

15. Солопченко А.В. Обратный выкуп акций российскими акционерными обществами как инструмент управления стоимостью компаний: законодательный аспект // Молодой ученый. 2016. № 15 (119). С. 319.

16. Железнова И.В. Мотивы обратного выкупа акций российскими компаниями // Экономика и управление: проблемы, решения. 2016. № 4.С. 195-204.

17. Grullon G., Michaely R. Dividends, repurchases, and the substitution hypothesis // Journal of Finance. 2002. Р. 1649-1684.

18. Hua Yang. A Re-examination of stock repurchase in USA // Doctor of Philosophy. Old DominionUniversity. August 2010. P. 1-94.

19. Kulchania M. Essays on share repurchases // Doctor of Philosophy. University of Pittsburgh. May 2010. P. 1-203.

20. Кыштымова Е.А., Лытнева Н.А. Инструменты механизма внутрифирменного и стратегического планирования промышленных предприятий // Вестник ОрелГИЭТ. 2014. № 1 (27). С. 50-56.

21. Федеральный закон от 26.12.1995 г. № 208-ФЗ (ред. от 31.12.2017 г.) «Об акционерных обществах» Статья 35. Фонды и чистые активы общества. Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_8743/30a95a4efce16bd0a4683e0cc9469c9d0ef5ef0f/ (дата обращения: 16.02.2018).

22. McKinsey & Company, Koller T. et al. Valuation: Measuring and Managing the Value of Companies. 2010. Р. 476-478.

23. Норильский Никель: Отсечь все лишнее. Режим доступа: http://www.advis.ru/php/printnews.php?id=3CBD50C5-8B4A-854B-9F8D-ED53C62D6861 (дата обращения: 16.02.2018).

24. Железнова И.В. Динамическая модель цены на акцию при проведении обратного выкупа акций // Вестник ПНИПУ. Социально-экономические науки. 2017. № 3.С. 223-240.

25. Новая платформа для успешной модернизации активов. Норильский Никель. Май 2016. С. 40. Режим доступа: https://www.nornickel.ru/files/ru/media-library/presentation/RUS-2016_-v8-red.pdf/ (дата обращения: 16.02.2018).

26. Vermaelen T. Share repurchases // Foundations and Trends in Finance. 2005. Vol. 1. № 3.Р. 171-268.

27. «Шлюмберже» и «Евразия Дриллинг» отложили слияние до 30 июня. Режим доступа: http:// www.ngv.ru/news/shlyumberzhe_i_evraziya_drilling_otlozhili_sliyanie_do_30_iyunya/ (дата обращения: 16.02.2018).

28. «Роснефть» проведет buyback, если инвесторы не приобретут акции. Режим доступа: https://ria.ru/economy/20161026/1480050768.html (дата обращения: 16.02.2018).

29. «Роснефть» раскрыла детали сделки по продаже 19.5% акций. Режим доступа: http://www.rbc.ru/economics/10/12/2016/584c58e89a7947ec7 0b5e46f (дата обращения: 16.02.2018).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ