Затраты на капитал при финансировании инновационных проектов: оценка премии за риск инфляции

Гуров Илья Николаевич

аспирант экономического факультета,

Московский государственный университет,

финансовый директор,

Столичная вагоноремонтная компания

Креативная экономика,

№6 (90) 2014

Аннотация. Автор рассматривает особенности профилей рисков инновационных проектов. Приводится авторская методика оценки премии за риск инфляции в структуре процентных ставок. На основе проведенного исследования делается вывод о том, что премия за риск инфляции в структуре долгосрочных процентных ставок в России составляет около 1,8 процентных пунктов, в связи с чем ее снижение может удешевить финансирование инновационных проектов.

В условиях ужесточающейся конкуренции принятие верных инвестиционных решений в организации является ключевым фактором удержания позиций в существующих и занятия лидирующего положения в новых рыночных нишах. При планировании инвестиционных проектов необходимо проведение корректной оценки будущих денежных потоков и требуемой доходности.

Следует отметить, что определение данных показателей для инновационных проектов имеет свои особенности и сложности. Так, для прогнозирования денежных потоков по инновационным проектам необходимо знание особенностей будущей технологии, характеристик продукта и других факторов, определяющих операционные доходы и расходы. В связи с этим требуется большой вклад в работу со стороны технических специалистов. Более того, только данные специалисты могут помочь наиболее полно выявить все специфические риски для инновационных проектов. Однако для всех инновационных проектов существуют определенные типовые риски, не связанные с конкретными технологическими особенностями подобных проектов.

Новизна как прыжок в неизвестность

Известно, что инновационные компании, как правило, имеют высокую долю нематериальных активов. В случае неудачи при реализации проектов активы данных компаний продаются, зачастую только с очень высоким дисконтом. В этом заключается отличие от реализации проектов в капиталоемких отраслях с высокой восстановительной стоимостью активов. Как показывают исследования, данные особенности проявляются в распределении доходностей акций компаний с высокой долей нематериальных активов, в связи с чем должны быть учтены при реализации инновационных проектов [6].

Другой особенностью большинства инновационных проектов является длительный срок окупаемости. Реализация проекта проходит целый ряд стадий, включая разработку продукта, выпуск пробных образцов, проведение опытов и испытаний, организацию серийного выпуска, расширение производства, расширение рынков сбыта. Если для реализации инновационного проекта необходимо получение лицензий, то срок окупаемости может быть увеличен [3]. В результате, между привлечением финансирования (в зависимости от стадии) и выходом инновационного проекта на плановые показатели проходит 5-10 и более лет. В ряде исследований отмечалось негативное влияние высокой инфляции на деятельность нефинансовых компаний в долгосрочной перспективе [16]. В частности, в статье Ф.С. Картаева показано, что издержки меню негативно влияют на привлекательность инвестиционных проектов [11]. Корреляция доходности индекса SP500 и инфляции в США составила 0,52, что говорит о негативном влиянии инфляции на инвестиционные характеристики акций [14]. В связи с этим при планировании, реализации, а также финансировании инновационных проектов следует учитывать негативное влияние инфляции на их экономическую эффективность.

Концепция риска инфляции

Сущность риска инфляции (риска покупательной способности) заключается в том, что инвестор заранее не знает покупательную способность своего будущего дохода, даже если он точно знает, какое количество денег получит. Это происходит в силу неопределенности относительно темпов будущей инфляции. В соответствии с концепцией «риск-доходность» инвестор будет требовать премию за принятие данного риска. Важно отметить, что в литературе по денежно-кредитной политике выделяются понятия долгосрочного и краткосрочного доверия к денежным властям [25]. Краткосрочное доверие легче создать; в таком случае инвесторы не будут опасаться инфляции при финансировании проектов с невысоким сроком окупаемости. В то же время формирование долгосрочного доверия представляет собой нетривиальную задачу, и если экономические агенты не будут уверены, что инфляция в долгосрочном периоде будет соответствовать целевым значениям, то они будут требовать существенную премию за риск инфляции. Более того, именно на длительных промежутках времени, соответствующих срокам окупаемости инновационных проектов, отклонения фактической инфляции от ожидаемой могут нанести очень существенный вред покупательной способности доходов по вложенным средствам.

Структура финансирования инновационных проектов и риск инфляции

Приведенная ниже методика оценки премии за риск инфляции в наибольшей степени подходит для инструментов с фиксированным доходом, тогда как инновационные, высокорискованные проекты часто реализуются за счет инвестиций в акционерный капитал. Однако, во-первых, все финансовые инструменты подвержены существенному риску непредвиденной инфляции, в связи с чем даже при финансировании проекта путем эмиссии акций инвестор не будет защищен от непредвиденной инфляции [14]. Во-вторых, при финансировании рискованных инновационных проектов внешние инвесторы часто требуют включения в условия инвестиционного соглашения ликвидационной привилегии, согласно которой при удачной реализации проекта инвестор получает доходность на свои инвестиции не меньшую, чем установлена в договоре. Поскольку обычно доходность, указанная в условии о ликвидационной привилегии, является номинальной величиной, то при неожиданном сильном ценовом шоке реальная доходность по ликвидационной привилегии может быть существенно ниже ожидаемой. Таким образом, рассчитанные на основании предложенной методики величины премий за риск инфляции могут применяться при оценке требуемой доходности по денежным потокам инновационных проектов вне зависимости от структуры финансирования.

Оценка премии за риск инфляции в структуре процентных ставок

Следует отметить, что неопределенность относительно будущей инфляции в России является высокой [26], в силу чего разработка методов оценки премии за риск инфляции особенно актуальна. В некоторых странах эмитируются государственные облигации, доходность по которым привязывается к темпам инфляции. В частности, в США выпускаются облигации вида TIPS (Treasury Inflation Protection Securities). Оценка премии за риск инфляции обычно основывается на сопоставлении доходностей по облигациям с привязкой доходности к инфляции и обыкновенным облигациям [24]. Однако в России облигации подобного типа еще не выпускались [5], в связи с этим оценка премии за риск инфляции для России является нетривиальной задачей.

В связи с вышеотмеченным, для проведения оценки величины премии за риск инфляции в структуре процентных ставок необходима разработка новой методики, позволяющей провести расчеты на основании имеющихся в России данных. Предлагаемая в настоящем исследовании методика основывается на использовании уравнения Фишера и дифференцировании его частей. Заметим, что даже общепринятые подходы к определению безрисковой ставки не позволяют исключить риск инфляции. На практике часто предлагается рассчитывать безрисковую процентную ставку как доходность по долгосрочным государственным облигациям. Данная методика не позволяет исключить риск инфляции из структуры процентных ставок, поскольку, как правило, выплаты по государственным облигациям не имеют привязки к инфляции, в силу чего их нельзя считать безрисковыми с данной точки зрения. В связи с этим реальную доходность государственных облигаций будем считать очищенной от всех видов риска кроме риска инфляции и, следовательно, равной [22]:

r = rf + rπ, (1)

где r - реальная доходность к погашению государственных облигаций;

rf - реальная безрисковая ставка;

rπ - премия за риск инфляции.

Тогда, согласно формуле Фишера, с выделением премии за риск инфляции номинальную процентную ставку по государственным облигациям можно представить следующим образом:

i = (1 + rf + rπ) * (1 + πe)) - 1, (2)

где i - номинальная ставка доходности;

πe - ожидаемая инфляция.

Для расчета значения производной ∂i / ∂πe в настоящем исследовании использовались ежедневные данные по доходности государственных бескупонных облигаций со сроком погашения от 1 до 30 лет1 (всего в выборке имеется 2622 наблюдения с 04.01.2003 по 30.08.2013 для 30 классов облигаций), а также помесячные данные по инфляции. Поскольку возможности определить динамику инфляционных ожиданий на каждодневной основе не имеется, необходимо привести доходности по облигациям к средним за период. В качестве средней доходности к погашению используется среднее гармоническое.

1 Данные по величинам доходностей к погашению получены с официального сайта Банка России www.cbr.ru.

Можно предположить, что премия за риск инфляции прямо пропорциональна величине инфляционных ожиданий. Действительно, стабильность цен является основой стабильности экономики, поэтому рост инфляционных ожиданий свидетельствует об относительно меньшей стабильности в экономике и меньшей подконтрольности цен денежным властям [12], что приводит к увеличению премии за риск инфляции. Возможно привести как утопический пример, когда двух-трехзначные темпы инфляции в точности угадываются экономическими агентами. Однако на практике в таких условиях неопределенность относительно будущей инфляции будет крайне высокой, что скажется и на величинах премий за риск инфляции. Как показывает мировой опыт, более высокой инфляции соответствует более высокая волатильность инфляции [20]. В соответствии с этим в настоящей работе предлагается использовать в качестве фактора риска инфляции величину инфляционных ожиданий. В таком случае достаточно просто может быть решена задача определения изменения премии за риск покупательной способности при изменении инфляционных ожиданий на 1 единицу. Действительно, исходя из уравнения Фишера с выделенной премией за риск инфляции:

rf + rπ = (i - πe)(1 + πe) - 1. (3)

Рассчитаем, насколько изменится ставка по бескупонным облигациям федерального займа при изменении инфляционных ожиданий на 1 процентный пункт:

∂(rf + rπ) / ∂πe = ((∂i / ∂πe – 1) * (1 + πe) - (i - πe)) / (1 + πe)2. (4)

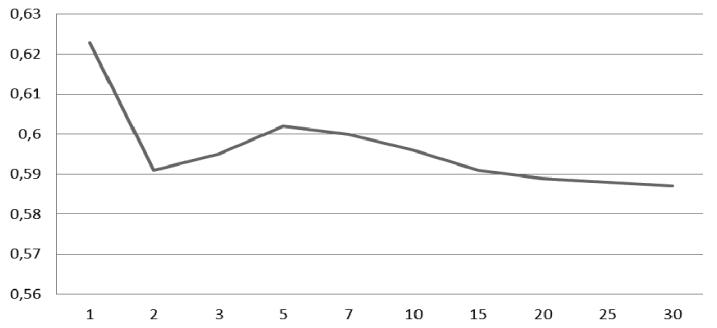

Рис. Коэффициент изменения требуемой доходности по облигациям при изменении инфляционных ожиданий на 1 процентный пункт в зависимости от сроков погашения

Поскольку по введенному в настоящей работе определению ∂rf / ∂πe = 0, то изменение премии за риск инфляции при изменении инфляционных ожиданий на 1 единицу можно найти как:

∂rπ / ∂πe = ((∂i / ∂πe – 1) * (1 + πe) - (i - πe)) / (1 + πe)2. (5)

Следует учитывать, что величина ожиданий должна быть соотносима со сроком погашения облигации. При проведении расчетов в настоящем исследовании в качестве инфляционных ожиданий использовались статические ожидания2.

2 Проведение оценок возможно и для других построенных рядов ожиданий, однако, учитывая выявленный в предыдущей главе преобладающий характер статических ожиданий, именно они были использованы для оценки риска инфляции.

Согласно полученным результатам, при изменении ожидаемой инфляции на 1 процентный пункт, премия за риск инфляции для облигаций со сроком погашения один год увеличивается на 0,623 процентный пункта. Заметим, что в указанной модели все коэффициенты являются значимыми на 1%-ном уровне значимости. Коэффициент детерминации, равный 0,252, показывает, что примерно 25,2% колебаний реальных процентных ставок описывается колебаниями инфляции3.

3 Если бы коэффициент детерминации был слишком низким, то риск инфляции не занимал бы существенного места в структуре процентных ставок, а если бы коэффицент детерминации был слишком высоким, то это противоречило бы экономической теории, поскольку риск инфляции, хоть и играет большую роль в формировании процентных ставок, не является единственным определяющим их величину фактором.

Для сравнения: для облигаций со сроком погашения 5 лет при изменении ожидаемой инфляции на 1 п.п. премия за риск инфляции увеличивается на 0,602 п.п. На рисунке представлена временная структура коэффициента изменения реальных процентных ставок при изменении инфляционных ожиданий (по оси ординат), рассчитанная на основе эконометрических оценок.

Как видно из рисунка, для облигаций сроком погашения 2-5 лет значения коэффициента растут, что хорошо согласуется с тем, что в силу непредвиденной инфляции инвесторы могут потерять тем больше, чем выше срок погашения, в связи с чем инвесторы требуют более высокую премию за риск покупательной способности. Начиная с облигаций со сроком погашения 6 лет (включительно) данный показатель снижается, что можно объяснить тем, что экономические агенты верят в возможность Банка России взять под контроль инфляцию в таком долгосрочном периоде. Заметим при этом, что описанные выше изменения коэффициента в зависимости от сроков погашения являются невысокими, изменение требуемой доходности для всех облигаций происходит в пределах 0,587-0,602.

Таким образом, мы оценили изменение реальной процентной ставки при изменении инфляционных ожиданий. Для дальнейшего расчета премии за риск инфляции в России воспользуемся полученными оценками для облигаций федерального займа с разными сроками погашения. При изменении ожидаемой инфляции на 1 единицу, в частности, для облигаций сроком погашения 1 год:

∂r / ∂πe = 0,623. (6)

Если предположить линейную зависимость вида

rπ = a + b*πe, (7)

то премию за риск инфляции можно найти по формуле:

rπ = ∫0,623 dπe = 0,623*πe + C. (8)

Константа C является неизвестной, при этом для каждого класса облигаций (по срокам погашения) величина данной константы может быть разной, что связано с упоминавшимся ранее понятием долгосрочного доверия к денежным властям. Для нахождения премии за риск инфляции можно воспользоваться следующей теоремой математического анализа.

Пусть f'(x) и g'(x) - производные функций f(x) и g(x). Тогда если: f'(x) = g'(x) для любых x, существует хотя бы одна точка x = a, такая что f'(a) = g'(a), то f(x) = g(x) для любых x.

В нашем случае f(πe) = rπ(πe) - искомая функция f, для которой известна производная (при условии правильной спецификации уравнения (7)). Воспользуемся данными эмпирического исследования Банка Англии [20], в котором на основании выборки из 2520 наблюдений было показано, что если инфляция опускается ниже уровня 3,8% (но не ниже -1%), то она не превысит эту величину в следующем году с вероятностью 86,5%.

Учитывая низкое влияние на покупательную способность при колебании инфляции в пределах от -1% до 3,8%, будем считать, что риск инфляции в данных границах равен нулю. Если среднее превышение составит 3,6 п.п. (до следующей границы, выделенной в указанном исследовании), то, с вероятностью 13,5% риск инфляции составит 3,6 * 0,623 = 2,24%. Таким образом, можно найти среднюю премию за риск инфляции как 0,865 * 0 + 0,135 * 2,24% = 0,3028%. То есть при инфляции равной 3,8%, премия за риск инфляции составит 0,3028%.

В силу упомянутой выше теоремы, можно найти функцию премии за риск инфляции для облигации сроком погашения один год из условий:

1. f(πe) = 0,623,

2. f(0,038) = 0,003028. (9)

Можно найти, что C = - 0,0206 = - 2,06%, и, следовательно, функция премии за риск инфляции равна:

f(πe) = 0,623 * πe - 0,0206. (10)

Для примера приведем несколько оценок премии за риск инфляции в структуре доходности к погашению облигаций государственного займа сроком погашения один год.

Если инфляционные ожидания будут равны 5%, то величина премии за риск инфляции составит 1,06%. Если инфляционные ожидания снизятся до 4%, то величина премии за риск инфляции уменьшится до 0,43%.

Таблица 1. Зависимость величины инфляционных ожиданий и премии за риск инфляции по бескупонным облигациям сроком погашения один год

| Инфляционные ожидания | 4% | 5% | 7,5% | 9% | 12% |

| Премия за риск инфляции | 0,43% | 1,06% | 2,61% | 3,55% | 5,42% |

При росте инфляционных ожиданий до 7,5%-12% премия за риск инфляции составит от 2,61 до 5,42%, что соответствует стоимости финансирования в развитых странах. Рассчитанные значения премии за риск инфляции достаточно высокие, однако в статье Хорланда и Тристани [24] показано, что премия за риск инфляции в зоне Евро, где инфляция существенно ниже и более стабильна, чем в России, каждый год значимо отличалась от 0. Поэтому логично ожидать, что в России данная премия будет играть большую роль во временной структуре процентных ставок. В таблице 2 представлена оценка временной структуры процентных ставок в России, проведенная на основании представленной методики.

Таблица 2. Временная структура процентных ставок в России по состоянию на конец 2013 года (n - число лет до погашения; i - процентная ставка; πe - инфляционные ожидания; rπ - премия за риск инфляции; rf - безрисковая ставка)

| n | 1 | 2 | 3 | 5 | 7 | 10 | 15 | 20 | 25 | 30 |

| i | 6,05% | 6,21% | 6,31% | 6,72% | 7,23% | 7,77% | 8,32% | 8,64% | 8,95% | 8,97% |

| πe | 6,46% | 6,46% | 6,46% | 6,46% | 6,46% | 6,46% | 6,46% | 6,46% | 6,46% | 6,46% |

| rπ | 1,90% | 1,81% | 1,82% | 1,84% | 1,84% | 1,83% | 1,81% | 1,81% | 1,80% | 1,80% |

| rf | -2,31% | -2,07% | -1,97% | -1,58% | -1,07% | -0,52% | 0,05% | 0,37% | 0,68% | 0,71% |

Таким образом, премия за риск инфляции в России составляет от 1,8 до 1,9 процентных пункта в структуре процентных ставок в зависимости от срока погашения. На премию за риск инфляции приходится от 20,1% до 31,4% от общего размера номинальных процентных ставок. Полученные оценки премии за риск инфляции говорят о том, что она сильно влияет на стоимость финансирования.

Методические особенности и перспективы дальнейших исследований

Таким образом, на основании предложенной методики были рассчитаны значения премии за риск инфляции в структуре процентных ставок в России. Заметим, что данная методика была разработана по причине отсутствия информации, которая обычно используется для оценки премии за риск инфляции. Поэтому при разработке методики оценки премии за риск инфляции были использованы некоторые допущения, а ее применимость может быть ограниченной. В связи с этим в дальнейшем целесообразно совершенствовать разработанную методику с учетом следующих аспектов. Полученные в настоящем исследовании оценки премии за риск инфляции чувствительны к выбранному методу оценки инфляционных ожиданий.

Проведение расчета премии за риск инфляции для долгосрочных финансовых инструментов затруднено из-за сложности оценки долгосрочных инфляционных ожиданий.

Разработанная методика предусматривает возможность моделирования значений премии за риск инфляции только для относительно небольшого разброса инфляционных ожиданий вокруг фактических значений (поскольку их оценки были получены на основании производной, то есть, на основании бесконечно малых отклонений).

Проведенные расчеты показали, что реальная ожидаемая доходность снижается при росте инфляционных ожиданий. В то же время полученная реальная доходность положительно зависит от инфляционных ожиданий (см. уравнение 6). В связи с этим полученные оценки премии за риск инфляции могут рассматриваться как мера риска ex post, что не соответствует концепции «риск-доходность». Решение данной проблемы представляет научный интерес.

В настоящем исследовании в качестве фактора премии за риск инфляции рассматривалась величина инфляционных ожиданий. Однако неопределенность относительно будущей инфляции, которая определяет риск инфляции, может зависеть и от ряда других показателей.

В частности, целесообразно при проведении оценки рассмотреть в качестве фактора премии за риск инфляции ожидаемую волатильность инфляции.

Тем не менее, методика оценки премии за риск инфляции была построена на основании обоснованной теоретической зависимости, поэтому полученные в настоящем исследовании оценки, в целом, правильно отображают степень воздействия инфляционных ожиданий на премию за риск инфляции и величину данной премии. Однако учитывая значимость премии за риск инфляции в структуре процентных ставок и соответствующий потенциал их снижения, целесообразно в дальнейшем совершенствовать методику расчета премии за риск инфляции.

Выводы

Согласно оценкам, проведенным в настоящем исследовании, премия за риск инфляции в структуре долгосрочных процентных ставок в России составляет около 1,8 процентных пункта. Устранение данного риска снизит требуемую доходность долгосрочных заимствований. С точки зрения затрат на капитал при реализации инновационных проектов, уменьшение премии за риск инфляции в структуре процентных ставок позволит снизить стоимость финансирования [4]. Из-за высоких затрат на капитал могут отклоняться проекты с хорошими будущими денежными потоками, но высоким периодом окупаемости. Поэтому снижение компенсации за инфляцию повысит количество инновационных проектов, которые смогут быть реализованы. Также следует отметить, что на основании проведенного в настоящем исследовании анализа можно сделать следующую рекомендацию для инвестиционных фондов, финансирующих инновационные проекты. При структурировании сделки по финансированию в условии о ликвидационной привилегии целесообразно выражать требуемую доходность не в номинальных, а в реальных величинах. Например, возможно использование следующей формулировки: «Величина ликвидационной привилегии определяется как N*IPCt*(1+r)t, где N – размер инвестиций, IPCt - индекс потребительных цен накопленным итогом на момент времени t, r - реальная требуемая доходность, t - период времени с момента внесения инвестиций.

Литература

1. Виноградов Д.В., Дорошенко, М.Е. Финансово-денежная экономика. - М.: Издательский дом ГУ-ВШЭ, 2009.

2. Вычегжанин Е.Ю. Ценовые условия инновационного развития // Российское предпринимательство. - 2013. - № 8 (230). - с. 39-45. - http://www.creativeconomy.ru/articles/28719/.

3. Гуров И.Н. Институциональная среда как фактор развития долгосрочных инвестиций: Сборник научных трудов по материалам Международной научно-практической конференции. Часть 2. - Москва, Июнь 2013 г.

4. Гуров И.Н. Оценка премии за риск инфляции во временной структуре процентных ставок. Конференция «Ломоносов 2013». Секция «Экономика». 2013 [Электронный ресурс]. - Режим доступа: http://lomonosov-msu.ru/archive/Lomonosov_2013/2368/50944_e409.doc.

5. Гуров И.Н. Рынок облигаций с привязкой доходности к инфляции: мировой опыт и перспективы развития в России. Конференция «Ломоносов 2014». Секция «Экономика». 2014.

6. Гуров И.Н., Никитин С.А., Павленко Д.А. Нематериальные активы и риски банкротства как факторы распределения доходности акций. Сборник научных трудов по материалам Международной научно-практической конференции. Часть 1. Москва. Июль 2013.

7. Дорошенко М.Е. Инновационный потенциал сектора интеллектуальных услуг в России // Форсайт. - 2011. - Т. 5. - № 4.

8. Дорошенко М.Е. Экономический рост вчера, сегодня и завтра // Мировая экономика в начале XXI века: Учебное пособие / Под общ. ред. Л.М. Григорьева. - М.: Директмедиа Паблишинг, 2013.

9. Дробышевствий С.М., Трунин П.В., Каменских М.В. Анализ трансмиссионных механизмов кредитно-денежной политики в российской экономике. - М.: Институт экономики переходного периода. Научные труды № 116Р, 2008.

10. Инфляция и экономический рост: теория и практика: Научный альманах фундаментальных и прикладных экономических исследований. - М.: Финансы и статистика, 2007.

11. Картаев Ф.С. Издержки меню, монетарная политика и долгосрочный экономический рост. Научные исследования экономического факультета // Электронный журнал. - 2012. - № 2.

12. Лолейт А.С., Гуров И.Н. Оценка влияния темпов роста денежной массы на инфляцию в России // Электронный журнал. - www.fond-fir.ru.

13. Лолейт А.С., Гуров И.Н. Процесс формирования инфляционных ожиданий в условиях информационной экономики // Деньги и кредит. - 2011. - № 1.

14. Ang A., Briere M., Signori O. Inflation and Individual Equities. National Bureau of Economic Research. Working paper 17798. February 2012.

15. Barro R., Gordon D. Rules, Discretion and Reputation in a Model of Monetary Policy. NBER Working Papers 1079. 1983.

16. Capital Market Expectations, Market Valuation, and Asset Allocation. CFA Program Curriculum. Vol.3. CFA Institute. Pearson. 2012.

17. Cukierman A., Meltzer M. A Theory of Ambiguity, Crdibility and Inflation under Discretion and Asymetric Information. Econometrica. Volume 54, Number 5. 1986.

19. Demertzis M., Marcellimo M, Viegi N. Anchors for Inflation Expectations. November, 2009.

20. Doroshenko M.E., Miles I.D., Vinogradov D. Knowledge Intensive Business as Generators of Innovations. Working papers by NRU Higher School of Economics. Series WP BRP «Science, Technology and Innovation», 2013. No. 12.

21. Fry M., Julius D., Mahaveda L., Roger S., Sterne G. Key Issiues in the Choice of Monetary Police Framework. Bank Of England. June 1999.

22. Fukunaga I., Saito M. Asset Prices and Monetary Policy. IMES Discussion paper series. September 2009. Garcia J., Werner T. Inflation Risks and Inflation Risk Premia. European Central Bank. Working Paper Series. № 1162. March 2010.

23. Geraats P. Trends in Monetary Policy Transparency. CESifo Economic Studies. Working Paper 2584. Category 7: Monetary Policy and International Finance. March 2009. 35 p.

24. Hordahl P., Tristani O. Inflation Risk Premia in the Term Structure of Interest Rates. BIS Working Paper №228. May 2007.

25. King R., Lu Y., Pasten E. Managing Expectations. Journal of Money, Credit and banking. Volume 40. 2008.

26. Loleit A., Gurov I. The Process of Formation of Inflation Expectations in an Information Economy. Basel. IFC Bulletin № 34. 2011.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ