Слияние — путь к использованию рыночной власти или повышению эффективности? Анализ последствий трех горизонтальных слияний на российских высококонцентрированных рынках

К.А. Сухорукова,

С.Б. Абдашеба

Институт анализа предприятий и рынков НИУ ВШЭ

Российский журнал менеджмента

№2 2013

Статья подготовлена в рамках Программы фундаментальных исследований НИУ ВШЭ в 2012-2013 гг.

Статья посвящена оценке воздействия трех крупных слияний — в производстве алюминия, в производстве цемента и в производстве трансформаторной стали — на цены, которые компании назначают покупателям. В результате всех слияний на рынке появились продавцы, занимающие положение, близкое к монопольному. На основе метода «разности разностей» (difference-in-difference) показано, каким образом изменились отпускные цены производителей после сделок. Для шести из девяти проанализированных продуктов слияния оказали статистически значимое воздействие на цены. Но при этом только в двух из шести случаев цены после слияний продемонстрировали тенденцию к росту. Мы считаем полученные результаты свидетельством того, что сделки слияний между российскими компаниями содержат потенциал повышения эффективности, позволяющий компенсировать рост рыночной власти.

Слияния частных компаний стали одним из самых важных факторов изменения структуры российской промышленности на протяжении последних пятнадцати лет (т. е. после завершения в основном массовой приватизации) [Долгопятова, Ивасаки, Яковлев, 2007]. Объем сделок слияний в 2007 г., на пике своего значения, достиг 10% национального ВВП. Сегодняшний состав участников российских рынков является во многом итогом прошедших слияний.

Вместе с тем до сих пор наши знания об итогах сделок слияний в России недостаточны. Эффекты сделок оценивались (если оценивались вообще) для самих компаний, включая воздействие слияний на изменение системы управления и на хозяйственные результаты [Авдашева, 2005; Долгопятова, Ивасаки, Яковлев, 2007]. Есть данные о том, каким образом сделки слияния изменили распределение рынка между продавцами и показатели концентрации производства в российских отраслях [Авдашева, Голованова, 2009]. Однако нет свидетельств, ни систематизированных, ни разрозненных, о том, насколько от сделок слияний проиграли или выиграли покупатели. Покупатели могут как проиграть, так и выиграть, потому что сделка может сопровождаться и ростом рыночной власти (приводящей к росту цен), и экономией на издержках (приводящей к снижению цен).

Данный вопрос является центральным для оценки как слияний, так и результатов антимонопольного контроля слияний со стороны Федеральной антимонопольной службы (ФАС) РФ. ФАС России обладает полномочиями и для того, чтобы заблокировать сделку слияния, если она угрожает конкуренции, и для того, чтобы выдать участникам сделки предписания, чтобы положение покупателей после сделки не ухудшилось [Авдашева, Калинина, 2012]. Ежегодно ФАС России рассматривает несколько тысяч сделок. Некоторые из них разрешаются безоговорочно, небольшая часть запрещается, другие — разрешаются на условиях выполнения предписаний. Однако то, как после совершения сделки менялись цены на рынке и зависело ли это от выставляемых ФАС России условий предписаний, до сих пор не оценивалось.

Цель данной статьи — проанализировать воздействие на цены трех сделок слияний, радикальным образом изменивших структуру внутренних рынков и повысивших долю крупнейшего продавца на целевых рынках почти до 100%, — слияния «РУСАЛ», «СУАЛ» и Glencore (2007 г.), поглощения нескольких производящих цемент предприятий «Евроцемент групп» (2005 г.) и приобретения ОАО «Новолипецкий металлургический комбинат» второго крупнейшего российского производителя трансформаторной стали «ВИЗ-Сталь» (2006 г.). Все три сделки — горизонтальные, т.е. совершены между продавцами товаров-заменителей. Условия договоров, в том числе цены всех участников этих сделок в разное время (как до сделки, так и после), вызывали озабоченность российского антимонопольного органа. Мы стремимся определить, выросли ли цены, назначаемые продавцами на целевых рынках в долгосрочном периоде после слияния, или нет, и тем самым ответить на вопрос о том, какой из двух возможных эффектов слияний преобладал в конкретном случае — экономии затрат (или любой другой эффект, также приводящий к снижению цен на продукцию) либо повышения рыночной власти (приводящий к росту цен на производимые товары). Таким образом, станет понятно, насколько оправданным было решение ФАС России одобрить проведение сделок. Если сделки порождают тенденцию долгосрочного роста цен, то с точки зрения покупателей разрешения на слияния неоправданны, а продавцы получают выигрыш после слияния за счет использования рыночной власти для повышения цен, безотносительно эффективности производства. При отсутствии долгосрочной тенденции повышения цен решение ФАС оправданно, а компании извлекают выигрыш из сделки за счет повышения эффективности.

Структура статьи подчинена поставленной цели. В первом разделе кратко характеризуется проблема возможных эффектов сделок горизонтальных слияний. Во втором разделе описывается используемый в работе метод анализа на фоне альтернативных способов оценки слияний и приводится обзор результатов, полученных в мировой литературе на основании применения этого метода. Третий раздел посвящен описанию использованных данных и методологии проводимого исследования. В четвертом разделе представлены собственно процедура и эмпирические результаты анализа.

1. Влияние горизонтальных слияний на цены

Горизонтальные слияния, если они совершены между крупными продавцами, могут приводить к повышению их рыночной власти и, как следствие, к росту надбавки цены по сравнению с предельными издержками. Таково традиционное представление об эффектах сделок слияний для покупателей. При этом рост надбавки не означает, что цена для покупателей обязательно вырастет. Если в результате слияния возникнут синергетические эффекты, ведущие к снижению затрат, даже при повышенной надбавке цены над предельными издержками, сами цены могут снизиться. Даже если цены при снижении издержек не снизятся, благосостояние все равно может вырасти, если рост прибыли продавцов превосходит уменьшение выигрыша потребителей [Уильямсон, 2003]. Но снижение цен однозначно указывает на рост благосостояния.

Именно представление о положительной связи между концентрацией и рыночной властью лежит в основе нормы о том, что сделка слияния должна быть предварительно одобрена со стороны антимонопольного органа. Однако это представление о взаимодействии слияний (т. е. концентрации) и конкуренции не является ни единственным, ни преобладающим в современной экономической теории. В рамках теории эндогенной структуры рынка [Sutton, 2007] усиление рыночной конкуренции приводит к снижению отраслевой прибыли и в итоге — к уменьшению числа продавцов на рынке (т. е. к росту концентрации). Слияния в этом контексте рассматриваются не в качестве причины снижения конкуренции, а как результат ее обострения [Авдашева, Шаститко, Кузнецов, 2006]. Очевидно, при втором подходе к анализу рынка мы вовсе не обязаны искать в повышении концентрации после слияний источник ухудшения положения покупателей.

Оба представления о связи между слияниями и концентрацией достаточно подкреплены эмпирическими исследованиями, хотя интерпретация их результатов остается весьма дискуссионным вопросом. Самый важный вывод этой дискуссии для практической оценки слияний состоит в том, что само по себе изменение концентрации не заставляет автоматически предполагать повышения цен и причинения ущерба покупателям. Мировая практика предварительного контроля слияний все больше опирается на этот подход, смещая анализ с изменения концентрации на другие характеристики рынка, позволяющие описывать конкуренцию как динамический процесс [Авдашева, 2012]. Эти обстоятельства повышают важность оценки эффектов каждой отдельной сделки слияний и слияний в каждой отдельной экономике, поскольку вносят вклад в протекающую с давних пор дискуссию о закономерностях развития рыночной структуры.

2. Методы и результаты эмпирической оценки эффектов горизонтальных слияний

2.1. Методы прогноза и оценки воздействия слияний на цены

В центре эмпирической оценки эффектов слияний — предполагаемых или фактических — лежит определение того, насколько после сделки должна была повыситься или фактически повысилась цена, что соответствует использованию показателя выигрыша потребителей в качестве центрального критерия. В литературе (см., напр.: [Weinberg, 2007]) выделяются три основных подхода к эмпирической оценке горизонтальных сделок: «изучение событий» (financial event studies), имитация сделок (в том числе на основе структурного анализа) и прямое сравнение цен до и после слияния.

Метод «изучения событий», разработанный Экбо [Eckbo, 1983] и Штилманом [Stillman, 1983], предполагает, что, поскольку финансовый рынок является эффективным, колебания доходности акций непосредственных участников сделки, конкурентов участников сделки и покупателей их продукции позволяют судить о том, как изменится их положение после сделки. Исследователю остается только интерпретировать полученные результаты в рамках понятия конкуренции. Согласно этому методу, например, снижение котировок акций отечественных покупателей продукции российских металлургов при объявлении о сделках их слияний [Цыцулина, 2012] — в отличие от зарубежных покупателей, акции которых не реагировали на сделку, — интерпретируется таким образом, что фондовый рынок считает эти сделки угрозой для конкуренции на российском рынке продукции металлургии. Метод предполагает, что по соотношению изменения стоимости бизнеса самих участников сделки, их конкурентов и покупателей продукции можно сделать обоснованный выбор между «гипотезой эффективности» и «гипотезой рыночной власти». Например, если стоимость и участников сделки, и их конкурентов растет, а стоимость бизнеса покупателей снижается, возникают основания предполагать укрепление рыночной власти после сделки (цены вырастут, прибыль продавцов, как участвующих, так и не участвующих в сделке, вырастет, а покупателей — снизится). Если стоимость бизнеса участников сделки и покупателей их продукции растет, а стоимость бизнеса конкурентов снижается, есть основания для вывода о повышении эффективности производства (после сделки издержки снизятся, прибыль продавцов вырастет, но снизятся цены для покупателей, в то время как конкуренты проиграют). Главное ограничение метода «изучения событий» — необходимость использования сильной формы предпосылки об эффективном финансовом рынке.

Вторым широко распространенным методом эмпирической оценки эффектов слияний является симуляция на основе результатов моделирования спроса, предложения и модели стратегического взаимодействия между продавцами. Результаты применения именно этого метода Ивалди и Фербовеном [Ivaldi, Verboven, 2005] легли в основу решения Европейской комиссии заблокировать сделку слияния компаний Volvo и Scania. На основе результатов структурной эконометрической модели выявляются параметры спроса, предельные издержки и модель стратегического взаимодействия компаний, а затем делается вывод о том, каким образом, при сохранении прочих равных, изменение числа продавцов повлияет на равновесные цены. Прогноз основывается на определенном наборе заранее принятых предположений о том, какие показатели в результате слияния изменились, а какие — нет. Важным достоинством этого метода выступает возможность предсказать изменение параметров рыночного равновесия при альтернативных изменениях структуры рынка — при разрешении сделки и при наложении запрета на ее заключение. Например, Ивалди и Фербовен не только сделали выводы о том, какое повышение цены может оказаться выгодным для участников сделки между Volvo и Scania, как изменятся цены после слияния, но и описали последствия возможных альтернативных моделей слияний (Volvo/Scania и Renault/Iveco, с одной стороны, и Volvo/Renault и Scania/Iveco — с другой).

Популярность этого метода в немалой степени связана с тем, что он полностью использует достижения новой эмпирической теории отраслевых рынков (New Empirical Industrial Organization), совершившей тридцать лет назад переворот в исследованиях отраслей. Его ограничения связаны с набором используемых предпосылок — в том числе о виде функции полезности и функции издержек. Тестирование модели на устойчивость результатов к предпосылкам [Weinberg, 2007] привело к неудовлетворительным результатам. Предсказанные изменения цен систематически оказываются выше фактических, в особенности для продавцов, не участвующих в сделке. Сопоставление полученных на основе этой модели прогнозов и фактических изменений цен для волны сделок слияний в секторе авиаперевозок в 19861987 гг. [Peters, 2006] показало существенную ошибку прогноза для двух сделок из пяти.

В итоге сохраняется популярность метода, основанного на сопоставлении цен до и после слияний. Первой работой, применившей современный вариант этого метода на основе подхода «разности разностей», служит исследование [Barton, Sherman, 1984].

Центральной проблемой применения метода сопоставления цен до и после слияния выступает необходимость исключения воздействия на цены всех прочих факторов, кроме собственно сделки слияния. Идея предложенного решения состоит в следующем. Пусть в сделке участвуют две компании — А и В. Компания А производит товары X и Y, компания В производит только товар X. После слияния объединенная компания тоже производит X и Y, но рынки этих товаров по-разному затронуты сделкой: доли продавцов на рынке Х изменились, а на рынке Y — нет. Если повышение концентрации в результате сделки слияния привело к росту рыночной власти, то цены на рынке X должны повыситься по сравнению с ценами на товар Y.

Корректная трактовка результатов применения этого метода предъявляет особые требования к продуктам или рынкам как опытной, так и контрольной групп. Для соблюдения предпосылки «при прочих равных условиях» необходимо нейтрализовать воздействие на соотношение цен затрат на используемые ресурсы и спроса. Это значит, что контрольная группа (товар Y) должна производиться по той же технологии и из тех же ресурсов, что и экспериментальная группа (товар Х), и эластичность спроса на товары экспериментальной и контрольной групп по неценовым факторам должна быть одинаковой, равно как одинаковое воздействие на спрос на товары Х и Y должны оказывать неценовые факторы. В то же время товары экспериментальной и контрольной групп не должны быть близкими заменителями, иначе фактически рынок включает оба этих продукта, и цены обоих испытывают воздействие сделки слияния. Идеальными претендентами на роль Х и Y были бы продукты, производимые по одной и той же технологии, из одних и тех же ресурсов, применяемых в производстве в одинаковых пропорциях. Спрос на эти продукты независим, но при этом от периода к периоду меняется в одной и той же пропорции. В этом случае ответ на вопрос о том, повысилась ли после сделки цена Х по сравнению с ценой Y, соответствует ответу на вопрос о том, повысилась ли цена на Х «при прочих равных условиях», как если бы слияние между А и В не задумывалось и не состоялось. Характеристики «идеальной пары» исключают необходимость учитывать специфические факторы, влияющие на спрос на товары Х и Y, а также на цены ресурсов для их производства. Практически во всех эмпирических исследованиях опытный и контрольный товары не полностью соответствуют требованиям «идеальной пары».

Безусловно, применение этого метода не лишено специфических ограничений, даже когда все предпосылки корректного сопоставления динамики цен соблюдены. Центральной проблемой является выбор эталона для сопоставления (counterfactual). Можно сделать вывод о том, что произошло в результате одной отдельно взятой сделки, но нельзя ни сделать вывода о том, что случилось бы на рынке при отказе от сделки (на что претендует метод Ивалди — Фербовена (Ivaldi — Verboven)), ни ответить на вопрос о том, почему фактически произошло изменение цен (что предполагает использование метода «изучение событий»). Например, если мы наблюдаем после сделки снижение цен, само это наблюдение не дает основания для предположений, почему это произошло: из-за снижения издержек продавцов, из-за обострения конкуренции на рынке или потому, что получивший рыночную власть продавец после сделки использует ее для хищнического вытеснения с рынка конкурентов. Снижение цены в отдельных случаях может быть вызвано и ростом конкуренции. Горизонтальные слияния могут усилить конкуренцию даже при укрупнении продавца, если тем самым создается противовес другим крупным участникам того же рынка. Снижение цены в отдельных случаях может объясняться и воздействием экономической политики — предусмотренных законом предписаний о максимальной границе повышения цены или неформальных договоренностей с представителями государства или заинтересованными группами. Вот почему «эффективность» в таких исследованиях рассматривается довольно условно: оценивается не непосредственно эффективность производства, а лишь изменение цены как индикатор благосостояния покупателей.

Однако, на наш взгляд, само знание о том, что произошло после сделки, обладает самостоятельной ценностью для оценки ее результатов. Любая сделка слияния, особенно между крупными участниками рынка, имеет множество эффектов: меняются издержки производства, модель стратегического взаимодействия самих участников сделки и их конкурентов, набор рынков, на которых представлены компании, система стимулов внутри компаний. Даже если мы только можем сказать, какой из эффектов, скорее всего, количественно преобладал — эффект снижения предельных издержек (или любой эквивалентный эффект, приводящий к снижению цен для покупателей) или эффект использования рыночной власти за счет покупателей (повышающий цены), — это будет важным приращением знаний о российских сделках слияний.

2.2. Результаты анализа воздействия слияний на цены: обзор исследований

По данным обзора [Weinberg, 2007], большинство исследований динамики цен после слияний (в одиннадцати из четырнадцати проанализированных им работ) обнаружило их повышение. Однако результаты сопоставления цен товаров как одних и тех же продавцов на рынках, затронутых и не затронутых слияниями, так и разных продавцов на этих рынках настолько разнообразны, что их обобщению следует уделить особое внимание.

Рынок микрофильмов. В первом исследовании на основе рассмотренного метода — работе Бартона и Шермана [Barton, Sherman, 1984] — анализируются последствия сделки приобретения в 1976 г. компанией Xidex, выпускающей дублированные микрофильмы, бизнеса компании Scott Graphics, Inc., производящей диазотипные микрофильмы. Рыночная доля покупателя в сегменте диазотипных микрофильмов выросла с 40 до 55%. В 1979 г. та же корпорация Xidex приобрела активы Kalvar Corporation, увеличив свою долю в сегменте производства везикулярных микрофильмов с 67 до 93%. Выводы анализа представляли интерес по ряду причин:

- несмотря на малые размеры рынка, слияния повлекли за собой значительные изменения в распределении долей рынка;

- исследование проводилось через пять лет после первого поглощения и через два года после второго, вследствие чего для исследования были доступны данные о ценах как до слияний, так и после;

- свойства производимой продукции позволяли напрямую проводить исследование динамики ее цен.

В исследовании были использованы данные за десять лет. При этом за единицу времени вместо календарного года был принят финансовый год, заканчивающийся 30 июня. Анализировалось соотношение динамики цен диазотипных и везикулярных микрофильмов в рамках их конфигураций (видов), которые определяются за счет таких физических свойств, как длина, ширина и толщина пленки. Для каждого вида фильмов отношение цен рассчитывалось по формуле

Vi/Di (i = 1, 2, ... 18),

где Vi — цены везикулярных фильмов до поглощения, а Di — диазотипных.

Абсолютные значения цен после произошедшего поглощения обозначались как Vi' и Di' соответственно.

Таким образом, исследуя отношения Vi/Di (до слияний, для периода 1972-1977 гг.), Vi/Di' (после поглощения Scott и до поглощения Kalvar, в период 1977-1979 гг.), Vi'/Di' (после поглощения Kalvar, в период 1979-1982 гг.), авторы принимали предпосылку о том, что эффект, возникший после поглощения Scott Graphics, Inc., сохраняется и в период времени после поглощения Kalvar Corporation.

В результате проведенного анализа значение отношения цен, измеряемое как V/D, уменьшилось после первого поглощения в 1976 г. и затем увеличилось после второго поглощения в 1979 г. Поглощение Kalvar Corporation позволило Xidex занять практически монопольную позицию на рынке везикулярных микрофильмов. В связи с этим эффект этого поглощения оказался выше, нежели эффект поглощения Scott Graphics, Inc.

Рынок коммерческих журналов. Исследование эффектов слияний коммерческих издательств, выпускающих журналы по медицине и биологии (Reed Elsevier/Pergamon, Wolters Kluwer/Lippincott, Wolters Kluwer/Thompson/Waverly/Plenum, Harcourt/Churchill Livingstone/Mosby) [McCabe, 2002], проведенное на основании обобщения данных за четырнадцать лет, с 1988 по 2001 г., выявило значительное повышение цен подписки. Сопоставлялись эффекты двух волн сделок — 1990-1991 гг. (первые две сделки) и 1997-1998 гг. (две оставшиеся). Особенностью метода исследования было сопоставление цен подписки на журналы со среднерыночными, в дополнение к сопоставлению цен до и после сделки. Слияние Reed Elsevier/Pergamon привело к тому, что в период после слияния (1992-1994 гг.) их уровень цен превышал рыночный на 17%. Поскольку ранее цены журналов на 7% превышали среднюю по рынку, эффект сделки состоял в 10%-м повышении уровня цен. Аналогично после слияния Wolters Kluwer/Lippincott в течение четырех последующих лет (1991-1994 гг.) цены превышали рыночный уровень на 8,5%. Для сравнения, до совершения сделки цены подписок на журналы данных издательств существенно не отличались от средней рыночной цены подписки. Вторая волна сделок привела к меньшему повышению цен относительно первоначальной стоимости подписки (от 2-3 до 6% при анализе разных временных интервалов).

Сектор авиаперевозок. Результаты исследования авиаперевозок служат примером весьма различающихся оценок эффектов слияний. При сопоставлении двух слияний, произошедших в середине 1980-х гг. в США, — Northwest/Republic Airlines, Trans World Airline's/OzarkAirlines [Borenstein, 1990] — было показано, что вторая сделка не оказала заметного влияния на тарифы, в отличие от первой, повысившей цены на 9,5%. Исследование ценовых эффектов 14 слияний в секторе авиаперевозок в период 1985-1988 гг. [Kim, Singal, 1993] привело к выводу о росте тарифов авиакомпаний по сравнению с тарифами на маршруты на аналогичную дистанцию более чем на 9%.

Банковский сектор. Исследование воздействия слияний в банковском секторе США на ставки по банковским депозитам [Hannan, Prager, 1998] в 1991-1994 гг. выявило значительное их снижение под влиянием произошедших объединений. Обзор исследований, посвященных оценке эффектов горизонтальных слияний в банковском секторе США [Berger, Demsetz, Strahan, 1999], выявил причины незначительного воздействия сделок на банковские ставки. Одна из них состояла в том, что, несмотря на высокую интенсивность слияний, на многих региональных рынках концентрация не только не выросла, но даже снизилась. Непосредственной причиной отсутствия отрицательного воздействия было помимо конкуренции между банками повышение эффективности тех из них, которые были объектами поглощения.

Аналогичный анализ проводился для банкоматов (платежных систем). С 1986 г. до 1996 г. количество сетей банкоматов значительно сократилось. Некоторые оставшиеся сети занимали большие доли рынка. Исследование данных о ценах четырех объединившихся сетей и четырнадцати, не принимавших участия в слияниях, за 1991-1996 гг. [Prager, 1999] не показало роста тарифов объединившихся сетей платежных систем. В целом слияния в банковском секторе не приводили к потерям потребителей.

Сектор медицинских учреждений. Исследование результатов слияний больниц в США [Connor, Feldman, Dowd, 1998] на обширной выборке из 3500 учреждений за период 1986-1994 гг. выявило значительное снижение издержек участников слияний по сравнению с остальными больницами. И затраты, и цены больниц, участвовавших в слияниях, снизились относительно контрольной группы на 5%.

Результаты оценки эффектов слияний больниц в Огайо и Калифорнии в период 1944-1995 гг. [Krishnan, 2001] оказались совершенно иными. Значительное повышение цен (на 16,5 пр. п. по сравнению с не участвовавшими в сделке в Огайо и на 12 пр. п. в Калифорнии) происходило даже в тех случаях, когда концентрация на рынках существенно не росла.

Оптовый и розничный рынок нефтепродуктов. Как и на большинстве других рынков, слияния на оптовом и розничном рынке нефтепродуктов далеко не всегда приводят к повышению цен. Результаты, свидетельствующие об отсутствии повышения цен, приводятся в исследованиях последствий двух сделок — слияния на розничном рынке бензина в Венгрии Csorba, Koltay, Farkas, 2011] и приобретения компанией Shell местного розничного продавца на испанских Канарах [Jimenez, Perdiguero, 2012]. После слияний производителей автомобильного бензина в американских штатах Нью-Джерси и Делавэр статистически значимого изменения оптовых цен на бензин не произошло, в отношении розничных цен зафиксировано снижение [Silvia, Taylor, 2013]. Однако, например, в [Houde, 2012] обнаружено повышение цен и розничных наценок на бензин (на 4-11%) после слияния сетей бензоколонок на некоторых локальных рынках Квебека.

Оценка антимонопольной политики США в отношении горизонтальных слияний. Неудивительно, что результаты сопоставления цен до и после слияния применялись для оценки антимонопольной политики США в отношении горизонтальных слияний [Ashenfelter, Hosken, 2008]. Объектами анализа стали пять сделок, произошедших в 1997-1999 гг. на рынках с высокой концентрацией, но с небольшим ее изменением — в соответствии с действовавшими на тот момент методическими рекомендациями по анализу слияний министерства юстиции США, когда после слияний индекс Херфиндаля — Хиршмана превышает 1800, но возрастает менее чем на 100 пунктов. Это были сделки приобретения Tambrands компанией Procter & Gamble, приобретения бизнеса Kraft's Log Cabin по производству сиропов компанией Aurora Food's, приобретения Quaker State компанией Pennzoil, поглощение бизнеса Ralcorp компанией General Mill's, а также сделка слияния компаний Guinness и Grand Metropolitan.

Методология, использованная авторами, схожа с методом «разности разностей». Они также выбирают контрольную группу товаров и симметричный период наблюдения до и после слияния компаний. Однако в модели дополнительно использовался показатель времени (а именно месяца наблюдения), который позволял учесть эффект сезонности цен.

В четырех сделках из пяти было отмечено повышение цен на продукцию, производимую обеими компаниями, участвующими в слиянии (Procter & Gamble/Tambrands, Pennzoil/Quaker State, General Mill's/Ralcorp, Guinness/Grand Metropolitan). Обнаруженное повышение цен варьировалось от 3 до 7%.

Факторы ценовой динамики. Не только приведенный выше краткий обзор, но и результаты других обобщений (см., напр.: [Ashenfelter, Hosken, Weinberg, 2009]) показывают смешанную картину. Слияния, в том числе и довольно крупные, не всегда и, скорее всего, даже не в подавляющем большинстве случаев приводят к повышению цен продуктов. Исследования предоставляют разные объяснения этим наблюдениям. В работе [Connor, Feldman, Dowd, 1998] снижение цен объяснялось соответствующим снижением издержек, в других исследованиях содержатся альтернативные объяснения. В ряде случаев снижение цен объясняется растущей конкуренцией, в том числе со стороны потенциальных участников рынка [Ashenfelter, Hosken, 2010; Taylor, Hosken, 2007].

Отсутствие роста цен объяснялось и поддержанием сговора на рынке — как до, так и после слияния [Jimenez, Perdiguero, 2012]. Ряд других объяснений связан с мотивами ценообразования на уровне политики менеджмента (см., напр.: Csorba, Koltay, Farkas, 2011]) — после слияния каждый отдельный менеджер не в состоянии приспособить свои решения к уровню цены, максимизирующей прибыль фирмы в целом; если головная компания не дает инструкций по повышению цены, то она просто остается на том же уровне.

Для большинства исследований эффектов слияний объяснение отсутствия роста цены является второстепенной задачей. Интересно, однако, что все приводимые объяснения плохо согласуются с представлением о том, что повышение цен в результате роста рыночной власти является центральным мотивом слияний крупных компаний. Напротив, они подталкивают к поиску синергетических эффектов слияний.

Сделки слияний между российскими компаниями на фоне международных исследований заслуживают особого внимания. С одной стороны, в России нередки сделки между очень крупными участниками рынка, которые создают в отрасли структуру, близкую к монопольной. Это дает основания ожидать повышения цен в результате сделок. Соответственно, исследовательская гипотеза, выдвигаемая авторами в данной работе, следующая: после проведения слияния цены на продукцию, производимую компаниями-участницами, будут повышаться в долгосрочном периоде. Дополнительные аргументы в пользу этой гипотезы появляются, когда в сделках участвуют крупнейшие продавцы, ориентированные на экспорт, который занимает преобладающую долю в их продажах. Сочетание конкуренции на внешнем рынке с рыночной властью внутри страны позволяет использовать ценовую стратегию, соответствующую представлениям о ценовой дискриминации третьего типа, — установление цен для отечественных потребителей выше, чем для зарубежных покупателей. Именно такая закономерность обнаружена в исследовании соотношения внутренних и внешних цен на предметы российского экспорта [Голованова, 2010].

В то же время есть основания выдвинуть и альтернативную гипотезу. Поскольку значительная часть слияний, в том числе затрагивающих очень крупные предприятия, выступала формой реструктуризации активов, оставшихся с советских времен, встраивания их в современные цепочки создания стоимости, то в качестве важнейшего итога этого процесса можно ожидать повышения производительности использования ресурсов и снижения затрат. Если количественно эффект снижения затрат (или эквивалентных изменений) превосходит эффект роста рыночной власти, можно ожидать снижения цен в результате сделок. Дополнительные основания для этого предположения дает политика ФАС в отношении горизонтальных слияний. Большая часть из них разрешается на условиях предписаний, для крупнейших компаний обычно включающих ограничение на рост цен.

3. Оценка трех крупнейших российских слияний: методология и данные

3.1. Метод «разности разностей»

Для оценки воздействия слияний на цену был использован метод «разности разностей» (difference-in-difference), применяемый для исключения влияния на цену ненаблюдаемых характеристик, в качестве которых в данном случае выступают изменения спроса, инфляция и цены ресурсов. Сравнивается динамика цен контрольной и опытной групп товаров. Продукт, производимый обоими участниками слияния, будет представлять опытную группу, а продукт, производимый только одной из компаний, но из тех же ресурсов, — контрольную.

В большинстве источников (см., напр.: [Вулдридж, 2009]) приводится следующая регрессия для оценивания динамики переменных (в данном случае для динамики цен на товары) обеих групп, как контрольной, так и опытной:

Y = αi + β1Gi + β2Pi + β3GiPi + εi,

где Yi — значение цены товара в i-м периоде;

αi — константа;

Gi — фиктивная переменная, которая принимает значение 1, если рассматривается опытная группа (общий продукт участников сделки), и 0 — в ином случае;

Pi — фиктивная переменная, принимающая значение 1, если данное наблюдение относится ко второму периоду (периоду после слияния), и 0 — в ином случае;

GiPi — переменная взаимодействия, которая принимает значение 1 при наблюдении в опытной группе во втором периоде, и 0 — в иных случаях;

εi — случайный член, отражающий случайные ошибки измерения.

Фиктивная переменная G улавливает возможные различия между опытной и контрольной группами до осуществления слияния, когда P принимает значение 0, а переменная P улавливает факторы, которые вызывали бы изменения Y во втором периоде. Переменная GP характеризует отличие опытной группы от контрольной после того, как произошло слияние компаний. По значимости коэффициента перед этой переменной мы сможем судить о том, насколько сильно и как изменяются цены продукта, затронутого слиянием, по сравнению с ценами товаров контрольной группы.

Важной частью методологии является выбор периода наблюдения, который в нашем исследовании составлял как минимум шесть лет (три года до слияния и три года после него). Данный аспект важен, поскольку количественные проявления результата увеличения рыночной власти и повышения эффективности (снижения издержек) могут не совпадать во времени. Можно ожидать, что для проявления эффекта снижения затрат потребуется более продолжительный период времени.

Ограничения применяемого метода связаны с проблемами гетерокедастичности и автокорреляции, способными искажать получаемые оценки [Bertrand, Duflo, Mullainathan, 2003]. Поэтому все модели данных проверялись на наличие этих указанных проблем: на наличие гетероскедастичности с помощью тестов Глейзера, Уайта и Бройша — Пагана — Годфри, на наличие же автокорреляции с помощью теста серий и статистики Дарбина — Уотсона. Кроме того, рассматривалась непосредственно сериальная корреляция между остатками. Для того чтобы получить оценки, близкие к истинным, применялся метод FGLS (Feasible Generalized Least Squares), или доступный ОМНК (доступный обобщенной метод наименьших квадратов), вместо обычно используемого — метода наименьших квадратов. Кроме того, для подтверждения получаемых результатов также рассматривается динамика отношения цен товаров опытной группы к ценам товаров контрольной группы.

3.2. Описание сделок

Для анализа были выбраны три сделки. Первая сделка — объединение активов компаний «РУСАЛ», «СУАЛ» и Glencore. Вторая сделка — поглощение «Евроцемент групп» семи производящих цемент предприятий («Невьянский цементник», «Жигулевские стройматериалы», «Кавказцемент», «Белгородский цемент», «Подгоренский цементник», «Осколцемент» и «Ульяновскцемент»). Третья — поглощение ОАО «Новолипецкий металлургический комбинат» предприятия «ВИЗ-Сталь». Охарактеризуем их подробнее.

Слияние «РУСАЛ»/«СУАЛ»/Glencore. Компания «Русский алюминий» была основана в 2000 г. в ходе реструктуризации крупнейших российских предприятий — производителей алюминия (Красноярского, Братского, Новокузнецкого, Саяногорского комбинатов). Компания была крупнейшим производителем алюминия в России и третьим по величине в мире. В десятку крупнейших производителей алюминия в мире входила и компания «СУАЛ», включавшая Иркутский, Уральский, Надвоицкий, Волгоградский алюминиевые заводы, Пикалевское объединение «Глинозем» и ряд других. Glencore является трейдером сырьевых продуктов, по данным на середину 2000-х гг. шестым по размеру в Европе. В результате сделки была сформирована компания, занимавшая положение, близкое к монопольному, на рынках алюминиевых продуктов в России, Беларуси, Казахстане и некоторых других странах ближнего зарубежья [Заключение..., 2007]. По данным 2011 г., на долю компании приходится 9% мирового производства алюминия и такая же доля производства глинозема (данные официального сайта ОК «РУСАЛ»). По разным товарным группам компания экспортирует от 80 до 90% выпускаемой продукции.

Слияние «Евроцемент групп» и семи предприятий, производящих цемент. Холдинг «Евроцемент» был создан в 2002 г. и изначально владел четырьмя крупнейшими цементными предприятиями России — «Михайловцемент», «Мальцовский портландцемент», «Липецкцемент» и «Савинский цементный завод», а также предприятиями, производящими бетон и строительные материалы. До приобретения контроля над семью цементными предприятиями в 2005 г. доля «Евроцемент групп» в общероссийском производстве цемента составляла около 23%. Однако поскольку поставки цемента локализованы в силу высокой стоимости транспортировки, в центральных регионах России доля компании была значительно выше. Приобретение семи производящих цемент предприятий повысило долю компании в отечественном производстве до 39% и укрепило ее доминирующее положение в центральных регионах России.

Слияние Новолипецкого металлургического комбината и компании «ВИЗ-Сталь». Новолипецкий металлургический комбинат (НЛМК) принадлежит к крупнейшим российским поставщикам черных металлов, занимая свыше 20% в отечественном производстве. Компания «ВИЗ-Сталь» является крупнейшим производителем трансформаторной стали в России. После того как в 2006 г. ООО «ВИЗ-Сталь» вошло в состав группы компаний НЛМК, доля последней на рынке электротехнической стали в России приблизилась к 100%. Болыпая часть производимой трансформаторной стали (не менее 80%) экспортируется.

3.3. Использованные данные

Опытные и контрольные продукты, использованные для оценки эффектов рассматриваемых сделок, далеко не в полной степени соответствуют описанным выше требованиям к продуктам Х и Y. Типичная проблема состояла в том, что один из продуктов служил ресурсом для производства другого. Если мощности производства ресурсов фирмой ограничены, то изменение структуры рынка ресурсов неизбежно повлияет на цены на рынке конечного продукта. При ограниченности мощностей производства ресурсов, принимая решение о выпуске и цене конечных продуктов, продавец рассматривает в качестве предельных издержек рыночную цену ресурса. Ограниченность заставляет перераспределять ресурсы в пользу их продажи, при сокращении производства продукта следующей стадии переработки. При проведении своего анализа авторы исходили из предпосылки об отсутствии ограничения мощности, что соответствовало данным о значительных неиспользуемых мощностях на предприятиях компаний.

Для анализа первой из описанных сделок использовались среднемесячные цены производителя на производимую продукцию с октября 2003 г. по апрель 2010 г. Выбранный период позволяет отследить долгосрочные эффекты слияния. В качестве опытного товара, производимого фирмами, участвующими в слиянии, и по которому фирма в итоге заняла доминирующее положение на рынке, рассматривается алюминиевая фольга. В качестве контрольных товаров — алюминиевый прокат и алюминиевая штампованная посуда. Наличие данных позволяет исследовать указанный промежуток времени для обеих пар товаров (алюминиевая фольга/алюминиевый прокат, алюминиевая фольга/алюминиевая штампованная посуда). Для пары алюминиевая фольга/алюминиевый прокат есть возможность рассмотреть симметричные интервалы длиной в четыре года (с октября 2002 г. по апрель 2011 г.). Поскольку продукцию, входящую как в опытную, так и в контрольную группу, производят практически только компании — участники сделки, использовались средние цены рассматриваемой продукции по России (цены производителей), предоставляемые Федеральной службой государственной статистики (ФСГС) РФ.

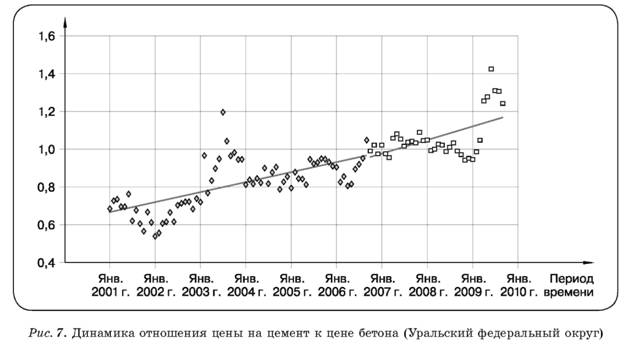

Для анализа второй сделки взяты среднемесячные цены за период с января 2001 г. по сентябрь 2009 г. Некоторое отступление от идеального трехлетнего периода (первый из заводов — «Невьянский цементник» — был приобретен в 2003 г.) вызвано ограниченностью доступных данных. В качестве продукта, затронутого сделкой, рассматривался цемент, а контрольного товара — бетон, производимый лишь компанией «Евробетон», входящей в состав «Евроцемент групп», и не выпускаемый поглощаемыми предприятиями. Поскольку региональные границы рынка цемента существенно уже, чем границы Российской Федерации в целом, то мы в данной работе вслед за ФАС России рассматривали динамику цен в границах федеральных округов. В анализ включены те федеральные округа (ФО), в которых «Евроцемент групп» по итогам сделки заняла доминирующее положение: Приволжский, Северо-Западный, Уральский, Центральный и Южный ФО. По соображениям, аналогичным сформулированным выше для первой сделки (регистрируемые цены на рынках фактически отражают цены крупнейшего продавца), для анализа можно использовать средние цены цемента и бетона на рассматриваемых территориях, предоставляемые ФСГС России.

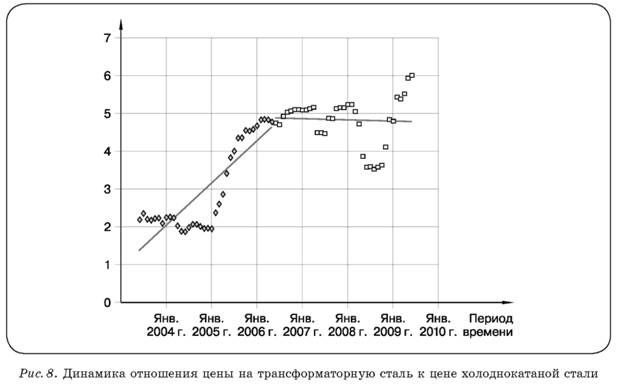

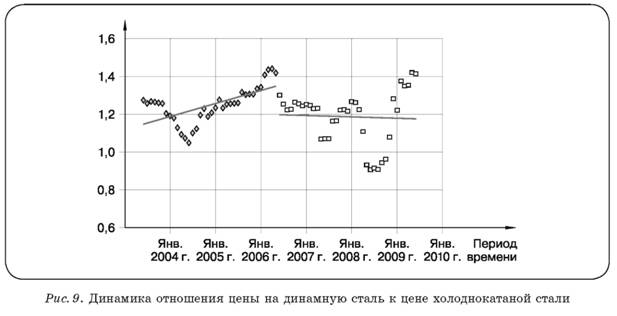

Для слияния между НЛМК и «ВИЗ-Сталь» рассматривались два экспериментальных продукта — динамная сталь и трансформаторная сталь, а в качестве контрольного продукта — холоднокатаная сталь. Рассматриваемый период — с января 2003 г. по декабрь 2009 г. Источником данных выступают отчеты о ценах производителей, публикуемые ФСГС России.

4. Изменение цен в результате сделок: эмпирические результаты

Все использованные спецификации были изучены на предмет отсутствия гетероскедастичности и автокорреляции. Для всех товарных пар на 1%-м уровне значимости гетероскедастичность и автокорреляция присутствуют. Причем прослеживается наличие положительной автокорреляции и, соответственно, возможна недооценка стандартных ошибок оценок. Негативные последствия автокорреляции подробно описаны в [Bertrand, Duflo, Mullainathan, 2003]. При наличии же гетероскедастичности полученные оценки хотя и будут линейными и несмещенными, уже не будут эффективными. Во избежание этого мы применили обобщенный метод наименьших квадратов (Generalized Least Squares, GLS), а так как ковариационная матрица случайных ошибок неизвестна, использовался именно доступный ОМНК вместо стандартного МНК (OLS).

Таблица 1. Значения коэффициента при переменных GP для разных товарных пар

| пара товаров | значение коэффициента при переменной GP | |

| значение t-статистики | значение p-value | |

| Алюминиевая фольга/алюминиевая штампованная посуда | 22 192,48*** | |

| 8,73 | 0,000 | |

| Алюминиевая фольга/алюминиевый прокат | -4568,529 | |

| -1,49 | 0,137 | |

| Цемент/бетон (Приволжский федеральный округ) | 624,2871*** | |

| 2,65 | 0,009 | |

| Цемент/бетон (Северо-Западный федеральный округ) | 324,7157 | |

| 1,32 | 0,188 | |

| Цемент/бетон (Уральский федеральный округ) | 444,8312** | |

| 2,00 | 0,046 | |

| Цемент/бетон (Центральный федеральный округ) | 777,1055*** | |

| 3,66 | 0,000 | |

| Цемент/бетон (Южный федеральный округ) | 691,6624*** | |

| 4,34 | 0,000 | |

| Трансформаторная сталь/холоднокатаная сталь | 42 985,06*** | |

| 11,13 | 0,000 | |

| Динамная сталь/холоднокатаная сталь | -566,1363 | |

| -0,58 | 0,560 | |

Примечания:

*** — значимость на 1%-м уровне; ** — значимость на 5%-м уровне; * — значимость на 10%-м уровне. Источник: расчеты авторов на основе данных Росстата.

Значения важных в данном исследовании коэффициентов перед переменными GP для разных пар товаров указаны в табл. 1. Для пар алюминиевая фольга/алюминиевый прокат, цемент/бетон (в СевероЗападном федеральном округе) и динамная сталь/холоднокатаная сталь коэффициенты оказались незначимыми даже на 10%-м уровне значимости. В этом случае проведенный анализ не позволяет сделать определенных выводов об изменении цен опытного продукта.

Однако для окончательных выводов о влиянии заключения сделок на цены производимой компаниями продукции необходимо также рассмотреть динамику отношения цен опытных товаров к ценам товаров контрольных групп. Если относительная цена контрольного продукта росла, то важно понять, когда возникла эта тенденция — после сделки слияния или еще до нее.

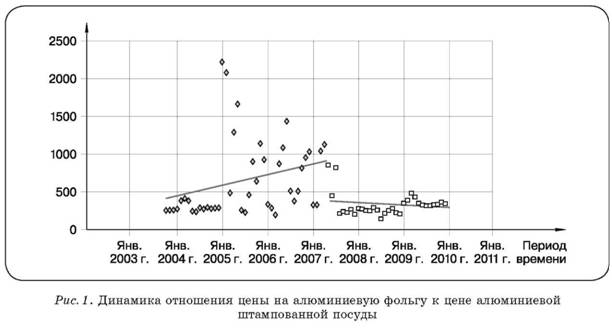

В первом случае коэффициент при представляющей интерес для анализа переменной GP оказался значимым на 1%-м уровне значимости. Это свидетельствует о том, что после слияния различия между опытным и контрольным продуктами были существенны. Обращаясь к динамике соотношения цен, мы видим, что после совершения сделки соотношение цен уменьшилось (рис. 1).

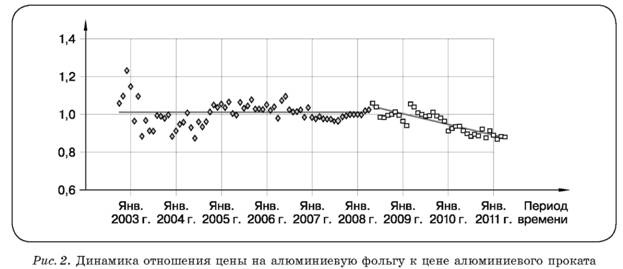

Возможным объяснением тому, что рассматриваемый коэффициент положителен, хотя соотношение цен значительно снизилось после слияния, может служить то, что общий тренд на всем временном промежутке нисходящий, а после слияния соотношение цен продолжало снижаться (сначала более высокими, затем более низкими темпами). Таким образом, после слияния динамика цен также является отражением ранее установившейся тенденции к понижению. Во втором случае даже на 10%-м уровне значимости коэффициент перед переменной GP незначим. Следовательно, можно сделать вывод, что изменение цены алюминиевой фольги было несущественным в долгосрочном периоде. Рассматривая динамику соотношения цен опытного и контрольного товаров на рис. 2, также можно отметить, что изменение соотношения цен не было значительным.

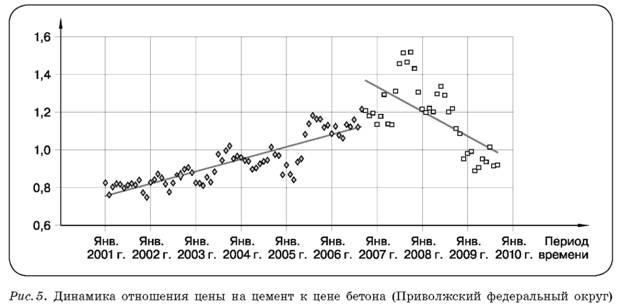

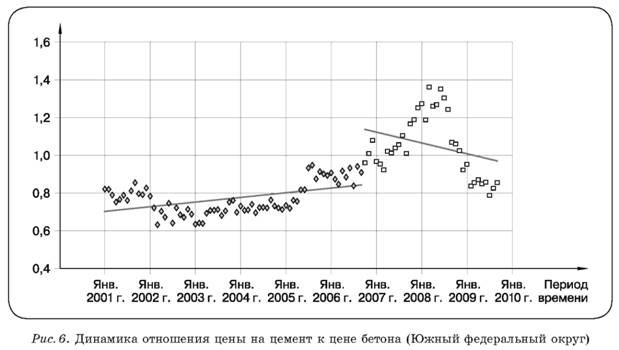

В случае сделки слияния с участием «Евроцемент групп» интересующий нас коэффициент перед переменной GP значим на 1%-м уровне для всех федеральных округов, кроме Уральского ФО, где он значим на 5%-м уровне, и Северо-Западного ФО, где он незначим. Однако во всех рассматриваемых федеральных округах, кроме Уральского, несмотря на первоначальное увеличение, в начале 2008 г. соотношение цен начало снижаться и возвратилось к своему первоначальному уровню непосредственно перед последним из слияний (рис. 3, 4) и даже падало до более низкого уровня (рис. 5, 6).

Лишь в Уральском округе после заключения сделок тренд соотношения цен остался возрастающим (рис. 7), причем темп роста немного увеличился. Возможное объяснение того, почему после расширения холдинга «Евроцемент групп» цены не повысились, а в некоторых случаях даже незначительно снизились, связано с изменением режима импорта цемента в Россию. В начале 2008 г. была отменена импортная пошлина на цемент, что в совокупности с высокими ценами привело к наращиванию импорта в Россию. В свою очередь, рост импорта в полном соответствии с экономической теорией стимулировал конкуренцию между действующими производителями, что сопровождалось и более активными межотраслевыми потоками цемента. Возможно, именно зависимостью цен от импорта объясняется тот факт, что устойчивое повышение цены на цемент после сделки, по нашим данным, зафиксировано именно в Уральском ФО, наименее доступном для импортных потоков. Полученные результаты свидетельствуют о том, что в начале 2008 г. государство смогло использовать активный метод конкурентной политики, нейтрализовавший злоупотребление «Евроцемент групп» рыночной властью.

По результатам регрессий можно констатировать, что заключение сделки между компаниями НЛМК и «ВИЗ-Сталь» не оказало значимого влияния на цену динамной стали, в отличие от цены трансформаторной стали. Однако на рис. 8-9 видно, что в обоих случаях после слияния соотношение цен сначала снижалось, а затем росло. В случае динамной стали и холоднокатаной стали (рис. 9) соотношение цен выросло до первоначального уровня непосредственно до слияния, что в целом подтверждает результаты, полученные при построении регрессий доступным ОМНК, — в долгосрочном периоде сделка не оказала существенного влияния на цены производимой продукции.

Что касается трансформаторной и холоднокатаной стали (рис. 8), то соотношение цен достигло уровня, который выше первоначального, что также подтверждает полученные ранее результаты. Однако следует отметить, что темп роста соотношения цен значительно снизился по сравнению с темпом роста до заключения сделки. Эти выводы также подтверждают результаты, полученные при построении регрессионных уравнений с помощью доступного ОМНК.

Таким образом, проанализированные сделки слияний сопровождались повышением цен лишь в двух случаях — для трансформаторной стали (ОАО «НЛМК» и ООО «ВИЗ-Сталь») и цемента («Евроцемент групп»). Гипотеза о росте цен опытных товаров в долгосрочном периоде после совершения сделок слияний подтвердилась для Уральского ФО. В остальных же случаях сформулированная нами гипотеза была отвергнута, так как в долгосрочном периоде не наблюдалось существенного роста цен на товары, которые непосредственно были затронуты сделками горизонтальных слияний. Эти результаты в целом соответствуют выводам, полученным в зарубежных исследованиях: рост цен после совершения сделок не является общим правилом.

Непосредственной причиной полученных результатов могло быть преобладание эффекта снижения предельных издержек производства над эффектом повышения рыночной власти компаний. Снижение предельных издержек сдерживает рост цен в долгосрочном периоде. Применение метода «разности разностей» не позволяет отвергнуть и альтернативное объяснение — о том, что снижение цен стало результатом исполнения предписаний ФАС России, выданной продавцам либо в качестве условия слияния, либо по результатам рассмотрения дела о нарушении антимонопольного законодательства. По параметрам действовавших в течение анализируемого периода предписаний компании различались: например, для «РУСАЛа» темп роста биржевых цен был увязан с ценами Лондонской биржи металлов, а небиржевых — ограничен 5% в месяц; в отношении «Евроцемент групп» действовало предписание о ценах на основе мирового соглашения, достигнутого по результатам дела о нарушении антимонопольного законодательства (максимальный темп роста — 5% в квартал); группа НЛМК в отношении трансформаторной стали выполняла предписание о повышении цен не более чем на 3% в месяц. Не исключено, что предписания в данном случае сыграли положительную роль, ограничивая проявления рыночной власти. Однако обращает на себя внимание то, что различие динамики цен компаний отнюдь не отражало условий предписаний, самое значительное снижение цен было достигнуто на рынке цемента, причем не в результате исполнения предписания, а в качестве эффекта либерализации импорта. Более того, объяснение динамики цен как результат выполнения предписаний ФАС выглядит довольно сомнительным, учитывая, что вторая половина изучаемого периода приходилась на экономический спад. Мы рассматривали изменения относительных цен, однако в течение ряда периодов абсолютные цены и экспериментальной, и контрольной групп снижались. Как нам представляется, предписания ФАС России могли ограничивать рост цен и стремились к этому, однако не могли предписывать продавцам снижать их ускоренными темпами.

5. Заключение

В данном исследовании проведен анализ динамики цен продуктов, рынки которых были затронуты тремя крупными слияниями, одобренными ФАС России в период 2003-2007 гг. Для шести из девяти затронутых слияниями продуктов сделка оказала статистически значимое влияние на изменение цены на них. Во многих случаях цены сначала повышались непосредственно после слияния, однако потом снижались до первоначального уровня или даже ниже. Лишь в двух случаях отмечалось повышение цены после сделки, однако в одном из них темпы роста цены после сделки существенно замедлились по сравнению с трендом, наблюдавшимся до сделки.

Использованный метод не дает возможности сделать обоснованный выбор между возможными альтернативными объяснениями полученного результата. Во-первых, слияния могли привести к такому росту эффективности, т.е. снижению издержек, что даже при существенном увеличении рыночной власти цены на производимую продукцию снижались. При этом данный эффект мог проявиться не непосредственно после слияния, а в долгосрочном периоде, спустя некоторое время после заключения сделки. Во-вторых, в полном соответствии с современной теорией рыночная доля может не оказывать линейного положительного воздействия на рыночную власть: последняя не настолько значительно увеличилась в результате проанализированных слияний. В-третьих, сами обладающие рыночной властью компании могут не использовать ее для повышения цен, выбирая стратегию наращивания продаж. Наконец, использование рыночной власти может быть ограничено действиями предписаний антимонопольного органа.

В завершение, независимо от конкретного объяснения наблюдаемой динамики цен, следует подчеркнуть следующее. Во-первых, по всей видимости, ФАС России поступила верно, разрешив проведение проанализированных в данной статье слияний, так как в итоге сделки не привели к снижению выигрыша потребителей. Во-вторых, крупнейшие слияния российских компаний, скорее всего, содержали такой потенциал повышения эффективности, который мог создавать выигрыши от сделок безотносительно использования рыночной власти.

Благодарности

Авторы благодарят А. Сушкевича, Н. Павлову, участников семинара Института анализа предприятий и рынков 7 июня 2012 г., участников конференции Ассоциации исследователей общественного сектора в Высшей школе менеджмента Санкт-Петербургского государственного университета 9-10 ноября 2012 г., а также двух анонимных рецензентов «Российского журнала менеджмента» за полезные комментарии.

ЛИТЕРАТУРА

1. Авдашева С.Б. 2005. Бизнес-группы как форма реструктуризации предприятий: движение вперед или шаг назад? Российский журнал менеджмента 3 (1): 3-26.

2. Авдашева С.Б. 2012. Экономический анализ для целей применения антимонопольного законодательства: что, где, когда? Конкурентное право (1): 5-11.

3. Авдашева С.Б., Голованова С.В. (ред.). 2009. Тенденции изменения структуры российской промышленности в период экономического подъема. М.: Юстицинформ.

4. Авдашева С.Б., Калинина М.М. 2012. Предписания участникам слияний (сравнительный анализ практики Федеральной антимонопольной службы России и Европейской комиссии по конкуренции). Экономическая политика (1): 141-158.

5. Авдашева С.Б., Шаститко А.Е., Кузнецов Б.В. 2006. Конкуренция и структура рынков: что мы можем узнать из эмпирических исследований о России. Российский журнал менеджмента 4 (4): 3-22.

6. Вулдридж Дж. М. 2009. Оценивание методом «разность разностей». Квантиль 6: 2547.

7. Голованова С.В. 2010. Сигналы несовершенства конкуренции: результаты анализа цен товаров, вовлеченных в международную торговлю. Современная конкуренция (4): 11-25.

8. Долгопятова Т.Г., Ивасаки И., Яковлев А.А. (ред.). 2007. Российская корпорация: внутренняя организация, внешние взаимодействия и перспективы развития. М.: ИД НИУ ВШЭ.

9. Заключение и предписание ФАС России на ходатайство компании United Company RUSAL Limited, 14.02.2007.

10. Официальный сайт ОК «РУСАЛ». http://rus-al.ru/about/facts.aspx

11. Уильямсон О.И. 2003. Экономия как защита в антимонопольном процессе. Вехи экономической мысли. Т.5. СПб.: Экономическая школа; 622-649.

12. Цыцулина Д.В. 2012. Ожидаемое воздействие сделок слияний с участием российских и иностранных компаний на состояние конкуренции в черной и цветной металлургии в 1999-2011 гг. Прикладная эконометрика (3): 70-85.

13. Ashenfelter O., Hosken D. 2008. The Effect of Mergers on Consumer Prices: Evidence from Five Selected Case Studies. Working Paper 13859. National Bureau of Economic Research: N. Y.

14. Ashenfelter O., Hosken D. 2010. The effect of mergers on consumer prices: Evidence from five mergers on the enforcement margin. Journal of Law and Economics 53 (3): 417-466.

15. Ashenfelter O., Hosken D., Weinberg M. 2009. Generating evidence to guide merger enforcement. Competition Policy International 5 (1): 67-85.

16. Barton D., Sherman R. 1984. The price and profit effects of horizontal merger: A case study. Journal of Industrial Economics 33 (2): 165-177.

17. Berger A.N., Demsetz R.S., Strahan P.E. 1999. The consolidation of the financial services industry: Causes, consequences, and implications for the future. Journal of Banking and Finance 23 (2-4): 135194.

18. Bertrand M., Duflo E., Mullainathan S. 2003. How Much Should We Trust Difference-in-difference Estimates? Working Paper Series. Working Paper 01-34. Massachusetts Institute of Technology, Department of Economics.

19. Borenstein S. 1990. Airline mergers, airport dominance, and market power. American Economic Review 80 (2): 400-404.

20. Connor R.A., Feldman R.D., Dowd B.E. 1998. The effects of market concentration and horizontal mergers on hospital costs and prices. International Journal of the Economics of Business 5 (2): 159-180.

21. Csorba G., Koltay G., Farkas D. 2011. Separating the Ex Post Effects of Mergers: An Analysis of Structural Changes on the Hungarain Retail Gasoline Market. IEHAS Discussion Papers 1118. Institute of Economics, Hungarian Academy of Science.

22. Eckbo B.E. 1983. Horizontal mergers, collusion and stockholder wealth. Journal of Financial Economics 11 (1-4): 241-273.

23. Hannan T.H., Prager R.A. 1998. Do substantial horizontal mergers generate significant price effect? Evidence from the Banking Industry. Journal of Industrial Economics 46 (4): 433-452.

24. Houde J.-F. 2012. Spatial differentiation and vertical mergers in retail markets for gasoline. American Economic Review 102 (5): 2147-2182.

25. Ivaldi M., Verboven F. 2005. Quantifying the effects from horizontal merge in European competition policy. International Journal of Industrial Organization 23 (9-10): 669691.

26. Jimenez J., Perdiguero J. 2012. Mergers and Difference-in-difference Estimator: Why Firms Do Not Increase Prices? IREA Working Papers. Working paper No. 201205. University of Barcelona, Research Institute of Applied Economics.

27. Kim E.H., Singal V. 1993. Mergers and market power: Evidence from the U.S. airline industry. American Economic Review 83 (3): 549-569.

28. Krishnan R. 2001. Market restructuring and pricing in the hospital industry. Journal of Health Economics 20 (2): 213-237.

29. McCabe M.J. 2002. Journal pricing and mergers: A portfolio approach. American Economic Review 92 (1): 259-269.

30. Peters C. 2006. Evaluating the performance of merger simulations: Evidence from the U.S. airline industry. Journal of Law and Economics XLIX (2): 627-649.

31. Prager R.A. 1999. ATM network mergers and the creation of market power. Antitrust Bulletin 44 (2): 349-363.

32. Silvia L., Taylor C. 2013. Petroleum mergers and competition in the northeast United States. International Journal of the Economics of Business 20 (1): 97-124.

33. Stillman R. 1983. Examining antitrust policy towards horizontal mergers. Journal of Financial Economics 11 (1-4): 225240.

34. Sutton J. 2007. Market structure: Theory and evidence. In: Armstrong M., Porter R. (eds.). Handbook of Industrial Organization. Vol. 3. North-Holland; 23012368.

35. Taylor C., Hosken D. 2007. The economic effects of the Marathon-Ashland joint venture: The importance of industry supply shocks and vertical market structure. Journal of Industrial Economics 55 (3): 419451.

36. Weinberg M. 2007. The price effects of horizontal mergers. Journal of Competition Law and Economics 4 (2): 433-447.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ