Прогнозирование показателей эффективности инвестиционных проектов

Лавриченко В.А.

кандидат экономических наук, доцент,

кафедра экономики и организации производства,

Мытищинский филиал Московский государственный

технический университет им. Н.Э. Баумана,

г. Мытищи Российская Федерация

Economics

№3 (35) 2018

Аннотация: в работе рассмотрены методические вопросы оценки и прогнозирования показателей экономической эффективности инвестиционных проектов. Показано, что динамика их зависит от принятых стратегий управления -от ориентации только на свободные денежные средства, выплачиваемые в виде дивидендов до реинвестирования всех доходов - как крайние пределы целого веера соотношений между ростом активов и выплатой дивидендов. Разработаны критерии показателей чистого интегрального дохода (Net Value - NV) и чистой текущей стоимости (Net Present Value - NPV), учитывающие весь спектр возможных решений по управлению инвестициями.

Разработана компьютерная модель прогнозирования показателей экономической эффективности инвестиционных проектов.

Исходные данные модели включают 97 технико-экономический параметров конечных расчетных показателей за год - 64, итого, за 7 лет жизненного цикла (например, полный износ технологического оборудования) и, с учетом нулевого года (времени строительства), за одну итерацию проводится 64 * 7 = 448 расчетов.

На основе проведенных расчетов получены прогнозы показателей экономической эффективности в зависимости от изменения управляемых параметров производства. Моделирование экономических показателей проектов существенно улучшает понимание проектировщиками и инвесторами экономики и управления производством.

Предлагаемый метод экономического прогнозирования позволяет использовать его и как экспресс-метод контроля инвесторов за управлением действующего предприятия по главному критерию эффективности - росту чистой текущей стоимости.

Разработка инвестиционных проектов предприятий относится к сфере стратегического управления.

На основе материалов маркетингового изучения рынков продуктов, инвестиций, комплектующих материалов, труда, оборудования, участков (мест) размещения, конкурентов и пр. проводится конструкторская, технологическая, организационная подготовка производства. Базируясь на учете всех исходных технических и экономических параметров проекта и его внешней среды, выборе наилучших вариантов, производятся экономические расчеты, и принимается решение о создании предприятия.

После реализации проекта, при продуманной, грамотной работе проектировщиков, управление сводится к реализации его производственного потенциала, путем координирования и регулирования функциональных процессов.

Все проекты имеют свой жизненный цикл, По мере физического и морального износа оборудования, если принимается решение о продлении производства, выполняется проект технического перевооружения, следующим может быть проект реконструкции, эти проекты могут повторяться, пока собственники не примут решение о ликвидации предприятия в силу различных причин.

На протяжении последних 50 лет, в экономической литературе было много дискуссий о критериях, наилучшим образом отражающих экономическую эффективность инвестиционных проектов. Предлагались в качестве критериев самые разные показатели, максимум производительности труда или чистой продукции, даже целые конструкции из них, до сих пор, в некоторых учебниках по экономике, используется критерий - минимум приведенных затрат и т.п.

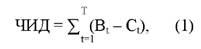

Примерно 20 лет назад, по рекомендации ЮНИДО (организации при ООН), в международной практике, главное место среди критериев эффективности заняли показатели «чистый интегральный доход» и «чистая текущая стоимость» [1-6].

где Вt - выручка от реализации продукции,

Сt - все операционные и инвестиционные затраты, налоговые и страховые выплаты, кроме амортизационных отчислений,

t - шаг расчетов (год), t = 0,1,2,3...Т.

В общем виде, чистый интегральный доход (Net Value - NV) представляется следующим образом

Т - срок действия проекта, связанный с исчерпанием основных природных или технических ресурсов (для обрабатывающих производств может быть ограничен полным износом оборудования), лицензиями, арендой, спросом на продукцию или услуги и т.п.

«По замыслу», чистый интегральный доход должен отражать сальдо потоков (притоков и оттоков) всех денежных средств за срок действия («жизненный цикл») проекта. А «по исполнению», при конкретных расчетах, возникает ряд методических вопросов, нерешенность которых не позволяет считать полученные результаты достоверными и которые в экономической литературе обходятся стороной. Для решения их, нами опубликован ряд статей, последовательно развивающих эту тему [7-12]. В предлагаемой статье сделана попытка дополнить, придать логическую стройность методике оценки экономической эффективности инвестиционных проектов.

Если для упрощения предположить, что все инвестиции (собственные) вкладываются в начале проекта и вывести их за скобки формулы, то в формуле (2) значение разности показателей В,. - Q- представляет собой чистую прибыль и амортизационные отчисления, то есть, годовой доход предприятия (ДО,. при шаге расчетов в один год.

Если, также, предположить, что годовые доходы предприятия будут постоянными в течение жизненного цикла (без учета инфляции), то суммарный доход в виде свободных денежных средств (СДС) можно рассчитать по формуле

СДС = Д * ∑t (2)

При сворачивании, ликвидации производства, в последний год расчетного периода, высвобождаются оборотные активы, вложенные ранее в материально-производственные запасы, а также возможна реализация части основных активов, формально равных остаточной стоимости основных средств проекта.

Рыночная стоимость имущества (активов), бывшего в употреблении зависит от многих факторов, что вносит долю неопределенности в проектные расчеты. Укрупнено, остаточную стоимость начальных, стартовых активов проекта в году t можно рассчитать по формулам:

ОСНАt = (ОСакт - Аакт*t) + (ОСпас - Апас*t) + ОСзу. + ОБС, (3)

где ОСакт - балансовая стоимость активной части (оборудование) основных средств предприятия;

ОСпас - балансовая стоимость пассивной части (здания и сооружения) основных средств предприятия;

ОСзу - стоимость земельного участка (объектов землепользования);

ОБС - оборотные средства.

Аакт амортизационные отчисления по активной части (оборудование) основных средств, в год;

Апас - амортизационные отчисления по пассивной части (здания и сооружения) основных средств, в год,

Интегральный (накопленный) доход (ИД) за время действия проекта:

ИД = СДС + ОСНА (4)

Чистый интегральный доход должен определяться в виде экономической прибыли, с учетом альтернативных, доходов инвестора на вложенный капитал (АД). Самый простой способ альтернативного вложения собственных инвестиций - разместить их на депозитах банка. Возможна и другая интерпретация АД - издержки, плата за привлечение, заимствование инвестиций. Здесь важно обеспечить сопоставимость начисления суммы доходов. Если проектные доходы ежегодно потребляются в виде свободных денежных средств (СДС) на дивиденды, (социальное развитие), то альтернативные доходы также должны быть рассчитаны по ставке простых процентов на вложенную сумму инвестиций

АДt = И (1 + Et) (5)

где И - инвестиции проекта,

Е - ставка депозита банка, (десятичная дробь); или в буквенном обозначении (аббревиатура)

ЧИДt = СДСt + ОСНАt – АДt (6)

Индекс доходности инвестиций (ИДИ) определяет эффективность вложений -во сколько раз будущие доходы проектного предприятия превысят доходы при альтернативном использовании инвестиций, то есть сравниваются прогнозные и альтернативные доходы.

ИДИt = 1 + ЧИДt / АДt, (7)

Очевидно, что при таком расчете индекса доходности инвестиций (ИДИ) реализуется статичная оценка эффективности проекта. Конечно, он несет больше информации, чем обычно используемый в проектной практике показатель «срок окупаемости». Формулы (6) и (7) характеризует качество проекта в статике, исходя из заданных исходных параметров проекта, и не позволяет прогнозировать его развитие на перспективу, в течение всего жизненного цикла. Нельзя же считать сумму доходов за время действия проекта прогнозом его развития. Прогноз - это обоснованное суждение о возможном состоянии объекта в будущем или альтернативных путях и сроках достижения этих состояний.

В нынешних рыночных условиях, экономические исследования реального производства сопряжены с большими трудностями. С одной стороны, нет заказов на исследования, и соответственно, нет финансирования. С другой стороны, руководители частных предприятий не обязаны и не заинтересованы раскрывать информацию о своей финансово-хозяйственной деятельности.

Существуют и объективные причины сложности прогнозирования экономических процессов. Факторы внешней и внутренней среды, влияющие на деятельность предприятий, как субъектов прогнозирования, настолько разнообразны, многочисленны и взаимосвязаны, что выявить достоверно их конкретное воздействие косвенными методами, основанных на истории развития отдельных предприятий или на статистике однотипных предприятий не представляется возможным. И главный здесь - «человеческий фактор»: мотивация, компетентность, воля менеджмента, руководства предприятия.

Анализ многих опубликованных в 70-80 г.г. прошлого века работ свидетельствует о небольшой пользе многофакторных регрессионных уравнений для изучения взаимосвязей параметров и результатов производства и, соответственно, для принятия реальных экономических решений.

Поэтому в основу нашего исследования положен метод проектного моделирования экономических показателей предприятий.

Этот метод заключается в следующем: вначале разрабатывается инвестиционный проект предприятия с расчетом его основных технико-экономических параметров и показателей. Затем вносятся изменения в исследуемые параметры, при постоянных значениях остальных, и снова рассчитываются все показатели.

После нескольких итераций появляется возможность найти зависимости расчетных показателей от изменяющихся параметров производства. Такой подход подобен методу планирования эксперимента в технических задачах. Естественно, для этого требуется экономическая модель, учитывающая взаимосвязи всех технических и экономических параметров и показателей проекта.

Бизнес, рыночная экономическая деятельность носит динамический характер -полученные доходы могут капитализироваться, реинвестироваться, наращивая доходы, в самые различные ее направления. В зависимости от целей, поставленных перед менеджерами собственниками, (акционерами, инвесторами), управление предприятием может осуществляться по различным сценариям (стратегиям).

Одной из них, может быть, требование регулярного обеспечения акционеров всеми зарабатываемыми доходами, в виде дивидендов, при полном использовании созданной производственной мощности (без вложения средств в ее увеличение). Результаты этой стратегии и отражаются критерием-показателем (6).

Другой стратегией может быть накопление всех денежных средств на срочных депозитах банка (по формуле сложных процентов), то есть они становятся добавленными активами, приносящими доходы (ДА):

ДА = ∑(1 + E)t (8)

Однако, разумный предприниматель-инвестор, всегда ищет пути вложения средств в активы, более выгодные, чем хранение («замораживание») их в банке под депозитную ставку от 6 до 10%. Обозначим возможную рентабельность реинвестированных в реальный бизнес ежегодных доходов f, тогда, формула будет иметь вид:

ДАt = Д*∑(1+f)t (9)

В этом случае, следует и альтернативные доходы привести в сопоставимый вид, рассчитав их наращивание по ставке сложных процентов:

АД = И*(1 + E)t (10)

или в буквенном обозначении:

ЧИДt = ДАt + ОСНАt - АДt (11)

Стратегии, реализующие критерии (7) и (11), представляют собой крайние границы веера стратегий управления проектом в течение его периода действия. Между ними находятся гораздо чаще применяемые стратегии, при которых часть средств направляется на развитие бизнеса, создание новых активов, а другая часть потребляется в виде свободных денежных средств (дивидендов) и частично образует финансовые резервы. При этом следует иметь ввиду, что добавленные активы подпитывают, увеличивают и ежегодную долю свободных денежных средств. Эта идея приведена в численном примере в работе, посвященной оценке стоимости, эффективности компаний [6, 160].

Предположим, что чистый годовой доход проекта Д равен 100 ед. Разделим его на две равные части. Одну часть - 50 ед..используем в виде дивидендов, а другую часть, также,. 50 ед. вложим в активы, которые имеют рентабельность f= 20%. Дополнительный доход составит 50 * 0,2 = 10 ед. в год, Они добавятся к новому доходу 100 ед., т.е. на следующий год имеем 110 ед. Разделим их снова пополам и 55 ед. вложим в новые активы с той же рентабельностью 20%. Дополнительный доход теперь составит 11 ед. На следующий, 3 -й год, добавив сумму их к доходу от проекта 100 ед. получим 121 ед. и т.д. Покажем эти расчеты в табличном виде (таблица 1):

Таблица 1. Расчеты доходов

| Показатели | Обозн. | годы | итого | |||

| 1 | 2 | 3 | 4 | 4 | ||

| Годовой доход | Д | 100 | 100 | 100 | 100 | 400 |

| Годовой доход с учетом реинвестир. | 100 | 110 | 121 | 133,1 | 464,1 | |

| Добавленные активы (w=0,5) | ДА | 50 | 55 | 60,5 | 66,55 | 232,05 |

| Дополнительный доход (f=20%) | Д*w*f | 10 | 11 | 12,1 | 13,31 | 46,41 |

| Свободные денежные средства (1-w=0,5) | СДС | 50 | 55 | 60,5 | 66,55 | 232,05 |

Оценку эффективности при такой стратегии можно представить следующей критерием, при постоянных значениях (сошЛ) w, f, Д:

ЧИДt = ДАt + СДСt + ОСНАt - АДt (12)

Добавленные доходы

ДАt = w*Д*∑(1 + w*f)t (13)

Свободные денежные средства

СДСt = (1 - w)Д*∑ (1 + w*f)t (14)

Альтернативные доходы

АДt = w*И*(1 + Е)t + (1 - w)И*(1 + E*t) (15)

где w - доля реинвестированных доходов, то есть, доходов направленных на создание новых активов, (0 < w < 1);

(1-w) - доля потребляемых доходов, в виде свободных денежных средств.

Альтернативные доходы также приведены в сопоставимый вид - стартовые инвестиции в доле w капитализируется по ставке сложных процентов (1 + E)t, а в доле 1 - w по ставке простых процентов (1 + E*t).

Критерий (14) представляет собой общий случай по отношению к (6) и (11):

- при w = 0, доходы полностью потребляются,

- при w=1 и f = 0 доходы накапливаются на счетах предприятия, в виде денежных средств,

- при w=1 и f > 0, все доходы реинвестируются по ставке f, наращивая, по формуле сложных процентов (1 + f)t, активы (имущество) проекта.

Если, интегральный доход, по формуле (2), за счет свободных денежных средств возрастает с течением времени линейно, то его активы по формуле (9), растут нелинейно и очень быстро. При f= 30%, доходы за 7 лет, по формуле сложных процентов, возрастают почти в 23 раза, а при f=50%, в 48 раз!

Параметры w и f, в принципе, можно задать различными по годам действия проекта, это несколько усложнит критерий, зато сделает его более вариативным и познавательным для понимания развития экономических процессов.

Таким образом, оценку эффективности проекта, по величине показателя ЧИД теперь можно определять не только в статике, по решениям, принятым на стадии проектирования, но и в виде прогноза, по решениям, связанным с инвестиционной деятельностью в течение срока его действия.

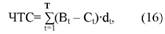

Чистая текущая стоимость (ЧТС млн. руб.), интегральный экономический эффект, чистый интегральный дисконтированный доход, (Net Present Value - NPV)

dt - коэффициент дисконтирования,

Коэффициент дисконтирования может быть представлен формулами

dt = 1/(1 + E)t, (17),

если средства капитализируются

или dt = 1/(1 + E*t) (18)

если средства потребляются регулярно.

E - норма дисконта (заданный уровень рентабельности инвестиций, при их альтернативном вложении- E > 0),

Минимальная величина нормы дисконта определяется по ставке депозита в надежных банках (например, Сбербанка РФ, примерно 6-10%),

Обычно к ставке депозита добавляется несколько процентов, учитывающих возможные риски не получить полностью проектную чистую прибыль в реальной производственной деятельности.

По определению, стоимость - это количественное соотношение, используемое при добровольном обмене товарами. Стоимость обладает свойством изменчивости (волатильности), под влиянием множества факторов, (в качестве примера можно привести динамику курса валют), поэтому расчеты ведутся на определенный момент (период) времени.

Используемое в определении показателя слова «текущая», следует интерпретировать как «в данный период времени, при заданных технико-экономических параметрах проекта». С течением времени, при их изменении, стоимость также меняется.

Дисконтирование (уценка) - действие, обратное компаундированию (наращиванию). Оно применяется в том случае, когда необходимо определить исходное значение числа, при известном конечном результате, рассчитанном по формуле простых или сложных процентов.

При таком подходе, оценку текущей стоимости можно представить как решение банковской задачи: определить сумму средств, которую следует разместить на депозите банка с целью получения в будущем, таких же, как рассчитанные в проекте, потоков доходов (ИД). То есть приведение будущих доходов к исходному, текущему моменту времени.

Расчет чистой текущей стоимости (ЧТС) может быть произведен, путем умножения все составляющих ЧИД на коэффициент дисконтирования dt:

ЧТСt = ДДАt + ДСДСt + ДОСНАt - ДАДt (19)

Дисконтируемые добавленные активы (ДДА)

ДДАt = w*Д*∑(1 + w*f)t / (1 + E)t (20)

Дисконтируемые свободные денежные средства (ДСДС)

ДСДСt= (1 - w)Д*∑(1 + w*f)t /(1 + E*t) (21)

Дисконтируемая ликвидационная (остаточная) стоимость начальных активов (ДОСНА)

ДОСНАt = ОСНА / (1 + E)t (22)

Дисконтируемые альтернативные доходы (ДАД)

ДАДt = w*И*ИДконt / (1 + E)t + (1 - w) И*(1 + E*t) / (1 + E*t) = w*И + (1 - w)*И = И (23)

Часть формулы (20) ∑(1 + w*f)t/(1 + E)t в развернутом виде представляет собой следующее выражение:

∑(1 + wf)t / (1 + E)t = {(1 + w*f) / (1 + E)} + {(1 + wf) / (1 + E)}2 + … +{(1 + wf) / (1 + E)}t (24)

В связи с тем, что остаточная стоимость начальных активов может быть возвращена только в конце действия проекта, путем распродажи или вложением в новый проект, то эта составляющая формулы (19) умножается на дисконтирующий множитель последнего расчетного года.

Альтернативные издержки дисконтируются разными коэффициентами, в соответствии с долями распределения доходов.

Для удобства расчетов следует составить вспомогательную таблицу (таблица 2)

Таблица 2. Вспомогательная таблица для промежуточных вычислений

| Расчетные формулы | (1 + w*f)t | (1 + E)t | (1 + w*f)t / (1 + E)t | (1 + E*t) | (1 + w*f)t / (1 + E*t) |

| 1 год | |||||

| .... | |||||

| Т год | |||||

| Сумма | ∑ | ∑ | ∑ |

Таким образом, базой для оценки эффективности проекта является ставка депозита наиболее надежных банков (или доходность государственных облигаций). При расчете ЧТС, сравниваются инвестиции - средства, необходимые для получения ИД, при размещении их на банковских депозитах, и инвестиции, которые необходимо вложить в проект. Положительное значение ЧТС означает, что при реализации проекта будет создана новая стоимость, ради которой и инвестировался проект.

Eсли заменить Д на И*Rи, где Rи - рентабельность инвестиций, то очевидным становится, что ЧИД и ЧТС прямо зависят от размера инвестируемых средств и их рентабельности.

Индекс доходности дисконтированных инвестиций (ИДДИ) - (Profitability Index-PI) дополняет гфедыдущий абсолютный показатель ЧТС расчетом его относительной величины:

ИДДИ = 1 + ЧТС / И, (25)

В этом случае, сравниваются текущая стоимость проекта и инвестиции для его осуществления.

Внутренняя норма доходности (ВНД), (Internal Rate of Return -IRR) характеризует, в отличие от заданного (E), максимальный среднегодовой процент дохода на вложенный капитал, который обеспечивается инвестиционным проектом. ВНД определяется таким значением E, при котором ЧТС обращается в нуль и рассчитывается методом последовательных приближений (путем подбора) величины E, то есть ВНД = E, при ЧТС=>0.

Эффективность проекта также дополняется показателями производительности труда, рентабельности продукции, рентабельности производства (активов).

Финансовая устойчивость проекта оценивается с помощью точки безубыточности предприятия - объема производства, при котором прибыль равна нулю (Qбу., изделий.):

Для расчетов по формулам (12-26) составлена компьютерная модель в таблицах EXCEL. Модель построена для малого предприятия, Оно описывается примерно 97 технико-экономическими параметрами на входе. Выходные показатели проекта предприятия характеризуются 64 показателями по каждому году жизненного цикла предприятия (7лет), итого 64 * 7 = 448 численных значений.

Для иллюстрации методики приведен пример прогноза экономической эффективности инвестиционного проекта.

В качестве расчетных показателей проекта условного предприятия приняты следующие значения:

- - инвестиции - И = 50 млн руб.,

- - чистый годовой доход – Д = 25 млн руб.,

то есть, простой срок окупаемости равен

Ток = И / Д = 50 / 25 = 2 года,

а рентабельность стартовых инвестиций, соответственно,

Rи = 100*Д/И = 100*25/50 = 50%,

- рентабельность новых инвестиций, капитализированной части доходов, также принята на уровне 50%, (как правило, она не меньше рентабельности основных инвестиций) - f=50%,

- норма дисконта – E = 10% = 0,1,

- доля чистого дохода, направляемого на развитие – w = 0,5,

- жизненный цикл проекта – T = 7 лет.

Результаты оценки эффективности проекта и ее составляющих в течение жизненного цикла приведены в таблице 3.

Таблица 3. Динамика показателей эффективности проекта в течение жизненного цикла

| Наименование показателей | Усл. обозн. | Годы действия проекта | |||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1.Свободные денежные средства | СДС | - | 15,93 | 35,87 | 60,86 | 92,16 | 131,37 | 180,49 | 242,01 |

| 2 Добавленные активы | ДА | - | 15,93 | 35,87 | 60,86 | 92,16 | 131,37 | 180,49 | 242,01 |

| З.Остаточная стоимость начальных активов | ОСНА | 50,89 | 43,53 | 40,18 | 36,82 | 33,46 | 30,11 | 26,75 | 23,40 |

| 4.Альтернативные доходы | АД | 50,89 | 55,98 | 61,32 | 66,94 | 72,87 | 79,14 | 85,78 | 92,84 |

| 5.Интегральный доход | ИД | - | 75,38 | 111,92 | 158,55 | 217,79 | 292,85 | 387,73 | 507,41 |

| 6.Чистый интегральный доход | ЧИД | 50,89 | 19,41 | 50,61 | 91,60 | 144,92 | 213,71 | 301,94 | 414,57 |

| 7.Чистая текущая стоимость | ЧТС | -50,89 | 17,64 | 43,07 | 72,83 | 107,60 | 148,20 | 195,61 | 251,01 |

Динамика итоговых показателей эффективности проекта в зависимости от доли реинвестируемых доходов приведена в таблице 4.

Таблица 4. Динамика показателей эффективности проекта в зависимости от доли реинвестируемых доходов (w)

| Наименование показателей | Услов. обозн. | Доля реинвестируемых доходов w | ||||||||||

| 0 | 0,1 | 0,2 | 0,3 | 0,4 | 0,5 | 0,6 | 0,7 | 0,8 | 0,9 | 1,0 | ||

| 1. Свободные денежные средства | СДС | 178,3 | 196,1 | 212,8 | 227,2 | 237,2 | 240,4 | 233,4 | 211,9 | 170,6 | 102,7 | 0,00 |

| 2. Добавленные активы | ДА | 0,00 | 18,07 | 43,61 | 78,9 | 126,9 | 191,0 | 275,7 | 386,1 | 528,7 | 711,1 | 942,4 |

| З. Остаточная стоимость начальных активов | ЛСНА | 23,40 | 23,40 | 23,40 | 23,40 | 23,40 | 23,40 | 23,40 | 23,40 | 23,40 | 23,40 | 23,40 |

| 4. Альтернативные доходы | АД | 99,16 | 99,16 | 99,16 | 99,16 | 99,16 | 99,16 | 99,16 | 99,16 | 99,16 | 99,16 | 99,16 |

| 5. Интегральный доход | ИД | 201,7 | 237,5 | 279,8 | 329,5 | 387,5 | 454,8 | 532,4 | 621,4 | 722,7 | 837,2 | 965,8 |

| 6. Чистый интегральный доход | ЧИД | 102,5 | 138,4 | 180,7 | 230,4 | 288,4 | 355,7 | 433,3 | 522,2 | 623,5 | 738,0 | 866,6 |

| 7. Чистая текущая стоимость | ЧТС | 85,03 | 104,1 | 126,1 | 151,4 | 180,2 | 212,9 | 249,8 | 291,3 | 337,5 | 388,6 | 444,7 |

Здесь при прочих постоянных значениях модели менялись доли реинвестирования годового дохода, от 0 до 1 через 0,1, всего 11 значений.

При анализе полученных результатов, следует обратить внимание на то, что максимально возможная сумма свободных денежных средств (240,4 ед.) образуется при инвестировании половины годового дохода (w=0,5). Если инвестировать 70-80% годового дохода проекта, то можно получить итоговую сумму свободных денежных средств такую же, как если бы он не капитализируется вовсе (180-190 ед.). Однако, в этом случае, добавленные активы достигают 500 ед., а чистая текущая стоимость проекта возрастает с 85 до 300 ед., почти в 3,5 раза, или 350%! Этот эффект зависит от успешной инвестиционной деятельности менеджмента проекта, при реинвестировании части доходов в различные направления бизнеса со средней рентабельностью не менее 50%.

В завершение, уместно привести цитату: «Рассмотренные примеры весьма упрощены. Предприятия не растут одинаковыми темпами во все годы, они не инвестируют одинаковые доли своих прибылей и не получают одинаковую отдачу от вложенного капитала. Однако, основная идея, лежащая в основе предлагаемых показателей, в том, что рентабельность реинвестированного капитала и темпы роста служат ключевыми факторами стоимости, как правило, применима ко всем компаниям во все времена» (6, 162).

Отметим, также, что по объему инвестиций и доле чистого дохода, направляемой на реинвестирование (w), решения принимают инвесторы, акционеры - собственники предприятия, а норма рентабельности реинвестиций (f) зависит от компетентности менеджеров, повседневно управляющих проектом, предприятием.

По результатам работы можно сделать некоторые выводы.

- Использование некоторых упрощений и разложение формул (1) и (16) на ряд составляющих, позволяет разработать, по нашему мнению, непротиворечивую методику прогнозирования показателей экономической эффективности инвестиционных проектов.

- Управление эффективностью предприятия в процессе проектирования заключается в таком выборе исходных технических и экономических параметров проекта, чтобы рентабельность стартовых инвестиций была наиболее высокой (обратная величина рентабельности инвестиций - срок их окупаемости);

- Управление эффективностью предприятия в течение его «жизненного цикла» должно осуществляться на основе стратегий инвестиционной деятельности - выбора значений показателей доли (w) и путей повышения рентабельности реинвестируемых (капитализируемых) доходов (f). Учитывая характер динамики показателей эффективности, инвесторам, очевидно, в начале реализации проекта, стоит соглашаться на меньшую величину свободных денежных средств, в виде дивидендов, в пользу реинвестиций в развитие проекта.

Список литературы

1. Методические рекомендации по оценке инвестиционных проектов (вторая редакция). Официальное издание. М.: Экономика, 2000.

2. Дасковский В.Б., Киселёв В.Б. Фактор времени при оценке эффективности инвестиционных проектов // Экономист. М., 2008. № 1.

3. Чернов В.А. Инвестиционный анализ. Изд. 2, перераб. и доп. М. «Юнити», 2009.

4. Производственный менеджмент. Теория и практика. Под редакцией Иванова И.Н. Москва. «Юрайт», 2014.

5. Бурдин Н.А., Гукасян А.Г. Организация и финансирование инвестиций в лесопромышленном комплексе: учебное пособие. ГОУ ВО МГУЛ, 2008.

6. Коупленд Т., Коллер Т. Муррин Д. Стоимость компаний: оценка и управление. Пер. с англ. 2 изд. М.: ЗАО «Олимп-Бизнес», 2008.

7. Лавриченко В.А. Моделирование оценки экономической эффективности инвестиционных проектов. Лесной вестник. № 6, 2011.

8. Лавриченко В.А., Крылова А.Г. Методические подходы к оценке эффективности инвестиционных проектов. Лесной вестник. № 5, 2012.

9. Лавриченко В.А. Совершенствование системы оценки инвестиционньгх проектов. Вестник МГУЛ. - Лесной вестник, 2014. № 3 (18). С. 128-134.

10. Лавриченко В.А., Серебренников П.С. Влияние производственной мощности на показатели эффективности мебельных предприятий (с учетом реинвестирования доходов). Обозрение прикладной и промышленной математики. Выпуск 1. Том 23, 2016.

11. Лавриченко В.А. Оценка и управление стоимостью предприятия. Экономика и предпринимательство. № 12 (часть 3), 2016.

12. Лавриченко В.А., Рыбин Б.М., Завражнова И.А. Проектное моделирование эффективности мебельных предприятий, различных по уровню технической оснащенности и режимам работы. Лесной вестник №1, 2017.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ