Оборотные средства и финансовое состояние предприятий

А.А. Володин

Вестник университета

№3, 2015

Аннотация. В статье рассмотрены некоторые теоретические вопросы темы: состав оборотных средств, их кругооборот, управление оборотными средствами, состав и структура их источников, типы стратегий в этой области. Показана взаимосвязь между состоянием оборотных средств предприятия и его финансовым состоянием.

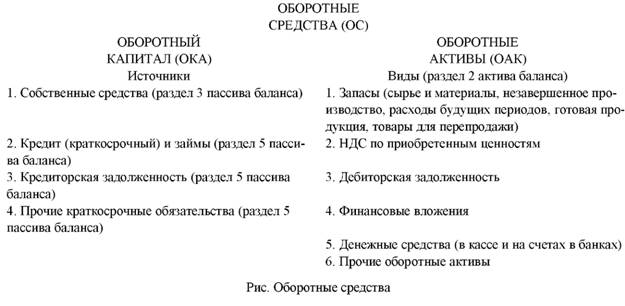

Оборотные средства - это фонд денежных средств предприятия, предназначенный для формирования его оборотного капитала и оборотных активов с целью обеспечения планомерного, непрерывного и расширенного производства и обращения, а также размещения, с одной стороны, в сфере производства и сфере обращения, а с другой - в материальных и нематериальных оборотных активах. Таким образом, понятие «оборотные средства» включает два понятия: «оборотный капитал» и «оборотные активы». Оборотный капитал предприятия - это его фонд денежных средств и источники этих средств, используемые для финансирования текущей деятельности, т.е. оборотных активов в сфере производства (оборотные производственные активы) и сфере обращения (оборотные активы обращения) за счет собственных, заемных и прочих источников. Оборотные активы - это имущество предприятия, предназначенное для его текущей деятельности, функционирующее в сфере производства (оборотные производственные активы) и в сфере обращения (оборотные активы обращения) и состоящее из следующих видов: запасы, налог на добавленную стоимость (НДС) по приобретенным ценностям, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства на счетах в банках и в кассе предприятия, прочие оборотные активы.

Именно поэтому по своей сути и оборотные средства, и оборотный капитал - это денежные фонды, а оборотные активы - это материальные и нематериальные активы. При этом величина оборотного капитала равна величине оборотных активов, а величина оборотных средств равна как величине оборотного капитала, так и величине оборотных активов. Только под оборотным капиталом понимаются денежные источники оборотных средств, а под оборотными активами имеются в виду их виды.

Американские финансисты Д.К. Шим и Д.Г. Сигел считают, что «оборотный капитал равен оборотным активам минус краткосрочные обязательства» [4, с. 222]. Это означает, что они за оборотный капитал принимают только собственные оборотные средства.

Оборотные активы предприятия делятся на две большие группы (см. рис.):

- оборотные производственные активы (их иногда называют «оборотные производственные фонды») - это сырье и материалы, незавершенное производство, расходы будущих периодов, НДС;

- оборотные активы обращения (их иногда называют «фонды обращения») - это готовая продукция и товары для перепродажи, дебиторская задолженность, финансовые вложения, денежные средства и пр.

Второй подход к оборотным активам предполагает следующие две группы:

- материальные оборотные активы - это запасы, включая НДС;

- нематериальные оборотные активы - это дебиторская задолженность, финансовые вложения, денежные средства и пр.

Размещение оборотных активов в материальные и нематериальные активы связано с постоянными переливами средств между ними. При этом решается ряд задач:

- финансирование материальных оборотных активов собственных средств, а при благоприятных условиях - и за счет финансового рычага, т.е. выгодного кредита, используемого в том числе для покрытия дополнительной потребности в этих активах;

- определение реального объема дебиторской задолженности, сроков и суммы ее поступлений, сумма покрывающей ее кредиторской задолженности;

- определение суммы денежных средств, необходимых для нормальной плановой деятельности, включая резервы на случай выполнения внеплановых работ;

- планирование размера и видов краткосрочных финансовых вложений;

- определение параметров перелива денежных средств (размеров и периодичности) между материальными и нематериальными оборотными активами.

В соответствии с Положением по бухгалтерскому учету (ПБУ) 5/01 «Учет материально-производственных запасов» [1, с. 184] к этим запасам относятся:

- используемые в качестве сырья, материалов и т.п.;

- предназначенные для продажи;

- используемые для управленческих нужд организации.

Оборотные средства в процессе кругооборота проходят три стадии: денежную, производственную и товарную. Денежная стадия существует в начале и в конце кругооборота как единая стадия. Она пополняется за счет выручки от продаж и расходуется за счет затрат предприятия на производство, реализацию и другие цели. В производственную стадию, т.е. в сферу производства, оборотные средства поступают в тот момент, когда предприятие создает на имеющиеся деньги запасы сырья, материалов, покупных полуфабрикатов, образуется незавершенное производство. Выпущенная готовая продукция может временно находиться на складе предприятия, а часть ее отгружается или отпускается покупателям. В результате оборотные средства выступают в виде товаров (готовой продукции) и переходят в денежную форму после реализации этой продукции. При отсрочке, рассрочке или неоплате по разным причинам образуется дебиторская задолженность, которая фактически является частью денежной стадии. Затем начинается следующий оборот.

Существует очень важная закономерность организации оборотных средств. Это необходимость обеспечения непрерывности процесса производства и обращения и соответственно кругооборота средств. Для этого оборотные средства должны постоянно функционировать во всех трех стади-ях их кругооборота.

В активе бухгалтерского баланса предприятия все его имущество делится на две части: внеоборотные активы и оборотные активы, а фактически - на основные и оборотные средства. Такое деление объясняется существующими экономическими различиями между этими группами активов, возникающими в процессе производства. Особенностями оборотных активов в отличие от основных (внеоборотных) являются:

- потеря производства своей натуральной формы и потребительской стоимости;

- перенос своей полной стоимости на готовый продукт, работы или услуги в течение одного цикла;

- полное поступление в обращение и возмещение их стоимости в готовом продукте, работах или услугах.

Управление оборотными средствами предприятия, как и управление любым денежным фондом, включает два процесса:

- определение оптимальных источников оборотных средств и их структуры;

- определение направлений использования оборотных средств.

Как уже отмечалось, источниками финансирования внеоборотных и оборотных активов являются собственные, заемные и прочие источники. Собственные средства для большинства предприятий являются основным источником финансирования внеоборотных и оборотных активов. Они сосредоточены в третьем разделе пассива баланса предприятия «Капитал и резервы».

Собственные средства, направляемые в оборотные активы, называются «Собственные оборотные средства» (СОС), или «Чистый оборотный капитал» (ЧОК). СОС, или ЧОК имеют еще одно название - «Рабочий капитал» (РК). Логика здесь такова: если из текущих (оборотных) активов вычесть текущие (краткосрочные) обязательства, то останется рабочий капитал, т.е. чистый оборотный капитал [2]. СОС, или ЧОК определяется исходя из показателей баланса следующим образом:

СОС (ЧОК) = П3 + П4 - А1, (1)

где П3 - раздел 3 пассива баланса «Капитал и резервы»,

П4 - раздел 4 пассива баланса «Долгосрочные обязательства»,

А1 - раздел 1 актива баланса «Внеоборотные активы».

По данной формуле определяется фактическая величина собственных оборотных средств. Второй способ определения величины собственных оборотных средств или чистого оборотного капитала следующий:

СОС = А2 - П5, (2)

где А2 - раздел 2 актива баланса предприятия,

П5 - раздел 5 пассива баланса «Краткосрочные обязательства».

Как видно из формулы, СОС (ЧОК) определяются путем исключения из суммы всех оборотных активов (А2) той их части, которая покрывается краткосрочными пассивами (обязательствами - П5) предприятия, а оставшаяся часть, покрывается его собственными оборотными средствами (СОС).

Рассмотренные две формулы применяются для расчета фактической величины СОС (ЧОК). Расчет плановой величины этого показателя производится с помощью коэффициента оборачиваемости, в частности, собственных оборотных средств (Коб.сос):

Коб.сос = В : СОС (3)

и далее СОС = В : Коб.сос, (4)

где В - планируемая выручка от продаж за период,

СОС - планируемая средняя величина собственных оборотных средств.

Собственные средства используются для финансирования запасов, т.е. материальных оборотных активов. Использование собственных оборотных средств, составляющих, как правило, больше половины всех денежных средств, находящихся в обороте предприятия, имеет для него важнейшее значение.

Кредиты и займы используются в трех основных случаях:

- при недостаточности собственных средств;

- в качестве финансового рычага, т.е. более выгодного (дешевого) по сравнению с собственными средствами источника;

- для покрытия непостоянной части оборотных активов.

Кредиторская задолженность как экономическая категория выражает финансовые отношения между кредитором и должником, связанные с привлечением должником средств кредитора, использованием их в качестве источника оборотных средств предприятия, компенсирующим отвлеченные в дебиторскую задолженность денежные средства.

Сущность кредиторской задолженности противоречива. Это, во-первых, привлеченные средства других предприятий и организаций, бюджетов, физических лиц. Во-вторых, к кредиторской задолженности в широком смысле относят кредиты и займы. В отдельных случаях все это называют заемными средствами, а в других случаях, например, в балансе предприятия, долгосрочными и краткосрочными обязательствами. При анализе, при определении финансовой структуры капитала предприятия, все пассивы баланса предприятия делят на две части: собственные и заемные средства. В таблице 1 представлены три стратегии использования основных источников формирования оборотных средств (цифры условные).

Таблица 1. Стратегии предприятия в процентах к итогу

| Собственные средства | Кредиты и займы | Кредиторская задолженность | Прочие | Итого | |

| Стратегия № 1 | 65-75 | 15-10 | 16-10 | 4-5 | 100 |

| Стратегия № 2 | 50-47 | 32-34 | 15-14 | 3-5 | 100 |

| Стратегия № 3 | 45-48 | 18-20 | 32-28 | 5-4 | 100 |

Стратегия № 1, назовем ее «Свой карман». Основной источник оборотного капитала - собственные средства.

Преимущества.

- Надежность, стабильность финансового состояния, так как собственных средств в совокупности с кредиторской задолженностью более чем достаточно.

- Небольшие затраты на кредит и займы.

- Ускоряется оборачиваемость оборотных средств, в результате уменьшается финансовый цикл, высвобождаются оборотные средства.

Недостатки.

- Неэффективность использования собственных средств связана с тем, что потребность в них подвержена колебаниям в отдельные периоды времени.

- В связи с излишними собственными средствами - недополученная прибыль.

Стратегия № 2, назовем ее «Беру взаймы». При минимальном размере собственных средств предприятие в большей степени использует кредит и займы и в меньшей степени - кредиторскую задолженность.

Преимущества.

- Собственные средства имеются, но они на пределе минимального уровня.

- Поэтому потребность в оборотном капитале покрывается за счет кредита и займов, а также в ряде случаев за счет кредиторской задолженности.

- Стремление к увеличению доли кредиторской задолженности является оправданным, но это может привести к непредсказуемым результатам.

Недостатки.

- Три основных источника оборотного капитала - объективная реальность. Такая структура источников капитала возникает, как правило, в связи с рядом возникших проблем.

- Стоимость оборотного капитала относительно высокая за счет высокого удельного веса дорогого кредита.

- Предприятие вряд ли может увеличивать долю кредиторской задолженности, так как, судя по показателям, денег недостаточно для погашения возрастающей кредиторской задолженности и кредитов.

Стратегия № 3, назовем ее «Не спешу с платежами». При недостатке собственных средств компенсацией является кредиторская задолженность, с которой связаны определенные планы.

Преимущества.

- Используется минимально возможная эффективная сумма собственных средств.

- Имеются возможности использования более дешевых денег в больших размерах, т.е. кредиторской задолженности

- Размер используемого кредита будет определяться реальной потребностью.

- Этот вариант является оптимальным с точки зрения стоимости капитала.

- Использование кредиторской задолженности воздействует на финансовый цикл в сторону его уменьшения, ускоряя тем самым оборачиваемость оборотных средств.

Недостатки.

- Фактически не применим малыми предприятиями.

- Стратегия сопряжена с определенными рисками

- При недостатке оборотного капитала увеличить кредиторскую задолженность можно очень осторожно, в пределах фактического размера дебиторской задолженности.

Таким образом, рассмотрены три основные стратегии, определяющие структуру оборотного капитала каждой из них. Существуют и другие структуры оборотного капитала, не связанные с какой-либо стратегией, так как они стихийны. Можно говорить о стратегии и, соответственно, о структуре внеоборотного капитала - это два источника пассива баланса: собственные средства и долгосрочные обязательства.

Для более четкого представления стратегий предприятия в области оборотных средств рассмотрим следующий пример (см. табл. 2).

Таблица 2. Стратегии в области источников оборотных средств предприятий в процентах к итогу

| Показатели | Стратегии | |||

| № 1 | № 2 | № 3 | № 4 | |

| Оборотные активы | ||||

| 1. Запасы, включая НДС | 68 | 48 | 47 | 37 |

| 2. Дебиторская задолженность | 16 | 29 | 45 | 61 |

| 3. Краткосрочные финансовые вложения | 12 | 19 | 3 | - |

| 4. Денежные средства | 4 | 4 | 5 | 2 |

| ИТОГО | 100 | 100 | 100 | 100 |

| Источники | ||||

| 1. Собственные оборотные средства | 69 | 47 | 43 | 41 |

| 2. Кредиты и займы | 10 | 32 | 16 | - |

| 3. Кредиторская задолженность | 15 | 15 | 34 | 54 |

| 4. Прочие | 6 | 6 | 7 | 5 |

| ИТОГО | 100 | 100 | 100 | 100 |

Основой оптимизации как структуры капитала предприятия, так и его финансовой структуры, является оптимизация величины собственных оборотных средств. Это также обязательное условие оптимизации финансовых результатов. Недостаток и избыток собственных оборотных средств обра -зуется при несоответствии потребности в этих средствах и их наличия. При недостатке собственных оборотных средств у предприятия возникают проблемы в снабжении, при реализации продукции, в производстве, замедляется оборачиваемость средств предприятия, снижается эффективность использования средств предприятия, уменьшаются финансовые результаты, возникают другие отрицательные последствия. При избытке собственных оборотных средств предприятие недополучает прибыль, так как часть его денег не работает. Кроме того, увеличиваются расходы предприятия при обслуживании лишних денег, с банками, с поставщиками и покупателями, при инфляции, за счет большей суммы налога на имущество и др.

Структура капитала предприятия — это сумма и доля каждого вида денежных средств предприятия, постоянно находящихся в его обороте, т.е. виды средств раздела 3 пассива баланса «Капитал и резервы» и раздела 4 «Долгосрочные обязательства». К «Капиталу и резервам» относятся: уставный капитал, собственные акции, выкупленные у акционеров, добавочный капитал, результаты переоценки внеоборотных активов, резервный фонд, нераспределенная прибыль (непокрытый убыток) и пр. Совокупность величин раздела 3 пассива баланса «Капитал и резервы» и раздела 4 «Долгосрочные обязательства» называется Перманентный капитал, т.е. постоянный, долгосрочный.

Особенность такой взаимосвязи, как структура капитала, состоит в том, что это, во-первых, постоянные денежные средства в обороте предприятия, и, во-вторых, это в большей части собственные средства предприятия. И то, и другое имеет очень большое значение для каждого предприятия. Тем более, что важнейшими целями деятельности предприятий, наряду с ростом прибыли, является рост стоимости имущества и повышение эффективности использования собственных средств. Еще одна особенность состоит в том, что не учитываются краткосрочные заемные обязательства. Они непостоянны, носят целевой характер, некоторые из них являются временными. Но в то же время их роль для предприятий огромна: без краткосрочных кредитов и займов предприятия работать не могут. Тем более практика подтверждает это, так как в состав пассива баланса предприятия входят три раздела: капитал и резервы, долгосрочные обязательства, краткосрочные обязательства.

Французский профессор Ж. Перар определяет структуру капитала, в состав которого включает обыкновенные акции, привилегированные акции, облигации и долгосрочные займы [3, с. 294].

Финансовая структура капитала - это структура пассива баланса предприятия. Ее организация и управление этой структурой призваны обеспечить надежность и стабильность финансового состояния предприятия, его деятельность необходимыми источниками денежных средств и их взаимодействие с основным источником на основе преимуществ и учета недостатков их структуры, способствовать выявлению путей повышения эффективности финансовой деятельности предприятия. Основные признаки неэффективной финансовой структуры следующие:

- незначительная доля собственных оборотных средств, динамика доли этих средств направлена в сторону их уменьшения;

- кредиторская задолженность достигла больших размеров, тип финансового состояния предприятия стал кризисным;

- коэффициент реагирования затрат превысил единицу, что означает опережающий рост затрат предприятия по сравнению с ростом выручки от продаж;

- в результате отток денежных средств становится больше их притока.

Все это напрямую отражается на финансовой структуре капитала предприятия.

Неэффективная финансовая структура капитала предприятия состоит в том, что очень низкая доля собственных оборотных средств и динамика доли этих средств склонна к уменьшению. Кроме того, возникает кризисный тип финансового состояния, кредиторская задолженность достигает больших размеров. В добавок ко всему затраты растут быстрее темпов роста выручки от продаж.

Три коэффициента регулируют плановую величину собственных оборотных средств: коэффициент автономии, коэффициент соотношения заемных и собственных средств и коэффициент золотого сечения, т.е. код да Винчи:

Коэффициент автономии:

Ка = П3 : ВБ, (5)

где ВБ - валюта баланса.

Минимальное значение коэффициента: 0,5 Коэффициент соотношения заемных и собственных средств:

Кз/с = (П4 + П5): П3, (6)

где П3, П4, П5 - соответствующие разделы пассива баланса. Максимальное значение: 1.

Величины этих коэффициентов следует считать оптимальными, если они находятся в следующих пределах:

- коэффициент автономии - от 0,5 до 0,62;

- коэффициент соотношения заемных и собственных средств - от 1 до 0,62 (0,38: 0,62)

Наличие величины 0,62 объясняется тем, что это и есть золотое сечение, т.е. код да Винчи. На основе сравнения наличия собственных оборотных средств с потребностью в них, а также на основе степени использования тех или иных источников оборотного капитала, определяют финансовое состояние предприятия: абсолютное, нормальное, неустойчивое и кризисное.

Библиографический список

1. Агеева О.А. Бухгалтерский учет и анализ: учебник / О.А. Агеева, Л.С. Шахматова. - М: Юрайт, 2014.

2. Володин А.А. Управление финансами. Финансы предприятий: учебник / Под ред. А.А. Володина. - 3-е изд. - М: Инфра-М, 2014.

3. Перар Ж. Управление финансами с упражнениями / Ж. Перар; пер. с французского языка. - М: Финансы и статистика, 1999.

4. Шим Д.К. Финансовый менеджмент / Д.К. Шим, Д.Г. Сигел. - М, 1996.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ