Расширение аналитических возможностей коэффициентного анализа платежеспособности предприятий на основе денежных потоков

Любовь Юрьевна Ласкина

кандидат экономических наук,

доцент кафедры финансового менеджмента и аудита,

Санкт-Петербургский национальный исследовательский университет

информационных технологий, механики и оптики,

Санкт-Петербург, Российская Федерация

Экономический анализ: теория и практика

№11 2017

Аннотация

Предмет. Исследуются коэффициенты, определенные на основе денежных потоков -коэффициент денежного потока и коэффициент денежного покрытия процентов, их применение для более полной и достоверной характеристики уровня платежеспособности и финансовой устойчивости компании.

Цели. Исследование денежных потоков предприятия как дополнительного источника информации при управлении платежеспособностью предприятия.

Методология. Для проведения исследования использовались данные финансовой отчетности с 2011 по 2014 г. 12 российских компаний, осуществляющих деятельность по оказанию аэропортовых услуг. Также проведено сравнение коэффициента денежного потока и коэффициента денежного покрытия процентов с «традиционными» коэффициентами: коэффициентом текущей ликвидности и коэффициентом покрытия процентов соответственно. Посредством корреляционного анализа выявлена связь между перечисленными парами коэффициентов.

Результаты. Исследование показало, что связь между коэффициентом текущей ликвидности и коэффициентом денежного потока является слабой. Более информативным и надежным как для внутренних пользователей, заинтересованных в процветании и сохранении стабильности организации, так и для ее потенциальных инвесторов и кредиторов будет использование «денежного» коэффициента из другой пары показателей - коэффициента денежного покрытия процентов и коэффициента покрытия процентов. Основываясь на сильной степени их связи, возможно более широко использовать коэффициент денежного покрытия процентов при анализе финансового состояния организаций рядом пользователей.

Выводы. Сделан вывод о том, что используя в дополнение к коэффициенту покрытия процентов коэффициент денежного покрытия процентов, можно не только получить более широкое и глубокое представление о стабильности финансового положения организации, но и учитывать его при уточнении кредитного рейтинга предприятия. Присвоение типа кредитного рейтинга на основании коэффициента денежного покрытия процентов, обладающего преимуществом в виде учета в себе такой категории, как денежный поток, будет более логичным и надежным.

При осуществлении деятельности в современных условиях, характеризующихся переводом экономики на инновационный путь развития, перед отечественными предприятиями отчетливо встает вопрос о готовности действовать и развиваться в новых условиях. В этот период все острее осознается важность обеспечения своего устойчивого финансового положения.

Достижение предприятиями необходимого уровня платежеспособности выражается в способности вовремя и в необходимом объеме удовлетворять свои платежные обязательства и представляет собой одну из важнейших задач, в успешном решении которой заинтересованы современные компании. Немаловажным при этом становится не только совершенствование всего процесса управления платежеспособностью, но, в частности, совершенствование методов ее анализа и оценки.

К этим процедурам прибегают не только владельцы компаний и те, кому доверено управление ими, но и внешние пользователи. Предприятие, не обладающее достаточным уровнем платежеспособности, создает угрозу потери как собственных, так и привлеченных ресурсов и просто не может выглядеть привлекательным для других хозяйствующих субъектов.

Понятие платежеспособности связывают прежде всего с понятием ликвидности, то есть со способностью организации превращать активы в денежную наличность и выполнять текущие обязательства только денежными средствами [1]. Наибольшее распространение в современной практике оценки уровня платежеспособности получил один из основных приемов финансового анализа - коэффициентный анализ. Именно расчету относительных финансовых показателей, несмотря на существование различных методик, специалисты продолжают отдавать предпочтение.

Используемые в отечественной практике методики оценки уровня платежеспособности представляют собой так называемые официальные1 и авторские методики (В.В. Ковалева2, А.Д. Шеремета с соавторами3, Н.П. Любушина и Н.Э. Бабичевой4), различающиеся в основном составом показателей. Ключевые позиции в них занимают относительные показатели, при этом во всех методиках одно из основных мест отводится коэффициентам ликвидности.

1 О несостоятельности (банкротстве): Федеральный закон от 26.10.2002 № 127-ФЗ; Об утверждении правил проведения арбитражным управляющим финансового анализа: постановление Правительства Российской Федерации от 25.06.2003 № 367; Об утверждении Методики проведения Федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций: приказ Министерства экономического развития Российской Федерации от 21.04.2006 № 104.

2 Ковалев В.В. Финансовый анализ: методы и процедуры. М.: Финансы и статистика, 2002. 559 с.

3 Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. М: ИНФРА-М, 2001. 208 с.

4 Любушин Н.П., Бабичева Н.Э. Анализ методик по оценке финансового состояния организации // Экономический анализ: теория и практика. 2006. № 22. С. 2-7.

Для характеристики и оценки платежеспособности компании, отражающих способность организации расплачиваться по финансовым обязательствам, полезными являются и другие коэффициенты. Так, в качестве дополнительного показателя для характеристики платежеспособности организации может использоваться коэффициент покрытия процентов. Система СПАРК - одна из крупнейших баз данных, содержащих исчерпывающий объем финансовой, статистической и иной информации о компаниях различных отраслей экономики, также приводит данные по этому показателю в разрезе анализа платежеспособности компаний. Данный коэффициент характеризует способность организации исполнять свои обязательства по процентным выплатам. Коэффициент покрытия процентов есть некий измеритель вероятности неисполнения обязательств фирмы, что является крайне важным и с точки зрения характеристики уровня платежеспособности. При этом значение данного показателя, как отмечается в работе [2], должно быть более единицы, что характеризует ситуацию, когда компания способна самостоятельно и в полном объеме осуществлять процентные выплаты.

Говоря о значимости использования коэффициентов для оценки платежеспособности компании и принятия управленческих решений финансового характера, следует сказать о том, что одним из основных этапов является не столько процедура расчета относительных показателей, сколько интерпретация результатов этого расчета. Отмечается высокая зависимость уровня обоснованности оценки финансового состояния организации от качества заключения, данного в результате исследования значений рассчитываемых коэффициентов.

Следует отметить, что при использовании коэффициентного анализа имеется ряд актуальных проблем, связанных с оценкой значений традиционных коэффициентов, характеризующих платежеспособность организации [3-5]. Сравнение значений, полученных при расчете коэффициентов с установленными нормативными значениями, не всегда позволяет дать адекватную оценку финансового состояния компании. Кроме того, анализ динамики финансовых коэффициентов зачастую опускает вопрос регламентации значений или определения оптимальности границ значений коэффициентов, акцентируя внимание на интерпретации лишь изменения этих коэффициентов.

Говоря более подробно о данных проблемах, можно отметить, что при сравнении рассчитанных коэффициентов с их нормативными значениями имеются существенные ограничения ввиду отсутствия учета при сравнении частных условий функционирования конкретного хозяйствующего субъекта [5]. Другая проблема сравнения рассчитанных значений коэффициентов и их нормативных значений лежит в частом отсутствии учета отраслевых особенностей. Отметим, что в зарубежных странах в отличие от России рейтинговые агентства разрабатывают и регулярно публикуют аналогичные нормативы [4].

Кроме того, обоснованность результатов коэффициентного анализа зависит также от исходного информационного обеспечения, применяемого при оценке. Однако имеющиеся в бухгалтерской отчетности данные не могут гарантировать получения точной и достоверной информации для характеристики финансового состояния организации, уровня ее платежеспособности и ликвидности. Причина этого недостатка заключается в абстрактном характере показателей, содержащихся в формах отчетности (прежде всего сюда относят бухгалтерскую выручку и прибыль) [6]. Все чаще отмечается низкая их репрезентативность для последующих оценок и вынесения управленческих решений о финансовом положении организации ввиду манипулирования перечисленными показателями и желания приукрасить реальное положение дел в компании ее владельцами и менеджментом. Помимо этого, проблемы отражения истинного финансового состояния с помощью традиционных коэффициентов кроются и в особенностях оценки стоимости активов, и учете с помощью метода начислений.

Один из вариантов устранения проблемы традиционных коэффициентов специалисты видят в использовании данных о денежных потоках. В пользу применения последних говорит то, что именно денежные средства опосредуют все финансовые отношения компании, а неравномерность поступлений и выплат в результате воздействия ряда обстоятельств может привести к негативным последствиям, подорвав, например, ее ликвидность - фактор поддержания платежеспособности [7].

Данными, полученными из отчета о движении денежных средств, в значительной степени сложнее манипулировать, ведь за основу взят денежный поток, имеющий не условный, а конкретный, реальный характер. Именно поэтому данные о денежных потоках стали основой для ряда коэффициентов, которые позволяют видеть картину финансового положения компании более полно и, соответственно, дать более достоверную характеристику финансового состояния организации [8] (табл. 1).

Таблица 1. Коэффициенты оценки финансового состояния организаций на основе анализа денежных потоков

| Коэффициент | Формула расчета | Экономическое содержание |

| Денежный поток к совокупному долгу |

Кд.п/д = ДПо / ЗК, где ДПо - чистый операционный денежный поток; ЗК - совокупная величина долговых обязательств |

Используется как «предсказатель» финансовой несостоятельности; для оценки кредитного положения компании |

| Коэффициент капитальных расходов |

Кк.р = (ДПо - Дв) / Зкап, где Дв - дивиденды выплаченные; Зкап - сумма капитальных расходов |

Показывает способность компании финансировать будущий рост за счет своей операционной деятельности; используется для оценки способности выплачивать долги и дивиденды |

| Денежная рентабельность активов |

Кд.р.а = (ДПо + СПв + Н) / А, где СПв - вытлачешгые проценты; Н - налоги уплаченные; А - совокупные активы |

Характеризует способность активов компании генерировать денежные средства; используется для проверки подкрепленности бухгалтерской доходности реальными денежными поступлениями |

Использование данных о денежных потоках в расчете «денежных» коэффициентов фокусирует вопрос на самой ликвидной части оборотных активов - денежных средствах и их эквивалентах, а также дает возможность понять, как может сложиться финансовая ситуация в компании в будущем. Именно поэтому рядом ученых было предложено использовать денежные потоки для оценки ликвидности, более того, их целесообразно использовать для уточнения традиционных коэффициентов, применяющихся в финансовом анализе [9, 10]. Так, с позиции анализа краткосрочной платежеспособности рядом зарубежных ученых предлагается сравнивать такие коэффициенты, как коэффициент денежного потока и коэффициент текущей ликвидности, коэффициент денежного покрытия критических потребностей и коэффициент срочной ликвидности, а также коэффициент денежного покрытия процентов и покрытия процентов (табл. 2).

Таблица 2. Сравнение традиционных коэффициентов ликвидности и «денежных» коэффициентов

| Коэффициент | Формула расчета |

| «Традиционные» коэффициенты | |

| Коэффициент текущей ликвидности |

Ктл = ОА / КО, где ОА - оборотные активы; КО - краткосрочные обязательства |

| Коэффициент срочной ликвидности |

Кс.л = (ОА - З) / КО, где З - запасы |

| Коэффициент покрытия процентов |

Кп.п = EBIT / СПз.к где EBIT - прибыль до вычета процентов и налогов; СПз.к - сумма процентов по заемному капиталу |

| «Денежные» коэффициенты | |

| Коэффициент денежного потока |

Кд.п = ДПо / КО, где ДПо - чистый операционный денежный поток |

| Коэффициент денежного покрытия критических потребностей |

Кд.п.к.п = ( ДПо + СПз.к) / (КО + СПз.к), где СПзк - сумма процентов по заемному капиталу |

| Коэффициент денежного покрытия процентов |

Кд.п.п = ( ДПо + СПз.к + Н) / СПз.к, где Н - налоги уплаченные |

Следует отметить, что несмотря на то, что за рубежом существует практика расчета «денежных» коэффициентов, данные о силе взаимосвязи между парами представленных коэффициентов отсутствуют в зарубежных источниках. В отечественной практике хоть и говорят все чаще об использовании данных коэффициентов, применение их для характеристики и оценки финансового состояния организаций практически отсутствует.

Для более обоснованной возможности использования «денежных» коэффициентов нами проведено исследование степени взаимосвязанности «денежных» коэффициентов и коэффициентов, традиционно используемых при анализе платежеспособности.

В данном случае анализируются такие «денежные» коэффициенты, как коэффициент денежного потока и коэффициент денежного покрытия процентов. Оценка коэффициентов проведена на основе данных российских компаний, осуществляющих аэропортовые услуги.

Аэропортовая отрасль, являясь инфраструктурной, по праву считается одним из ключевых элементов в развитии как мировой экономики, так и экономики национального масштаба. Состояние таких отраслей, их развитие, а также процессы, имеющие в них место, во многом определяют конкурентоспособность страновых экономик [11, 12]. Это же подтверждает федеральная целевая программа5, где развитие транспортной системы определяется как необходимое условие реализации инновационной модели экономического роста, а одной из центральных задач - необходимость развития наземной авиационной инфраструктуры.

5 О Федеральной целевой программе «Развитие транспортной системы России (2010-2020 годы)»: постановление Правительства Российской Федерации от 05.12.2001 № 848.

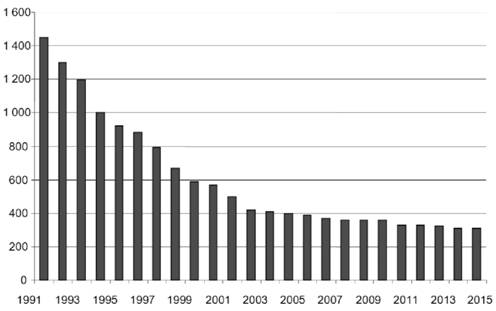

Столь пристальное внимание к аэропортовой отрасли в России обусловливается не только необходимостью трансформации транспортной сферы в целом в отрасль, способную отвечать современным потребностям и перспективам развития страны, но и откровенно плачевным состоянием отечественной аэропортовой инфраструктуры. Так, на протяжении длительного периода наблюдается сокращение количества аэропортов. В настоящее время, по данным Федерального агентства воздушного транспорта, в России осуществляют деятельность 297 аэропортов. В сравнении с данными 1990-х гг., как отмечают специалисты [13, 14], это меньше почти в четыре раза (рис. 1).

Рисунок 1. Динамика изменения количества аэропортов в России за 1991-2015 гг.

Источник: Федеральное агентство воздушного транспорта

Такая ситуация особенно негативно повлияла в первую очередь на регионы, где транспортная обеспеченность в сравнении с европейской частью страны значительно отличается - и не в лучшую сторону. И это притом, что зачастую авиационное сообщение является для некоторых регионов единственно возможным. Яркий пример - Сибирский и Дальневосточный федеральные округа.

Одновременно с сокращением количества аэропортов отмечается возрастание количества обслуженных пассажиров, что, несомненно, приводит к износу основных фондов, который уже в 2011 г. составлял от 40 до 80%6.

6 Авиатранспортное обозрение. Деловой авиационный портал. URL: http://www.ato.ru/

Сложившаяся ситуация тормозит, как отмечается в федеральной целевой программе «Развитие транспортной системы России (2010-2020 годы)», наращивание и реализацию транзитного потенциала, развитие единого экономического пространства страны. Для изменения ситуации в лучшую сторону требуются колоссальные финансовые вложения [15]. Таким образом, для большей части аэропортов инвестирование в развитие требует либо значительных по суммам кредитов, либо поиска внешних инвесторов. И то, и другое сопряжено с необходимостью для предприятий, осуществляющих аэропортовую деятельность, сохранять свою платежеспособность и обладать в целом стабильным финансовым положением.

Для проведения анализа были отобраны 12 российских компаний из 5 федеральных округов, осуществляющих деятельность по оказанию аэропортовых услуг, за период с 2011 по 2014 г. включительно.

Это следующие компании:

- ОАО «Международный аэропорт «Внуково» (Москва);

- ОАО «Международный аэропорт «Волгоград»;

- ОАО «Аэропорт «Анапа»;

- ОАО «Аэропорт «Победилово» (Киров);

- ОАО « Международный аэропорт «Казань»;

- ОАО «Аэропорт «Ульяновск»;

- ОАО «Международный аэропорт «Иркутск»;

- ОАО «Аэропорт «Толмачево» (Новосибирск);

- ОАО «Омский аэропорт»;

- ОАО « Международный аэропорт «Владивосток»;

- ОАО «Хабаровский аэропорт»;

- ОАО «Аэропорт Якутск».

На основании информации, представленной компаниями в отчетных формах за 2011-2014 гг.7, по каждой организации за каждый год анализируемого периода произведены расчеты перечисленных ранее пар коэффициентов: коэффициента текущей ликвидности Ктл и коэффициента денежного потока Кд.п (табл. 3).

Таблица 3. Значения коэффициентов текущей ликвидности Кт.л и денежного потока Кд.п предприятий аэропортовой отрасли в 2011-2014 гг.

| Предприятие | 2011 | 2012 | 2013 | 2014 | ||||

| Кт.л | Кд.п | Кт.л | Кд.п | Кт.л | Кд.п | Кт.л | Кд.п | |

| ОАО Международный аэропорт «Внуково» | 8,62 | 0,79 | 18,17 | 3,4 | 9,5 | 0,9 | 9,54 | -0,13 |

| ОАО Международный аэропорт «Волгоград» | 1,52 | 0,17 | 2,17 | 1,48 | 3,17 | 1,96 | 4,06 | 2,43 |

| ОАО Аэропорт «Анапа» | 21,88 | 5,91 | 1,78 | -0,04 | 5,27 | 0,78 | 4,88 | 0,51 |

| ОАО Аэропорт «Победилово» (Киров) | 0,7 | -1,35 | 0,73 | -2,38 | 0,2 | -0,54 | 1,54 | -3,3 |

| ОАО Международный аэропорт «Казань» | 0,72 | -0,17 | 1,08 | -0,05 | 0,79 | 0,06 | 1,88 | -1,28 |

| ОАО Аэропорт «Ульяновск» | 0,99 | 0,39 | 0,3 | 0,7 | 10,45 | -1,04 | 0,7 | 0,21 |

| ОАО Международный аэропорт «Иркутск» | - | - | - | - | 1,36 | 1,37 | 1,78 | 1,07 |

| ОАО Аэропорт «Толмачево» | 1,43 | 1,12 | 1,1 | 0,85 | 1,62 | 1,46 | 3,86 | 2,85 |

| ОАО «Омский аэропорт» | 0,69 | 1,26 | 1,03 | 0,99 | 1,46 | 1,63 | 2,07 | 1,88 |

| ОАО Международный аэропорт «Владивосток» | 12,29 | 8,1 | 0,96 | 0,64 | 0,61 | 0,18 | 0,21 | 0,18 |

| ОАО «Хабаровский аэропорт» | 1,19 | 0,72 | 1,78 | 0,49 | 2,57 | 0,36 | 2,23 | 0,05 |

| ОАО «Аэропорт Якутск» | 0,88 | 0,43 | 1,3 | 0,68 | 1,72 | 0,57 | 1,71 | 1,62 |

7 Центр раскрытия корпоративной информации. URL: http://www.e-disclosure.ru/

Рассчитанные значения показателя коэффициента текущей ликвидности далеко не у всех из представленных компаний аэропортовой отрасли находятся в пределах общерекомендуемых значений и среднего значения по транспортной отрасли в целом (от 1,2)8.

8 Федеральная служба государственной статистики. URL: http://www.gks.ru/

Это говорит о довольно сложной ситуации в отношении возможности погашения ими своих краткосрочных обязательств без затруднений за счет мобилизации имеющихся оборотных средств. При этом наиболее отчетливо риск возникновения проблем с выплатами по краткосрочным обязательствам фиксируется у региональных аэропортов (в частности, у аэропортов Приволжского и Дальневосточного федеральных округов).

В сравнении с традиционным показателем текущей ликвидности, исследуемый «денежный» коэффициент - коэффициент денежного потока Кд.п, практически у всех компаний аэропортовой отрасли показывает гораздо более скромные значения. Это говорит о том, что организации на самом деле генерируют недостаточный (либо критически малый) объем денежных средств.

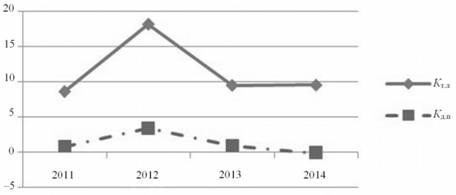

Направление изменений значений коэффициента текущей ликвидности и коэффициента денежного потока при этом в о многих случаях показывает синхронность (рис. 2).

Рисунок 2. Динамика значений коэффициентов текущей ликвидности Ктл и денежного потока Кд.п на примере аэропорта «Внуково» в 2011-2014 гг.

В то же время можно наблюдать иную ситуацию: при увеличении значения одного показателя второй изменяется в другом направлении (рис. 3).

Рисунок 3. Динамика значений коэффициентов текущей ликвидности Кт.л и денежного потока Кд.п на примере аэропорта «Ульяновск» в 2011-2014 гг.

Источник: авторская разработка

В частности, из-за такого нетипичного в общем ряде однородных значений поведения коэффициентов, а также для обоснованности возможного использования «денежного» коэффициента как уточняющего традиционный коэффициент текущей ликвидности, был проведен корреляционный анализ с расчетом коэффициентов линейной корреляции Пирсона и коэффициентов ранговой корреляции Спирмена. Коэффициент корреляции Спирмена между коэффициентом текущей ликвидности и коэффициентом денежного потока согласно расчету составляет 0,4097, что говорит о слабой (хоть и существующей) связи между двумя показателями.

Аналогичная процедура расчета коэффициентов корреляции была проведена и в отношении еще одной пары показателей для исследования степени связи - коэффициента покрытия процентов Кп.п и коэффициента денежного покрытия процентов Кд.п.п (табл. 4).

Таблица 4. Значения коэффициентов покрытия процентов Кп.п и денежного покрытия процентов Кд.п.п предприятий аэропортовой отрасли в 2011-2014 гг.

| Предприятие | 2011 | 2012 | 2013 | 2014 | ||||

| Кп.п | Кд.п.п | Кп.п | Кд.п.п | Кп.п | Кд.п.п | Кп.п | Кд.п.п | |

| ОАО Международный аэропорт «Внуково» | 2,74 | 3,5 | 1,05 | 3,21 | 1,09 | 1,56 | 0,87 | 0,92 |

| ОАО Международный аэропорт «Волгоград» | 16,65 | 7,33 | 43,65 | 76,71 | - | - | - | - |

| ОАО Аэропорт «Анапа» | - | - | 20,6 | 1,13 | 5,28 | 13,35 | 3,51 | 9,03 |

| ОАО Аэропорт «Победилово» (Киров) | 8,18 | -7,37 | -17,61 | -13,85 | -8,06 | -7,99 | 12,2 | -4,54 |

| ОАО Международный аэропорт «Казань» | 1,94 | -2,6 | 11,05 | 0,2 | 13,82 | 6,03 | 25,49 | -225,07 |

| ОАО Аэропорт «Ульяновск» | 16,35 | 97,35 | 359,59 | 3 267,59 | 1,23 | -0,42 | 1,2 | 1,76 |

| ОАО Международный аэропорт «Иркутск» | - | - | 9,58 | 2,39 | 8,55 | 9,89 | 13,01 | 12,83 |

| ОАО Аэропорт «Толмачево» | 3,15 | 5,03 | 7,78 | 8,64 | 6,74 | 5,87 | 7,19 | 7,08 |

| ОАО «Омский аэропорт» | 7,42 | 17,95 | 28,63 | 39,02 | 48,36 | 74,01 | 1 875,41 | 2 145,95 |

| ОАО Международный аэропорт «Владивосток» | 6,73 | 7,05 | 11,97 | 12,43 | 0,73 | 6,27 | -17,38 | 8,53 |

| ОАО «Хабаровский аэропорт» | 45,45 | 51,42 | 5,87 | 6,43 | 6,17 | 5,2 | 6,55 | 2,22 |

| ОАО «Аэропорт Якутск» | 34,6 | 52,96 | 4 487 | 10 278 | - | - | - | - |

Примечание. Ряд компаний в эти годы осуществлял свою экономическую деятельность с отсутствием процентных платежей, что делало расчет невозможным.

Источник: авторская разработка

Значения показателя коэффициента покрытия процентов у компаний, работающих в аэропортовой отрасли, превышают среднее значение по другой инфраструктурной отрасли - транспортной, где оно составляет 4,259.

9 Ласкина Л.Ю. Особенности определения и оценки финансового левериджа: отечественный и зарубежный опыт // Финансы и кредит. 2012. № 38. С. 55-61.

По значениям Кп.п можно выявить некую тенденцию: наименьшие значения коэффициента наблюдаются у небольших региональных компаний (ОАО Аэропорт «Победилово»), либо у тех из них, у которых снижался объем операционной прибыли (ОАО «Международный аэропорт «Внуково»). Именно у них возникали наибольшие трудности с обеспечением процентных выплат.

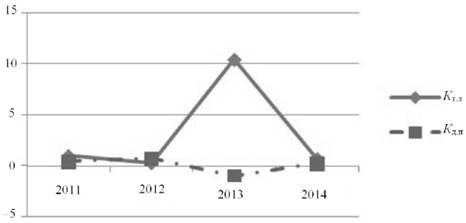

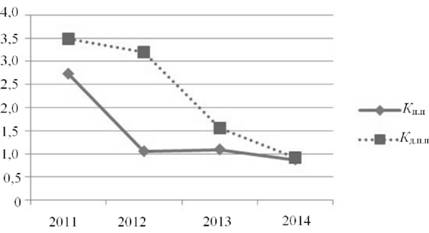

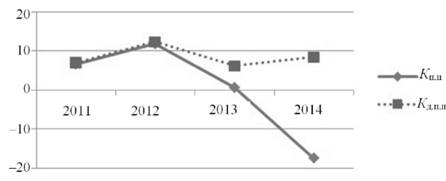

Рассчитанные значения «денежного» коэффициента из исследуемой пары относительных показателей -коэффициента денежного покрытия процентов - несколько выше значений традиционного коэффициента (у большинства компаний) и изменяются с ними в одном направлении в течение исследуемого периода (рис. 4).

Рисунок 4. Динамика значений коэффициентов покрытия процентов Кп.п и денежного покрытия процентов Кд.п.п на примере аэропорта «Внуково» в 2011-2014 гг.

Источник: авторская разработка

Следует также заметить, что наблюдаются и нетипичные случаи в отношении направления изменений их значений коэффициентов. Так, у ОАО «Международный аэропорт «Владивосток» значения исследуемых показателей в последний год анализируемого периода изменялись разнонаправлено - от 0,73 до -17,38 по Кп.п и от 6,27 до 8,53 по Кд.п.п (рис. 5).

Рисунок 5. Динамика значений коэффициентов покрытия процентов Кп.п и денежного покрытия процентов Кд.п.п на примере аэропорта «Владивосток» в 2011-2014 гг.

Источник: авторская разработка

Для получения более достоверной информации об интенсивности связи коэффициентов покрытия процентов и денежного покрытия процентов и ее направленности проведен корреляционный анализ. Данная пара исследуемых коэффициентов в соответствии с их оценкой по шкале Чеддока обладает высокой положительной связью. Дополнительный анализ с помощью расчета коэффициента рангов ой корреляции Спирмена, проведенный за анализируемый период, также свидетельствует о высокой прямой связи коэффициента покрытия процентов и коэффициента денежного покрытия процентов. Коэффициент ранговой корреляции имеет значение 0,627.

Таким образом, исследование показало, что связь между коэффициентом текущей ликвидности и коэффициентом денежного потока является слабой. Более информативным и надежным как для внутренних пользователей, так и для потенциальных инвесторов и кредиторов будет использование при анализе «денежного» коэффициента из другой пары - коэффициента денежного покрытия процентов и традиционного коэффициента покрытия процентов. На основании сильной степени связи их друг с другом становится возможным предположение о более широком использовании коэффициента денежного покрытия процентов при анализе финансового состояния организаций рядом пользователей.

Так, известно, что традиционный коэффициент покрытия процентов используется рядом ведущих рейтинговых агентств в качестве инструмента для присвоения компании кредитного рейтинга, характеризующего вероятность полной и своевременной уплаты ею процентов и возвращения суммы вложенных средств кредиторам и потенциальным инвесторам [16].

Например, в соответствии с подходом, используемым агентством S&P, для компаний с заемным капиталом в форме банковских кредитов и не имеющих установленного кредитного рейтинга, присваивается так называемый синтетический кредитный рейтинг именно на основе коэффициента покрытия процентов (табл. 5).

Таблица 5. Связь кредитного рейтинга с коэффициентом покрытия процентов для крупных компаний (по методике S&P)

| Границы значений коэффициента покрытия процентов | Рейтинг |

| < 0,2 | D |

| 0,2 - 0,65 | C |

| 0,65 - 0,8 | CC |

| 0,8 - 1,25 | CCC |

| 1,25 - 1,5 | B- |

| 1,5 - 1,75 | B |

| 1,75 - 2 | B+ |

| 2 - 2,25 | BB |

| 2,25 - 2,5 | BB+ |

| 2,5 - 3 | BBB |

| 3 - 4,25 | A- |

| 4,25 - 5,5 | A |

| 5,5 - 6,5 | A+ |

| 6,5 - 8,5 | AA |

| > 8,5 | AAA |

Источник: [16]

При этом коэффициент покрытия процентов показывает, сколько раз за отчетный период компания смогла заработать средства, чтобы осуществить выплаты по процентным платежам и займам, однако не говорит о том, достаточно ли у компании денежных средств для этой операции. Присвоение типа кредитного рейтинга на основании коэффициента денежного покрытия процентов, обладающего преимуществом в виде учета в себе такой категории, как денежный поток, будет, несомненно, более логичным и надежным [17].

Основываясь на факте существования сильной связи между традиционным и «денежным» коэффициентами покрытия процентов, можно определить приблизительные диапазоны значений коэффициента денежного покрытия процентов для крупных предприятий конкретной отрасли. Проранжировав значения коэффициентов денежного покрытия процентов по типу «от большего к меньшему», воспользовавшись формулой Стерджесса, определим число групп, которые они формируют:

n = 1 + 3,222 lgN,

где n - количество образуемых групп;

N - число точек наблюдения (значений коэффициентов);

lgN - десятичный логарифм от N.

Таким образом, было установлено, что число групп диапазонов формируемых значений составит n = 5,56, или 5-6 групп. Произведя разбивку значений по пяти диапазонам, присвоим, пользуясь этой же логикой, диапазону с более низкими значениями коэффициента рейтинг более низкого типа (табл. 6).

Таблица 6. Диапазоны значений коэффициента денежного покрытия процентов по крупным компаниям аэропортовой отрасли

| № диапазона | Диапазон значений коэффициента денежного покрытия процентов | Количество значений коэффициента денежного покрытия процентов, попадающих в соответствующие интервалы |

| 1 | До 3 | 6 |

| 2 | 3-6 | 5 |

| 3 | 6-9 | 7 |

| 4 | 9-20 | 4 |

| 5 | Свыше 20 | 4 |

Источник: авторская разработка

Используя метод группировок, мы распределили отобранные компании в соответствии с рассчитанными значениями коэффициента денежного покрытия процентов по группам, которые соответствуют интервалам значения данного показателя за 2014 г. (табл. 7).

Таблица 7. Группировка компаний в соответствии со значениями коэффициента денежного покрытия процентов по группам рейтинга

| Рейтинг по Кд.п.п | Диапазон значений Кд.п.п | Значение Кд.п.п | Аэропорт |

| C | < 3 | 1,56 | Международный аэропорт «Внуково» |

| B | От 3 до 6 | 5,2 | Хабаровский аэропорт |

| 5,87 | Международный аэропорт «Толмачево» | ||

| BB | От 6 до 9 | 6,03 | Международный аэропорт «Казань» |

| 6,27 | Международный аэропорт «Владивосток» | ||

| A | От 9 до 20 | 9,89 | Международный аэропорт «Иркутск» |

| АА | Свыше 20 | 74,04 | Омский аэропорт |

Источник: авторская разработка

Ту же процедуру провели по значению коэффициента покрытия процентов (табл. 8).

Таблица 8. Группировка компаний в соответствии со значениями коэффициента покрытия процентов по группам рейтинга

| Рейтинг по Кп.п | Диапазон значений Кп.п | Значение Кп.п | Аэропорт |

| D | < 0,2 | - | - |

| C | 0,2-0,65 | - | - |

| CC | 0,65-0,8 | 0,73 | Международный аэропорт «Владивосток» |

| CCC | 0,8-1,25 | 1,09 | Международный аэропорт «Внуково» |

| B- | 1,25-1,5 | - | - |

| B | 1,50-1,75 | - | - |

| B+ | 1,75-2 | - | - |

| BB | 2,00-2,25 | - | - |

| BB+ | 2,25-2,5 | - | - |

| BBB | 2,5-3 | - | - |

| A- | 3-4,25 | - | - |

| A | 4,25-5,5 | - | - |

| A+ | 5,5-6,5 | 6,17 | Хабаровский аэропорт |

| AA | 6,5-8,5 | 6,74 | Международный аэропорт «Толмачево» |

| AAA | > 8,5 | 8,55 | Международный аэропорт «Иркутск» |

| 13,82 | Международный аэропорт «Казань» | ||

| 48,36 | «Омский аэропорт» |

Источник: авторская разработка

На основании распределения можно сделать вывод, что компании обладают низким рейтингом как по коэффициенту денежного покрытия процентов, так и по традиционному коэффициенту покрытия процентов, если имеют низкие значения двух этих коэффициентов, и наоборот, при высоких значениях коэффициентов компании обладают более высоким кредитным рейтингом [18]. Таким образом, большее число совпадений компаний в зонах, характеризующих одинаковые рейтинги, при группировке организаций в соответствии со значениями коэффициентов будет говорить о получении полной и достоверной информации о состоянии предприятия. В случае непопадания компанией в одинаковые с позиции рейтинга группы потребуется более детальное исследование. Основываясь на результатах расчетов, можно сделать вывод, что используя в дополнение к коэффициенту покрытия процентов коэффициент денежного покрытия процентов при оценке платежеспособности организации, можно не только получить более широкое и глубокое представление о стабильности финансового положения организации, но и учитывать его при определении кредитного рейтинга предприятия [19]. Уточнение кредитного рейтинга на основе мировых стандартов позволит давать более адекватную оценку инвестиционной привлекательности предприятий [20].

Список литературы

1. Сорокина Е.М. Теоретический аспект анализа платежеспособности организации // Известия Иркутской государственной экономической академии. 2012. № 2.С. 80-86.

2. Ласкина Л.Ю. Платежеспособность как один из показателей создания стоимости // Управленческий учет. 2013. № 10. С. 47-54.

3. Кеменов А.А. Определение результативности регулирования денежных потоков строительных компаний // Финансовая жизнь. 2012. № 2.С. 47-53.

4. Свердлина Е.Б. Мониторинг финансового состояния организации // Вестник Омского университета. Сер.: Экономика. 2010. № 3.С. 154-159.

5. Цыркунова Т.А. Применение нормальных уровней и анализа тенденций при формировании оценки финансовых коэффициентов // ЭТАП: Экономическая Теория, Анализ, Практика. 2011. № 2.С. 61-68.

6. ЛаскинаЛ.Ю., ВласоваМ.С. Сравнительная характеристика ликвидности предприятия с использованием традиционных коэффициентов и коэффициентов денежных потоков // Научный журнал НИУ ИТМО. Сер.: Экономика и экологический менеджмент. 2013. № 2. URL: http://economics.ihbt.ifmo.ru/file/article/7141.pdf

7. Вицко Е.А. Анализ содержания и перспектив развития форм расчетов в отечественной и зарубежной экономике между хозяйствующими субъектами предпринимательской деятельности // Научный журнал НИУ ИТМО. Серия: Экономика и экологический менеджмент. 2014. № 3. URL: http://economics.ihbt.ifmo.ru/file/article/10485.pdf

8. Черемушкин С. Оценка финансового состояния компании на основе денежных коэффициентов // Финансовый менеджмент. 2007. № 5.С. 11-22.

9. Giacomino D.E., Mielke D.E. Cash Flows: Another Approach to Ratio Analysis. Journal of Accountancy, 1993, March, vol. 175, no. 3, pp. 55-58. URL: https://www.questia.com/library/journal/1G1-13663207/cash-flows-another-approach-to-ratio-analysis

10. Kirkham R. Liquidity Analysis Using Cash Flow Ratios and Traditional Ratios: The Telecommunications Sector in Australia. Journal of New Business Ideas & Trends, 2012, vol. 10, iss. 1, pp. 1-13. URL: http://jnbit.org/upload/JNBIT_Kirkham_2012_1.pdf

11. Орлова Т.С., Ярошевич Н.Ю. Тенденции развития инфраструктурных отраслей (на примере мировой аэропортовой отрасли) // Управление. 2013. № 1.С. 34-43.

12. Варакса А.М. Комплексный подход к изучению национальной экономики // Научные проблемы транспорта Сибири и Дальнего Востока. 2015. № 1.C. 6-9.

13. Строганова В.И., Трунина В.Ф. Направления развития аэропортовой инфраструктуры // Молодой ученый. 2011. Т.1. № 12. С. 188-190.

14. Еремин В.Л., Крамаренко А.В. Концессионный механизм как эффективное средство модернизации аэропортовой инфраструктуры // ЭТАП: Экономическая Теория, Анализ, Практика. 2010. № 4.С. 106-116.

15. Краморенко М.И., Варакса А.М. Роль иностранных инвестиций при обеспечении финансово-экономической безопасности федеральных округов РФ // Сибирская финансовая школа. 2015. № 6.С. 71-74.

16. Дамодаран А. Инвестиционная оценка: инструменты и методы оценки любых активов. М.: Альпина Бизнес Букс, 2005. 1341 с.

17.Путихин Ю.Е., Власова М.С. К вопросам анализа эффективности инвестиционных проектов: оценка отрицательных денежных потоков // Ученые записки Санкт-Петербургского университета управления и экономики. 2014. № 1.С. 14-21.

18. Погостинская Н.Н., Погостинский Ю.А., Власова М.С. Факторный анализ динамических нормативных моделей в системе информационного обеспечения менеджмента // Известия Международной академии аграрного образования. 2012. Т.2. № 14. С. 236-241.

19. Ласкина Л.Ю., Смирнова О.Ю. Национальное кредитное рейтинговое агентство как альтернатива международным рейтинговым агентствам // Ученые записки Международного банковского института. 2016. № 17. С. 56-63.

20. Vlasova M.S., LaskinaL.I., SilakovaL.V. Estimating the Impact of Taxation on the Company's Strategic Sustainability. EACES Workshop: Financial Development in Transition and Post-Transition Countries. Serbia, EACES, 2015, pp. 131-139.

Информация о конфликте интересов

Я, автор данной статьи, со всей ответственностью заявляю о частичном и полном отсутствии фактического или потенциального конфликта интересов с какой бы то ни было третьей стороной, который может возникнуть вследствие публикации данной статьи. Настоящее заявление относится к проведению научной работы, сбору и обработке данных, написанию и подготовке статьи, принятию решения о публикации рукописи.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ