Подходы к оценке кредитоспособности заемщика на примере банка ВТБ24 (ПАО)

М.Е. Захарова,

студентка 1-го курса магистратуры

ИФЭМ ФГБОУ ВО «Калининградский

государственный технический университет»,

Т.В. Романова,

канд. экон. наук, доц.

ФГОУ ВО «Калининградский

государственный технический университет»,

Вестник молодежной науки

№2 (4) 2016

В статье рассмотрены основные критерии и методики оценки кредитоспособности зарубежными и российскими коммерческими банками. Проведена оценка кредитоспособности заемщика ООО «Зеленая долина» на примере методики Банка ВТБ 24 (ПАО) и определены основные программы возможного кредитования заемщика.

Банковский сектор является одним из важнейших элементов экономики страны, обеспечивающим движение финансовых ресурсов и дальнейшее ее развитие. Кредитование как основное звено деятельности банка является главным источником инвестиций, способствует укреплению экономического потенциала хозяйствующих субъектов.

Банки, в процессе проведения кредитных операций, сталкиваются с кредитным риском - риском невозврата заемщиком суммы основного долга и процентов, причитающихся кредитору. Проблема оценки потенциальных и фактических заемщиков, их финансового состояния с точки зрения способности своевременно и в полном объёме вернуть сумму основного долга и процентов банку, и остается одной из самых актуальных проблем в деятельности банка и заёмщика. В связи с этим актуальным представляется исследование методик оценки кредитоспособности клиента, по результатам которого могут быть приняты меры, приводящие к снижению кредитных рисков и повышению эффективности деятельности банка.

Вопросами, связанными с особенностями оценки кредитоспособности предприятий, занимались Г.А. Белоглазова, Л.П. Кроливецкая, О.И. Лаврушин и др. Кроме того, использовались законодательные и нормативные документы, в том числе нормативные документы ЦБ РФ, материалы периодической печати, внутренние инструкции, регламенты и отчетная бухгалтерская документация объекта исследования.

В условиях повышенной неопределенности на финансовых рынках и продолжающихся кризисных явлений в экономике банки, вынуждены совершенствовать процедуры оценки кредитоспособности заемщиков.

Таким образом, кредитоспособность заемщика - это способность клиента коммерческого банка в будущем полностью и в срок рассчитаться по своим долговым обязательствам перед кредитором.

В настоящее время в мире отсутствует утвержденный законодательно подход к оценке финансового положения заёмщика, поэтому банки вынуждены использовать собственные различные методики оценки кредитоспособности клиента.

Тем не менее, отечественная и международная банковская практика выделила наиболее универсальные критерии оценки кредитоспособности заемщика: характер заемщика; финансовые возможности для погашения долга; способность заимствовать средства; обеспечение кредита; капитал; условия, в которых совершается кредитная сделка; контроль - законодательная основа деятельности заемщика, соответствие кредита стандартам банка и органов надзора) [2].

В российской и в особенности в международной практике имеется достаточный опыт оценки финансового положения заемщика. К настоящему времени зарубежные коммерческие банки опробовали разные системы оценки кредитоспособности, отличающиеся друг от друга числом показателей, а также подходами к характеристикам и приоритетностью каждой из них.

Основные зарубежные методики оценки кредитоспособности заемщика приведены в табл. 1.

Таблица 1 - Основные зарубежные методики оценки кредитоспособности заемщика

| Методика | Характеристика |

| Методика американского рейтингового агентства Dun&Вrаdstrееt |

Состоит из девяти блоков: идентификация организации; результат кредитного анализа; общественная информация; банки; состав директоров; финансовая информация; сравнение финансовых показателей и коэффициентов за 3 года; расчетная политика; структура предприятия. Методика показывает основную проблему рейтинговой оценки компаний — это подбор значений для коэффициентов (входящих в рейтинг), и критерии значений рейтинга (с помощью которых определяется принадлежность заемщика к группе надежности). |

| Методика оценки кредитоспособности Французскими коммерческими банками |

Включает в себя три раздела: оценка и анализ баланса предприятия, а также другой отчетности; оценка кредитоспособности заемщиков на основе методик, принятых другими коммерческими банками; обращение к картотеке Банка Франции. В результате предприятие характеризуется определенным идентификационным номером, позволяющим судить о его кредитоспособности. |

| Методика предсказания платежеспособности заемщика с целью предсказания его банкротства |

Методика, разработанная на основе коэффициента Z (Z-scoretechnique), широкое распространение получила в США и Великобритании. В основе методики лежит распределение компаний на два класса: потенциальные банкроты и стабильно функционирующие организации. Этот метод анализа был преобладающим при оценке кредитоспособности заемщика в XX в. Эдвард Альтман (разработчик) провел анализ отчетности сотен компаний и вывел формулу для прогнозирования банкротства предприятия: Z = 1,2X1 + 1,4X2 + 3,3X3 + 0,6X4 + Х5, где Х1 - отношение собственного оборотного капитала к сумме активов; Х2 - отношение нераспределенной прибыли к сумме активов; Х3 – отношение операционной прибыли к сумме активов; Х4 – отношение рыночной стоимости акций к сумме кредиторских обязательств; Х5 - отношение выручки к сумме активов. Если значение показателя Z < 1,81 это говорит о том, что предприятие испытывает определенные трудности, а если показатель Z = 2,7 и более, это говорит о небольшой вероятности банкротства. |

| Методика кредитного скоринга | Система «кредит - скоринг» не может применяться по шаблону, а должна разрабатываться исходя из особенностей, присущих определенному банку, его клиентам, учитывая характер банковского законодательства и традиций страны, т. е. подлежит постоянному наблюдению и изменению. В самом простом виде скоринговая модель представляет взвешенную сумму определенных характеристик. В результате получается интегральный показатель ( score ). Чем он выше, тем выше надежность клиента. Среди преимуществ данной модели западные банкиры выделяют снижение уровня невозврата кредита заемщиком, быстроту принятия решений, возможность эффективно управлять кредитным портфелем, отсутствие необходимости длительного обучения персонала. |

Методы оценки кредитоспособности заемщиков, применяемые российскими Банками можно объединить в три основные группы (табл. 2).

Таблица 2 - Основные методики оценки кредитоспособности заемщика применяемые российскими Банками

| Методики | Особенности | Основные банки |

| Рейтинговые | Определяется класс кредитоспособности заемщика на базе показателей. Рейтинг определяется индивидуально для каждой группы заемщиков в зависимости от политики банка, особенностей заемщика. Суть дополнительных показателей заключается в том, что они могут повысить/понизить класс. | Банк Москвы, Банк Открытие |

| Прогнозируемые | Анализ делового риска, вероятность изменения основных состоящих бизнеса (Производство, Сбыт, Поставщики). Оценка делового риска формируется, и проводится по системе скоринг, каждый деловой фактор оценивается в баллах. | ЛетоБанк, Номос Банк, |

| Комплексного анализа | Анализ финансовой отчетности, использование системы финансовых коэффициентов, анализ денежного потока. Данный метод может применяться как крупным/средним предприятиям, так и для предприятий малого бизнеса | Сбербанк, Банк ВТБ, Рос-сельхозбанк, Газпром-Банк |

Причинами многообразия методик являются: различная степень доверия к количественным и качественным способам оценки кредитоспособности заемщика; особенности культуры кредитования и исторически сложившейся практики оценки кредитоспособности заемщика; использование набора инструментов для минимизации кредитного риска, сопровождающееся пристальным вниманием к отдельному инструменту; разнообразие факторов, оказывающих влияние на уровень кредитоспособности заемщика; формы результата оценки кредитоспособности заемщика (одни банки рассчитывают финансовые коэффициенты, а другие - присваивают кредитные рейтинги и рассчитывают уровень кредитного риска) [1].

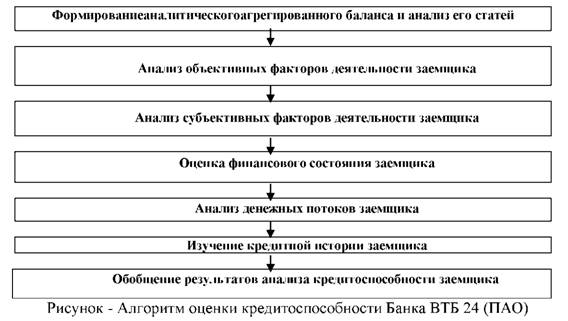

Объектом исследования в данной работе выступает Банк ВТБ 24 (ПАО). В настоящее время он проводит анализ кредитоспособности заемщика с использованием следующего алгоритма (рисунок).

Рассмотрим применение данного алгоритма на примере ООО «Зеленая долина», основным видом деятельности которой является сельское хозяйство. Данный хозяйственный субъект обратился в банк за получением кредита на пополнение оборотных средств: приобретение кормов, удобрений и т.д. ООО «Зеленая долина» располагает всеми необходимыми ресурсами для производства и переработки продукции растениеводства и животноводства.

На первом этапе сформирован и проанализирован агрегированный бухгалтерский ба-ланс[3]. Имущество отражено в табл. 3. Капитал и его структура представлены в табл. 4.

Таблица 3 - Структура и динамика бухгалтерского баланса ООО «Зеленая долина» за 2013-2015 гг.

| Наименование | 2013 | 2014 | 2015 | Измен 14/13 | Измен 15/14 | |||||

| абс. | % | абс. | % | абс. | % | абс. | % | абс. | % | |

| АКТИВ | ||||||||||

| I Внеоборотные активы | ||||||||||

| Основные средства | 62962 | 47,61 | 68773 | 46,99 | 62544 | 44,16 | 5811 | 9,23 | -6229 | -9,06 |

| Незавершенное строительство | 18250 | 13,80 | 19201 | 13,12 | 11409 | 8,06 | 951 | 5,21 | -7792 | -40,58 |

| ИТОГО по разделу I | 81212 | 61,41 | 87974 | 60,11 | 73953 | 52,22 | 6762 | 8,33 | 14021 | -15,94 |

| II Оборотные активы | ||||||||||

| Запасы, в том числе | 38883 | 29,41 | 45912 | 31,37 | 61080 | 43,14 | 7029 | 18,08 | 15168 | 33,04 |

| сырьё, материалы и др. аналогичные ценности | 18280 | 13,82 | 22853 | 15,61 | 24961 | 17,63 | 4573 | 25,02 | 2108 | 9,22 |

| животные на выращивании и откорме | 12993 | 9,83 | 16533 | 11,30 | 17130 | 12,10 | 3540 | 27,25 | 597 | 3,61 |

| затраты в незавершенном производстве | 4215 | 3,19 | 3891 | 2,66 | 14318 | 10,11 | -3247 | -7,69 | 10427 | 268 |

| готовая продукция и товары для перепродажи | 2400 | 1,82 | 2629 | 1,796 | 4304 | 3,04 | 229 | 9,54 | 1675 | 63,71 |

| расходы будущих периодов | 995 | 0,75 | 6 | 0,004 | 367 | 0,26 | -989 | -99,4 | 361 | 6017 |

| НДС | 71 | 0,05 | 0 | 0 | 0 | 0 | -71 | - | - | - |

| Краткосрочная дебиторская задолженность, в том числе | 9239 | 6,99 | 11576 | 7,91 | 2988 | 2,11 | 2337 | 25,29 | -8588 | -74,19 |

| покупатели и заказчики | 7665 | 5,80 | 10959 | 7,49 | 787 | 0,56 | 3294 | 42,97 | -10172 | -92,82 |

| Денежные средства | 2199 | 1,66 | 288 | 0,20 | 3573 | 2,52 | -1911 | -86,90 | 3285 | 1141 |

| Прочие оборотные активы | 629 | 0,48 | 598 | 0,41 | 15 | 0,01 | -31 | -4,93 | -583 | -97,49 |

| ИТОГО по разделу II | 51021 | 38,59 | 58374 | 39,89 | 67656 | 47,78 | 7353 | 14,41 | 9282 | 15,90 |

| ИТОГО АКТИВ | 132233 | 100 | 146348 | 100 | 14160 9 | 100 | 14115 | 10,67 | -4739 | -3,24 |

Проведя горизонтальный и вертикальный анализ бухгалтерской отчетности ООО «Зеленая долина» можно сделать следующие выводы:

- У предприятия снижается стоимость основных средств, в среднем на 9%, что свидетельствует о незначительном ухудшении материально-технической базы предприятия.

- Наблюдается рост запасов за последний год более чем на 33% ,резко на 74% снижается дебиторская задолженность и соответственно увеличиваются остатки денежных средств на счетах.

- Изменяется структура имущества, в сторону увеличения оборотных средств, что повышает мобильность имущества.

Все это свидетельствует о положительной динамике развития предприятия.

- Снижается стоимость собственного капитала за счет нераспределенной прибыли.

- Долгосрочные обязательства уменьшаются за последний год более чем на 10%, это говорит о снижении долговой нагрузки.

- Краткосрочные обязательства возросли за счет резкого увеличения кредиторской задолженности с 15 млн. руб. в 2013 г. до 50 млн. руб. в 2014 г.

Таким образом, внеоборотные активы покрыты собственным капиталом, т.е. инвестиционная деятельность предприятия осуществляется за счет собственных средств, условие обеспечения финансовой устойчивости предприятия соблюдено.

Таблица 4 - Структура и динамика бухгалтерского баланса ООО «Зеленая долина» за 2013-2015 гг.

| Наименование | 2013 | 2014 | 2015 | Измен 14/13 | Измен 15/14 | |||||

| абс. | % | абс. | % | абс. | % | абс. | % | абс. | % | |

| ПАССИВ | ||||||||||

| III Капитал и резервы | ||||||||||

| Уставный капитал | 2750 | 2,08 | 2750 | 1,88 | 2750 | 1,94 | 0 | 0 | 0 | 0 |

| Добавочный капитал | 20335 | 15,38 | 20026 | 13,68 | 17808 | 12,58 | -309 | -1,52 | -2218 | -11,08 |

| Резервный капитал | 256 | 0,19 | 256 | 0,17 | 256 | 0,18 | 0 | 0 | 0 | 0 |

| Нераспределенная прибыль | 72508 | 54,83 | 50368 | 34,42 | 54666 | 38,60 | -22140 | -30,53 | 4298 | 8,53 |

| ИТОГО по разделу Ш | 95849 | 72,48 | 73400 | 50,15 | 75480 | 53,30 | -22449 | -23,42 | 2080 | 2,83 |

| IV Долгосрочные обязательства | ||||||||||

| Займы и кредиты | 12151 | 9,19 | 10451 | 7,14 | 9377 | 6,62 | -1700 | -13,99 | -1074 | -10,28 |

| ИТОГО по разделу IV | 12151 | 9,19 | 10451 | 7,14 | 9377 | 6,62 | -1700 | -13,99 | -1074 | -10,28 |

| V Краткосрочные обязательства | ||||||||||

| Займы и кредиты | 8500 | 6,43 | 11900 | 8,13 | 7827 | 5,53 | 3400 | 40,00 | -4073 | -34,23 |

| Кредиторская задолженность, в том числе | 15722 | 11,89 | 50597 | 34,58 | 48925 | 34,55 | 34875 | 221,8 | -1672 | -3,30 |

| поставщики и подрядчики | 7524 | 5,70 | 37860 | 25,87 | 29593 | 20,90 | 30336 | 403,2 | -8267 | -21,84 |

| задолженность перед персоналом | 2623 | 1,98 | 1313 | 0,90 | 1629 | 1,15 | -1310 | -49,94 | 316 | 24,07 |

| задолженность перед государственными внебюджетными фондами | 1046 | 0,79 | 1458 | 1 | 6500 | 4,59 | 412 | 39,39 | 5042 | 345,8 |

| задолженность по налогам и сборам | 4050 | 3,06 | 9328 | 6,37 | 8729 | 6,16 | 5278 | 130,3 | -599 | -6,42 |

| прочие кредиторы | 479 | 0,36 | 638 | 0,44 | 2474 | 1,75 | 159 | 33,19 | 1836 | 287,8 |

| Прочие краткосрочные обязательства | 11 | 0,01 | 0 | 0 | 0 | 0 | -11 | - | - | - |

| ИТОГО по разделу V | 24233 | 18,33 | 62497 | 42,71 | 56752 | 40,08 | 38264 | 157,9 | -5745 | -9,19 |

| ИТОГО ПАССИВ | 132233 | 100 | 146348 | 100 | 141609 | 100 | 14115 | 10,67 | -4739 | -3,24 |

Уровень долговой нагрузки является умеренным, предприятие привлекает как долгосрочные, так и краткосрочные кредиты, но доля их в общем объеме составляет около 12%.

Оборотные активы превышают краткосрочные обязательства, следовательно, обеспечивают покрытие последних.

К негативным факторам можно отнести высокий уровень кредиторской задолженности.

Для детализации положения ООО «Зеленая долина» проведен коэффициентный анализ, предусмотренный методикой Банка ВТБ24 (ПАО). Рассчитанные коэффициенты приведены в табл. 5.

Таблица 5 - Коэффициенты, характеризующие финансовое состояние ООО «Зеленая долина» за 2013-2014 гг.

| Наименование показателя | Условное обозначение | Оптимальное значение для сельхозпроизводителей | Расчетное значение | ||

| 2013 | 2014 | 2015 | |||

| Показатели финансовой устойчивости | |||||

| Коэффициент финансовой независимости | К1 | >=0,5 | 0,72 | 0,50 | 0,53 |

| Коэффициент обеспеченности собственными оборотными средствами | К2 | >=0,2 | 0,29 | -0,25 | 0,2 |

| Показатели ликвидности | |||||

| Коэффициент текущей ликвидности | К3 | >=1,6 | 2,11 | 0,93 | 1,19 |

| Коэффициент абсолютной ликвидности | К4 | >=0,05 | 0,09 | 0,005 | 0,06 |

| Коэффициент срочной ликвидности | К5 | >=0,5 | 0,47 | 0,19 | 0,12 |

| Показатели деловой активности | |||||

| Оборачиваемость товарно-материальных запасов | К6 | От 60 до 120 дней | 141 | 175 | 34 |

| Оборачиваемость краткосрочной дебиторской задолженности | К7 | До 75 дней | 35 | 24 | 11 |

| Оборачиваемость кредиторской задолженности | К8 | До 75 дней | 112 | 163 | 51 |

| Показатели рентабельности | |||||

| Рентабельность продаж | К10 | >=0,05 | 0,08 | -0,08 | 0,1 |

| Норма чистой прибыли | К11 | >=0,01 | 0,04 | 0,21 | 0,04 |

Коэффициент финансовой независимости характеризует независимость предприятия от заемных средств. Снижение этого показателя говорит о снижении независимости предприятия от внешних источников финансирования до 53 % в 2015 г. по сравнению с 72% в 2014г. Однако превышение значения коэффициента критического уровня 50% является положительным моментом.

Коэффициент обеспеченности собственными оборотными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. За 2014 год наблюдается недостаточный уровень собственного оборотного капитала в финансировании деятельности предприятия, что является неблагоприятным фактором.

Показатели ликвидности имеют негативную тенденцию снижения. Так при условии реализации всех оборотных активов предприятие в 2015 г может покрыть 119 % краткосрочных обязательств против 211% в 2013 г.

Показатели деловой активности свидетельствуют о хорошей операционной деятельности предприятия.

Показатели рентабельности имеют тенденцию роста и свидетельствуют о невысокой доходности бизнеса.

Анализ субъективных и объективных факторов строится с учетом приоритетов кредитования Банка, определенных кредитной политикой.

К объективным факторам относятся: предприятие сектора АПК; наличие сезонности бизнеса, для формирования финансового результата целесообразно анализировать отчетность по итогам года; риск зависимости предприятия от климатических условий, в нашем случае бизнес диверсифицирован наличием животноводства; оценка стоимости чистых активов позволяет отметить положительную величину.

К субъективным факторам относятся: региональная принадлежность клиента; уровень конкуренции в регионе; степень диверсификации поставщиков и подрядчиков; опыт работы руководителей в данной отрасли, смена собственников; наличие исковых требований со стороны третьих лиц.

Предприятие работает в данной отрасли с 2000 года. Уровень конкуренции в секторе АПК высок, но это не мешает нашему клиенту успешно развиваться. К основным контрагентам относятся крупные предприятия области, о чем свидетельствует низкий уровень дебиторской задолженности. По итогам анализируемых периодов предприятие получает прибыль, деятельность клиента диверсифицирована двумя направления растениеводство и животноводство. Предприятие ведет инвестиционную политику. В развитие бизнеса привлекает заемные средства, что является выгодным, т.к. осуществляется субсидирование по данным программам, а также вкладывает в развитие предприятия собственные средства. Уровень мобильности бизнеса не высок. Предприятие обладает всеми необходимыми основными средства, собственного оборотного капитала достаточно для осуществления текущей деятельности.

Итоговая оценка кредитной истории заемщика ООО «Зеленая долина» приведена табл. 6.

Таблица 6 - Кредитная история ООО «Зеленая долина»

| Обязательства Заемщика | Кредитная история |

| Долгосрочные обязательства | Представлена справка из Сбербанк РФ о наличие ссудной задолженности перед банком, также подтверждается положительная кредитная история за последние 360 календарных дней, отсутствуют случае просроченных платежей по основному долгу и процентам.. |

| Краткосрочные обязательства | Представлена справка из Россельхозбанка о наличии ссудной задолженности перед банком, также подтверждается положительная кредитная история за последние 360 календарных дней, отсутствуют случае просроченных платежей по основному долгу и процентам. |

На основе анализа финансово-хозяйственной деятельности, при наличии положитель-ных объективных и субъективных факторов, положительной кредитной истории по действующим обязательства, ООО «Зеленая долина» Банк ВТБ24 (ПАО) может предложить следующие программы кредитования, отраженные в табл. 7.

Таблица 7 - Программы кредитования ООО «Зеленая долина», предлагаемые Банком ВТБ24 (ПАО)

| Условия | На инвестиционные цели | На текущие цели |

| Срок | До 5 лет | До 1 года |

| Процентная ставка | От 16-19% годовых | От 14 - до 16% годовых |

| Сумма кредита | Согласно договора, при наличии собственного участия не менее 25% от суммы контракта. | Не более суммы затрат на основе ретро данных |

| Цель | Модернизация действующего производства, приобретение новых ОС | На пополнение оборотных средств: приобретение кормов, ГСМ, удобрений и т.д. |

| Условия погашение | Предоставление льготного периода сроком до 12 мес. | Погашение в соответствии с технологическим циклом |

| Обеспечение | Приобретаемое оборудование, или действующие ОС, залог третьих лиц, иное ликвидное имущество | Ликвидное имущество, товары в обороте но не более 30% от общего объема обеспечения |

| Поручительства | Собственников бизнеса | Собственников бизнеса |

Таким образом, использование методики оценки кредитоспособности заемщика позволяет предложить наиболее оптимальные варианты для сотрудничества и снизить кредитный риск банка.

Библиографический список

1. Лаврушин, О.И. Банковское дело: современная система кредитования: учебное пособие / О.И. Лаврушин, О.Н. Афанасьева. — 7-е изд., перераб. и доп. — Москва: КНОРУС, 2013. — 360 с.

2. Ивелич, А. «Финансовый рентген»: как российские и зарубежные банки оценивают заемщиков / А. Ивелич // Портал «Кредиты.ру» [Электронный ресурс]. URL:http://www.credits.ru/article/finansovyy-rentgen-kak-rossiyskie-i-zarubezhnye-banki-ocenivayut-zaemschikov (дата обращения: 10.05.2016).

3. Панкова, С.В. Практикум по анализу бухгалтерской (финансовой) отчетности: учеб. пособие / С.В. Панкова, Т.В. Андреева, Т.В. Романова. - Москва: РИОР: ИНФРА-М, 2016. - 165 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ