Налоги на совокупный доход в системе налогообложения малого бизнеса

Толстихина Татьяна Борисовна

Санкт-Петербургский имени В.Б. Бобкова

филиал Российской таможенной академии,

доцент кафедры экономики таможенного дела,

к.э.н., доцент,

Ученые записки Санкт-Петербургского

имени В.Б. Бобкова

филиала Российской таможенной академии

№1 (61) 2017

В статье рассмотрено понятие налогов на совокупный доход в системе налогообложения малого бизнеса. Выполнен анализ их структуры и динамики, причин преобладания упрощенной системы налогообложения (УСН) в системе налогов на совокупный доход. Дана оценка влияния специальных налоговых режимов на развитие малого бизнеса

В Российской Федерации основными налогами на совокупный доход являются налог, взимаемый в связи с применением упрощенной системы налогообложения, единый налог на вмененный доход для отдельных видов деятельности, единый сельскохозяйственный налог и налог, взимаемый в связи с применением патентной системы налогообложения [1]. Все они относятся к специальным налоговым режимам и могут быть использованы субъектами малого и среднего предпринимательства [2] для снижения налоговой нагрузки на предпринимательскую деятельность при упрощении налогового администрирования. Фактические значения поступлений от данного вида налогов представлены в табл. 1, составленной автором по данным Единого портала бюджетной системы Российской Федерации (http://www.budget.gov.ru).

Таблица 1. Фактические значения поступления налогов на совокупный доход в бюджете РФ, млрд руб.

| Наименование показателя | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

| Налог, взимаемый в связи с применением упрощенной системы налогообложения (УСН) | 119,64 | 109,44 | 134,39 | 159,1 | 188,85 | 212,31 | 230,28 | 254,19 |

| Единый сельскохозяйственный налог (ЕСХН) | 2,42 | 2,17 | 2,68 | 3,88 | 3,84 | 4,04 | 4,71 | 7,43 |

| Единый налог на вмененный доход для отдельных видов деятельности (ЕНВД) | 62,98 | 63,92 | 70,64 | 71,36 | 78,6 | 74,5 | 76,67 | 78,54 |

| Налог, взимаемый в связи с применением патентной системы налогообложения (ПС) | 1,95 | 3,44 | 5,29 | |||||

| Торговый сбор (ТС) | 2,31 | |||||||

| Всего | 185,04 | 175,53 | 207,71 | 234,34 | 271,29 | 292,8 | 315,1 | 347,76 |

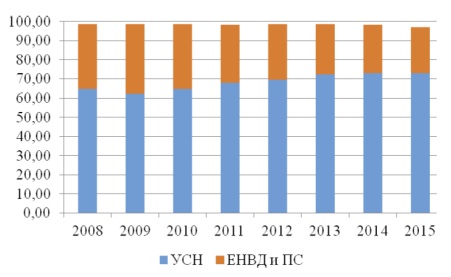

Из табл. 1 видно, что по показателям всех налогов на совокупный доход наблюдается устойчивая динамика роста их поступлений в бюджет РФ с 2009 года. Наибольшая доля поступлений в бюджет РФ приходится на УСН (73 %), превышая в три раза суммарную долю ЕНВД и ПС (рис. 1), доля ЕСХН в анализируемом периоде колеблется на уровне 1,5 % и в 2015 году составила порядка 2 %.

Рис. 1. Структура налогов на совокупный доход, %

Чем объясняется такое распределение долей между УСН в сравнении с ЕНВД и ПС?

Гипотеза 1 - большее число предприятий выбирают УСН; гипотеза 2 - доходность предприятий, выбирающих УСН, выше.

Для проверки обеих гипотез автором использованы данные по формам статистической налоговой отчетности официального сайта Федеральной налоговой службы [3]. В табл. 2 представлены данные о количестве предприятий, использующих специальные налоговые режимы УСН, ЕНВД, ПС.

Данные табл. 2 опровергают гипотезу 1, так как количество налогоплательщиков по УСН, в сравнении с ЕНВД и ПС, примерно было равным в 2013 и 2014 годах, плательщиков УСН в 2015 году только на 24 % больше. При этом очевидно, что индивидуальные предприниматели (ИП) предпочитают ЕНВД. Это объясняется тем, что при выборе ЕНВД предприниматель уплачивает налог, величина которого не зависит от фактической выручки и прибыли, полученных в результате деятельности за налоговый период. Его величина «вменяется» государством, исходя из расчетных показателей доходности по определенным видам бизнеса при фиксированной ставке. С одной стороны, это упрощает предоставление отчетности и увеличивает собираемость данного налога, а с другой - является дополнительным драйвером роста бизнеса, так как у предпринимателя появляется стимул наращивать доходы. При этом опережающие темпы роста реального дохода над «вмененным» обеспечивает снижение налоговой нагрузки на бизнес, а также рост инвестиционной и/или инновационной активности предпринимателей, которые могут больше средств направить на развитие своего бизнеса. Следует отметить, что с 2016 года органы власти муниципальных образований, городских округов и городов федерального значения могут снизить ставку ЕНВД, установив её значение в диапазоне с 7,5 до 15 % с целью стимулирования развития определенных сфер бизнеса. В 2017 году предприниматели получили еще одно преимущество: они смогут уменьшать вмененный доход на сумму страховых взносов по пенсионным и медицинским взносам, а также по временной нетрудоспособности не только на работников, а также и на себя, но не более, чем на 50 % вмененного дохода [1, п. 2 ст. 346.32].

Таблица 2. Применение предприятиями специальных налоговых режимов в 2013-2015 годах

| Количество налогоплательщиков, использующих | 2013 | 2014 | 2015 | |||

| всего | в том числе ИП | всего | в том числе ИП | всего | в том числе ИП | |

| УСН (ед./чел.) | 2 477 878 | 1 194 213 | 2 511 308 | 1 196 837 | 2 818 063 | 1 387 732 |

| ЕНВД (ед./чел.) | 2 346 563 | 1 994 785 | 2 346 563 | 1 994 785 | 2 094 209 | 1 780 825 |

| ПС (ед./чел.) | 69 387* | 69 387 | 99037 | 99037 | 182 198 | 182 198 |

| Итого | 4 893 828 | 3 258 385 | 4 956 908 | 3 290 659 | 5 094 470 | 4 273 639 |

* значение рассчитано автором на основе статистической информации о количестве выданных патентов и их среднего значения на одного предпринимателя за анализируемый период по данным https://www.nalog.ru/rn77/related_activities/statistics_and_analytics/

Патентная система во многом схожа с ЕНВД; налогоплательщикам, применяющим ПС, также «вменяется», в зависимости от вида деятельности [1, ст. 346.43], потенциально возможный к получению годовой доход индивидуального предпринимателя по соответствующему виду предпринимательской деятельности, установленный законом субъекта Российской Федерации. Несмотря на то что подавать декларацию при ПС не следует и что ставка составляет 6 %, предприниматели не торопятся переходить на данную систему (с 2013 по 2015 год доля ПС в налогах на совокупный доход в бюджете РФ выросла с 0,6 % до 1,52 %), скорее всего, из-за нежелания менять привычную схему взаимоотношений с налоговыми органами. В связи с этим проверку второй гипотезы проведем без учета доходов по ПС.

В табл. 3 представлены данные, отражающие доходность предприятий, использующих специальные налоговые режимы с уплатой налогов на совокупный доход по УСН и ЕНВД.

Таблица 3. Доходы, полученные налогоплательщиками, уплачивающими налоги по УСН и ЕНВД в 2013-2015 годах, млрд руб

| Наименование показателя | 2013 | 2014 | 2015 | |||

| всего | в том числе ИП | всего | в том числе ИП | всего | в том числе ИП | |

| Сумма полученных доходов налогоплательщиками, выбравшими в качестве объекта налогообложения доходы, уменьшенные на величину расходов | 7 903,87 | 2 282,26 | 4 730,90 | 961,51 | 5 320,56 | 1 060,01 |

| Сумма расходов, понесенных налогоплательщиками, выбравшими в качестве объекта налогообложения доходы, уменьшенные на величину расходов | 4 008,91 | 804,49 | 4 379,63 | 858,02 | 4 908,51 | 933,48 |

| Сумма убытка, полученного в предыдущем (предыдущих) налоговом (налоговых) периоде (периодах), уменьшающая налоговую базу | 34,65 | 7,01 | 43,13 | 8,80 | 37,09 | 7,92 |

| Сумма полученных доходов налогоплательщиками, выбравшими в качестве объекта налогообложения доходы | 3 536,66 | 1 366,95 | 3 838,80 | 1 545,66 | 4 397,16 | 2 008,55 |

| Сумма исчисленного вмененного дохода (налогооблагаемая база) | 873,19 | 555,82 | 907,16 | 574,40 | 948,21 | 609,09 |

Данные табл. 3 подтверждают гипотезу 2: поступления в бюджет Российской Федерации от УСН в три раза превышают поступления от ЕНВД за счет того, что доходность предприятий, выбирающих УСН, значительно выше. При этом сумма налога при УСН с дохода превышает сумму налога с дохода, уменьшенного на величину расходов, и составляет порядка 81 % от налоговых поступлений.

УСН дает немало преимуществ налогоплательщикам по сравнению с общей системой налогообложения - ниже ставка налога, отменяет уплату ряда налогов [1, ст. 346.11] и, соответственно, упрощает процессы администрирования налогообложения. Но предприниматели, использующие УСН, должны соблюдать ограничения по доходу от своего бизнеса, что, несомненно, является одним из сдерживающих факторов для их развития. Этот вопрос отчасти урегулирован на федеральном уровне путем увеличения с 2017 года предельного дохода, в случае превышения которого теряется право применения УСН, до 150 млн руб., что видно из табл. 4 [1, ст. 346.13].

В рамках повышения управляемости развитием бизнеса регионов законами субъектов Российской Федерации могут быть установлены налоговые ставки УСН в пределах от 1 до 6 процентов, если объектом налогообложения являются доходы и дифференцированные налоговые ставки в пределах от 5 до 15 процентов в зависимости от категорий налогоплательщиков, если объектом налогообложения являются доходы, уменьшенные на величину расходов [1, ст. 346.20].

Таблица 4. Ограничение дохода при УСН

| Наименование ограничения дохода при УСН | 2013 | 2014 | 2015 | 2016 | 2017 |

| Лимит дохода, при котором возможен переход на УСН (45 млн руб.* К дефлятор) | 45 | 48,015 | 51,615 | 59,805 | 112,500 |

| Предельный доход, в случае превышения которого теряется право применять УСН (60 млн руб.* К дефлятор) | 60 | 64,02 | 68,82 | 79,74 | 150,00 |

| Коэффициент дефлятор (К дефлятор) | 1 | 1,067 | 1,147 | 1,329 | 2,5 |

* с 1 января 2017 действие коэффициента-дефлятора в целях УСН приостановлено до 2020 года. Установленные в НК РФ предельные лимиты на доходы индексироваться на коэффициенты-дефляторы с 2017 года не будут

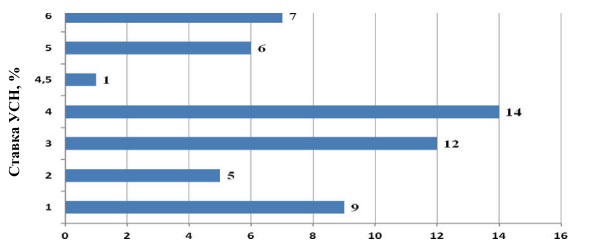

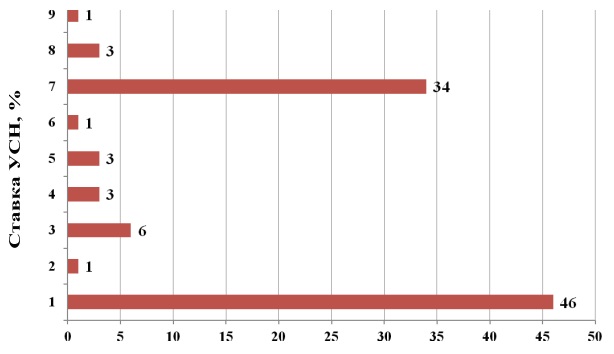

Анализ региональных законодательных актов, устанавливающих ставки УСН на 2017 год, позволяет сделать вывод о том, что 69 из 85 субъектов Российской Федерации воспользовались таким правом. В девяти регионах ставка УСН установлена на уровне 1 % для налогоплательщиков, которые платят единый налог с доходов и занимаются определенными видами деятельности, например, строительством согласно ОКВЭД ОК 029-2001, растениеводством и животноводством, охотой и предоставлением соответствующих услуг в этих областях, лесоводством и прочей лесохозяйственной деятельностью, научными исследованиями и разработками, обработкой и утилизацией отходов, производством изделий народных художественных промыслов и другими сферами производственной деятельности, имеющими приоритет в развитии [4-12]. На рис. 2 представлено количество субъектов, в которых установлены пониженные ставки по УСН для всех или отдельных категорий налогоплательщиков, использующих в качестве объекта обложения «доходы», а на рис. 3 - «доходы, уменьшенные на величину расходов».

Рис. 2. Количество субъектов РФ, установивших пониженные ставки по УСН при объекте обложения «доход» (составлено автором по данным [13])

Рис. 3. Количество субъектов РФ, установивших пониженные ставки по УСН при объекте обложения «доход, уменьшенный на величину расходов» (составлено автором по данным [13])

В целях большего ускорения развития малого бизнеса законами субъектов Российской Федерации может быть установлена налоговая ставка по УСН в размере 0 % на два налоговых периода для налогоплательщиков - индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению, независимо от выбранного ими объекта налогообложения.

Таким образом, УСН и ЕНВД занимают в системе налогов на совокупный доход ведущие позиции, составляя в данной группе бюджетных доходов РФ около 96 %. Несмотря на небольшую разницу в количестве налогоплательщиков (около 700) на долю УСН приходится 73 % доходов, что объясняется более низкой доходностью предприятий, выбирающих ЕНВД. В то же время оба рассмотренных специальных налоговых режима играют значительную роль в создании условий для устойчивого развития малого бизнеса. Это возможно благодаря упрощению процедур исчисления и уплаты налогов, а также путем предоставления возможности предпринимателям оптимизировать налоговую нагрузку с применением как базовых, так и пониженных ставок, направлять большие средства в развитие бизнеса через реализацию инвестиционных и инновационных проектов.

Библиографический список:

1. Налоговый кодекс Российской Федерации (ч. 2) от 05.08.2000 № 117-ФЗ (ред. от 28.12.2016). URL: www.consultant.ru (дата обращения: 03.02.2017).

2. Федеральный закон от 24.07.2007 № 209-ФЗ (ред. от 03.07.2016) «О развитии малого и среднего предпринимательства в Российской Федерации». URL: www.consultant.ru (дата обращения: 03.02.2017).

3. Федеральная налоговая служба. Данные по формам статистической налоговой отчётности. URL: https:// www.nalog.ru/rn77/related_activities/statistics_and_analytics/forms/ (дата обращения: 04.02.2017).

4. Закон Еврейской автономной области от 25.05.2016 № 916-ОЗ. URL: www.consultant.ru/regbase (дата обращения: 20.02.2017).

5. Закон Камчатского края от 19.03.2009 № 245. URL: www.consultant.ru/regbase (дата обращения: 20.02.2017).

6. Закон Ненецкого автономного округа от 27.02.2009 № 20-ОЗ. URL: www.consultant.ru/regbase (дата обращения: 20.02.2017).

7. Закон Пермского края от 01.04.2015 № 466-ПК. URL: www.consultant.ru/regbase (дата обращения: 20.02.2017).

8. Закон Республики Мордовия от 04.02.2009 № 5-З. URL: www.consultant.ru/regbase (дата обращения: 20.02.2017).

9. Закон Саратовской области от 25.11.2015 № 152-ЗСО. URL: www.consultant.ru/regbase (дата обращения: 20.02.2017).

10. Закон Тульской области от 26.09.2009 № 1329-ЗТО. URL: www.consultant.ru/regbase (дата обращения: 20.02.2017).

11. Закон Ульяновской области от 03.032009 № 13-ЗО. URL: www.consultant.ru/regbase (дата обращения: 20.02.2017).

12. Закон Чеченской Республики от 27.11.2015 № 49-РЗ. URL: www.consultant.ru/regbase (дата обращения: 20.02.2017).

13. Пониженные ставки УСН в 2017 году по регионам // Главбух. январь, 2017 г. [Электронный ресурс]: URL: http://www.glavbukh.ru/art/55851-qqqm9y16-ponijennye-stavki-usn-v-2017-godu-po-regionam (дата обращения: 20.02.2017).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ