Финансовые инструменты поддержки российских экспортеров

А.А. Тарасов

кандидат экономических наук, Executive MBA,

руководитель научно-исследовательских работ по направлению

«Математические методы в финансовом менеджменте»

кафедры «Количественные методы в менеджменте»

Института бизнеса и делового администрирования,

Российская академия народного хозяйства и государственной службы,

Москва, Россия

Экономика. Налоги. Право

№4 2019

Аннотация.

Предмет исследования — основные финансовые инструменты поддержки российских экспортеров, от которых зависит обеспечение конкурентоспособности российских корпораций на международном рынке.

Цели статьи — структурированное описание линейки банковских продуктов, доступных для ведущих российских экспортеров; определение инструментария международных банков развития, участником которых является Российская Федерация; классифицирование продуктов коммерческих банков для экспортеров; рассмотрение предэкспортного кредита. Методологической основой исследования является использование оптимизационного подхода к формированию структуры капитала экспортирующей корпорации при применении финансовых инструментов. Для анализа банковских продуктов применяются структурный и процессный подходы, включающие описание параметров и схем предэкспортного и постэкспортного финансирования и детального графика реализации сделки. Выделяются три ключевых элемента привлечения корпоративного финансирования: оптимальное структурирование сделки, правильная организация процесса привлечения денежных средств, четкое управление рисками привлечения долгового и акционерного капиталов.

В статье делается вывод, что экспортерам необходимо использовать набор различных банковских продуктов для привлечения финансирования с целью решения тактических и стратегических задач развития. В зависимости от необходимых объемов, сроков и структуры транзакций корпорация может воспользоваться такими инструментами, как краткосрочный револьверный кредит, среднесрочный инвестиционный кредит, долгосрочное проектное финансирование.

Введение

Обеспечение оптимальной структуры капитала компании является одной из важнейших задач, решаемых при организации экспорта [1, 2]. Поэтому российские экспортеры должны иметь доступ к широкой линейке инструментов корпоративного финансирования, позволяющих управлять оборотным капиталом [3], инвестировать в проекты развития [4], минимизировать финансовые риски [5].

К основным финансовым инструментам поддержки экспорта относятся:

- торговое финансирование, включая аккредитивы, гарантии, постэкспортное финансирование [6, 7];

- производные финансовые инструменты, включая деривативы на рынках валюты, процентные ставки [8, 9];

- корпоративное финансирование, к основным продуктам которого относятся револьверный кредит, инвестиционный кредит, проектное финансирование [10];

- предэкспортное финансирование, доступное для ведущих российских экспортеров на международном рынке синдицированного кредитования [11];

- специализированные виды финансирования, включающие лизинг и акционерный капитал [12].

При применении финансовых инструментов поддержки экспорта необходимо оптимальное использование комбинации данных инструментов исходя из целей, сроков, объемов и финансовой тактики и стратегии компании (управление краткосрочной ликвидностью, реализация масштабных инвестиционных проектов для развития производства, привлечение новых акционеров): обеспечение доступа к различным источникам финансирования (российским банкам, международным банкам развития), учет отраслевой специфики и действия конкурентов на мировых рынках (включая выход на международный рынок синдицированного кредитования).

Гибкая линейка финансовых инструментов поддержки экспорта, включая расширенное предэк-спортное, постэкспортное, кредитное и акционерное финансирование, приобретает особое значение для развития международной кооперации и создания в базовых отраслях экономики высокопроизводительного экспортно ориентированного сектора на основе современных технологий. Применение российскими экспортерами современных финансовых инструментов международных банков развития, ведущих коммерческих банков и международных рынков кредитного капитала способствует решению данной задачи.

При привлечении финансирования компаниями-экспортерами возникают структурные проблемы, касающиеся выбора финансового инструмента и определения его ключевых параметров (график погашения, обеспечение, финансовые ковенанты). С точки зрения решения транзакционных проблем отметим важность правильного выбора банков для привлечения финансирования и определения оптимального графика сделки.

Инструменты поддержки экспорта банками развития

Одними из основных источниками финансирования экспорта являются крупнейшие банки развития, в капитале которых участвует Российская Федерация: Евразийский банк развития (далее — ЕАБР), Международный инвестиционный банк (далее — МИБ) и Международный банк экономического сотрудничества (далее — МБЭС).

Данные международные финансовые организации разработали широкую продуктовую линейку для поддержки экспорта, включая гарантии, аккредитивы, структурированное экспортное финансирование, инвестиционное и проектное финансирование, инвестиции в акционерный капитал и лизинговые операции.

Применение данных инструментов позволяет расширять товарные поставки и получать надежную правовую защиту благодаря использованию унифицированных международных правил, участию в сделке международных институтов развития с высокими кредитными рейтингами и деловой репутацией, способных обеспечивать качественное и быстрое проведение операций и расчетов с использованием широкой сети банков-партнеров по всему миру.

Для экспортеров банки развития предлагают привлекательные ценовые условия, так как стоимость торгового финансирования значительно ниже традиционного кредитования вследствие минимизации уровня рисков (включая риски неплатежа и несвоевременного поступления экспортной выручки). Сокращаются также транзакционные издержки благодаря быстрой и простой процедуре согласования и выпуска инструментов торгового финансирования.

ЕАБР является международной финансовой организацией, учрежденной в 2006 г. Полноправными участникам банка являются Российская Федерация, Казахстан (где расположена штаб-квартира), Армения, Таджикистан, Беларусь, Киргизия. Банку присвоен кредитный рейтинг ВВВ от S&P и Baal от Moody's. Уставный капитал ЕАБР составляет 7 млрд долл. США, в том числе оплаченный — 1,5 млрд долл., и капитал до востребования — 5,5 млрд долл. США.

В части торгового финансирования банк предоставляет:

- банковские гарантии надлежащего исполнения контракта, возврата авансового платежа, выполнения платежных обязательств по контрактам, а также контргарантии в случае, если бенефициар настаивает на гарантии иностранного банка или банка своей страны для минимизации странового риска. В продуктовой линейке банка также присутствуют резервные аккредитивы, в некоторых случаях использующиеся вместо гарантий исполнения обязательств по контракту;

- документарные аккредитивы, являющиеся безотзывным соглашением сторон и представляющие собой твердое обязательство банка-эмитента оплатить в срок надлежащее представление услуги, обеспечивая защищенность расчетов одновременно для обеих сторон по контракту в силу того, что обязательства перед покупателем и продавцом выполняют банки. По способу обеспечения перед бенефициаром аккредитивы бывают подтвержденными и неподтвержденными. В первом случае обязательство произвести платеж на себя принимают банк-эмитент и подтверждающий банк, во втором — только банк-эмитент. Для продавца преимущества документарных аккредитивов заключаются в устранении риска неплатежа и осуществлении платежа вне зависимости от платежеспособности и согласия покупателя, а также в снижении риска отказа от поставки со стороны покупателя.

ЕАБР также предлагает продукты структурированного торгового финансирования, когда денежные средства предоставляются экспортеру под обеспечение в виде подтвержденных заказов от покупателей и используются для финансирования производства и поставки товаров в рамках внешнеторгового контракта.

В продуктовой линейке банка присутствуют долгосрочные форматы финансирования, включая проектное финансирование с ограниченным регрессом (при данном финансировании основные риски принимаются кредитором или кредиторами на сам проект, но с возможностью частичного распределения рисков между ответственными участниками проекта) и инвестиционное кредитование (предоставление специализированных долгосрочных кредитов для целей развития производства с возможностью предоставления в качестве обеспечения оборудования, приобретаемого в кредит). Данные сделки осуществляются как на двусторонней, так и на синдицированной основе.

ЕАБР принимает участие в финансировании проектов посредством приобретения доли в проектной компании и предоставляет услуги по финансовому и операционному лизингу. Банк финансирует приобретение лизинговыми компаниями предметов лизинга, включая промышленное оборудование и транспортную технику из стран-участниц для последующей передачи лизингополучателю.

МИБ создан в 1970 г. и осуществляет кредитование преимущественно через ведущие национальные финансовые институты с государственным участием, банки развития и экспортные агентства. Членами банка являются Болгария, Венгрия, Вьетнам, Куба, Монголия, Российская Федерация, Румыния, Словакия, Чехия. Штаб-квартира банка находится в Москве. МИБ имеет следующие рейтинги международных агентств: S&P: A-; Moody's: A3; Fitch: BBB+. Оплаченный капитал банка составляет 329,6 млн евро.

Поддержка увеличения экспорта товаров и услуг из стран — членов МИБ и содействие росту взаимных инвестиций стран-членов позволяют реализовывать миссию банка. Продуктовая линейка по торговому финансированию включает предоставление гарантий, резервных аккредитивов и целевых торговых кредитов в размере до 100% от суммы инструментов торгового финансирования международным подтверждающим и финансирующим банкам на краткосрочные операции.

Безотзывные банковские гарантии и резервные аккредитивы выпускаются:

- для обеспечения обязательств банков-эмитентов по аккредитивам;

- под контргарантии/поручения банков-партнеров в целях поддержки импортеров, экспортеров или дистрибьюторов из стран — членов МИБ;

- банкам-партнерам в качестве обеспечения целевых торговых кредитов под внешнеторговые контракты со странами — членами МИБ. Контргарантии могут быть выпущены по поручению банков-эмитентов в пользу других банков-партнеров или экспортеров. Краткосрочные целевые торговые кредиты предоставляются банкам исключительно в целях финансирования до или после отгрузки по предъявлении внешнеторговых контрактов со странами — членами МИБ.

МИБ также осуществляет финансирование инвестиционных проектов в своих странах-членах, в том числе интеграционные проекты, реализуемые с целью роста инвестиций и экспортно-импортных операций, а также инфраструктурные проекты, имеющие важное социально-экономическое значение.

Банк финансирует проведение операций по передаче в лизинг различных видов техники и оборудования контрагентам, зарегистрированным на территории стран-членов, а также на территории третьих стран для поддержки экономики акционеров банка. Основными направлениями деятельности определены сотрудничество в области лизинга оборудования, транспорта, техники и оснащения в странах-акционерах и третьих странах; экспортно-импортные операции в этой сфере; содействие продвижению оборудования, машин, техники и оснащения, произведенного на территории стран — членов МИБ и в других странах.

В продуктовой линейке банка имеется также инструментарий для инвестирования в капитал компаний, а также в инвестиционные фонды с целью обеспечения устойчивого развития стран — членов МИБ. При этом отраслевой фокус включает такие важные направления, как инновации и модернизация, ресурсосбережение и энергоэффективность, экология, взаимный обмен опытом и технологиями между странами — членами МИБ, включая развитие экспортно-импортных операций.

МБЭС учрежден в 1963 г., его штаб-квартира находится в Москве. Странами — членами банка являются Болгария, Вьетнам, Монголия, Польша, Российская Федерация, Румыния, Словакия и Чехия. Уставный капитал МБЭС составляет 400 млн евро, его оплаченная часть — 200 млн евро. Рейтинговым агентством Fitch банку присвоен рейтинг BBB-.

МБЭС предоставляет широкий спектр услуг по торговому финансированию и документарным операциям, включая поддержку экспортеров. В банке доступно кратко- и долгосрочное финансирование как в долларах США и евро, так и в валютах стран — членов банка.

Банк обеспечивает предэкспортное финансирование экспортеров от экспортных кредитных агентств. Цели данного финансирования заключаются в пополнении оборотных средств экспортеров. В части постэкспортного финансирования МБЭС подтверждает аккредитивы, открытые банком импортера, и предоставляет финансирование банку-эмитенту, выдает прямые кредиты импортеру или банку импортера по торговым операциям, а также осуществляет дисконтирование по аккредитивам с отсрочкой платежа, предоставляя денежные средства экспортеру до окончания периода отсрочки платежа. В продуктовой линейке банка также присутствуют гарантийные и форфейтинговые операции.

В части кредитных продуктов МБЭС в качестве банка-кредитора на двусторонней основе предоставляет денежные средства банку-заемщику для финансирования внешнеэкономических операций. На синдицированной основе банк участвует совместно с несколькими партнерами в сделках торгового синдицированного кредитования, когда в рамках единого многостороннего кредитного договора кредиторы несут ответственность перед заемщиком в объеме принятых каждым из них обязательств. Заемщик несет ответственность перед всеми кредиторами одновременно. Все кредиторы находятся в равных условиях. Платежи, полученные в рамках кредитного договора, распределяются между кредиторами пропорционально сумме, предоставленной каждым кредитором.

МБЭС также предоставляет кредитные средства на цели развития текущей деятельности корпоративных заемщиков, включая пополнение оборотных средств, на финансирование инвестиций и на проектное финансирование.

Финансирование экспортеров коммерческими банками

В крупнейших коммерческих банках разработан широкий продуктовый ряд для компаний-экспортеров. Предлагаемые банковские продукты включают полный спектр услуг в рамках торгового финансирования, структурного торгового финансирования, корпоративного финансирования, а также расчетных и казначейских услуг по обслуживанию экспортных операций.

В части торгового финансирования банки предоставляют гарантии иностранным контрагентам и оказывают комплекс услуг по экспортным аккредитивам, включая подтверждение, дисконтирование и обслуживание. Банки также предлагают специализированные структурированные сделки для экспортеров, например постэкспортное финансирование.

Применение инструмента постэкспортного финансирования позволяет экспортеру быстрее получить денежные средства по торговому контракту без привлечения новых кредитов на финансирование оборотного капитала. Данные денежные средства могут использоваться в производстве и для осуществления коммерческой деятельности.

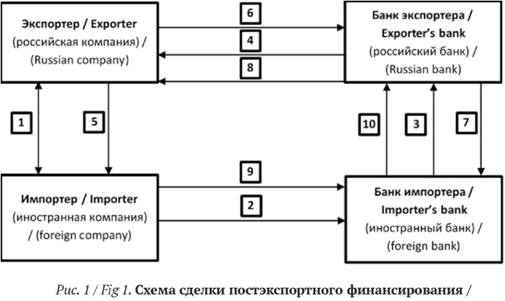

Схема постэкспортного финансирования приведена на рис. 1.

Примечание / Note:

- заключение экспортного контракта с условием отложенного платежа / signing of the export contract with deferred payment;

- заявление на выпуск аккредитива с условием отложенного платежа / request for letter of credit issuance with condition of deferred payment;

- выпуск аккредитива / letter of credit issuance;

- авизование аккредитива / advising of the letter of credit;

- поставка товара / delivery of the export products;

- предоставление документов с запросом о досрочном платеже / delivery of documents with request for early payment;

- предоставление необходимых документов / delivery of required documents;

- оплата суммы документов за вычетом комиссии за досрочный платеж / payment of the documented amounts excluding the fee for early payment;

- возврат суммы финансирования / repayment of the financing amount.

- возврат суммы финансирования / repayment of the financing amount.

Источник / Source: составлено автором / compiled by the author.

Группа продуктов корпоративного финансирования для экспортеров включает:

- краткосрочные двусторонние кредиты для целей пополнения оборотного капитала и финансирования общих корпоративных целей компаний-экспортеров;

- среднесрочное финансирование, включая инвестиционные кредиты для обновления и модернизации производственных мощностей, что особенно важно для производства продукции, конкурентной на международных рынках;

- долгосрочные кредиты в формате проектного финансирования для создания новых современных производств в экспортирующих отраслях.

Основные условия данных банковских продуктов приведены в табл. 1.

Таблица 1. Структура продуктов корпоративного финансирования для экспортеров / Structure of corporate finance products for exporters

| Тип кредита / Type of loan | Револьверная кредитная линия / Revolving credit facility | Инвестиционный кредит / Investment loan | Проектное финансирование / Project finance |

| Объем / Amount | До 250 млн долл. США | 250-750 млн долл. США | Боле 750 млн долл. США |

| Срок / Tenor | Краткосрочный, до 3 лет | Среднесрочный, 3-5 лет | Долгосрочный, более 5 лет |

| Цели кредита / Purpose of loan | Пополнение оборотного капитала | Модернизация производства | Создание новых Производственных мощностей |

| График погашения / Repayment schedule | Одним платежом в конце срока каждого из траншей в 1, 3, 6 месяцев | Амортизационный, кредит погашается равными платежами после окончания льготного периода | Амортизационный, кредит погашается равными платежами после начала производства |

| Обеспечение / Security | Без обеспечения | Залог оборудования, движимого и недвижимого имущества | Залог акций, активов, контрактов на поставку продукции, банковских счетов |

| Значимые условия / Major terms | Выборка кредита осуществляется несколькими траншами, весь кредит погашается в конце срока | Денежные средства вкладываются в действующее производство, льготный период составляет 1,52 года | Структурируется с учетом длительности инвестиционной и операционной фазы проекта |

Расчетные и казначейские услуги по обслуживанию экспортных операций подразумевают как ведение экспортных контрактов, так и управление рисками, связанными с валютной выручкой и валютными заимствованиями.

Для целей риск-менеджмента экспортер может заключать с банком сделки по хеджированию, в томчисле по использованию производных финансовых инструментов. Валютные деривативы включают форвардные сделки и валютные опционы. В первом случае экспортер заключает с банком сделку о продаже валютной выручки по фиксированному валютному курсу. При использовании опционов компания получает возможность страховаться от возможного укрепления рубля относительно иностранных валют. Валютную выручку можно также хеджировать, совмещая форвардные контракты и опционы.

Использование деривативов позволяет хеджировать риски повышения процентной ставки по валютным заимствованиям. Для этого экспортер может использовать процентные кэпы, флоры или их комбинации (коллары). Можно также применять процентные свопы, позволяющие нивелировать риск изменения процентных ставок путем перевода своего долга в фиксированную ставку.

Экспортеры могут также применять товарные деривативы, позволяющие осуществлять хеджирование товарных сделок с помощью форвардов, опционов и инвестиционных структур.

Сделки синдицированного предэкспортного финансирования

Синдицированные предэкспортные кредиты, предоставляемые заемщику в иностранной валюте синдикатом международных банков под залог экспортных контрактов и специализированных счетов, имеют следующие характеристики:

- объем — 500-1000 млн долл. США;

- валюта—доллары США или евро (соответствует валюте закладываемых экспортных контрактов);

- цели кредитования — привлечение относительно дешевого финансирования экспортером в иностранной валюте под гарантии поставок продукции;

- срок предоставления — 4-7 лет (с учетом длительности закладываемых экспортных контрактов);

- график погашения — амортизационный, как правило, кредит погашается равными ежемесячными или ежеквартальными платежами после окончания льготного периода в два-три года;

- процентная ставка — плавающая, устанавливаемая как сумма базовой ставки фондирования для валюты кредита на длительность процентного периода (например, 3-месячный Libor или Euribor) и соответствующей кредитной маржи;

-

обеспечение:

- залог экспортных контрактов на поставку продукции на международный рынок;

- залог соответствующих банковских счетов, на которые поступает экспортная выручка;

- гарантии и поручительства трейдинговых и производственных компаний. Обеспечением сделки в пользу кредиторов управляет агент по обеспечению;

-

финансовые ковенанты:

- коэффициент отношения чистого долга к показателю EBITDA (как правило, ≤4,0х);

- коэффициент отношения показателя EBITDA к процентным платежам (≥2,0х);

- коэффициент отношения поступлений от экспортных контрактов к обслуживанию долга (≥1,2х);

- информационные ковенанты — предоставление заемщиком регулярной отчетности по международным стандартам, аудиторского заключения и обновленной финансовой модели;

- случаи наступления дефолта по кредиту—нарушение соответствующих пунктов кредитного договора (включая финансовые ковенанты), кросс-дефолт по другим финансовым обязательствам заемщика, реорганизация бизнеса, изменения в составе акционеров;

- прочие условия, включая предварительные условия выдачи кредита, заверения и гарантии, равнозначность и идентичность обязательств заемщика перед кредиторами;

- применимое право и документация — международное право, кредитная документация на международным рынке синдицированных кредитов соответствует стандартам Ассоциации кредитного рынка;

- банки — участники сделки — предэкспортный кредит координируется и предоставляется синдикатом международных банков, включая банки из тех стран, в которые осуществляется экспорт продукции.

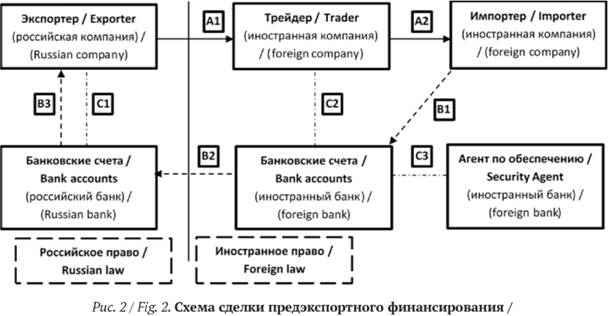

На рис. 2 приведена структура сделки предэкспортного финансирования.

Примечание / Note:

- A — поток товаров / flow of goods (A1 — экспортер поставляет товары трейдеру согласно экспортным контрактам по российскому праву / the exporter delivers the products to the trader according to export contracts per Russian law; A2 — трейдер продает товары импортеру согласно контрактам по иностранному праву / the trader sells the products to the importer according to contracts per foreign law);

- B — поток денежных средств / flow of funds (B 1 — импортер рассчитывается с трейдером за поставки / the importer pays the trader for the deliveries; B 2 — денежные средства переводятся на счета, открытые в российских банках / the funds are transferred to accounts, open at Russian banks; B 3 — экспортер получает денежные средства для расчетов с кредиторами по предэкспортному кредиту / the exporter receives the funds for repayments to the lenders under the pre-export finance);

- С — счета / accounts (С1 — счета экспортера, открытые в российских банках / accounts of the exporter, open at Russian banks; С2 — счета трейдера, открытые в иностранных банках / accounts of the trader, open at foreign banks; С3 — залог счетов трейдера агенту по обеспечению в пользу кредиторов / the pledge of trader's accounts to the security agent acting for the lenders).

Источник / Source: составлено автором / compiled by the author.

Привлечение синдицированного предэкспортного кредита на международном рынке является достаточно сложным процессом, включающим следующих участников сделки: заемщика, банки (выполняющие роли координаторов и кредиторов), а также юридических консультантов. Приведем основные этапы реализации подобных сделок.

- Назначение координаторов сделки. В зависимости от объема и сложности предэкспортного кредита заемщик назначает один или несколько банков на роль координаторов, ответственных за реализацию сделки.

- Структурирование сделки. Данный этап включает работу заемщика со структурирующим банком для определения основных условий кредита, включая объем, валюту, обеспечение.

- Получение необходимых корпоративных одобрений. Заемщику требуется утверждение коллегиальными органами коммерческих условий кредита, плана реализации сделки, прохождения процедуры риск-менеджмента и бюджетирования.

- Подготовка информационных материалов. Заемщик совместно с координаторами сделки готовит информационный меморандум, финансовую презентацию и необходимые сопроводительные документы. Детальный структурный анализ финансовых и маркетинговых документов рынка синдицированного кредитования приведен в [13].

- Формирование «старшего» синдиката. Заемщик назначает пять — семь банков уполномоченными вести сделки. Как участники «старшего» синдиката они выполняют роль «первичных» кредиторов — андеррайтеров, предоставляющих заемщику денежные средства вне зависимости от результатов процесса синдикации [14]. Эти банки также являются букраннерами кредита, осуществляя синдикацию на кредитном рынке. Банки также назначаются на важные агентские роли: агент по кредиту, агент по обеспечению, агент по документации. Ряд банков предоставляют заемщику услуги по хеджированию валютных и процентных рисков.

- Процесс синдикации на кредитном рынке. Данный бизнес-процесс «общей» синдикации является ключевым элементом реализации сделки.

Структурирован он следующим образом:

- букраннеры совместно формируют «длинный» список банков — потенциальных участников синдицированного кредита. Список банков согласуется с заемщиком. В список банков входят европейские и азиатские коммерческие банки, а также крупнейшие инвестиционные банки, активные на российском рынке синдицированного кредитования;

- банкам из «длинного» списка букраннеры* с использованием специализированных IT-решений направляют приглашение принять участие в сделке, а также полный комплект материалов с описанием заемщика. Банки — потенциальные участники сделки получают доступ к пакету документов после подписания специализированного соглашения о конфиденциальности;

- из банков, продемонстрировавших интерес к сделке, формируется «короткий» список участников. Данные банки инициируют процесс получения кредитного одобрения своего участия в сделке. Букраннеры кредита осуществляют коммуникацию с банками, отвечают на вопросы и направляют дополнительную информацию. Получив решения кредитных комитетов, банки становятся участниками сделки в качестве кредиторов.

* Букраннер (от англ. Bookrunner) управляет книгой заявок (от англ. Book), собирает заявки инвесторов, определяет окончательную цену размещения и формирует пул инвесторов.

Подготовка юридической документации. В сделках по привлечению синдицированного предэкспортного кредита документация готовится юридическими консультантами сделки. Как правило, консультанты назначаются из числа ведущих международных юридических фирм. Над документами работают две фирмы — юридический консультант заемщика и юридический консультант кредитора. Со стороны банков данную работу координирует агент по документации. Юридические документы синдицированньгх кредитов детально рассмотрены в [15, 16].

Закрытие сделки. Согласованная всеми участниками сделки кредитная документация подписывается в рамках специальной процедуры, которую проводит юридический консультант кредиторов. Для получения кредита заемщик обязан согласно кредитному договору выполнить соответствующие предварительные условия. По итогам получения заключений юридического консультанта кредиторов и соответствующего подтверждения от агента по кредиту заемщик может направлять кредиторам запрос на получение денежных средств.

Оптимальный срок реализации столь сложной сделки составляет 1,5-2,0 месяца.

Заключение

Сделки по привлечению экспортного финансирования являются комплексными и затрагивают множество аспектов деятельности заемщика. Приведем четыре группы рисков, которыми необходимо управлять российским компаниям-экспортерам при привлечении долгового и акционерного капитала, включая:

- транзакционные риски (привлечение суммы финансирования);

- рыночные риски (управление с помощью деривативов валютными рисками, рисками негативного изменения процентных ставок, рисками изменения цен на международных товарных рынках);

- операционные риски (получение денежных средств от кредиторов и последующее обслуживание кредитов);

- юридические риски (обеспечение качества кредитной документации и стандартных документов для сделок финансирования экспортных операций).

Использование российскими экспортерами проанализированных в статье финансовых инструментов позволяет решать задачу развития экспортного потенциала российской экономики, в особенности для высокопроизводительного экспортно ориентированного сектора на основе современных технологий. Долгосрочное инвестиционное и проектное финансирование, привлекаемое от международных банков развития и коммерческих банков на синдицированной и двусторонней основе, способствует созданию в нашей стране современных, эффективных и конкурентоспособных производственных мощностей в ведущих отраслях экономики.

С теоретической точки зрения в статье рассмотрена продуктовая линейка финансовых инструментов, доступных для российских экспортеров (табл. 2).

Таблица 2. Линейка финансовых инструментов поддержки экспортеров / Product line of financial instruments for supporting exporters

| Вид финансирования / Types of financing | Финансовые инструменты / Financial instruments | Цели использования инструментов / Purpose of using financial instruments | Источники финансирования / Sources of funds |

| Торговое финансирование / Trade finance | Аккредитивы, гарантии, постэкспортное финансирование | Управление оборотным капиталом и ликвидностью | Коммерческие банки, банки развития |

| Производные финансовые инструменты / Derivative financial instruments | Форвардные сделки, опционы | Хеджирование валютных, процентных, товарных рисков | Коммерческие банки |

| Корпоративное финансирование / Corporate financing | Револьверный кредит, инвестиционный кредит, проектное финансирование | Финансирование оборотного капитала и развитие производства | Коммерческие банки, банки развития |

| Предэкспортное финансирование / Pre-export finance | Долгосрочное финансирование в иностранной валюте | Привлечение корпоративного финансирования | Рынок синдицированного кредитования |

| Специализированные виды финансирования / Specialized types of finance | Акционерный капитал, лизинг | Стратегическое развитие, выход на новые рынки | Банки развития |

Источник / Source: составлено автором / compiled by the author.

Предложена классификация данных продуктов по видам (торговое финансирование, производные финансовые инструменты, корпоративное финансирование, предэкспортное финансирование, специализированные виды финансирования) и источникам привлечения финансирования (международные банки развития, коммерческие банки, рынок синдицированного кредитования).

Список источников

1. Baker H., Martin G. Capital structure and corporate financing decisions: theory, evidence, and practice. Wiley; 2011. 504 p

2. Rauh J., Sufi A. Capital structure and debt structure. Review of Financial Studies. 2010;(23):4242-4280.

3. Hommel U., Fabich M., Schellenberg E., Firnkorn L. The strategic CFO: creating value in a dynamic market environment. Springer; 2011. 316 p.

4. Kleimeier S., Megginson W. Are project finance loans different from other syndicated credits? Journal of Applied Corporate Finance. 2000;(13):75-87.

5. Strumeyer G., Swammy S. The capital markets: evolution of the financial ecosystem. Wiley; 2017. 648 p.

6. Seyoum B. Export-import theory, practices, and procedures. Routledge; 2013. 656 p.

7. Bade D. Export/import procedures and documentation. Amacom; 2015. 640 p.

8. Wystup U. FX Options and structured products. Wiley; 2017. 472 p.

9. Weithers T. Foreign exchange: a practical guide to the FX markets. Wiley; 2008. 336 p.

10. Shutter A., ed. A practitioner's guide to syndicated lending. Sweet & Maxwell; 2017. 560 p.

11. Altunbas Y., Gadanecz B., Kara A. Syndicated loans: a hybrid of relationship lending and publicly traded debt. Palgrave Macmillan; 2006. 255 p.

12. Caselli S., Gatti S. Structured finance: techniques, products and market. Springer; 2017. 207 p.

13. Тарасов А.А. Финансовые и информационные материалы на рынке синдицированного кредитования. Банковское дело. 2016;(10):84-88.

Tarasov А.А. Financial and information materials in the syndicated loans market. Bankovskoe delo = Banking Business. 2016;(10):84-88. (In Russ.).

14. Tarasov A.A. Underwriting syndicated loans in the Russian market. Review of Business and Economic Studies. 2017;(3):45-51.

15. Wright S. The handbook of international loan documentation. Palgrave Macmillan; 2014. 387 p.

16. Тарасов А.А. Юридическая документация международных синдицированный кредитов. Экономика. Налоги. Право. 2017;(2):142-150.

Tarasov А.А. Legal Documentation of international syndicated loans. Ekonomika. Nalogi. Pravo = Economics, taxes & law. 2017;(2):142-150. (In Russ.).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ