Срочный рынок московской биржи как площадка для хеджирования ценовых рисков финансовых и товарно-денежных операций

Татьяна Леонидовна Ищук,

доктор экономических наук, профессор кафедры финансов и учета,

Национальный исследовательский,

Томский государственньгй университет, Томск, Российская Федерация,

Ответственный автор

Денис Валерьевич Жилкин

аспирант кафедры мировой экономики и налогообложения,

Национальный исследовательский,

Томский государственный университет, Томск, Российская Федерация,

Финансы и кредит

№4 (676) 2016

Аннотация

Предмет и тема. Статья посвящена проблеме, актуальность которой увеличивается по мере развития экономической нестабильности, - негативному влиянию колебаний стоимостей экономических активов на устойчивое функционирование бизнеса. Рассмотрена деятельность срочной секции Московской биржи на предмет пригодности ее инструментов для решения данной проблемы.

Цели. Рассмотреть инструменты срочного рынка Московской биржи, дать оценку возможности их использования для хеджирования ценовых рисков финансовых и реальных товарно-денежных операций.

Методология. В ходе исследования были использованы такие методы, как агрегация, группировка, анализ, синтез, метод простого скользящего среднего. Проведен анализ среднедневных объемов торгов и объемов открытых позиций по наиболее ликвидным производным финансовым инструментам, обращающимся на исследуемом рынке. Результаты. Полученные данные могут быть применены в качестве основы для дальнейших исследований проблем и возможностей хеджирования ценовых рисков финансовых и товарно-денежных операций на российском рынке производных финансовых инструментов.

Выводы. Срочный рынок Московской биржи на данном этапе своего развития не предоставляет возможности хеджировать широкий спектр ценовых рисков в силу низкой ликвидности и ограниченности существующего на нем набора инструментов. Однако выявлены факты, свидетельствующие о его непрерывном развитии.

- Во-первых, на рынке присутствует несколько инструментов с удовлетворительной ликвидностью, которые могут быть использованы для хеджирования - фьючерсы на валюту, сырую нефть Brent и драгоценные металлы.

- Во-вторых, объемы открытых позиций превышают объемы торгов по большинству наиболее ликвидных контрактов, что говорит о наличии на рынке не только краткосрочных спекулянтов, но и участников с более длительным инвестиционным горизонтом.

В настоящее время в работах исследователей, занимающихся проблемами социальной сферы, все чаще можно встретить словосочетание «меняющийся мир». При этом важно уточнить, что речь идет, прежде всего, не о природных изменениях, а о переменах социального и экономического характера. Как показывает опыт последних лет, экономическая обстановка на отдельных рынках, в отдельных регионах и во всем мире имеет свойство резко и непредсказуемо меняться, что нередко вызывает негативные последствия для участников экономических отношений. Одна из наиболее заметных сторон подобных перемен - повышенная волатильность цен на финансовые и нефинансовые активы. Новейшая история знает немало масштабных экономических коллапсов. Среди них: Великая депрессия (1929-1933 гг.), «Черный понедельник» 19.10.1987, кризис высокотехнологичных компаний в 2000 г., мировой финансовый (ипотечный) кризис в 2008-2009 гг. Примером может также послужить ситуация, сложившаяся в настоящее время в российской экономике: падение цен на нефть, обвал национальной валюты, резкое повышение ставки рефинансирования и удорожание кредитов привели к существенному замедлению процессов экономического развития.

Однако для устойчивого функционирования субъектов экономических отношений важно сохранение определенной стабильности1, поскольку скачки ценовой конъюнктуры делают невозможным планирование в отраслях бизнеса.

1 Бобошко Я.МФинансово-кредитная система: М.: ЮНИТИ-ДАНА, 2014. 239 с.

В связи с этим возникает вопрос: возможно ли избежать кризисов? Приходится констатировать, что кризисы неизбежны, поскольку это естественная фаза цикла рыночной экономики2. Не добавляет оптимизма и тенденция роста разрушительности каждого последующего кризиса. Однако существует инструмент, позволяющий в определенной и существенной мере защититься от финансовых потерь, компенсируя их путем заблаговременного заключения специфических контрактов3.

Такие контракты называют производными финансовыми инструментами (ПФИ)4, инструментами срочного рынка или деривативами.

2 Мир после кризиса. Глобальные тенденции - 2025: меняющийся мир. Доклад Национального разведывательного совета США. М.: Европа, 2011. 188 с.

3 Янкина И.А. Фьючерсные контракты: расчет эффективности хеджирования закупочной деятельности предприятия // Финансы и кредит. 2014. № 44. С. 10-17.

4 О рынке ценных бумаг: Федеральный закон от 22.04.1996 № 39-Ф3.

Суть их заключается в возможности компенсировать изменение цен определенных активов прибылью по инструменту, «зафиксировав», таким образом, расчетную цену реальной товарно-денежной операции с базовым активом контракта. В основном под ПФИ подразумевают фьючерсы и опционы. Финансовая операция, в ходе которой экономический субъект занимает позицию по фьючерсу или опциону, противоположную благоприятному для него направлению изменения цены, получила название хедж, а комплекс мероприятий по ограничению риска с помощью ПФИ - хеджирование. Термин получил свое происхождение от английского hedge - изгородь, вошел в обиход в 1960-х гг. Гораздо позже он появился в русскоязычной литературе в виде кальки с англоязычного варианта.

Впервые организованный рынок ПФИ возник на Чикагской продуктовой бирже в 1975 г. Потребность в нем обусловили возросшие риски изменения процентных ставок и периоды финансовой нестабильности, сопровождающиеся повышенной волатильностью. В России торги деривативами начались в 1996 г. на Московской межбанковской валютной бирже. Это были торги фьючерсом на доллар США5.

5 Рынок ценных бумаг: учеб. для студентов вузов / под ред. Е.Ф. Жукова. М.: ЮНИТИ-ДАНА, 2012. 463 с.

Сейчас срочный рынок в России, организованный на Московской бирже, является крупнейшим среди подобных рынков стран Восточной Европы. Объем торгов составляет свыше 5 млрд долл. ежедневно6. На рынке обращаются ПФИ, базовым активом которых выступают:

- индекс РТС;

- индекс ММВБ;

- российский индекс волатильности;

- отраслевые индексы;

- акции, облигации федерального займа;

- иностранная валюта;

- ставка трехмесячного кредита MosPrime;

- товары7.

6 Инструменты срочного рынка Московской биржи. Реестр контрактов. URL: http://moex.com/ru/derivatives/contracts.aspx? p=act

7 URL: http://moex.com/s96

Решения, которые предлагает срочная секция Московской биржи по хеджированию ценового риска, представлены в табл. 1, 2 [10].

Таблица 1. Фьючерсы* как инструменты хеджирования ценового риска на Московской бирже в 2015 г.

| Код | Инструмент | Объем торгов**, руб. |

| Относительно ликвидные инструменты - контракты на валюту | ||

| Si | Фьючерсный контракт на курс доллар США - российский рубль | 22 657 217 709 |

| ED | Фьючерсный контракт на курс евро - доллар США | 6 247 956 382 |

| Eu | Фьючерсный контракт на курс евро - российский рубль | 916 859 219 |

| JP | Фьючерсный контракт на курс доллар США - японская йена | 80 383 495 |

| GU | Фьючерсный контракт на курс фунт стерлингов - доллар США | 73 917 191 |

| CY | Фьючерсный контракт на курс китайский юань - российский рубль | 49 368 140 |

| AU | Фьючерсный контракт на курс австралийский доллар - доллар США | 49 154 932 |

| CA | Фьючерсный контракт на курс доллар США - канадский доллар | 12 035 452 |

| CF | Фьючерсный контракт на курс доллар США - швейцарский франк | 10 981 712 |

| TR | Фьючерсный контракт на курс доллар США - турецкая лира | 10 236 853 |

| UU | Фьючерсный контракт на курс доллар США - украинская гривна | 3417 317 |

| Относительно ликвидные инструменты - товарные контракты | ||

| BR | Фьючерсный контракт на сырую нефть сорта Brent | 1 102 845 101 |

| GD | Фьючерсный контракт на аффинированное золото в слитках | 671 858 809 |

| SV | Фьючерсный контракт на аффинированное серебро в слитках | 102 289 818 |

| PT | Фьючерсный контракт на аффинированную платину в слитках | 25 507 754 |

| Инструменты с низкой ликвидностью | ||

| PD | Фьючерсный контракт на аффинированный палладий в слитках | 867 727 |

| SA | Фьючерсный контракт на сахар-сырец | 369 711 |

| CU | Фьючерсный контракт на медь | 152 985 |

* За исключением неликвидных инструментов с объемами торгов, близкими к нулю.

** Среднедневной объем торгов, рассчитанный как среднее арифметическое ежедневных объемов за период со дня начала обращения актуального на момент написания статьи контракта по 24.04.2015.

Таблица 2. Опционы как инструменты хеджирования ценового риска на Московской бирже в 2015 г.

| Код | Инструмент | Объем торгов, руб. | |

| Call | Put | ||

| Si | Маржируемый опцион на фьючерсный контракт на курс доллар США - российский рубль | 1 384 650 860 | 182 704 582 |

| ED | Маржируемый опцион на фьючерсный контракт на курс евро - доллар США | 51 539 745 | 219 082 |

| Eu | Маржируемый опцион на фьючерсный контракт на курс евро - российский рубль | 3 050 938 | 1 614 909 |

| GD | Маржируемый опцион на фьючерсный контракт на аффинированное золото в слитках | 7 557 576 | 1 462 126 |

| BR | Маржируемый опцион на фьючерсный контракт на сырую нефть сорта Brent | 689 706 | 348 880 |

| PT | Маржируемый опцион на фьючерсный контракт на аффинированную платину в слитках | 568 200 | 382 057 |

| SV | Маржируемый опцион на фьючерсный контракт на аффинированное серебро в слитках | 372 840 | 255 585 |

Примечание. Средний объем торгов рассчитан как среднее арифметическое объемов контрактов на основе суммарных данных по всем страйкам (ценам исполнения).

Анализ средних объемов торгов, приведенных в табл. 1, 2, наглядно демонстрирует, что рынок деривативов является, по меньшей мере, не самым ликвидным и разнообразным. О хеджировании широкого спектра ценовых и процентных рисков, к сожалению, здесь говорить не приходится. Однако ПФИ на валюту обладают достаточной ликвидностью, чтобы выходить на этот рынок с целью защиты от валютных рисков. Кроме того, определенный интерес для хеджирования могут представлять фьючерсные контракты на основные драгоценные металлы - золото и серебро, а также на сырую нефть сорта Brent, опционные контракты на золото. Логично предположить, что уже в таком виде рынок должен был заинтересовать, в первую очередь, сырьевых гигантов, по-прежнему составляющих самую масштабную отрасль народного хозяйства и основу российской экономики8. Ценовой риск нефтяного рынка можно снизить с помощью фьючерсного контракта на сырую нефть сорта Brent, а валютные риски - урегулировать с помощью контрактов на соответствующие валюты. Однако по различным причинам этого не происходит, и рынок явно пробуксовывает в плане роста ликвидности, разнообразия и популярности своих инструментов9.

8 Неверович О.О. Хеджирование на нефтяном рынке: многомерные модели с динамическими условными корреляциями // Финансы и кредит. 2014. № 47. С. 47-53.

9 Лахно Ю.В. К вопросу о развитии российского рынка деривативов // Финансы и кредит. 2013. № 15. С. 49-54.

Среди препятствий, с которыми сталкивается отечественный срочный рынок на пути своего развития, есть и те, что не раз упоминались многими экономистами в научных статьях.

Во-первых, это невысокий уровень финансовой осведомленности предпринимателей и управляющих компаниями, выраженный как в незнании или непонимании механизма хеджирования рисков, а также природы самих рисков, так и в следовании ложным интуитивным ожиданиям по поводу будущих стоимостей ключевых для компании активов.

Во-вторых, к сожалению, это все еще актуальный незавершенный этап перехода экономики на рыночные рельсы10.

10 Кабанцева Н.Г. Финансы: учебное пособие. Ростов н/Д.: Феникс, 2012. 348 с.

Одно из проявлений незавершенности - склонность рассчитывать на господдержку в случае реализации каких-либо существенных рисков, а следовательно, слабая мотивация к изучению и внедрению инструментов, позволяющих контролировать риск.

Непосредственно Московскую биржу трудно в чем-либо обвинять, поскольку ее командой было сделано достаточно много правильных и последовательных шагов по становлению и развитию срочной секции рынка11.

11 Николаева И.П. Рынок ценных бумаг: учебник для студентов вузов. М.: ЮНИТИ-ДАНА, 2012. 223 с.

Однако в порядке небольшой ремарки стоит отметить отсутствие должной информационной поддержки потенциальных хеджеров, которая в гораздо большей мере оказывается розничным инвесторам и спекулянтам. Такой информационный дисбаланс, вероятно, тоже вносит свой негативный вклад в дисбаланс долгосрочных и спекулятивных финансовых операций на рынке.

Важным показателем развития рынка деривативов является соотношение долгосрочных и спекулятивных операций12. Например, на Чикагской бирже CME (Chicago Mercantile Exchange) суммарные объемы открытых позиций по фьючерсным и опционным контрактам в подавляющем большинстве случаев существенно превышают дневные объемы торгов13.

12 URL: https://www.theice. com/products/Futures-Options

13 URL: http://www.cmegroup.com/market-data/volume-open-interest/fx-volume.html

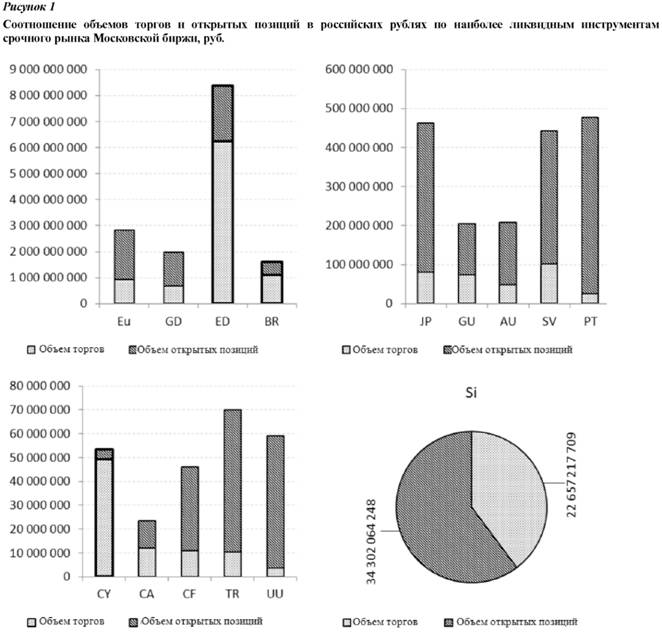

Это говорит о первостепенной роли долгосрочных инвесторов на данном рынке и, соответственно, об активной работе хеджеров на торговой площадке. На рис. 1 представлены усредненные на периодах обращений соответствующих контрактов данные объемов торгов и открытых позиций в рублях.

Примечание. Суть рисунка заключается в выявлении соотношения объемов торгов и объемов открытых позиций по каждому указанному фьючерсному контракту. При этом объем торгов (в рублях) - суммарное выражение всех осуществленных в течение торговой сессии соответствующего дня торговых операций с рассматриваемым фьючерсным контрактом, а объем открытых позиций - суммарное выражение всех заключенных на соответствующую дату фьючерсных контрактов. То есть в данном случае речь идет о фьючерсных контрактах, по которым на рассматриваемый момент времени действовали предусмотренные этими контрактами обязательства.

Как показывает анализ диаграммы (см. рис. 1), по большинству из рассмотренных инструментов наблюдается адекватный рабочий баланс между объемом торгов, характеризующим спекулятивную составляющую в обороте контракта, и объемом открытых позиций, отражающим долю контрактов, заключенных, по крайней мере, более чем на один день. Из общего позитивного фона выпадают три фьючерса: на китайский юань (CY), валютную пару: евро - доллар США, а также сырую нефть сорта Brent. В пограничном положении находится фьючерс на валютную пару: доллар США - канадский доллар. Подавляющая часть позиций по указанным инструментам открывается и закрывается в один и тот же день, то есть на рынок за данными контрактами приходят в основном спекулятивно настроенные игроки. С одной стороны, наличие спекулянтов на рынке тоже имеет свою положительную сторону: они обеспечивают ликвидность и эффективность рынка, поскольку выставляют большое количество заявок на различных ценовых уровнях. С другой стороны, их количественное превосходство порождает два существенных негативных момента.

Во-первых, сам факт малочисленности сохраняемых изо дня в день открытых позиций уже говорит о нежелании хеджеров приходить на рынок и использовать данный контракт.

Во-вторых, многие краткосрочные спекулятивные стратегии, предполагающие многократные внутридневные операции купли-продажи актива, основаны на вычислении присутствия на рынке крупного игрока (например, хеджера, намеревающегося набрать крупную позицию по контрактам и выставлении собственных заявок в том же направлении). Поскольку крупный игрок, набирая позицию в контрактах, неизбежно влияет на цену, спекулянт, успешно обнаруживший его присутствие, получает практически гарантированную прибыль. Таким образом, спекулятивно настроенные игроки забирают часть операционной прибыли хеджера и делают защиту от риска менее эффективной14.

14 Федорова Е.А. Анализ движения к информационной эффективности фондового рынка России на основе GARCH-моделирования и фильтра Кальмана // Финансы и кредит. 2013. № 28. С. 8-14

Гораздо более удобным контрагентом для хеджера мог бы стать крупный среднесрочный или долгосрочный инвестор, имеющий противоположные взгляды на поведение цены данного актива.

Стоит еще раз вернуться к спектру предлагаемых биржей инструментов срочного рынка и отметить те из них, что практически неликвидны, но интересны с точки зрения заложенного потенциала15 (табл. 3).

15 Левин В.С. Продовольственные фьючерсы как инструмент справедливого ценообразования на рынке зерна // Финансы и кредит. 2013. № 42. С. 2-5.

Таблица 3. Неликвидные товарные фьючерсы

| Код | Инструмент |

| 1. MP | Фьючерсный контракт на ставку трехмесячного кредита MosPrime |

| 2. RR | Фьючерсный контракт на ставку однодневных кредитов RUONIA |

| 3. R1 | Поставочный фьючерсный контракт на нешелушеное зерно риса на условии поставки EXW на складах поставки ЮФО и СКФО (торгуется на ЗАО «Национальная товарная биржа) |

| 4. R2 | Поставочный фьючерсный контракт на крупу рисовую в соответствии с ТУ на условии поставки EXW на складах поставки ЮФО и СКФО (торгуется на ЗАО «Национальная товарная биржа) |

| 5. RG | Поставочный фьючерсный контракт на крупу рисовую в соответствии с ГОСТ на условии поставки EXW на складах поставки ЮФО и СКФО (торгуется на ЗАО «Национальная товарная биржа) |

| 6. W3 | Поставочный фьючерсный контракт на пшеницу мягкую 3 класса на условии поставки EXW на элеваторах региона поставки ЮФО и СКФО (торгуется на ЗАО «Национальная товарная биржа) |

| 7. W4 | Поставочный фьючерсный контракт на пшеницу мягкую 4-го класса на условии поставки EXW на элеваторах региона поставки ЮФО и СКФО (торгуется на ЗАО «Национальная товарная биржа) |

| 8. W5 | Поставочный фьючерсный контракт на пшеницу мягкую 5-го класса на условии поставки EXW на элеваторах региона поставки ЮФО и СКФО (торгуется на ЗАО «Национальная товарная биржа) |

| 9. CB | Фьючерсный контракт на индекс средней цены э/э в хабе «Центр» (базовые часы суток) (торгуется на ОАО «Мосэнергобиржа») |

| 10. CP | Фьючерсный контракт на индекс средней цены э/э в хабе «Центр» (пиковые часы суток) (торгуется на ОАО «Мосэнергобиржа») |

| 11. UB | Фьючерсный контракт на индекс средней цены э/э в хабе «Урал» (базовые часы суток) (торгуется на ОАО «Мосэнергобиржа») |

| 12. UP | Фьючерсный контракт на индекс средней цены э/э в хабе «Урал» (пиковые часы суток) (торгуется на ОАО «Мосэнергобиржа») |

| 13. QB | Фьючерсный контракт на индекс средней цены э/э в хабе «Восточная Сибирь» (базовые часы суток) (торгуется на ОАО «Мосэнергобиржа») |

| 14. WB | Фьючерсный контракт на индекс средней цены э/э в хабе «Западная Сибирь» (базовые часы суток) (торгуется на ОАО «Мосэнергобиржа») |

Примечание. ЮФО и СКФО - Южный федеральный округ и Северо-Кавказский федеральный округ; EXW - по базису поставки EXW покупатель несет все виды риска и все расходы: по перемещению товара с территории продавца до указанного места назначения; индекс средней цены э/э - индекс средней цены электроэнергии.

Источник: URL: http://moex.com/ru/derivatives/select.aspx?day1=20150404&day2=20150504

При условии дальнейшего развития срочного рынка Московской биржи и повышения его ликвидности данные контракты могут представлять огромный интерес, поскольку позволяют снизить риск изменения процентных ставок, ценовые риски на рынках пшена и риса16, а также риск изменения цен на электроэнергию. Все без исключения отрасли народного хозяйства нуждаются в электроэнергии, и будет логично предположить, что существует потребность в инструменте, позволяющем компенсировать рост ее стоимости для потребителя и снижение стоимости для производителя. Утверждение верно и для сельхозпроизводителей, имеющих дело с пшеном или рисом, и для всех компаний, выбравших кредит в качестве одного из источников финансовых ресурсов.

16 Гладилин А.А. Проблемы развития биржевых механизмов на рынке зерна в России // Финансы и кредит. 2013. № 3. С. 31-33.

Подводя итог, следует заметить, что на текущем этапе своего развития срочный рынок Московской биржи не предоставляет возможности хеджировать широкий спектр ценовых рисков в силу низкой ликвидности и ограниченности существующего на нем набора инструментов. Однако в перспективе при грамотной настройке финансовой системы страны данный рынок имеет все шансы улучшить свое положение, плотно встроившись в существующую систему финансовых отношений. Для реализации этой возможности есть определенные предпосылки.

Во-первых, на рынке присутствует несколько инструментов с удовлетворительной ликвидностью, которые могут быть использованы для хеджирования. Это фьючерсы на валюту, сырую нефть Brent и драгоценные металлы.

Во-вторых, объемы открытых позиций превышают объемы торгов по большинству наиболее ликвидных контрактов, что говорит о наличии на рынке не только краткосрочных спекулянтов, но и участников с более длительным инвестиционным горизонтом. Для реализации существующих перспектив необходимо принятие комплексных мер по встраиванию биржи (и срочного рынка в частности) в сложившуюся систему финансово-экономических отношений. Такие меры должны включать:

- маркет-мейкинг по инструментам с низкой ликвидностью в целях выравнивания ликвидности по рынку;

- информационную политику биржи, направленную на привлечение хеджеров;

- мероприятия по повышению финансовой грамотности, добросовестности финансовых посредников;

- создание должного имиджа рынка ценных бумаг в бизнес-среде.

Как важный объект исследований интерес представляют операции на срочном рынке крупнейших российских нефинансовых компаний, их объемы, структура, динамика во времени, а также оценка влияния срочных рынков на национальные и мировую экономики.

Список литературы

1. Буркова А. Виды производных финансовых инструментов и их защита в России // Законодательство и экономика. 2010. № 6.С. 21-24.

2. Диргин А. Хеджирование рисков с помощью рынка деривативов // Рынок ценных бумаг. 2010. № 4.С. 28-29.

3. Мишкин Ф.С. Экономическая теория денег, банковского дела и финансовых рынков. М.: И.Д. Вильямс, 2011. 880 с.

4. Паттерсон С. Кванты. Как волшебники от математики заработали миллиарды и чуть не обрушили фондовый рынок. М.: Манн, Иванов и Фербер, 2014. 380 с.

5. Fritz Breuss. Global financial crisis as a phenomenon of stock market overshooting // Empirica. 2011. Vol. 38. Iss. 1.P. 131-152.

6. Albert Queralto. A Model of Slow Recoveries from Financial Crises // Board of Governors of the Federal Reserve System International Finance Discussion Papers. December 2013. № 1097.

7. Wenxin Du and Jesse Schreger. Local Currency Sovereign Risk // Board of Governors of the Federal Reserve System International Finance Discussion Papers. December 2013. № 1094.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ